Portfoliocheck: Bill Ackman gibt nicht auf – Wird der in Vergessenheit geratene legendäre Hedgefonds Manager unterschätzt?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

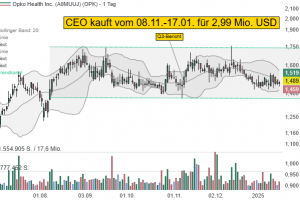

Ich möchte heute einen Investor betrachten, den wir so wie gefühlt die gesamte Wall-Street schon abgeschrieben haben. Ich rede von der einstigen Wall-Street Legende Bill Ackman, der sich während der Finanzkrise in 2008 einen Namen gemacht hat und Milliarden verdiente:

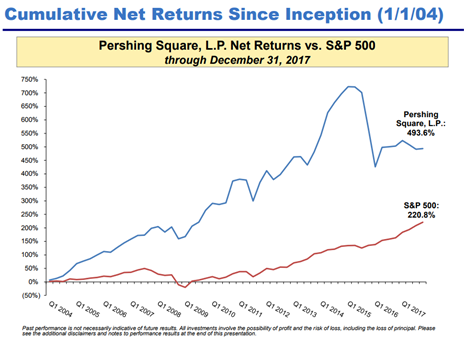

Ackman schlägt S&P 500 in den letzten 13 Jahren um 275%!

Bill Ackman hat den Titel Wall-Street Guru verdient. Der 52-jährige Investor leitet seinen Fonds seit Gründung im Jahre 2004 souverän durch jede Wirtschaftslage. Mit einem ROI von durchschnittlich 13% oder 493% in 13 Jahren konnte man sich deutlich vom S&P 500 lösen. Es ist eine beachtliche Leistung! Doch wurde sie in den letzten Jahren deutlich geschmälert. Der Guru hat sich vor allem in Healthcare-Sektor verzockt. Ackman ist bei nahezu allen Investments als aktivistischer Investor aktiv. Bei Unternehmen wie Herbalife oder beim Valeant Pharmaceuticals ging das aber mächtig schief! Meines Erachtens wäre es aber zu früh einen Mann wie Bill Ackman gleich abzuschreiben. Der Guru hat zu Genüge bewiesen, dass er viel von Ökonomischen Zusammenhängen versteht. Zudem ist er sich auch nicht zu schade, die Dinge selbst anzupacken, um ein Unternehmen (seiner Meinung nach) wieder auf die richtige Spur zu bringen. So geschehen bei Apple mit dem Ziel der Gewinnausschüttungen oder bei Ebay mit der Abspaltung von PayPal. Über seinen Hedgefonds Pershing Square Capital Management verfügt der Investor über eine beträchtliche Summe von über 8 Mrd. USD.

Quelle: PSCM Annual Investor Update Presentation_29.01.2018

Werfen wir auf die jüngsten Aktivitäten des Investors und dessen Funds:

Milliardenaufstockung bei Personalmanagment-Dienstleister ADP!

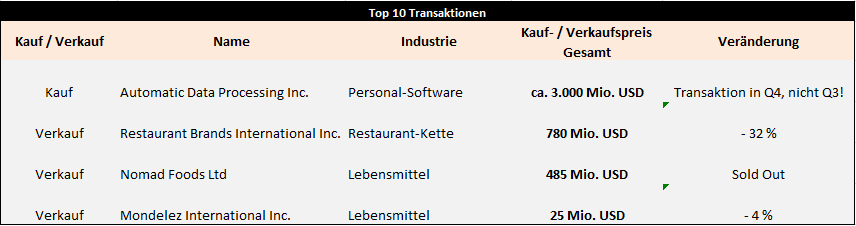

Im abgelaufenen dritten Quartal 2017 tätigte der Guru nur eine Hand voll Transaktionen. Die mit Abstand bedeutendste war dabei die weitere Aufstockung der Anteile am Software-Unternehmen Automatic Data Processing (ADP) für ca. 3000 Mrd. USD. Zwar betrachten wir heute eigentlich ausschließlich das dritte Quartal, wie aber bereits bekannt ist, stockte der Guru im vierten Quartal bei genanntem Unternehmen nochmal kräftig auf. Wir machen hier eine Ausnahme und beziehen diese Transaktion bereits heut mit in den Portfoliocheck. Was hinter dem inzwischen 4 Mrd. USD schweren Engagement beim Technologiekonzerns ADP steckt, möchte ich zu einem späteren Zeitpunkt genauer erläutern.

Darüber hinaus stieg Bill Ackman bei einigen seiner Investments weiter aus. Beim Restaurant-Betreiber Restaurant Brands International verkaufte der Guru 1/3 seiner Anteile, nachdem dieser Ende 2014 zu Kursen von 38 USD je Aktie oder für insgesamt 1,5 Mrd. USD beim Inhaber der Ketten Burger King und Tim Horton einstieg. Am Ende steht derzeit ein Buchgewinn von stolzen 60%! Auch beim Unternehmen Nomad Foods kann der Guru nach gerade einmal 16 Monaten Haltedauer einen Gewinn von über 65% einfahren. Einzig beim Lebensmittelriesen Mondelez International, dem Marken wie Oreo oder Philadelphia gehören, zieht Ackman bei einem Gewinn von plus-minus 0 die Reißleine. Hier verkauft er bereits seit einigen Jahren seine Anteile. Derzeit hält Ackman noch 13,6 Mio. seiner anfänglichen 43 Mio. Aktien:

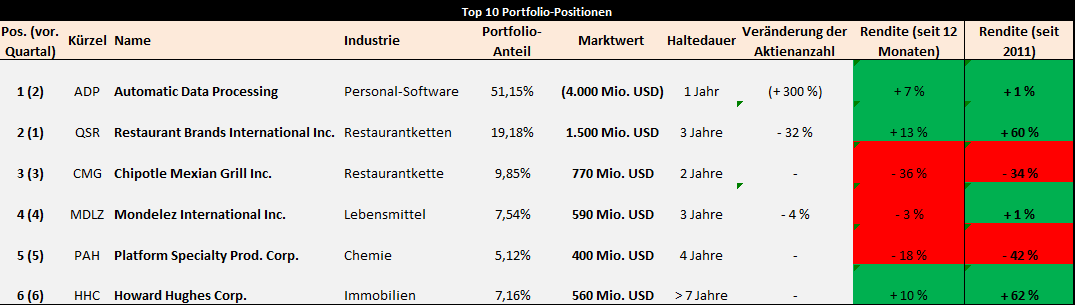

Das 8 Mrd. USD schwere Portfolio!

Das Portfolio von Bill Ackman beläuft sich derzeit auf gerade einmal sechs verschiedene Positionen mit einem Gesamtwert von 8 Mrd. USD. Dabei kommen drei der sechs Positinoen aus dem Bereich Lebensmittel/Konsumer Sektor. Bei allen genannten Unternehmen war Ackman in Form eines aktivistischen Investors aktiv. Solche Aktivitäten benötigen natürlich einer deutlich intensivere "Pflege" des Unternehmens. So ist es dem Milliardär nicht möglich, mehr als eine Handvoll Unternehmen gleichzeitig zu halten:

Position 1: Machtübernahme bei ADP – KGV könnte in den nächsten Jahren auf 10 sinken!

Mit Automativ Data Processing Inc. (ADP) betrachten wir einen der Branchenriesen für Software im Personalmanagement. Im Produktsortiment gehören Software und Dienstleistungen wie Gehaltsabrechnungen, Personal- und Talentmanagement oder die Verwaltung von Vergünstigungen und Prämien.

Darüber hinaus verfügt ADP auch über Lösungen speziell für die Kfz-Industrie über ihre Tochtergesellschaft CDK Global. Diese ermöglichen Händlern, Autowerkstätten und Automobilherstellern die einfache Verwaltung der Bereiche Kunden, Fahrzeug, Teile, Rechnungswesen, Vertrieb oder Leasing.

Den Ursprung nahm das Unternehmen im Jahre 1949 in New Jersey kurz nach dem zweiten Weltkrieg. Anfangs als einfacher Lohnbuchhändler zogen die Brüder Henry Taub und Joe Taub das Geschäft rasch auf, wenig später stieß Frank Lautenberg hinzu und übernahm im Jahre 1952 die Führung. In den nächsten Jahren wurde das Geschäftsmodell mit Lochkartenmaschinen, Scheckdruckmaschinen und Großrechnern erweitert. Im Jahre 1961 folgte der Schritt an die Börse.

Seitdem ist viel Zeit vergangen und auch viel passiert. Nach eigenen Angaben ist ADP der größte Anbieter von "Human Resources Services" in den USA, Kanada, Europa, Lateinamerika sowie in den Pazifik-Staaten. Man verfügt über 650.000 Kunden in über 110 Ländern. Das Unternehmen kommt heute auf eine Marktkapitalisierung von stolzen 50 Mrd. USD. Alleine in den letzten 10 Jahren konnte man seinen Umsatz von 7 Mrd. USD auf 12 Mrd. USD im Geschäftsjahr 2017 steigern, das entspricht einem durchschnittlichen Wachstum von ca. 6%. Beim Gewinn blieben zuletzt 3,7 USD je Aktie hängen, was zwar ein Rekordwert bedeutete, jedoch gerade einmal einem jährlichen Wachstum von 4% entspricht. Die Nettomarge sank wenig verwunderlich in den letzten Jahren auf 14%. Im Branchenvergleich ist das deutlich unter dem Durchschnitt. So verfügt der kleinere Konkurrent Paychex beispielsweise über einer Marge jenseits der 25%.

Hier kommen wir auch schon dem Investitionsgrund von unserem Guru Bill Ackman sehr nahe. Doch der Reihe nach. Der aktivistische Investor kaufte sich seit Sommer letzten Jahren vermehrt beim Dienstleister ein, zuletzt hielt er nach eigenen Angaben 8,2% aller ausstehenden Anteile von ADP. Dafür lieh sich der Manager wohl auch einige Milliarden von externen Investoren.

Ackman möchte den Konzern umkrempeln und die Profitabilität des Konzerns deutlich steigern. Laut ihm wird das Unternehmen schlicht weg schlecht geführt, zudem hat der Konzern seine Kostenseite nicht unter Griff. Der Investor versuchte die Mehrheit der Aktionäre davon zu überzeugen, drei Plätze im 10-köpfigen Führungsgremium neu zu besetzten, einer dieser Plätze sollte für Ackman selbst sein. Zusätzlich kämpfte der Investor um die Ablösung des langjährigen CEO und Präsidenten Carlos A. Rodriguez, der seit dem Jahre 2011 im Chefsessel Platz genommen hat.

Ziel seiner Unterfangung war wie bereits genannt die Steigerung der Profitabilität. Laut ihm könnte der Konzern eine Nettomarge von 35% oder Höher auf Sicht der nächsten Jahre erreichen. Sollte gewünschtes zur Realität zur Wahrheit werden, könnte ADP auf absehbare Zeit einen Gewinn von über 10 USD je Aktie erzielen. Das KGV würde in Folge dessen auf sehr bescheidene 10 sinken.

Um die Geschichte abzukürzen, Ackman und seine Verbündete schafften es nicht, bei der letzten HV im November genügend Stimmen für sich zu sammeln und akzeptierten die Niederlage. Doch ließ der Hedgefonds-Manager das Ende seines Engagements bei ADP vorerst offen. Sollte dem Management rum um "Noch" CEO Rodriguez keine Besserung gelingen, werde Ackman erneut einschreiten. Das letzte Wort ist also noch lange nicht gesprochen.

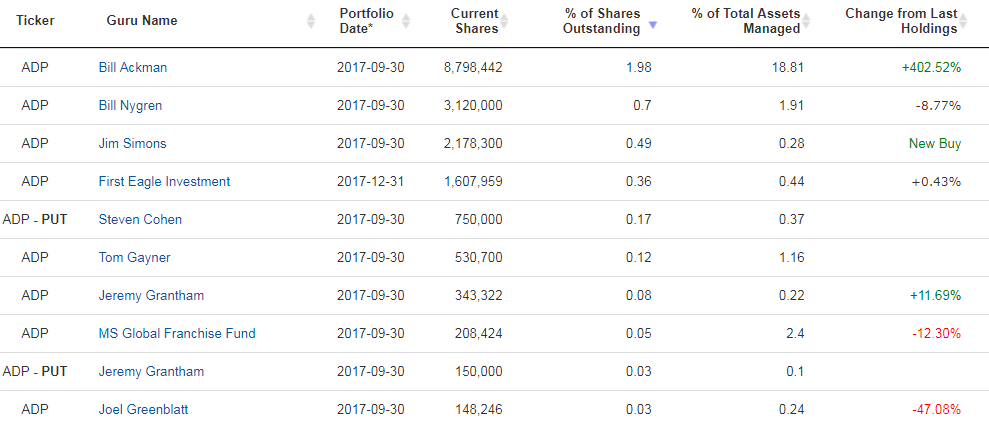

Bei der Betrachtung der investierten Gurus fällt sofort Legende Jim Simons auf. Der Milliardär baute im dritten Quartal eine erste Position bei Automatic Data Processing für 250 Mio. USD auf. Mit Guru Joel Greenblatt sowie Bill Nygren gab es jedoch auch zwei bekannte Gesichter, die auf der Verkaufsseite zu finden waren.

Aus charttechnischer Betrachtung befindet sich die Aktie bereits seit Jahren in einem intakten Aufwärtstrend. In Folge der jüngsten Marktkorrektur, die Status quo immer noch anhält, geriet aber auch die ADP ein wenig unter die Räder. Zuletzt durchbrach man sowohl die GD 50 wie auch die GD 200 Unterstützungslinie. Nun ist wichtig, dass der langfristige Aufwärtstrend (blaue Linie) auch in Zukunft Bestand haben wird. Grundsätzlich bin ich jedoch der Auffassung das sehr tiefe Kurse Kaufkurse bei ADP sind. Der Konzern nimmt die Rolle des Branchenführers ein und verfügt über weltweit 650.000 Kunden. Zusätzlich dürfte man weiter vom Out Ressourcen vieler Betriebe in Puncto Human Resources Dienstleistungen profitieren. Das Unternehmen zahlt seit Jahrzehnten Dividenden, allein in den letzten 10 Jahren erhöhten sich die Auszahlungen von 0,88 USD auf 2,24 USD je Aktie.

Nichts desto trotz ist meines Erachtens Bill Ackmans Kritik berechtigt. Es ist schon verwunderlich, dass der Branchenriese in puncto Profitabilität mit der Konkurrenz nicht mithalten kann, zumal ADP eigentlich über erhebliche Mengen- sowie Synergievorteile verfügen müsste. Sollte der Konzern dieses Problem, ob mit oder ohne Ackman, in den Griff bekommen, dürfte die Aktie des Personaldienstleisters auch in den kommenden Jahren seinen Aktionären viel Freude sowie sprudelnde Einnahmen verschaffen. Eine kurzfristigere Einstiegschance ist meines Erachtens jedoch nicht gegeben. ADP gehört jedoch zweifelsohne auf unsere Wachtlist.

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von