Portfoliocheck Blue Ridge Capital: John Griffin setzt auf Finanztitel mit günstigen KGVs

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Der Weg vom Tiger Cup zum Hedgefonds Blue Ridge Capital!

Man weiß nicht viel über das Leben von John Griffin. Er absolvierte seinen ersten Abschluss an der University of Virginia, anschließend machte er seinen MBA an der Stanford Graduate School of Business. Kurz nach dem Abschluss nahm Griffin seinen ersten Job als Finanz-Analyst beim Investmenthaus Morgan Stanley an. Nachdem er dieser Tätigkeit für eine Weile nachkam, heuerte als einer von wenigen bei dem Hedgefonds-Manager und Julian Robertson und dessen Hedgefonds Tiger Management Corp. an. Was war das besondere daran, fragen Sie sich? Der Tiger-Hedgefonds war einer der Ersten seiner Art und viel wichtiger, er war unglaublich erfolgreich.

John Griffin war somit einer der wenigen Schüler von Julian Robertson, die heute besser bekannt sind unter dem Namen " Tiger Cub". Neben Griffin gehörten Chase Coleman, Lee Ainslee, Andreas Halvorsen und Chris Shumway zum ausgewählten Kreise. 1993 wurde John Griffin sogar Präsident von Tiger Management, bevor er 1996 schließlich die Gesellschaft verließ und seinen Eigenen Hedgefonds namens Blue Ridge Capital gründete.

Seit nun mehr als 20 Jahre besteht Blue Ridge Capital. Das mit Abstand beste Jahr für Griffin war 2007, als dieser ein ROI von 65% erzielte und zudem ein Netto-Verdienst von 625 Mio. USD für sich einstreichen konnte. Doch nun genug die Vergangenheit durchforstet, blicken wir ins Heute:

Ausbau des Finanzsektors mit 2 Schwergewichten für 620 Mio. USD!

Im vergangenen Quartal gab es unter den 46 Transaktionen 17 Kauf- sowie 29 Verkauf-Orders. Die größten Zukäufe gab es bei Finanzwerten. Hier wurden mit Anteilen der zwei Großbanken Bank of America Corporation sowie Wells Fargo gleich Neupositionen für 624 Mio. USD eröffnet. Einen weiteren nennenswerten Kauf gab es zudem beim amerikanischen Sportbekleider Nike Inc. .Nach ersten Positionseröffnungen im dritten Quartal 2016 stockte der Guru nun für weitere 121 Mio. USD seine Anteile auf. Sie machen inzwischen die 12. größte Position im Portfolio aus.

Auf der Verkaufsseite hingegen gab es meist Gewinnmitnahmen sowie einige Sold Outs. Gleich neun Unternehmen flogen ganz aus dem Portfolio. Die meisten dieser Konzerne gehörten der Technologie- sowie der Industrie- und Konsumbranche an. Bei weiterer Betrachtung der Branchengewichtung konnte einzig der Finanzsektor deutlich zulegen. Mit einem Plus von acht Prozent macht dieser nun ganze 18 Prozent des Gesamtportfolios aus. Nur der Technologiesektor ist mit 24 Prozent leicht höher gewichtet. Nachfolgend können sie die 10 größten Transaktionen nochmals betrachten:

10 größten Positionen machen Hälfte des Portfolios aus - John Griffins 8 Mrd. USD Hedgefonds!

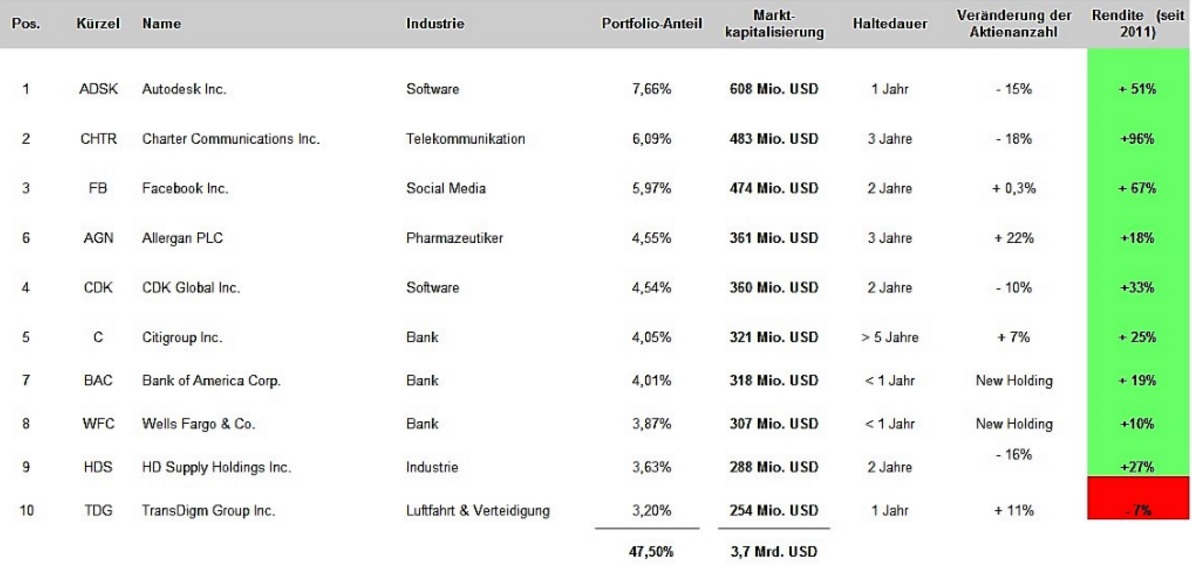

Das Portfolio besteht aus insgesamt 48 Positionen mit einem derzeitigen Marktwert von 8 Mrd. USD. Eine erkennbare Übergewichtung einzelner Werte ist nicht erkennbar. Wenig verwunderlich machen somit die 10 größten Positionen gerade einmal 47% des Gesamtdepots aus. John Griffin setzt bei seinen Investments auf eine langfristige Haltefrist. Meist werden Unternehmen für mehrere Jahre gehalten. Das zahlt sich aus. Fast alle Positionen befinden sich im Gewinn. Einzig die Anteile des amerikanischen Flugzeuglieferers TransDigm befinden sich leicht in der Verlustzone. Die bis dato größten Gewinne erzielte der Guru mit seinem Investment in den Telekommunikationsriesen Charter Communications Inc. Hier belaufen sich die Buchgewinne auf stolze 96%:

Großbank Wells Fargo konzentriert sich nach Riesenskandal aufs Tagesgeschäft!

Der amerikanische Finanzdienstleister Wells Fargo ist ein Liebling vieler Langfristanleger. Mit einer Marktkapitalisierung von gigantischen 285 Mrd. USD ist das im Jahre 1852 gegründete Unternehmen ein wahrer Gigant der Finanzwelt. Wells Fargo konzentriert sich vor allem auf das klassische Bankengeschäft im Privat- wie Firmengeschäft. Die Bank ist jedoch auch in zahlreichen Bereichen wie Versicherungen, Vermögensverwaltung oder der Zahlungsverkehrabwicklung gut vertreten.

Mit einem Gesamtumsatz von 83 Mrd. USD im Geschäftsjahr 2015 spielt Wells Fargo in der ersten Liga im amerikanischen Bankenwesen. Von der Marktkapitalisierung ist es sogar die weltweit größte Bank. Lange Zeit lief beim Unternehmen alles richtig. Doch im Jahr 2016 sorgte die Bank durch einen Skandal, bei dem Mitarbeiter über Jahre hinweg über 2 Mio. gebührenpflichtige Konten im Namen von unwissenden Kunden aufgrund eines Provisionssystems eröffnet hatten, für Aufsehen. In Folge dessen mussten 5000 Mitarbeiter das Unternehmen verlassen. Zusätzlich gab der langjährige CEO John Stumpf im Oktober 2016 seinen Rücktritt bekannt.

Neben dem massiven Imageschaden wohl das kleinste Problem. In Hinblick auf die jüngst erschienenen Q4-Zahlen für das Geschäftsjahr 2016 lassen jedoch keine größeren Auswirkungen des Skandals erkennen. Im Gesamtjahr 2016 erzielte die Bank Umsatzerlöse von 88,3 Mrd. USD, eine leichte Steigerung zum Vorjahr. Einzig und allein die Gewinnentwicklung war mit einem EPS von 3,99 USD je Aktie leicht rückläufig. Vertraut man auf den Analystenkonsens, sollte diese Gewinndelle jedoch nur von kurzweiliger Natur sein. Bereits im Jahr 2017 dürften die Gewinne bei 4,19 USD je Aktie liegen, gefolgt von 4,58 USD je Aktie im Folgejahr 2018. Das erwartete 2018er KGV liegt somit bei 12.

Nach einem einjährigen Abwärtstrend konnte sich die Aktie zuletzt erneut dem Allzeithoch bei 60 USD annähern. Geht es nach John Griffin, dürfte Wells Fargo schon bald ein neues Allzeithoch markieren. Untenstehend können sie den Einstieg des Gurus betrachten.

Deregulierung des Bankenwesens sorgt bei Citigroup für Kursfantasie!

Citigroup ist eine in New York ansässige Bank und gehört zu den "4 großen Amerikas". Der Finanzdienstleister wurde im Jahre 1998 durch die Fusion der Citicorp sowie des Versicherers Travelers Group gegründet. Die Citigroup gibt es bereits seit dem Jahr 1812 und zählt somit zu den ältesten Banken Amerikas. Dabei erstreckt sich das Produktportfolio vom Privatkundengeschäft und Kreditgeschäft bis hin zum Investmentbanking. Der Konzern ist mit einer Marktkapitalisierung von derzeit 176 Mrd. USD ein echtes Schwergewicht. Für das Geschäftsjahr 2015 konnte Citigroup einen Umsatz von 76,3 Mrd. USD aufweisen, ein leichten Rückgang im Vergleich zum Vorjahr mit 77,2 Mrd. USD. Dagegen erwies sich das Ergebnis mit 17,1 Mrd. USD oder einem EPS von 5,35 USD je Aktie um 49% höher als im Vorjahr. Für das laufende Geschäftsjahr 2016 schätzen Analysten Umsätze in Höhe von 70,5 Mrd. USD sowie ein EPS von 4,71 USD je Aktie. Daraus würden sich Rückgänge von 8%, bzw. 14% ergeben. Im Jahre 2017 soll das Ergebnis mit 5,23 USD je Aktie jedoch wieder deutlich wachsen. Das 2017er KGV beträgt 11,5.

Auch charttechnisch hellt sich das Bild Zunehmens auf. Mit einem Abstand von sieben Prozent ist die Aktie nicht allzu weit von ihrem Allzeithoch entfernt. Zudem profitiert Citigroup sowie viele weitere amerikanische Finanzwerte vom positiven Newsflow rund um die anstehende Deregulierung für das amerikanische Bankenwesen. Sollten keine bösen Überraschungen geschehen, spricht vieles für langfristig weiter steigende Kurse.

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von