Portfoliocheck: In diese 2 Aktien kaufte sich Großmeister Warren Buffett neu ein!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

In der Ruhe liegt die Kraft – Aus 10.000 USD wurden 200 Mio. USD in letzten 52 Jahren!

Steigt der Milliardär erst einmal bei einem Unternehmen ein, verweilen die Aktien für viele Jahre und Jahrzehnte im Portfolio. Dabei könnte man entweder Aktien seiner Beteiligungsgesellschaft Berkshire Hathaway direkt kaufen oder über die quartalsweise erscheinenden F13 Files einzelne Transaktionen oder Positionen des Gurus einfach nachhandeln. Es hat in den letzten Jahrzehnten hervorragend funktioniert und sollte auch in Zukunft noch Bestand haben. Buffett kann wie kein anderer den Wert eines Unternehmens identifizieren. Für den Großmeister kommen nur sogenannte Burggraben-Unternehmen für eine mögliche Investition in Frage! Dabei soll die Bezeichnung "Burggrabe" vor allem einen enormen Vorteil gegenüber agierenden Konkurrenten des Unternehmens symbolisieren. Buffetts Kaufkandidaten müssen über hohe Kapitalrenditen sowie hohe Nettogewinnmargen verfügen. Es sind Indikatoren für starke Marken sowie ein exzellentes Management des Konzerns. Zudem sollten die Unternehmen seit vielen Jahren über stabile Umsatz- und Gewinnzuwächse verfügen sowie eine gesunde Bilanz in Form von sich anhäufenden Cash-Beständen aufweisen.

Betrachten wir Warren Buffetts Portfolio einmal genauer, entdecken wir Unternehmen, die oben genannte Kriterien aufweisen und sich so ein Burggraben-Unternehmen nennen dürfen.

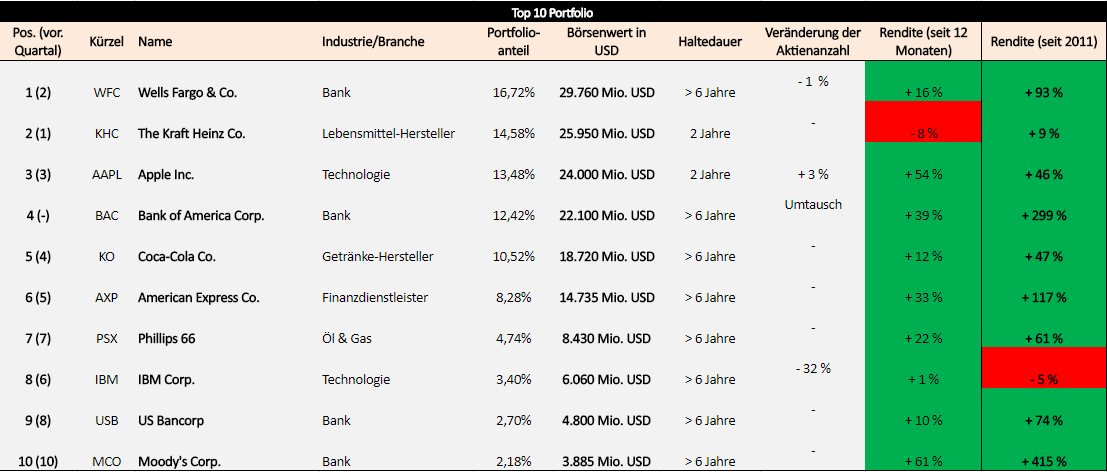

Im Portfolio der Berkshire Hathaway Beteiligungsgesellschaft befinden sich derzeit 47 verschiedene Positionen mit einem unglaublichen Börsenwert von mittlerweile knapp 180 Mrd. USD. Buffett ist kein Freund von großer Diversifikation! Seine Top 10 Beteiligungen steuern knapp 85% des gesamten Marktwertes bei. So sagte der Guru einst: "Diversifizieren ist ein Schutz gegen Unwissen. Es macht wenig Sinn für diejenigen, die Bescheid wissen".

Buffetts größte Position ist Wells Fargo (WFC), eine amerikanische Großbank. Er besitzt knapp 10% aller ausstehenden Anteile mit einem Gesamtwert von 30 Mrd. USD. Darüber hinaus verfügt der Guru über große Anteile an der Bank of America (BAC), am Kreditkartenbetreiber American Express sowie der US Bancorp, Bank of New York Mellon sowie dem Ratingunternehmen Moody’s. Die Finanzwerte steuern knapp 41% des Gesamtdepots bei. Darüber hinaus ist der Value-Investor mit dem Lebensmittelkonzern Kraft-Heinz sowie Coca-Cola auch im Konsumsektor sehr gut vertreten.

Als nächstes möchte ich gerne die neuen "Hot Stocks" von Warren Buffett betrachten. Damit meine ich jene Kandidaten, bei denen sich der Guru in den letzten Monaten und Jahren verstärkt einkaufte.

Bank of New York Mellon (Zukauf: 1,4 Mrd. USD)

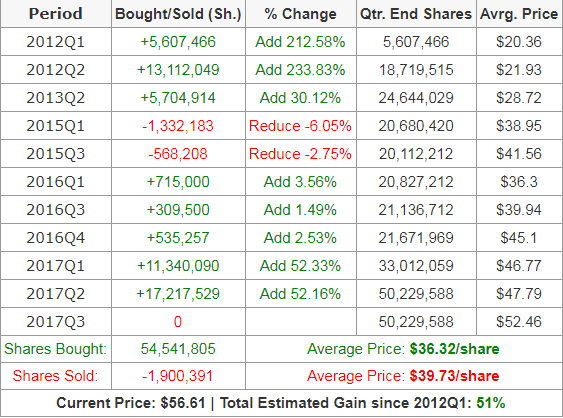

Als erstes betrachten wir den Finanzdienstleister Bank of New York Mellon (BK). Hier kaufte sich Warren Buffett alleine in den ersten beiden Quartalen 2017 für mehr als 1,4 Mrd. USD Aktien der Bank. Mit seinen mittlerweile 50 Mio. gehaltenen Anteilen besitzt der Guru 5% aller ausstehenden Aktien.

Die Bank of New York Mellon Corp., oder auch besser bekannt unter BNY Mellon, konzentriert sich vorrangig auf die Kerngeschäftsfelder Vermögensverwaltung und Wertpapierdienstleistungen. Das Unternehmen entstand im Jahre 2007 aus der Fusion der Bank of New York und der Mellon Financial Corp. Dabei stellen sich die Betreuung von institutionellen Kunden sowie Dienstleistungen im Asset Management Bereich (Vermögensverwaltung) als wichtigste Geschäftsbereiche heraus. Daneben bietet die renommierte Bank Issuer-Services, Treasury Dienstleistungen sowie Broker-Deals an. Sie ist im Übrigen mit einem verwahrenden Vermögen von 30 Billionen USD die weltweit größte Depotbank. Zusätzlich verwaltet man für Privat- sowie Institutionelle Kunden ein Vermögen von 1,7 Billionen USD.

Sie gehört zudem zu den 30 systemrelevanten Banken. Diese unterliegen einer gesonderten Beobachtung und müssen strengere Eigenkapital-Anforderungen erfüllen.

Das Managment der Bank of New York Mellon tätigt seit Jahrzehnten einen exzellenten Job. Sie verfügen zudem über einen äußerst loyalen Kundenstamm, was vor allem am herausragenden Kundenservice liegt. Das mit einer Marktkapitalisierung von 58 Mrd. USD bewertete Unternehmen kommt dabei im Geschäftsjahr 2017 mit seinen 50.000 Mitarbeitern auf Umsatzerlöse in Höhe von 15,5 Mrd. USD. Mit einer Netto-Marge von 23% ist die BNY Mellon zudem eine der profitabelsten Banken. Unter dem Strich blieben so vergangenes Jahr ein EPS von 3,72 USD je Aktie als Gewinn hängen. Die Eigenkapitalrendite beträgt stolze 11%.

Mit einem verwahrenden Vermögen von unglaublichen 30 Billionen USD verfügt die Bank über einen starken Burggraben gegenüber anderen Banken sowie Finanzdienstleistern. Sie kann ihren Kunden aufgrund ihres Größenvorteils deutlich bessere Konditionen anbieten! In Kombination mit einem sehr guten Ruf sowie einem äußerst loyalen Kundenstamm kann die Bank fast nichts aus dem Ring werfen. Ein weiterer Vorteil ist es, dass die Bank of New York Mellon keine Kredite an Kunden rausgibt und somit unabhängiger von der Zinsentwicklung ist als vergleichbare Konkurrenten.

Alleine in den letzten 6 Jahren konnte der Finanzdienstleister seinen Gewinn im Schnitt um 9,2% steigern. Daran dürfte sich auch in Zukunft nichts ändern. Die adjustierte Dividendenrendite beträgt zudem stolze 4%! Auch der Analystenkonsens geht von einer weiterhin prächtigen Zukunft für die Bank aus. So dürfte man den Gewinn in den nächsten 2 Jahren auf 4,23 USD je Aktie steigern können. Das daraus resultierende KGV beträgt moderate 13. Die Gründe für Buffetts rapide Aufstockung sind somit zahlreich aufgezählt. Für meinen Teil kann man hier dem Guru guten Gewissens folgen. Die Aktie eignet sich sehr gut zum Kaufen und liegen lassen.

Synchrony Financial (Zukauf: 620 Mio. USD)

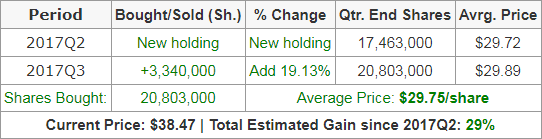

Als zweiten hoffnungsvollen Kandidaten möchte ich einen Blick auf das Unternehmen Synchrony Financial legen. Hier kaufte sich unser Guru Buffett erstmals im zweiten Quartal 2017 für 500 Mio. USD ein und erwarb hierdurch 17,4 Mio. Aktien am Finanzdienstleister. Keine drei Monate später stockte Buffett seine Anteile um weitere 3,3 Mio. Aktien für umgerechnet 100 Mio. USD weiter auf. Er hält nun ca. 2,5% aller ausstehenden Aktien von Synchrony.

Hinter Synchrony Financial verbirgt sich der größte Anbieter von Private-Label Kreditkarten in den USA. Dabei bietet das Unternehmen Einzelhändlern, Einkaufshäusern, aber auch Gesundheitsdienstleister und Branchenverbänden hauseigene Kreditkarten für deren Kundschaft an. Mit mittlerweile 365.000 Standorten ist das Partnernetz von Synchrony Finacial in den USA und Canada bereits gigantisch.

Des Weiteren überstreckt sich das Produktsortiment der Amerikaner über sogenannte Co-Branded Dual Cards, Promotion Finanzierungen, Ratenkredite, sowie Treueprogramme und Sparprodukte. Mit Amazon, Walmart, Sam's Club oder auch Banana Republic darf der Finanzdienstleister echte Schwergewichte einzelner Branchen zu seinen Kunden zählen. Das im Jahre 1932 gegründete Unternehmen kommt inzwischen auf 15.000 Mitarbeiter. Bis zum Jahre 2014 gehörte es noch als Tochtergesellschaft zum Mischkonzern General Electric, bevor es im besagten Jahr ausgegliedert und als unabhängiges Unternehmen an der NYSE gelistet wurde. Der Ausgabepreis war damals 23 USD je Aktie.

An den Börsen eher unbekannt, ist Synchrony Finacial ein echtes Schwergewicht in der Branche. Das Unternehmen zählt mittlerweile 72 Mio. aktive Kunden und verfügt derzeit über ausgegebene laufende Darlehen in Höhe von 75 Mrd. USD. Allein im vergangenen Geschäftsjahr 2016 wickelten Kunden Kauftransaktionen in Höhe von 125 Mrd. USD über Finanzprodukte von Synchrony Finacial ab. Im kürzlich abgeschlossenem Geschäftsjahr 2017 konnten die Amerikaner so Umsatzerlöse in Höhe von 15 Mrd. USD verbuchen. Beim Gewinn blieben unter dem Strich 1,9 Mrd. USD oder 2,62 USD je Aktie, was einen leichten Rückgang zum Vorjahr bedeutet. Dies dürfte auf langfristige Sicht jedoch nur eine kleine Delle darstellen.

Aktionäre werden zusätzlich mit einer Dividendenanhebung von 15% auf nun 0,15 USD je Aktie (quartalsweise) sowie einem angekündigten Aktienrückkaufprogramm mit einem Gesamtvolumen von 1,64 Mrd. USD oder knapp 7% aller ausstehenden Anteile umworben.

Zwar konnte das Unternehmen seinen Gewinn seit der Ausgliederung 2014 nicht nennenswert steigern, auch im Jahre 2014 betrug der EPS 2,78 USD je Aktie, doch gibt es einige Faktoren, die

Synchrony unter die Arme greifen dürfte. So dürfte zum einen der allgemeine Trend zum bargeldlosem Bezahlen in den USA weiterhin stark zunehmen. Und zum anderem profitiert das Unternehmen von starken Partnern. Je dynamischer sich deren Geschäfts entwickeln, umso höher dürften Umsätze und Erträge für Synchrony Financial ausfallen. Dabei baut der Dienstleister seine Kompetenzen in der Betreuung seiner Einzelhandelspartner immer weiter aus. Im Frühjahr dieses Jahres gab man hierfür die Übernahme von GP Shopper bekannt, ein auf mobile E-Commerce Applikation spezialisiertes Unternehmen.

Der Analystenkonsens geht für das Geschäftsjahr 2018 von einem Gewinn in Höhe von 3,23 USD je Aktie aus. Bis 2020 sollte die Ertragslage auf 3,98 USD je Aktie anwachsen. Das KGV würde in Folge dessen auf 9,5 sinken. Hier ist auch scheinbar das stärkste Kaufargument von Warren Buffett zu finden. Synchrony Financial ist für seine starke Branchenposition in einem Wachstumsmarkt, einem gestandenem Management sowie einer aktionärsfreundlichen Politik äußerst moderat bewertet. Zudem verfügt das Unternehmen durch ein riesiges Partnernetz sowie 72 Mio. aktiven Kunden über Größenvorteile gegenüber Konkurrenten.

Auch bei Synchrony Financial kann man meines Erachtens unserem Guru Warren Buffett gewissenhaft folgen und sich langfristig beim Finanzdienstleister positionieren. Sollte der Guru in Zukunft bei einem der beiden genannten Unternehmen erneut Zukäufe tätigen, werde ich für Sie im Traderfox Guru-Segment darüber berichten.

Tipp: Ein 100% regelbasiertes Portfolio nach dem Vorbild der Buffett-Strategie finden Sie im Kundenbereich von aktien-mag.de. Das Portfolio-Konzept heißt "High-Quality-Stocks USA" und hat seit 1999 um über 1.500 % zugelegt. Unsere Kunden erhalten alle Transaktionen vorab.

-> Kunde des aktien Magazins werden

& Profi-Tools von

& Profi-Tools von