So bestimmst Du die richtige Positionsgröße beim Trading – Welche Trends liegen aktuell vor und welche Branchen können sich dem Abwärtstrend entziehen?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

die aktuelle Lage in der Ukraine durch die Invasion russischer Truppen spitzt sich zu. Überhaupt in Aktien investieren zu können, ist in der jetzigen Situation für uns Europäer ein Luxusproblem und das sollten wir uns immer wieder bewusst vor Augen führen. Dennoch ist es wichtig zu versuchen, die richtigen Schlussfolgerungen zu ziehen. Die Volatilität ist sehr hoch und nur wenige Branchen können sich dem Abwärtstrend entziehen.

Beim Trading ist das oberste Gebot Risikomanagement. Bevor wir also einen Trade starten, müssen wir uns Gedanken machen, wie viel Risiko wir pro Position eingehen möchten und wie es möglich ist, den maximalen Drawdown möglichst gering zu halten. Wenn wir das Risiko für unser Portfolio nicht einschätzen können, verlieren wir jegliche Kontrolle und müssen bei Ausverkäufen an den Börsen einfach nur zusehen.

Während man beim langfristigen Investieren Positionen aussitzt und vielleicht die ein oder andere Position, vorausgesetzt man ist vom Unternehmen überzeugt, bei nachgebenden Märkten nachkauft, so ist das Vorgehen beim Trading ein ganz anderes. Hier kommt es noch mehr auf die Disziplin und einen konkreten Plan an. Ich muss vor Eingehen eines Trades die potenzielle Chance sowie das Risiko bestimmen, damit ich während eines Trades nicht emotional gefangen bin. Mangelnde Disziplin, Emotionen wie Angst und Gier sind die Hauptrisiken eines Traders als Person. Die Tradingpsychologie erfordert längere Entwicklungsphasen. Bei jedem Trade ist also die Person selbst sowie der allgemeine Markt ein Risiko. Beides kann man lernen. Wie man die richtige Positionsgröße ermittelt, möchte ich Dir heute näher bringen.

Die richtige Positionsgröße

Oft scheitert das Trading an zu hohen Positionsgrößen. Wir müssen uns klar machen, wie hoch das Risiko bzw. das potenzielle Verlustrisiko pro Trade ist. Jeder muss für sich selbst entscheiden, wie hoch das Risiko pro Trade sein soll. Es gibt dabei verschiedene Möglichkeiten. Gängig ist im Trading die 1 % - oder 2 % Regel. Diese Regel besagt, dass Du pro Trade entweder 1 % oder 2 % deines Kapitals riskieren solltest. In der Praxis legst Du damit deinen Stop Loss (gedanklich oder mit einem Limit) an die Stelle, bei der Du bei einer Positionsgröße x einen Verlust erleidest, der entweder 1 % oder 2 % Deines aktuellen Kontostands widerspiegelt. Ich möchte Dir das an einem konkreten beliebigen Beispiel zeigen.

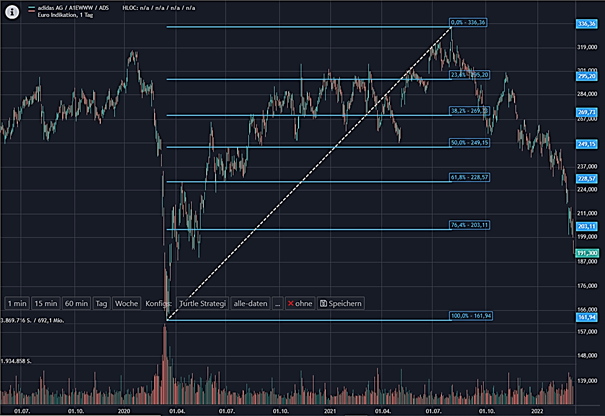

Quelle: eigene Darstellung im Charting Tool von TraderFox

Wir sehen hier den Chart der Aktie von ADIDAS. Ich habe noch die Fibonacci-Retracements eingebaut. Es handelt sich um ein beliebiges Beispiel, um zu veranschaulichen, wie groß die Position sein soll. Wir wählen die 1 % Regel. Angenommen Dein Tradingkonto beträgt 100.000 Euro. Maximal möchten wir bei dem Trade der ADIDAS Aktie also 1.000 Euro riskieren. Die ADIDAS Aktie steht aktuell bei 191,30 Euro. Um die Positionsgröße zu bestimmen, müssen wir uns erst einmal Gedanken darüber machen, wie viel Spielraum wir der Aktie geben. Nehmen wir als Beispiel das Tief im März 2020 in der Coronapandemie bei 161,94 Euro.

Pro Aktie können wir also (191,30 Euro – 161,94 Euro) 29,36 Euro verlieren. Das wir jetzt die Gesamtgröße der Position bestimmten möchten und max. 1.000 Euro riskieren wollen (1 % Regel), teilen wir die 1.000 Euro durch die 29,36 Euro. Dies ergibt rund 34 Stücke (1.000 / 29,36). Bei dem derzeitigen Kurs von 191,30 Euro entspricht dies einem Gesamtbetrag von 6.504,20 Euro (34 * 191,30 Euro). So groß müsste in diesem Fall die Position sein.

Aktuelle Trends

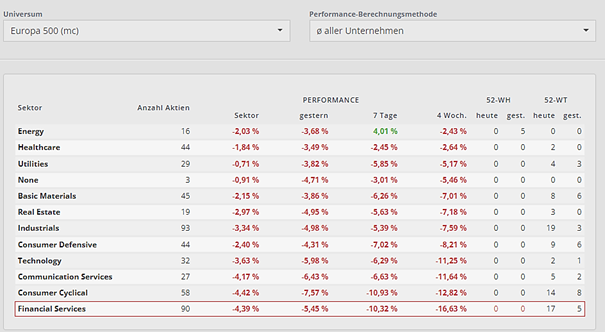

Quelle: Sector-Spider im AktienTerminal von TraderFox

In der Grafik sieht man am europäischen Markt die Branchen, die es in den letzten 4 Wochen bzw. 7 Tagen am stärksten getroffen hat. Der Bereich Financial Services kam dabei am schlechtestes weg. Hier betrifft es europäische Banken besonders, da es um mögliche Abschreibungen von Auslandskrediten geht. Russische Banken halten 121 Mrd. USD in Krediten bei europäischen Banken.

Nur knapp dahinter hat es auch den Bereich Consumer Cyclical mit prozentual zweistelligen Verlusten hart getroffen. Hier fallen insbesondere die Autoaktien negativ auf. Lieferketten sowie Produktionsketten werden deutlich beeinflusst, auch wenn dies langfristig kein Problem darstellt, solange sich der Krieg nicht weiter ausweitet. Am besten davon kommen die Bereiche Energie, Gesundheitsweisen sowie Utilities. Kurzfristig verursacht der Russland-Ukraine Krieg steigende Rohstoffpreise im Allgemeinen sowie steigende Öl- und Gaspreise.

Außerdem begünstigt dies eine schnellere Energiewende in Deutschland/Europa, damit die Abhängigkeit von russischen Importen geringer wird. Einen weiteren Trend sehen wir durch die steigenden Militärausgaben in Deutschland (100 Mrd. Euro Sondervermögen) und langfristig Investition von mehr als 2 % vom BIP in das Militär gefolgt von weltweit steigenden Ausgaben im Bereich der Cybersecurity.

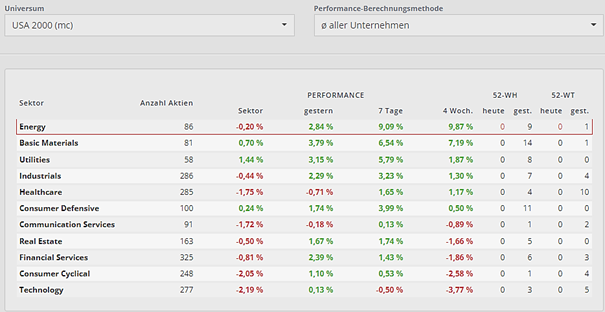

Quelle: Sector-Spider im AktienTerminal von TraderFox

In den USA sieht das ganze viel freundlicher aus, da die geopolitische Lage eine andere ist. Die Verluste der Bereiche Technologie, zyklischer Konsum sowie Banken usw. fallen wesentlich geringer aus. Energie sowie Basis Materialien notieren deutlich höher, da hier das Szenario gespielt wird, dass Europa in Zukunft Gas/Öl sowie andere Rohstoffe mehr aus den USA importiert. Im Energiebereich sind insbesondere Unternehmen im Bereich Kohleproduktion wie CONSOL Energy oder Peabody Energy deutlich gestiegen. Peabody Energie konnte im letzten Monat sogar über 100 % im Kurs zulegen. Im Bereich Technology muss man die Lage differenzierter sehen. Die Solarbranche konnte deutlich zulegen, während Halbleiterkonzerne unter Druck gerieten. Auch die großen Techwerte wie FAANG-Aktien können sich gut halten, da es die zukünftigen Gewinne dieser Unternehmen kaum betrifft.

Wie man sieht, muss die Lage immer aus Sicht von mehreren Seiten betrachtet werden. Nichtsdestotrotz wissen wir alle nicht, wann eine gewisse Bodenbildung zu erkennen ist. Dies hängt weiter vor allem am weiteren Verlauf vom Ausgang und der Dauer des Krieges ab. Wollen wir hoffen, dass es nicht weiter ausartet und am Ende die Vernunft siegt, wobei dies in diesen Tagen schwer zu begreifen ist.

Liebe Anleger, liebe Trader,

ich wünsche Euch trotz dieser schwierigen Zeit noch ein schönes Wochenende!

Viele Grüße,

Michael Seibold

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Charting Tool: https://charting.traderfox.com/

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von