Wie sollte man als Investor vorgehen: Die Weltwirtschaft in den nächsten 6-12 Monaten

Liebe Leser,

makroökonomische Einschätzungen, also Einschätzungen darüber, wie sich ganze Volkswirtschaften in den nächsten Monaten entwickeln werden, sind in der Regel schwierig. Bei Makro-Analysen muss man viele unterschiedliche Faktoren einbeziehen. Viele Investmentlegenden, wie z.B. George Soros, Stanley Druckenmiller oder Paul Tudor Jones sind für ihre herausragenden makroökonomischen Analysen bekannt. Zum Beispiel ist George Soros bis heute als der Mann, der "die Zentralbank Englands zu Fall brachte”, bekannt. Auch wenn man den Großteil der Zeit als klassischer Buy&Hold-Value-Investor nicht mit Makro-Themen verbringen, sondern sich lieber auf die Analyse einzelner Unternehmen konzentrieren sollte, lohnt es sich manchmal einen Blick auf das "große Ganze” zu werfen, um die gesamtwirtschaftliche Situation besser einzuschätzen. Ich habe genau dies getan! Viel Spaß!

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

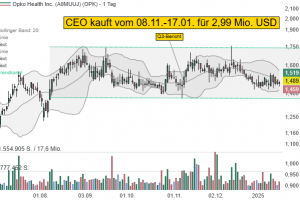

Ein Überblick über die Makro-Landschaft

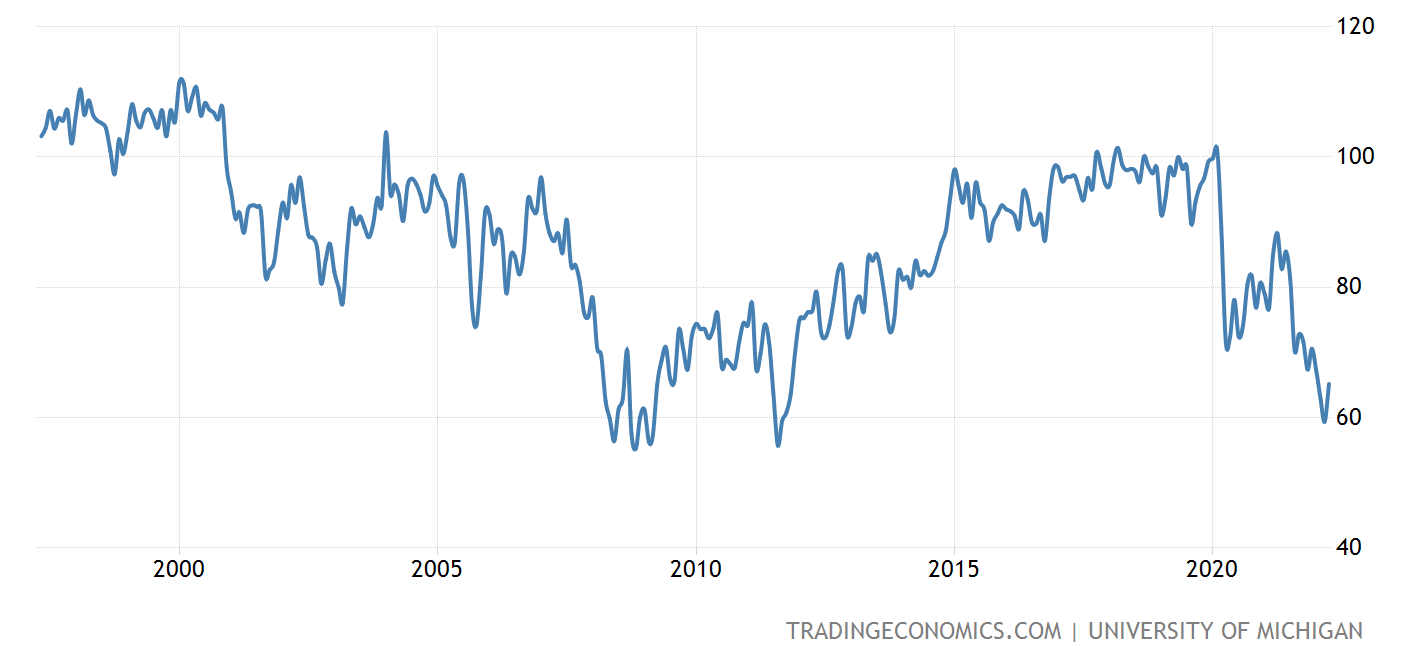

Die Makro-Landschaft war in den vergangenen zehn Jahren selten so interessant wie es momentan der Fall ist. Die Inflation schießt in die Höhe, ein Krieg entfacht in Europa, China geht in den Lockdown, eine Pandemie führt zu Lieferketten-Problemen und die US-Zentralbank fährt eine sehr restriktive Geldpolitik während Investoren das Wort "Rezession” rufen. Ein Cocktail, den es so in der Börsengeschichte noch nie gab. Der Anleihemarkt reagierte auf die restriktivere Geldpolitik der Federal Reserve mit einem der schnellsten und stärksten Abverkäufe von Anleihen in der Börsengeschichte (siehe Grafik). Was einst als sicherer Hafen bekannt war und zum Schutz vor Verlusten am Aktienmarkt dem Portfolio hinzugefügt wurde, hat von Januar bis April 2022 herbe Verluste hinnehmen müssen - und das parallel zu einem Abverkauf am Aktienmarkt. Erstmals seit 2018 stehen die Renditen der 10-jährigen US-Staatsanleihen wieder bei 3,1 %.

Quelle: Bianco Research

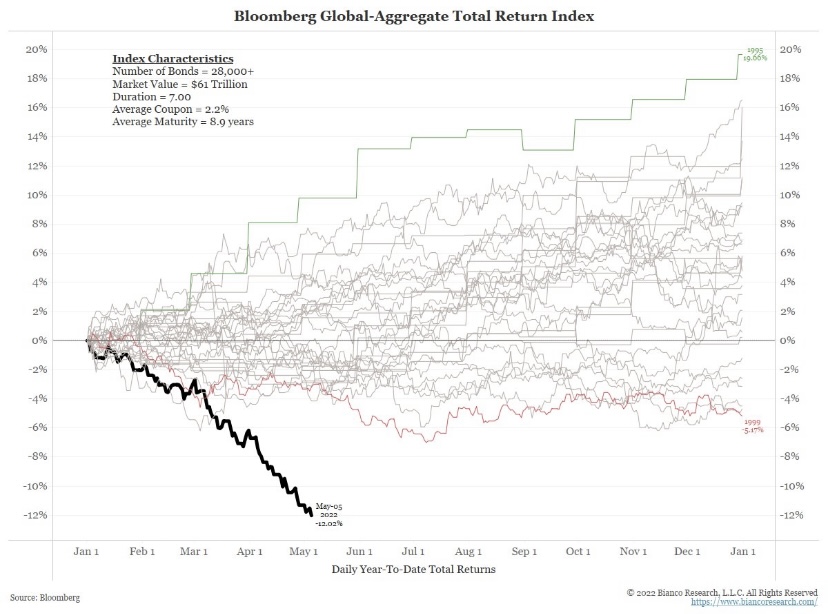

Als die Zinsen ihren rekordverdächtig schnellen Anstieg begannen, war der US-Aktienmarkt, gemessen am KGV fast 100 % über dem historischen Durchschnitt (1950-2022) bewertet. Dieser Cocktail war äußerst ungesund, sodass der Aktienmarkt, gemessen am S&P500, über 15 % fiel und mittlerweile noch rund 60 % höher als der KGV-Durchschnitt der letzten 70 Jahre bewertet ist (siehe Grafik). Einzelne Bereiche, vor allem hoch bewertete Technologie-Aktien, wurden noch deutlich stärker abgestrafft und notieren mittlerweile 70, 80 oder 90 % unter ihren Allzeithochs. Bis auf Rohstoffe gab es keinen sicheren Hafen und der Bärenmarkt erstreckte sich über nahezu alle Anlageklassen. Doch warum ist der Markt so schwach? Es ist eine Mischung aus Liquiditätsentzug aufgrund der hohen Inflation und einer voraussichtlich deutlichen wirtschaftlichen Abkühlung.

Quelle: https://www.currentmarketvaluation.com/models/price-earnings.php

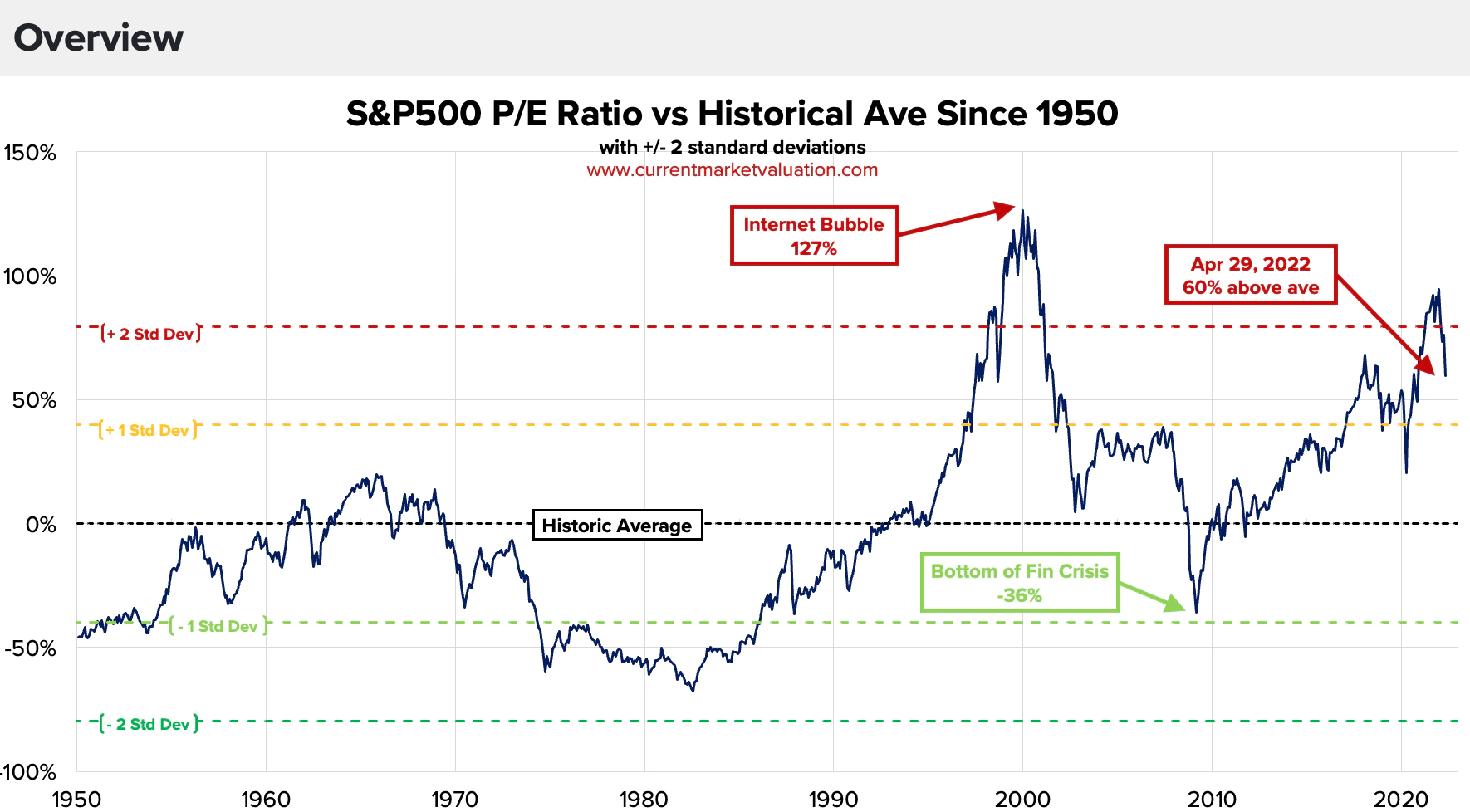

Die explodierte Inflation drückt auf das Konsumenten-Sentiment, welches derzeit pessimistischer als zum Tiefpunkt in der Corona-Krise ist (siehe Grafik). Die hohen Benzinpreise, der teurere Einkauf, etc. führen dazu, dass nicht notwendige Ausgaben, wie z.B. der Kauf eines neuen Autos, der Kauf von Möbeln, etc., verschoben werden. Außerdem ist das Lohnwachstum inflationsadjustiert negativ. Dies bedeutet, dass derzeit die Preise schneller als die Gehälter steigen und immer mehr Menschen, vor allem die untere und mittlere Einkommensschicht, aber auch Rentner und Sozialhilfeempfänger, herbe Kaufkraft-Verluste in Kauf nehmen müssen. Im Ukraine-Krieg gibt es bisher keine nachhaltigen Beruhigungstendenzen. Im Osten der Ukraine macht sich das russische Militär breit und führt zum Teil russische Rubel als Währung ein. Dies sieht nicht nach einem schnellen, geplanten Rückzug aus.

Quelle: https://tradingeconomics.com/united-states/consumer-confidence

Krieg in Europa und 40 % der chinesischen Wirtschaftsleistung im Lockdown

Doch nicht nur der Ukraine-Krieg hat die Rallye bei Rohstoffen ausgelöst, sondern bereits jahrelange Unterinvestitionen vor der Corona-Krise gepaart mit Lieferketten-Problemen durch die Null-Covid-Politik in China haben ihren Teil dazu beigetragen. Viele Energiekonzerne wollen und können nicht die Produktionsmengen ausweiten. Die OPEC nutzt die Situation aus, hält an ihrem Produktionsmengen-Ausweitungsplan fest und weitet das Öl-Angebot nur sehr langsam aus. Bei anderen Rohstoffen ist die Situation noch schwieriger. Im Falle von Kupfer dauert es beispielsweise zwischen sieben und acht Jahre, von der Exploration bis zum Bau der Mine, bis neue Produktion auf den Markt kommen kann. In Zusammenhang mit den Lieferketten-Problemen führt diese Zeitverzögerung in der Produktionsausweitung zu deutlich anziehenden Rohstoffpreisen.

Gerade die Lieferketten-Problematik wurde von nahezu allen Ökonomen völlig falsch eingeschätzt. Gutgläubig wurde noch vor einem Jahr gesagt, dass sich die Probleme auflösen werden. Allerdings haben sich die Engpässe in vielen Bereichen sogar verschlimmert. Vor chinesischen Häfen, z.B. in Shanghai, stehen mehr Containerschiffe als je zuvor. Die Null-Covid-Politik hat 40 % der chinesischen Wirtschaftsleistung in den Lockdown geschickt. Dies hat herbe Auswirkungen auf den chinesischen Konsum und wirkt wie eine von der chinesischen Regierung absichtlich geplante Rezession. Hinzu kommt, dass der chinesische Immobiliensektor sehr hoch verschuldet ist und schon vor der Corona-Krise zu schwächeln anfing. Da der chinesische Immobiliensektor ein Viertel der chinesischen Wirtschaftsleistung und drei Viertel der privaten Ersparnisse ausmacht, könnten sinkende Immobilienpreise und der Schuldenabbau echte Probleme für China, die Werkbank der Weltwirtschaft, verursachen.

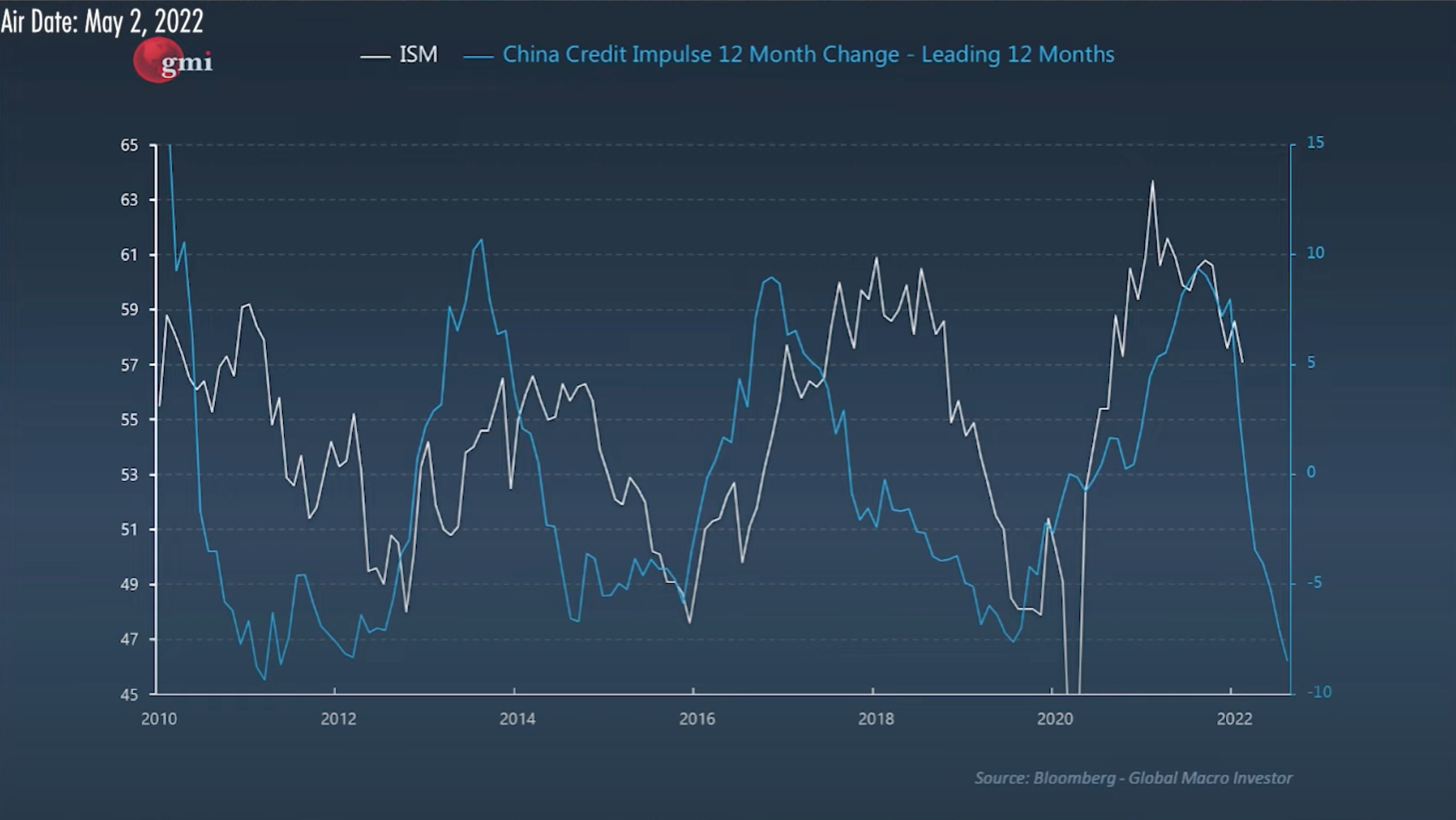

Der ISM-Einkaufsmanagerindex ist der wichtigste und verlässlichste Frühindikator für die wirtschaftliche Aktivität in den USA. Ein Wert von 50 geht in der Regel mit rund 1 % Wirtschaftswachstum in den USA einher und ein ISM von unter 47 deutet auf eine Rezession hin. Momentan steht der Index bei 55,4, befindet sich allerdings im freien Fall. Wenn man sich einige Frühindikatoren mit guter Vorhersagekraft auf Sicht der nächsten 6-18 Monate ansieht, wie z.B. den chinesischen Kredit-Impuls (siehe Grafik), die Versandaktivitäten in den USA, die Zinsentwicklung, die US-Dollar-Entwicklung, die Ölpreis-Entwicklung, etc., dann deuten alle diese Indikatoren auf einen ISM von unter 50 oder sogar unter 47 hin. Von einer deutlichen Wachstumsabschwächung ist demnach auszugehen.

Quelle: Global Macro Investor

Die Druckerpresse ist auf "Reverse” gestellt

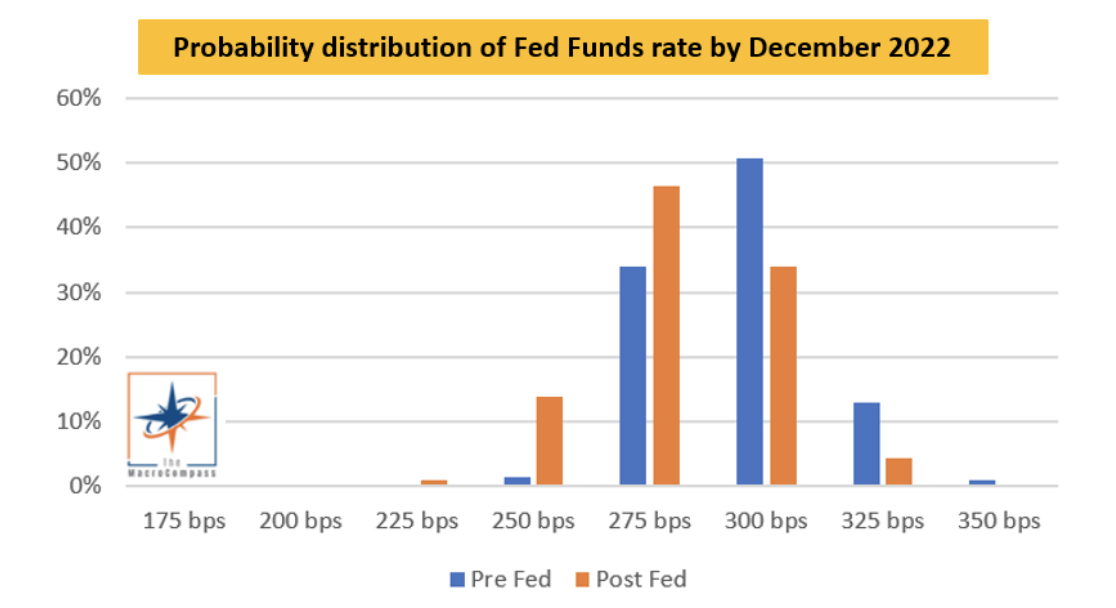

Die US-Wirtschaft wird sich mit an Sicherheit grenzender Wahrscheinlichkeit abkühlen. Dies ist nicht ungewöhnlich, denn nach Boom-Phasen rutscht eine Wirtschaft in der Regel immer in eine Phase des schwachen Wachstums oder sogar in die Rezession. Untypisch ist in diesem Fall allerdings die Geschwindigkeit, mit die US-Wirtschaft einen solchen Zyklus zu durchlaufen scheint. Allerdings ist die Situation im Zuge des Kriegs und der Pandemie, welche die Inflation schürten, anders und hat den Zyklus beschleunigt. Die US-Zentralbank muss jetzt reagieren. Vorgestern, am 4. Mai 2022, wurde erstmals seit über 20 Jahren eine Zinsanhebung von über 50 Basispunkten durchgeführt. Auch in den kommenden FED-Meetings wird es laut Jerome Powell, dem Chef der US-Zentralbank, zu weiteren Zinsanhebungen um 50 Basispunkte kommen. Wir befinden uns dementsprechend in einem der schnellsten und aggressivsten QT-Zyklen in der Börsengeschichte. Der Großteil der Investoren erwartet für Dezember 2022 einen Leitzins in den USA zwischen 2,75 und 3,00 % (siehe Grafik).

Quelle: The Macro Compass

Wenn man sich die Handelsvolumina an den Aktienmärkten anschaut, dann sind jene trotz Abverkäufen und großen Bewegungen eher niedrig. Dies deutet auf Liquiditätsengpässe hin. Der Markt scheint bereits vorwegzunehmen, dass die Federal Reserve im Jahr 2022 die Bilanz um 500 Mrd. USD und im Jahr 2023 um 1,1 Bio. USD reduzieren und damit dem Markt Liquidität entziehen will. Der Ökonom Hans-Werner Sinn sagte treffend, dass die Inflation ein Feuer sei, welches man sofort austreten müsse. Ansonsten würde es zu Selbstverstärkungseffekten und enormen Verwerfungen in der Wirtschaft kommen. Die US-Zentralbank scheint diese Aufgabe immer ernster zu nehmen und zieht das Zinsanhebungs-Programm nun ohne zu zögern durch.

Was könnte also in den nächsten 6-12 Monaten passieren?

Mit einer sehr hohen Wahrscheinlichkeit wird es in den kommenden 6-12 Monaten eine deutlich Wachstumsabschwächung in den USA und Europa geben. Der Großteil der Frühindikatoren weist auf ein sehr niedriges Wirtschaftswachstum oder sogar negatives Wirtschaftswachstum im Jahr 2023 in den USA hin. Wenn die Energiepreise nicht wieder in die Höhe schießen, dürfte auch die Inflation im zweiten Halbjahr 2022 ihr Hoch erreichen. Zwar wird die Inflation nicht wieder in Windeseile auf unter 2 % fallen, allerdings nimmt der Basiseffekt ab, was die prozentuale Veränderungsrate verringern wird. Außerdem wird die Inflation bisher dauerhaft als Angebots-Problem betrachtet. Mittlerweile, mit einem derart negativen Konsumenten-Sentiment, ist jedoch davon auszugehen, dass die Inflation auch zum Teil die Nachfrage zerstört und sich dahingehend selbst abschwächt.

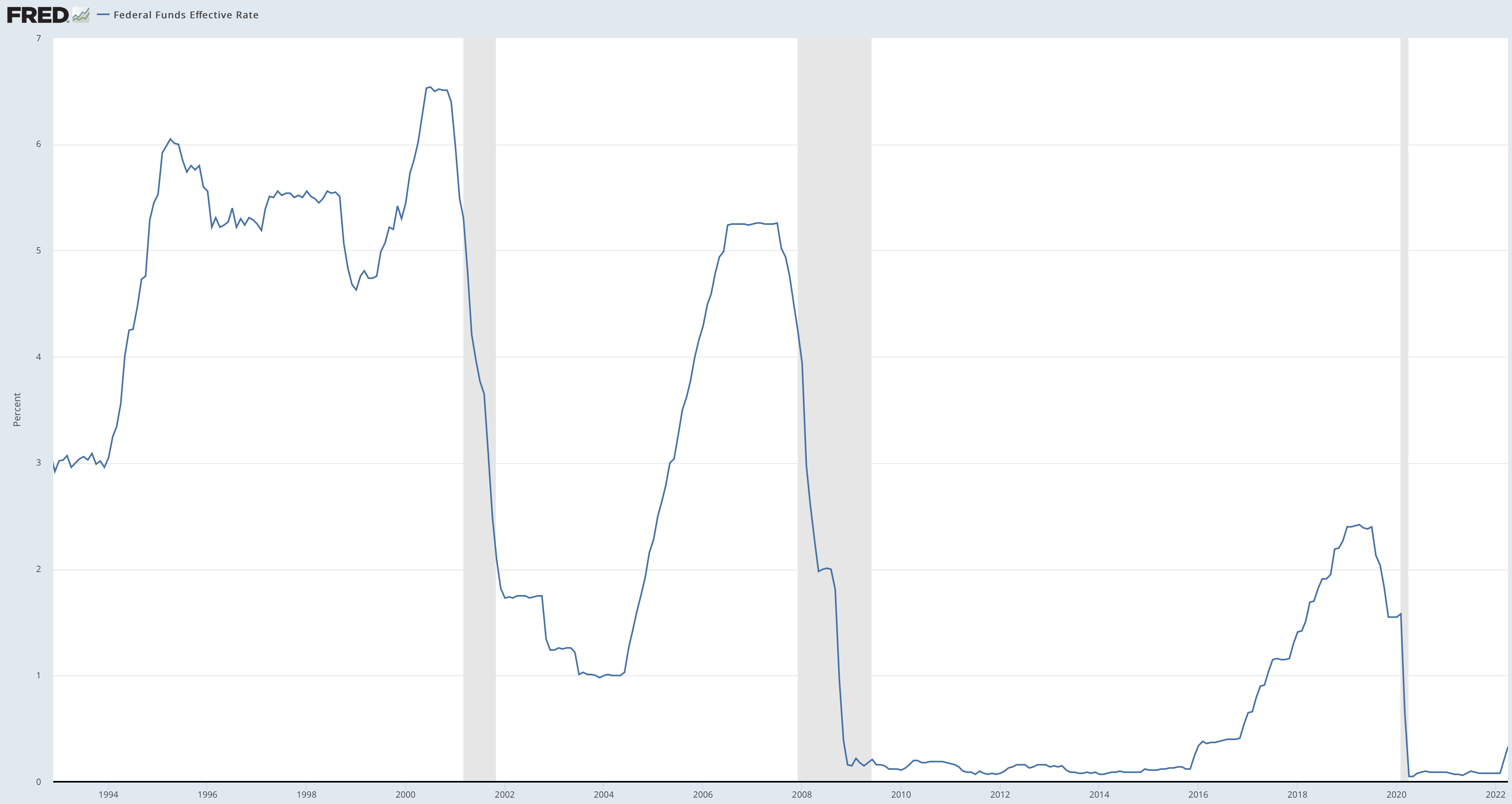

Wenn sich die Wirtschaft merklich abschwächt und die Inflation abnimmt - was zu einem großen Teil von der Entwicklung der Energiepreise abhängt - dürfte auch die Federal Reserve zumindest langsamer mit den Zinsanhebungen fortfahren oder sogar Zinsanhebungen aussetzen. Im Jahr 2000 erreichte der Leitzins der FED 6,5 %, im Jahr 2007 erreichte er 5,5 % und im Jahr 2018 waren nur noch 2,5 % möglich (siehe Grafik). Deutlich höhere Leitzinsen als 2,5 % erscheinen in Anbetracht der globalen Verschuldungsquote und der wirtschaftlichen Aussichten unwahrscheinlich. Eine weniger restriktive Federal Reserve könnte bereits eine Erholungsrallye am Aktienmarkt auslösen. Dies würde vermutlich aber erst Mitte/Ende des zweiten Halbjahres 2022 der Fall sein.

Quelle: https://fred.stlouisfed.org/series/FEDFUNDS#

Neben der Federal Reserve könnten natürlich auch ein Rückzug der russischen Truppen aus der Ukraine, eine Verabschiedung von der Null-Covid-Politik in China oder eine unerwartet deutlich sinkende Inflation positive Katalysatoren für den Aktienmarkt sein. Allerdings ist die Einschätzung dieser Entwicklungen nahezu unmöglich.

Fernhalten von Zyklikern? Wahrscheinlich intelligent

Nichtzyklische Unternehmen, wie Basiskonsumgüter-Hersteller, Pharma-Unternehmen, aber auch wachstumsstarke (SaaS-)Unternehmen in Nischenmärkten, dürften auf Sicht der nächsten ein bis zwei Jahre attraktiver als klassische Zykliker sein, denn sie werden von einer gesamtwirtschaftlichen Wachstumsabschwächung nicht so stark getroffen. Die Einkommensströme (z.B. Abos) und die Nachfrage (z.B. nach Nahrungsmitteln und Medikamenten) sind deutlich stabiler und krisenresistenter. Bei nichtzyklischen Qualitäts-Aktien, die ihre Umsätze und Margen stabil steigern können und von der Inflation sowie einer wirtschaftlichen Abschwächung kaum getroffen werden, würde ich deutliche Rücksetzer deshalb als Einstiegschancen betrachten.

Von Zyklikern, z.B. in der Schifffahrt oder im Auto-Sektor würde ich mich stattdessen als Investor fernhalten. Viele Zykliker haben einen hohen Fixkosten-Anteil und werden, wenn die Nachfrage wegbricht, mit dem Erhalt der Marge zu kämpfen haben. Zykliker darf man nur dann kaufen, wenn die Aussichten trüb aussehen und eventuell sogar Verluste eingefahren werden. Der beste Verkaufszeitpunkt ist am Hochpunkt des Geschäftszyklus, welchen wir wahrscheinlich vor einigen Monaten schon gesehen haben.

Die Federal Reserve wird vermutlich so lange die Zinsen steigern bis die Inflation nachlässt. Ich gehe davon aus, dass die Inflation im zweiten Halbjahr 2022 nachlassen könnte, wenn die Energiepreise nicht nochmal explodieren. Eventuell wird sich die Rhetorik der Federal Reserve dann beruhigen. Bis dahin würde ich einfach konstant am Ball bleiben und eine Watchliste aus nichtzyklischen Qualitäts-Aktien erstellen, welche man bei deutlicheren Rücksetzern kauft. Dazu gehören Unternehmen wie Microsoft, Alphabet, Costco Wholesale, UnitedHealth Group, Factset Research Systems, Verisk Analytics, Berkshire Hathaway, Anthem, Service Corp. International, uvm.

Ich hoffe, dass euch dieser Artikel bei der Einschätzung des Gesamtbildes geholfen hat und ihr einige Inspirationen für euer Investmentdepot mitnehmen könnt. Schreibt mir gerne eure Meinung in die Kommentare!

Beste Grüße,

Hinnerk Lührs

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von