Machen Sie sich unangreifbar – die Strategie für finanzielle Freiheit

Die Fähigkeit, angstfrei zu investieren, ist vor allem in Zeiten von Krisen von zentraler Bedeutung. Warum? Viele Anleger sind von ihren Ängsten gelähmt, so dass sie sich kaum noch trauen, ihre Füße ins Wasser zu tauchen. Sie haben Angst vor einem Börsencrash, so wie genau jetzt, der ihre sauer verdienten Ersparnisse innerhalb kürzester Zeit vernichten könnte. Vielleicht haben Sie schon einmal schlechte Erfahrungen mit der Börse gemacht? Und jetzt werden Ihre schlechten Erfahrungen noch einmal bestätigt? Doch was wäre, wenn Sie Muster erkennen und verstehen lernen, die Ihre Angst in Wohlgefallen auflösen? Warum sollte finanzieller Erfolg nur den Reichen und Risikofreudigen vorbehalten sein? Mit dem richtigen Grundwissen und einem gut ausgearbeiteten Plan, egal was Sie arbeiten oder verdienen, können Sie lernen, erfolgreich Geld anzulegen.

Bisher war es so, dass Anleihen oder das Sparbuch Zinsen abgeworfen haben. Man sprach von risikofreien Renditen. In Zeiten der Niedrigzinsphase, und diese wird mit hoher Wahrscheinlichkeit noch sehr lange bestehen, würde ich sogar soweit gehen und von renditefreien Risiken sprechen. Warum sollten Sie jemanden Geld leihen und dafür sogar weniger als vorher zurückbekommen, obwohl Sie Risiken, wie zum Beispiel dem Bonitäts-, Inflations-, Währungs-, Zinsänderungsrisiko ausgesetzt sind? Das kann es doch nicht gewesen sein, oder?

Ich möchte Ihnen die wichtigsten Inhalte des Buches "Unangreifbar" von Anthony Robbins in diesem Artikel aufzeigen. Tony Robbins ist Ausbilder von Coaches, Bestseller-Autor und Trainer für Neuro-Linguistisches Programmieren. Er hat Prominente wie Bill Clinton, Andre Agassi, Mike Tyson, Greg Norman und viele weitere beraten.

7 Freiheitsfakten für die Funktionsweise der Märkte

Freiheitsfakt 1: Seit dem Jahr 1900 hat durchschnittlich einmal pro Jahr eine Marktkorrektur stattgefunden

Kennen Sie die Experten im Fernsehen, im Internet, die über Turbulenzen sprechen, weil sie durch die Angst, die sie auslösen, Aufmerksamkeit bekommen? Ständig warnen Börsenpropheten von einem Börsencrash. Was könnten das nicht alles für Risiken sein? Verlangsamtes Wirtschaftswachstum, sinkende Ölpreise, Unruhen im Nahen Osten, Brexit usw. All diese Risiken sind perfekt, um die Ängste der Anleger zu schüren. Das Inszenieren von Dramen ist der Job der Experten. Es ist das Geschäftsmodell vieler Finanzsendungen. Allerdings sollten Sie die Angst nicht zur Grundlage Ihrer Finanzentscheidungen werden lassen. Sie sollten sich auf die Fakten konzentrieren. Jedes Jahr ereignet sich im Schnitt eine Marktkorrektur (Korrektur von mindestens 10 Prozent vom Hoch). Die Zahl an Marktkorrekturen entspricht also ungefähr der Zahl Ihrer Lebensjahre. Wenn Sie jetzt noch wissen, dass eine Marktkorrektur im Schnitt nur 54 Tage andauert, also nicht einmal zwei Monate, merken Sie, dass dies kein Grund zur Furchterregung ist, sondern eine regelmäßige, routinemäßige Erscheinung.

Freiheitsfakt 2: Weniger als 20 Prozent aller Marktkorrekturen münden in einen Bärenmarkt

80 Prozent aller Marktkorrekturen münden nicht in einen Bärenmarkt. Auch wenn wir aktuell gerade einen haben. Bärenmärkte treten also nur sehr selten auf. Die meisten Korrekturen sind nicht so schlimm, wie es im ersten Moment aussieht. Wenn Sie bei jeder Korrektur in Panik geraten und Ihre Anlagen verkaufen, verkaufen Sie oft just in dem Moment, in dem sich der Markt zu wenden beginnt und wieder anzieht. Wenn Sie aber das Wissen haben, dass die meisten Korrekturen nur harmlos sind, können Sie leichter Ruhe bewahren und der Versuchung widerstehen, bei den ersten Turbulenzen die Flucht zu ergreifen.

Freiheitsfakt 3: Niemand kann mit Sicherheit vorhersagen, wann der Markt steigt oder fällt

Die Medien erwägen den Mythos, sie könnten Marktbewegungen vorhersagen. Es gibt Prognosen, wo der Aktienmarkt Ende des Jahres stehen wird. Wenn Sie jedes Jahr eine Prognose abgeben, werden Sie mit hoher Wahrscheinlichkeit auch irgendwann Recht behalten. Selbst jemand mit einer kaputten Uhr kann Ihnen durchaus zweimal am Tag die korrekte Uhrzeit sagen. Warren Buffett sage dazu: "Der einzige Wert eines Börsenpropheten liegt darin, dass er Hellseher dagegen gut aussehen lässt."

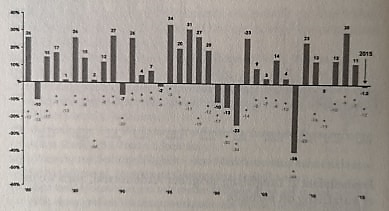

Freiheitsfakt 4: Langfristig steigt der Aktienmarkt, auch wenn er kurzfristig oft nachgibt

Zwischen 1980 und 2015 erzielte der S&P 500 in 75 Prozent der Zeit eine positive Rendite. Dabei kam es zu einem durchschnittlichen unterjährigen Einbruch von 14,2 Prozent. Was macht uns das deutlich? Selbst wenn der Markt unterjährig einbricht, so steigt er doch im Allgemeinen langfristig.

Quelle: Grafik aus dem Buch "Unangreifbar" von Tony Robbins

Wir sollten uns vor Augen führen, dass der US-Aktienmarkt üblicherweise langfristig steigt, weil die Profitabilität amerikanischer Unternehmen zunimmt, die weltweite Bevölkerung wächst, die Arbeitnehmer effizienter und produktiver werden und die Technologie die Innovation vorantreibt. Warren Buffet schrieb 2015 in seinem Jahresbericht: "240 Jahre lang war es ein schrecklicher Fehler, gegen Amerika zu wetten, und jetzt ist nicht der richtige Zeitpunkt, um damit anzufangen."

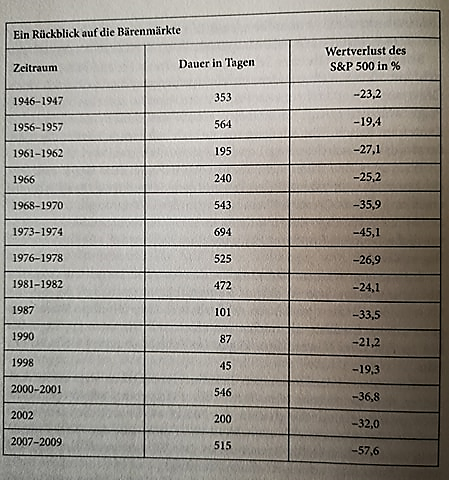

Freiheitsfakt 5: Historisch betrachtet haben sich alle drei bis fünf Jahre Bärenmärkte ereignet.

Wir wissen nun, dass Korrekturen regelmäßig stattfinden, dass niemand exakt vorhersagen kann, wann sie sich ereignen und dass sich der Markt üblicherweise schnell wieder erholt. Wie ist es nun mit Bärenmärkten? Sollten wir uns vor diesen fürchten? Auch hier ist es entscheidend, einige Fakten darüber zu wissen. Zwischen 1900 und 2015 gab es 34 Bärenmärkte. Zwischen 1946 und 2015 nur 14. Je nach Dauer also ereignet sich ein Bärenmarkt zwischen drei und fünf Jahren. Was lernen wir daraus? Auch Bärenmärkte sind ein wiederkehrendes Muster. In mehr als einem Drittel der Bärenmärkte ist der Index um mehr als 40 Prozent eingebrochen. Solche Erfahrungen sind eine nervenzerreißende Erfahrung. Inmitten eines Bärenmarktes ist die Menschheit zutiefst pessimistisch gestimmt. Sie glauben, der Markt würde sich nie wieder erholen. Sie müssen wissen: Auch Bärenmärkte dauern nicht ewig. Die letzten 14 Bärenmärkte in den letzten 70 Jahren reichten von 45 Tagen bis zu 694 Tagen. Im Schnitt dauerten sie ein Jahr. Sir John Templeton, der ein Vermögen damit verdient hat, Aktien mitten im Zweiten Weltkrieg zu kaufen, meinte: "Die besten Chancen bieten sich in Zeiten des größten Pessimismus."

Quelle: Grafik aus dem Buch "Unangreifbar" von Tony Robbins

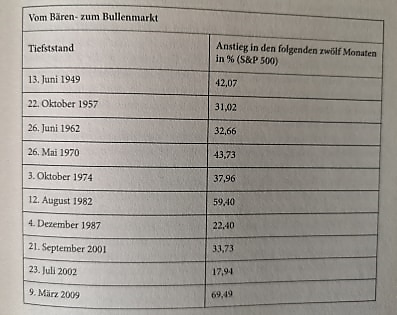

Freiheitsfakt 6: Bärenmärkte werden zu Bullenmärkten und aus Pessimismus wird Optimismus

Wissen Sie, was nach dem Tiefstand des Marktes, der am 9. März 2009 erreicht wurde, passierte? Der S&P 500 stieg in den folgenden zwölf Monaten um 69,5 Prozent. Und zu dieser Zeit waren die Zukunftsaussichten immer noch düster und gefährlich. Folgende Grafik kann Ihnen dabei helfen:

Quelle: Grafik aus dem Buch "Unangreifbar" von Tony Robbins

Wissen Sie, warum der Aktienmarkt oft bereits steigt, obwohl die Unternehmen weniger verdienen? Weil sich der Aktienmarkt nicht an der Gegenwart orientiert, sondern immer an der Zukunft. Auf jeden einzelnen Bärenmarkt erfolgt ausnahmslos ein Bullenmarkt. "Der Aktienmarkt ist ein Vehikel, um Geld von den Ungeduldigen auf die Geduldigen zu übertragen." (Zitat: Warren Buffett)

Freiheitsfakt 7: Die größte Gefahr besteht darin, nicht im Markt investiert zu sein

Ich denke Sie stimmen mir zu, dass man nicht den richtigen Zeitpunkt für den Kauf und Verkauf regelmäßig erfolgreich bestimmen kann. Untätig zu sein, ist selbst kurzfristig möglicherweise der teuerste Fehler von allen, die man begehen kann. Marktturbulenzen muss man nicht fürchten. Sie sollten nicht auf Ihrem Bargeld sitzen bleiben, in Zeiten von Krisen bieten sich wunderbare Chancen, großartige Unternehmen zu einem vergünstigten Preis zu erwerben. Wichtig dabei: Sie können nur gewinnen, wenn Sie auch am Spiel teilnehmen. Mut wird belohnt!

Was passiert, wenn Sie genau zum falschen Zeitpunkt in den Markt einsteigen? Dazu gibt es eine interessante Untersuchung des Schwab Center for Financial Research. Dabei untersuchten sie die Wirkung des Markt-Timings auf die Rendite anhand von fünf hypothetischen Anlegern, die ab 1993 über einen Zeitraum von 20 Jahren ein Mal pro Jahr 2.000 Dollar investierten. Das Ergebnis ist erstaunlich:

Jeder dieser Anleger hat insgesamt 40.000 Dollar investiert. Wenn Sie den jedes Jahr den bestmöglichen Handelstag zum Investieren gefunden hätten (rein theoretisch), wären daraus 87.004 Dollar geworden. Bei sofortiger Investition wären am Ende 81.650 Dollar geworden. Hätten Sie jedes Jahr zu einem festgelegten Zeitpunkt investiert, wären 79.510 Dollar daraus geworden. Selbst der absolute Pechvogel, der jedes Jahr jeweils am Jahreshoch investiert hat, hätte am Ende 72.487 Dollar gemacht.

Wissen Sie, welcher Anleger das schlechteste Ergebnis eingefahren hätte? Nein, nicht der Pechvogel, sondern jemand, der über diesen Zeitraum gar nicht investiert war. Er hatte am Ende nur 51.291 Dollar (Geldmarktanlage).

Denken Sie an die Gebühren!

Gebühren können gewaltig Ihre Rendite schmälern. Ein durchschnittlicher Investmentfonds kostet im Schnitt den Anleger 2 Prozent p.a. Ich möchte Ihnen die Auswirkungen auf einen Zeitraum von 50 Jahren verdeutlichen. Was sind die Annahmen? Sie investieren in Aktien, 50 Jahre lang und erhalten im Schnitt eine Rendite auf Ihr Kapital von 7 Prozent p.a. Dies ist ungefähr, das, was Sie bei einem breit gestreuten Depot über einen solchen Zeitraum erwarten können. Dies heißt folgendes: Nach 50 Jahren wurde aus jedem investierten Dollar 30 Dollar. Bei jährlichen Kosten von 2 Prozent, schrumpft die Rendite automatisch auf 5 Prozent. Bei einer solchen Rendite ist Ihr Dollar nicht mehr 30 Dollar nach 50 Jahren wert, sondern nur noch zehn. Das sind 66 Prozent weniger Gewinn. Es lohnt sich also, ein Auge auf die Gebühren zu haben.

Fazit

Wissen Sie, dass das menschliche Gehirn von Natur aus nicht dafür geeignet ist, finanzpolitische Entscheidungen zu treffen? Nein? Finanzieller Verlust und tödliche Bedrohungen werden im selben Areal unserer Schaltzentrale verarbeitet. Der Grund liegt in unserer Evolutionsgeschichte. Stellen Sie sich die aktuelle Krise vor. Was wäre, wenn Sie kurz vor dieser Krise Ihre gesamten Ersparnisse in den Aktienmärkten investiert hätten? Die natürliche Reaktion Ihres Körpers wäre Flucht. Sie würden versuchen, zu retten, was noch zu retten ist. Diese natürliche Reaktion ist hier kontraproduktiv. Was haben Sie aber jetzt gelernt? Dass Sie in pessimistischen Zeiten unterbewertete Wertpapiere zu vergünstigten Preisen erwerben können, die in kurzer Zeit wieder höhere Werte erreichen. Sollten Sie in diese Gefahr laufen, alles verkaufen zu wollen, denken Sie immer an die Freiheitsfakten von Tony Robbins.

Liebe Anleger,

ich wünsche Ihnen noch viele weitere erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!

& Profi-Tools von

& Profi-Tools von