Top-Empfehlungen: Diese sechs Aktien zählen neuerdings zur europäischen Nebenwerte-Bestenliste der Deutschen Bank

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die Deutsche Bank hat ihre Favoritenliste im Nebenwerte-Segment aktualisiert. TraderFox berichtet, welche Aktien es neu in die Liste geschafft und welche gestrichen wurden. Mit nur einem Klick erfahren Sie, warum die sechs neuen Aktien in der hausinternen Favoritenliste laut Deutscher Bank besonders aussichtsreich sind.

Die Deutsche Bank hat in einer aktuellen Publikation ihre derzeitigen Aktienfavoriten im europäischen Nebenwerte-Segment (bis auf wenige Ausnahmen mit geringfügigen Abweichungen sind damit Aktien mit einer Marktkapitalisierung von bis zu zehn Mrd. EUR gemeint) vorgestellt.

Der Vergleichsmaßstab, den das deutsche Kreditinstitut mit dieser Favoritenliste schlagen will, ist der STOXX Europe Small 200 Index. Bei der Zusammensetzung handelt es sich um ein gleich gewichtetes Modellportfolio, das viermal im Jahr aktualisiert wird und bei dem Dividenden Berücksichtigung finden.

In den vergangenen drei Monaten übertraf die Empfehlungsliste die Benchmark um 90 Basispunkte. Seit der Auflegung im Juli 2022 hat das Portfolio den STOXX 200 Index um 16 Prozentpunkte geschlagen.

Bei der jüngsten Aktualisierung strichen die zuständigen Analysten die Aktien von Alstom, Gerresheimer Freenet, Italgas, Hugo Boss und Soitec aus der Empfehlungsliste. Das erfolgte, weil man in anderen Titeln bessere Chancen wittert und passierte im Einklang mit der verfolgten Rebalancing-Politik, Namen auf der Grundlage des Risiko-Ertrags-Verhältnisses hinzuzufügen oder zu entfernen. Als Ersatz rückten die Aktien von Aperam, Ayvens, Campari, Cancom und Comet neu in die Nebenwerte-Bestenliste auf.

Wertentwicklung des Nebenwerte-Favoriten-Portfolios der Deutschen Bank seit der Einführung im Jahr 2002

Nachfolgend einige Angaben zu den fünf Neulingen in der Deutsche Bank-Liste mit den Pan EuropeanSMIDs Best Ideas:

Aperam (ISIN: LU0569974404 - Kurs am 21.07.: 24,28 EUR, Kursziel: 42,00 EUR – Aufwärtspotenzial: 73,0 %):

Unternehmensbeschreibung: Aperam ist ein Hersteller von Edelstahlprodukten, der von ArcelorMittal ausgegliedert worden war. Aperam konzentriert sich auf rostfreie Flacherzeugnisse, hochwertige Nickellegierungen, Elektrostahl und Vertrieb und verfügt über Produktionsstätten in Europa und Brasilien. Seit der Abspaltung im Jahr 2011 hat sich Aperam zu einem Qualitätsunternehmen entwickelt, das nachweislich in der Lage ist, über den gesamten Zyklus hinweg einen hohen freien Cashflow (FCF) zu erzielen.

Anlageargumente: Seit Beginn des Ukraine-Konflikts (Februar 2022) hat sich die Aperam-Aktie um rund 27 % schlechter entwickelt als ihre Wettbewerber. Dies ist auf eine Kombination verschiedener Faktoren zurückzuführen, wie z. B. hohe Energiekosten, erheblicher Druck auf die Preise für rostfreien Stahl in der EU, eine Phase erheblicher Investitionsausgaben (die jetzt vorbei ist) und ein enttäuschendes Nachfrageumfeld.

Die Analysten der Deutschen Bank sind jedoch der Meinung, dass es einige zwingende Gründe gibt, die Aktie neu zu bewerten. Nach einer Zeit der Underperformance wird Aperam am unteren Ende einer zehnjährigen Handelsspanne gehandelt. Bei einem Unternehmenswert von rund 2,5 Mrd. EUR diskontiert die Aktie nun keine Erholung von den Tiefstständen des EBITDA von rund 0,3 - 0,4 Mrd. EUR und beinhaltet somit keinen Kredit für eine mögliche zyklische Erholung oder Erträge aus den Wachstumsinvestitionen und Ertragsinitiativen.

Die Deutsche Bank geht davon aus, dass das nächste Quartal das erste in einer Reihe von Quartalen ohne Verzerrungen durch Metall- und andere Einmaleffekte sein wird und man erwartet, dass Aperam auf dieser Basis eine FCF-Rendite von 6 % - 7 % erwirtschaften kann. Dies ist immer noch die Talsohle des Zyklus, und da die Analysten eine Leistungserholung bei Stainless Steel erwarten und man zudem die Chance auf Ertragsverbesserungen in den anderen Geschäftsbereichen als hoch einstuft, glaubt man, dass dies die Sichtbarkeit für einen verbesserten Ertragspfad und ein FCF-Potenzial von 20 % - 30 % bieten wird.

Man geht außerdem davon aus, dass Aperam doppelt an den Zyklus angepasst ist (da die Ertragsinitiativen greifen, während die Investitionen in einen Marktaufschwung fallen), und angesichts der soliden Bilanz und der Erfolgsbilanz bei den Aktionärsrenditen erwartet man, dass das Management die Aktionäre weiterhin mit Dividenden und Rückkäufen belohnen wird.

Bewertung: Aperam wird gemessen an den Schätzungen für 2025 mit einem vierfachen Multiplikator beim Unternehmenswert zum EBITDA (EV/EBITDA) gehandelt und bietet eine kumulierte FCF-Rendite von ca. 61 % bis 2026E an, was die kontinuierliche Zahlung einer soliden progressiven Dividende (ca. 8 % - 9 % Rendite) ermöglichen sollte. Die Analysten gehen davon aus, dass die nächsten Ergebnisse solide ausfallen werden, und obwohl man für das Gesamtjahr leicht unter den Prognosen bleiben, ist man der Meinung, dass dies ein Trost dafür sein sollte, dass ein sauberer Boden für die EBITDA-Raten gefunden sei. Weitere Katalysatoren werden eine zyklische Erholung und die Umsetzung der Ertrags- und Kosteninitiativen sein, so das Urteil.

Quelle: Qualitäts-Check TraderFox

Ayvens (ISIN: FR0013258662 - Kurs am 21.07.: 6,06 EUR, Kursziel: 10,20 EUR – Aufwärtspotenzial: 68,3 %):

Unternehmensbeschreibung: Ayvens (ehemals ALD) ist Marktführer im Mehrmarken-Full-Service-Fahrzeugleasing und Flottenmanagement. Das Unternehmen ist hauptsächlich im langfristigen Leasing mit Großunternehmen, KMU und Privatkunden tätig und bietet ein hohes Maß an Transparenz bei den Einnahmen aus Leasingverträgen und Dienstleistungen. Die Gruppe Societe Generale ist ihr Mehrheitsaktionär.

Anlageargumente: Nach Ansicht der Deutschen Bank wird das 2. Quartal 2024 von Ayvens wahrscheinlich ein weiteres Quartal sein, das die im 1. Quartal 24 sichtbaren Verbesserungen, insbesondere bei der Marge aus Leasingverträgen und Dienstleistungen, widerspiegelt. Man erwartet auch gute Fortschritte bei der Integration von LeasePlan und erwarten bereits im 2. Quartal einen Anstieg der Kostensynergien, was Fortschritte bei der Erreichung des Effizienzziels für das Gesamtjahr ermöglicht. Die Analysten setzen für das 2. Quartal auf ein weitgehend stabiles Ergebnis bei den Gebrauchtwagenverkäufen, das nur leicht unter dem Niveau des 1. Quartals liegen dürfte.

Mittelfristig bietet Ayvens angesichts einer durchschnittlichen Vertragslaufzeit von ca. 3,5 Jahren eine gute Visibilität für die Umsatzgenerierung. Stabile bis steigende Leasing- und Dienstleistungsmargen in Verbindung mit höheren Kostensynergien aus der Integration von LeasePlan würden den erwarteten Druck aus der Normalisierung der Gebrauchtwagenverkäufe mehr als ausgleichen. Man hält die mittelfristigen Ziele für glaubwürdig und geht davon aus, dass die Rentabilität mindestens am unteren Ende der ROTE-Prognose von 13 % bis 15 % für 2026 liegen wird.

Die Analysten finden die jüngste Aktienkursentwicklung (-10 % seit der Einberufung der vorgezogenen Parlamentswahlen durch Präsident Macron in Frankreich vs. CAC 40 Index -5 %) ziemlich heftig, insbesondere wenn man bedenkt, dass die direkten Auswirkungen auf Ayvens begrenzt sind, und man würde daher diese aktuelle Schwäche als Kaufgelegenheit nutzen.

Bewertung: Die von der Deutschen Bank bevorzugte Bewertungsmethode bei Ayven bleibt ein gemischter Durchschnitt aus Dividendenabschlag und Gordon-Wachstumsmodell auf der Grundlage der hauseigenen Schätzungen für 2026, da dies das erste normalisierte Jahr der Rendite nach LeasePlan wäre. Man verwendet einen Eigenkapitalkostensatz von 13 % und eine terminale Wachstumsrate von 2,0 %, um zu einem Kursziel von 10,20 EUR zu gelangen. Ein wichtiger Katalysator sind die anstehenden Ergebnisse des 2. Quartals 2024 am 1. August 2024.

Quelle: Qualitäts-Check TraderFox

Bilfinger (ISIN: - Kurs am 21.07.: 51,90 EUR, Kursziel: 55,00 EUR – Aufwärtspotenzial: 5,97 %):

Unternehmensbeschreibung: Die Bilfinger SE mit Sitz in Mannheim (Deutschland) ist ein Anbieter von Industriedienstleistungen für Kunden aus verschiedenen Sektoren, darunter (Petro-)Chemie, Öl und Gas, Energie und Versorgung sowie (Bio-)Pharma. Das Unternehmen kann auf eine mehr als 140-jährige Geschichte zurückblicken und beschäftigt rund 30 000 Mitarbeiter. Das Portfolio deckt die gesamte Wertschöpfungskette von Beratung, Engineering, Fertigung, Montage, Instandhaltung und Anlagenerweiterung bis hin zu Turnarounds ab; das Angebot umfasst auch Umwelttechnologien und digitale Anwendungen. Bilfinger ist in zwei Hauptgeschäftsfeldern (Engineering & Maintenance und Technologies) und drei Berichtssegmenten (Engineering & Maintenance Europe, Engineering & Maintenance International und Technologies) vor allem in Europa, Nordamerika und dem Nahen Osten tätig.

Anlageargumente: Bilfinger ist nach wie vor ein hochattraktiver Turnaround- und Selbsthilfefall. Unter CEO Thomas Schulz, der nun seit zwei Jahren im Amt ist, hat das Unternehmen seine Leistung kontinuierlich verbessert und die Markterwartungen (über-)erfüllt. Die Konsenszahlen tendieren weiter nach oben, wobei der Konsensgewinn pro Aktie für die Jahre '24 und '25 in den letzten 6 Monaten jeweils um etwa 15 % gestiegen ist.

Im September 2023 kündigte das Unternehmen die Übernahme des Wettbewerbers Stork an und stärkte damit seine Präsenz in Belgien und den Niederlanden. Entsprechend unserer ursprünglichen Einschätzung erfolgte die Übernahme zu attraktiven Konditionen, da Bilfinger mit der Erstkonsolidierung in Q2 einen Badwill von ca. 15 Mio. EUR realisieren wird. Die Analysten gehen davon aus, dass Stork in den kommenden Quartalen ein erhebliches Margenverbesserungspotenzial bietet.

Da die Gesellschaft zwischen 2014 und Anfang der 2020er Jahre unter verschiedenen Problemen litt, ist das Unternehmen nach Meinung der Deutsche Bank von den Radarschirmen vieler Investoren verschwunden. Man hat jedoch in den letzten Monaten ein wachsendes Interesse festgestellt, und mehr Anleger scheinen bereit zu sein, den Investment Case erneut zu prüfen. Cevian Capital hält immer noch einen Anteil von ca. 20 %, was zu einer Überhangsituation führen könnte. Allerdings haben sich die Aktien im vergangenen Jahr gut entwickelt, obwohl Cevian seinen Anteil reduziert hat (von 26,61 % im Januar auf 19,95 % im Juni), und der höhere Streubesitz sollte sich positiv auf die Investitionsfähigkeit auswirken.

Bewertung: Das Kursziel basiert auf einer abgezinsten Cashflow-(DCF)Bewertung, die durch eine Multiplikatoranalyse gestützt wird, die sich sowohl auf Peer-Multiplikatoren als auch auf historische Multiplikatoren (Zehnjahres-Median) bezieht. Die Schätzung spiegelt die langfristige Wachstumserwartung für das BIP-Wachstum in den reifen Märkten wider. Bilfinger wird mit erheblichen Abschlägen sowohl gegenüber der Konkurrenz als auch gegenüber seinen eigenen historischen Multiplikatoren gehandelt, heißt es.

Quelle: Qualitäts-Check TraderFox

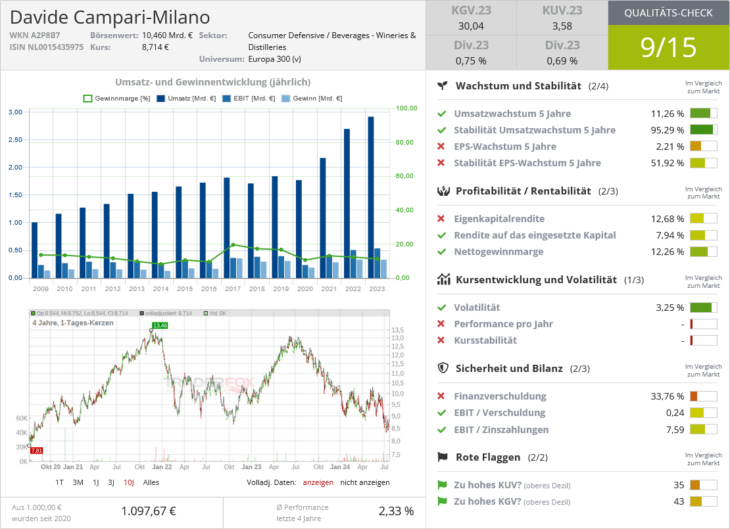

Campari (ISIN: NL0015435975 - Kurs am 21.07.: 8,54 EUR, Kursziel: 11,00 EUR – Aufwärtspotenzial: 28,8 %):

Unternehmensbeschreibung: Campari ist eine Brennerei, die eine Reihe von Marken mit hohem Wachstumspotenzial besitzt, darunter Aperol (24 % des Umsatzes im Geschäftsjahr 2023), Campari (11 %) und Espolon (8 %). Zum Portfolio gehören auch Wild Turkey (8 %), Jamaican Rum (5 %), Grand Marnier (5 %) und SKYY (4 %). Zu den wichtigsten geografischen Regionen gehören die USA (28 % des Umsatzes im Geschäftsjahr 2024), Italien (17 %), Deutschland (8 %), Frankreich und Australien (4 %).

Anlageargumente: Campari bietet ein Engagement in das langfristige Wachstumspotenzial, das die Deutsche Bank für Spirituosen insgesamt sieht, verstärkt durch das spezifische strukturelle Wachstum, das doe Anaysten für seine wichtigsten Wachstumsmarken wie Aperol erwarten. Der Pro-Kopf-Verbrauch (PCC) von Aperol ist im Vergleich zu Italien in einer Reihe von großen Spirituosenmärkten wie den USA (Aperol PCC, 4 % der USA), Großbritannien (9 %), Deutschland (45 %) und China (0 %) niedrig, was zu einem nachhaltigen organischen Umsatzwachstum im hohen einstelligen Bereich führen sollte. Davon abgesehen wächst Italien weiter, was darauf hindeutet, dass die Größe des Preises weiter zunimmt.

Die Bruttomarge von Campari schrumpfte im Geschäftsjahr 2019 - 2023 aufgrund höherer Agavenkosten (ein wichtiger Rohstoff für Tequila), höherer Glaskosten und höherer Frachtkosten um 270 %. Man geht davon aus, dass sich dieser Gegenwind umkehrt und sehen längerfristig Rückenwind durch Aperetifs (Aperol und Campari) mit hoher Bruttomarge, die einen größeren Anteil am Konzernumsatz ausmachen. Die Analysten prognostizieren eine organische Umsatzwachstumsrate von 8,5 % für die Geschäftsjahre 2023 - 2028 und eine organische EBIT-Wachstumsrate von 12,1 % für den gleichen Zeitraum.

Bewertung: Campari wird mit einem KGV von 23,5x auf Basis der Ergebnisschätzungen für die nächsten zwölf Monate gehandelt, was einem Aufschlag von 34 % gegenüber europäischen Basistiteln, aber einem Abschlag von 28 % gegenüber dem eigenen durchschnittlichen Fünfjahres-KGV entspricht. Die Analysten gehen davon aus, dass eine Kombination aus überdurchschnittlichem Wachstum und Schätzungserhöhungen die Multiplikation vorantreiben und die Outperformance steigern wird. Campari wird am 30. Juli die Ergebnisse für das erste Halbjahr veröffentlichen. Man erwartet, dass dies ein positiver Katalysator für die Aktie sein wird.

Quelle: Qualitäts-Check TraderFox

Cancom (ISIN: DE0005419105 - Kurs am 21.07.: 32,70 EUR, Kursziel: 43,00 EUR – Aufwärtspotenzial: 31,5 %):

Unternehmensbeschreibung: Cancom verlagert sich zunehmend von der Bereitstellung von IT-Lösungen zum Angebot integrierter Cloud-Lösungen. Das Unternehmen hat das Ziel, Europas führender Hybrid-IT-Anbieter zu werden und dabei nicht nur organisch, sondern auch durch weitere Fusionen und Übernahmen zu wachsen. Cancom ist eines der größten unabhängigen IT-Dienstleistungsunternehmen in Deutschland. Themen wie Cybersicherheit, IoT, Cloud, moderne Arbeitsplatztechnologien und künstliche Intelligenz dürften zu einem deutlichen Anstieg der Nachfrage nach Beratung und Investitionen in die Infrastruktur führen.

Anlageargumente: Cancom profitiert von der bahnbrechenden Akquisition der österreichischen KBC-Gruppe im letzten Jahr und meldete daher für das erste Quartal 2024 ein Umsatzwachstum von 39 % yoy, während der Bruttogewinn um 46 % yoy und das EBITDA um 26 % yoy stiegen.

Das Unternehmen prognostiziert ein Back-End getriebenes Fiskaljahr 2024E mit einem Umsatz-/EBITDA-Wachstum von jeweils 23 % yoy zur Jahresmitte (Deutsche Bank-Schätzungen +24 % / +28 % yoy) und CEO Rath glaubt, dass "der Beginn von Ersatzzyklen für Hardware, steigende Anforderungen an IT-Landschaften und der durch KI-Lösungen getriebene Investitionsbedarf die Nachfrage im Laufe des Jahres antreiben und das Wachstum der CANCOM Gruppe deutlich über dem Niveau des IT-Marktes unterstützen wird."

Die Gesellschaft spricht auch von einem "erwarteten Anziehen der Nachfrage im zweiten Halbjahr 2024" und die zuständigen Analysten sind zuversichtlich, dass das Geschäftsjahr 2024 in Verbindung mit einer kontinuierlich starken Cash-Generierung, einem verbesserten Management des operativen Betriebskapitals, dem ersten Jahr, in dem die KBC-Akquisition voll zum Tragen kommt, sowie potenziellem Rückenwind durch die jüngsten EU-Richtlinien (NIS2 & DORA) und dem nahenden Ende des Supports von Microsoft für Windows 10 das Potenzial hat, ein erfolgreiches Jahr zu werden.

Das Geschäft mit Großkunden scheint weiterhin gut zu laufen, sodass man davon ausgeht, dass kleinere Kunden und der öffentliche Sektor bald wieder in größerem Umfang bestellen werden, wenn nicht schon im laufenden Quartal.

Die Deutsche Bank glaubt auch, dass die jüngsten Veränderungen im Aufsichtsrat von Vorteil sein könnten, und man geht davon aus, dass Cancom weiterhin überschüssige Barmittel an seine Aktionäre zurückgeben wird. Wenn man die Aktienrückkäufe und die Dividendenzahlungen zusammenzählt, hat Cancom trotz der großen Übernahme im letzten Jahr seit Juli 2022 rund 30 % seiner aktuellen Marktkapitalisierung zurückgegeben.

Bewertung: Auf der Grundlage der Prognosen der Analysten für das Geschäftsjahr 2025 wird Cancom derzeit mit einem Abschlag von rund 30 % gegenüber dem EV/EBIT-Multiplikator seiner Vergleichsgruppe und sogar mit einem Abschlag von 40 % gehandelt, wenn man EV/EBITDA-Multiplikatoren vergleicht. Das Unternehmen wird am 13. August die Ergebnisse für das erste Halbjahr 2024 vorlegen. Die Deutsche Bank glaubt, dass die Marktteilnehmer dann - wenn nicht schon früher - die positive Geschäftsdynamik erkennen werden, die sich in den harten GuV-Zahlen zeigt.

Quelle: Qualitäts-Check TraderFox

Comet (ISIN: CH0360826991 - Kurs am 21.07.: 358,50 CHF, Kursziel: 450,00 EUR – Aufwärtspotenzial: 25,5 %):

Unternehmensbeschreibung: Comet ist ein führender Anbieter von Hochfrequenz- (RF) und Röntgentechnologien und liefert solche Produkte für die gesamte Halbleiter-Wertschöpfungskette (+70 % Umsatzanteil). Am Frontend spielen die RF-Subsysteme von Comet eine entscheidende Rolle beim präzisen Ätzen von Wafern ("dry etch") und bei der Ermöglichung wesentlich dünnerer Schichten bei der Abscheidung. Im mittleren bis hinteren Bereich, wo es um Endmontage und fortschrittliches Packaging geht, sorgen Röntgensysteme und -module für maximale Qualität und Prozessstabilität durch zerstörungsfreie Prüfung. Im Geschäftsjahr 2013 (bis Dezember) erzielte Comet einen Umsatz von 398 Mio. CHF (Geschäftsjahr 2022: 586 Mio. CHF) mit einer Bruttomarge von 41 % (Geschäftsjahr 2022: 44,6 %) und einer EBIT-Marge von 6 % (Geschäftsjahr 2022: 16,9 %).

Anlageargumente: Kurzfristig ist Comet gut auf eine erwartete Erholung der speicherbezogenen WFE eingestellt. Lam (Comets größter Kunde) erlebt bereits eine Erholung bei DRAM-bezogenen Aufträgen, angeführt von HBM, aber eine Erholung bei NAND steht noch aus. Die Daten sind jedoch ermutigend, da die SSD-Preise in die Höhe geschnellt sind und die Auslastung sich von ihren historischen Tiefstständen erholt hat.

Mittelfristig verdoppelt Comet seinen adressierbaren Markt innerhalb von vier Jahren durch den Eintritt in das größere Segment der HF-Generatoren. Die Deutsche Bank geht davon aus, dass Comet sein einzigartiges RF-Subsystem ("Synertia") bereits validiert hat und bereits Erfolge bei Applied erzielt hat. Die Analysten gehen davon aus, dass Comet bis 2030 einen Anteil von 25 % am Markt für HF-Generatoren erreichen wird, da die Dynamik des "Winner-takes-all"-Verfahrens zum Tragen kommt. Insgesamt erwartet man, dass Comet bis 2027 eine jährliche Umsatzwachstumsrate von 24 % aufweisen wird, die weit über dem WFE-Wachstum von 8 % - 10 % im gleichen Zeitraum liegt.

Bewertung: Das Kursziel von 450 CHF entspricht einem EV/EBIT von 29x (Kalenderjahr 2025E). Dies ist ein Abschlag von 15 % gegenüber europäischen Halbleiter-OEMs und -Zulieferern (Durchschnitt: 34x), der die höhere Zyklizität und die geringere Rentabilität widerspiegelt und dem Fünfjahres-Durchschnitt entspricht, aber über dem aktuellen Abschlag von 35 % liegt, um das stärkere Wachstumspotenzial und die hohe Hebelwirkung auf die bevorstehenden Entwicklungen im Logik- und Speicherbereich zu reflektieren. Ein wichtiger Faktor für eine Neubewertung in naher Zukunft wird die Fähigkeit von Comet sein, seine neue Technologie durch weitere Design- und Spezifikationsgewinne sowie durch großvolumige Aufträge seiner Tier-1-Kundenbasis zu beweisen.

& Profi-Tools von

& Profi-Tools von