Portfoliocheck: Akre Capital setzt mit Roper Technologies auf die Berkshire Hathaway des Softwaresektors

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Charles T. Akre gründete seine Investmentfirma Akre Capital Management vor mehr als 30 Jahren und war seit dem ersten Tag deren CEO und CIO. In den letzten Jahren wurde er unterstützt von seinem "Core-Team", das sich aus den drei Partnern Tom Saberhagen, Chris Cerrone und John Neff zusammensetzte. Seit Anfang 2021 führen Cerrone und Neff die Geschäfte von Akre Capital Management, nachdem sich Chuck Akre in den Ruhestand verabschiedet hat. Akres Erfolgsprinzipien sind auch nach Aufgabe seiner aktiven Rolle weiterhin die Basis der Investmententscheidungen bei Akre Capital Management.

Strategie des dreibeinigen Stuhls

Grund für Akres überragenden Investmenterfolg ist vielmehr seine "Strategie des dreibeinigen Stuhls". Das Sinnbild dieser Strategie ist ein Melkschemel. Dieser hat nur drei Beine und ist daher sehr stabil; des Weiteren sind diese Beine ziemlich kurz und dank dieser beiden Eigenschaften ist es kaum möglich, den Melkschemel umzuwerfen.

Genau nach diesem Prinzip suchte Akre seine Investments aus: robuste, durch Konjunktureinbrüche kaum umzuwerfende Geschäftsmodelle und zusätzlich mit geringer Fallhöhe, also einer ordentlichen Sicherheitsmarge. Diese Sicherheitsmarge bestand für Akre nicht zuvorderst in einem niedrigen Einkaufspreis, sondern er suchte nach Unternehmen mit bestimmten Kriterien:

- Gutes Management mit nachgewiesenen Erfolgen

- Wesentliche und dauerhafte Wettbewerbsvorteile (ökonomischer Burggraben)

- Langfristige Wachstums- und Reinvestitionsmöglichkeiten

- Attraktiver Kaufpreis im Verhältnis zu den vom Unternehmen generierten Cashflows

Akre strebte nach einer hohen Kapitalrendite, indem er den Free Cashflow ins Verhältnis setzt mit dem eingesetzten Kapital.

Darüber hinaus kaufte er stets mit sehr langem Anlagehorizont. Er hielt nichts von hektischer Betriebsamkeit; der Value Investor klassischer Prägung folgt derselben Maxime wie Charlie Munger und denkt lieber zweimal nach, bevor er nichts tut. Entsprechend niedrig ist seine Turnoverrate, was bedeutet, dass er nur wenige Aktien handelt.

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest."

(Charlie Munger)

Zudem konzentrierte Akre sich auf einige wenige Werte und auch diesen Focus Investing genannten Stil hat er mit Investmentlegenden wie Philip A. Fisher, Warren Buffett und Charlie Munger gemein.

"Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Und die Erfolge von Akre Capital Management können sich sehen lassen: So können die Investoren nach 30 Jahren auf eine durchschnittliche Rendite in Höhe von 13,5 % zurückblicken, ohne dass Akre hierzu allzu sehr auf Technologiewerte gesetzt hätte, die nur einen sehr geringen Teil seines Portfolios ausmachen.

Akre Capitals Käufe und Verkäufe im 4. Quartal 2024

Mit einer Turnoverrate von lediglich drei Prozent agierte Chuck Akre erneut mit seiner bekannten ruhigen Hand. Er hält lediglich 21 Positionen in seinem fokussierten Portfolio und darunter findet sich lediglich eine Neuerwerbung.

Im Softwarebereich hat Akre Capital Geld vom Tisch genommen. Der CRM-Spezialist Salesforce.com musste das Depot endgültig verlassen, ebenso Snowflake. Und Verisk Analytics steht ebenfalls unmittelbar vor dem endgültigen Aus.

Größere Verkäufe sahen auch die Positionen in O'Reilly Automotive mit einer Reduzierung um knapp 20 % und Adobe, wo es sogar mehr als 25 % waren, sowie CarMax mit gut 28 %. Beim Zahlungsdienstleister Visa fiel das Positionstrimming mit 6 % hingegen geringer aus.

Beim Alternativen Asset Manager Brookfield gab es im Konzern eine große Umstrukturierung. Die Mutter firmiert nun als Brookfield Corp. und hier stockte Akre Capital um rund 30 % auf. Hier gab es einen Spin-off der Vermögensverwaltung, die nun unter Brookfield Asset Management firmiert und separat an der Börse gelistet ist. Dem entsprechend taucht sie nun auch in Akres Portfolio auf. Daneben hält Akre Capital auch einen größeren Anteil an Wettbewerber KKR & Co, der im 4. Quartal leicht um 6 % gestutzt wurde.

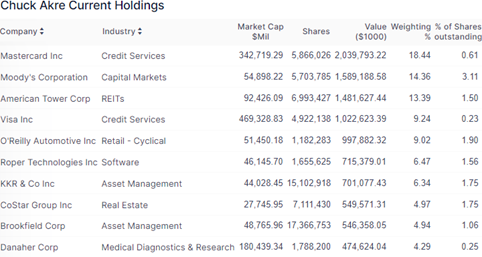

Akre Capitals Portfolio zum Ende des 4. Quartals 2022

Im 2022er Schlussquartal sank Akre Capitals Portfoliowert leicht von 11,34 auf 11,06 Mrd. USD.

Wie Buffett und Munger fand Akre stets großen Gefallen an Finanzwerten. Diese machten zum Ende des Quartals mit 54,4 % mehr die Hälfte seines Portfolios aus, gefolgt von Immobilienwerten mit 18,9 %, zyklischen Konsumwerten mit 11,9 %, Industriewerten mit 6,5 %, Gesundheitsunternehmen mit 4,3 % und Technologiewerten mit 3,9 %.

Mastercard ist schon lange der Spitzenreiter im Depot und bringt es inzwischen auf 18,4 % Gewichtung. Es folgt die Ratingagentur Moody’s mit 14,4 %, an der Akre Capital inzwischen mehr als 3 % aller Anteile hält. Auf den dritten Rang zurückgefallen ist inzwischen der ehemalige Depotspitzenreiter American Tower. Der Tower-REIT hat, wie die gesamte Immobilienbranche, mit den steigenden Zinsen zu kämpfen und musste daher schon 2022 einige Kursrückschläge verkraften. Auf Platz vier rangiert weiterhin Visa mit einer Gewichtung von 9,2 % und rotz des Teilverkaufs liegt O’Reilly Automotive mit gut 9 % weiterhin auf dem fünften Platz in Akres Depot. In Summe stellen diese fünf größten Positionen knapp zwei Drittel des Portfolios.

Auf Platz sechs liegt Roper Technologies mit knapp 6,5 % Gewichtung, eine Beteiligungsgesellschaft mit Schwerpunkt auf strak positionierten kleinen und mittleren Softwarefirmen. Akres Einstieg erfolgte im 2. und 3. Quartal 2014 bei Kursen zwischen 129 und 150 USD, als das Unternehmen seinen Fokus vom bis dahin dominierenden Industriesektor auf Software verschob und so über die Jahre die Kapitalintensität deutlich senkte und im Gegenzug die Margen kräftig ausbaute.

Es folgt mit KKR & Co. einer der weltgrößten Alternativen Asset Manager, der seinen Fokus auf Unternehmensbeteiligungen hat. Wettbewerber Brookfield Corp. folgt mit annähernd 5 % Gewichtung auf dem neunten Rang und die jüngst abgespaltene Tochter Brookfield Asset Management bringt ein weiteres Prozent auf die Waage.

Zwischen den beiden Alternativen Asset Managern ist noch der digitale Immobiliendienstleister CoStar Group positioniert und als letzter Wert schafft es Danaher in die Top 10. Die Beteiligungsgesellschaft mit Schwerpunkt Medizintechnik hat Akre seit 2013 im Depot und seitdem wurden zweimal Sparten als separate Unternehmen abgespalten und an ihre Aktionäre "verschenkt": Mitte 2016 sein Messtechnik- und Industriesegment Fortive und Ende 2019 sein Dental-Business Envista.

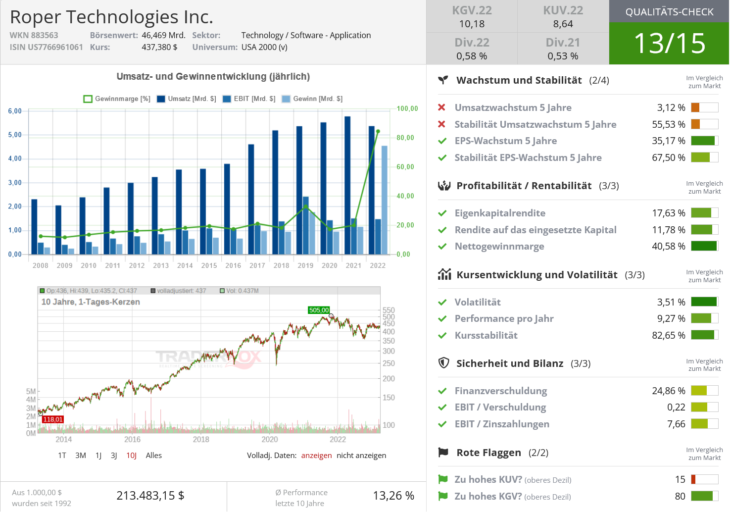

Im Fokus: Roper Technologies

Unternehmen wurde bereits in 1890er Jahren von George D. Roper gegründet und verkaufte zunächst Haushaltsgeräte, Öfen und Pumpen. Etwa 60 Jahre lang trug das Unternehmen den Namen George D. Roper, bis es 1957 sein Ofengeschäft verkaufte und seinen Namen in Roper Pump Company änderte. Das Hauptgeschäftsfeld blieb jedoch weiterhin der Verkauf von Pumpen und Roper erwarb im Laufe der Zeit verschiedene Unternehmen. 1981 erfolgte eine weitere Namensänderung in Roper Industries und er Börsengang erfolgte 1992. Bis 2001 verkaufte das Industrieunternehmen Pumpen, Ventile und Geräte zur Flüssigkeitsprüfung, doch dann übernahm Brian Jellison die Geschäftsführung, eine ehemalige Führungskraft von General Electric und Ingersoll Rand.

Und der neue CEO Jellison hatte eine klare Zukunftsvision von "seinem" neuen Unternehmen: er formte aus dem kapitalintensiven Industriekonglomerat eine dezentral agierende Beteiligungsholding mit Fokus auf führende Unternehmen aus der Softwarebranche mit hohen Gewinnspannen und starken Cashflows. Die Geschäfte der jeweiligen Töchter wurden weiterhin von deren früheren Eigentümern geführt, so dass die etablierte Unternehmenskultur fortgeführt werden konnte.

Das nötige Kapital für den Kauf der neuen Unternehmen schuf Jellison durch den Verkauf der Industrietöchter und gleichzeitig nutze er den Cashflow der erworbenen Unternehmen dazu, weitere Unternehmen zu erwerben mit weiteren starken Cashflows.

Die Transformation dokumentierte das Unternehmen auch in einer weiteren Namensänderung und firmiert seit 2015 als Roper Technologies. Das neue Geschäftsmodell erinnert mit der strikten Dezentralisierung und Eigenverantwortung der Töchter stark an Warren Buffetts Berkshire Hathaway. Ebenso der Fokus auf anhaltende Wettbewerbsvorteile mit Preissetzungsmacht und starken Cashflows.

Diese Struktur hat sich bewährt und überstand auch den krankheitsbedingten Tod von Jellison im Jahr 2018. Seitdem führt Neil Hunn die Geschäfte als CEO, nachdem er zuvor bereits viele Jahre bei Roper Technologies beschäftigt war und unter Jellison als Executive Vicepresident und Chief Operating Officer gearbeitet hatte. Er kannte die die Transformation unter der Führung von Jellison somit aus erster Hand und verfolgt diesen Ansatz konsequent weiter.

Fokus auf Software-Nischenmarktführer

Roper Technologies entwirft und entwickelt Software und technologiegestützte Produkte und Lösungen. Ihm gehören aktuell 27 Beteiligungen, die Roper in drei Segmente gliedert: Application Software Network, Software Technology und Enabled Products.

Dabei gibt es nicht unbedingt viele Synergien zwischen den einzelnen Unternehmen, wie ein kurzer Blick auf die unterschiedlichen Arten von Unternehmen zeigt: CBORD bietet Software für Campus-Lösungen, ConstructConnect bietet Software für Bauunternehmen, Strata wiederum Analytik im Gesundheitswesen, IntelliTrans hingegen Software für Lieferketten und Foundry steht für Software für kreative visuelle Effekte.

Ein bunter Gemischtwarenladen, aber es gibt einen entscheidenden roten Faden: sie alle sind Nischenanbieter und in ihrem Spezialgebiet unter den drei führenden Anbietern. Sie weisen wenig Wettbewerbsdruck auf und generieren daher hohe Margen. Ihre Kunden haben kaum Möglichkeiten, zu anderen Anbietern zu wechseln und sind von ihnen abhängig, woraus sich eine enorme Preissetzungsmacht ableitet. Und da es sich um Nischenmärkte handelt, droht von den Branchengrößen wie Microsoft, Oracle oder Salesforce kaum eine Gefahr, da für diese der "adressierbare Markt" zu klein und damit unattraktiv ist.

Im Earnings Call zum 4. Quartal 2022 brachte es CFO Jason Conley treffend auf den Punkt: Roper Technologies verfügt "über eine Familie von marktführenden Unternehmen mit dauerhaften Wachstumstreibern und hervorragenden freien Cashflow-Margen".

Umsatz- und Margenwachstum

Roper wächst auch durch Übernahmen, während das alte Industriegeschäft abgestoßen wird. Inzwischen stammen rund 75 % der Umsätze aus dem Softwarebereich und diese sind zu 70 % wiederkehrender Natur aufgrund von SaaS-Abonnements oder Wartungsverträgen. Hieraus ergeben sich stabile und gut planbare Erträge. Zudem gelang es Roper in den letzten Jahren, seine Margen auszuweiten und so neben dem Umsatzwachstum noch einen zusätzlichen Ergebnistreiber zu etablieren. Lagen Ropers Bruttomargen 2014 noch bei 59 %, stiegen sie 2016 auf 62 %, 2019 auf 67 % und erreichen seit 2021 beeindruckende 70 %.

Die anderen 25 % des Umsatzes werden von medizinischen und wasserbezogenen Produkten generiert. Obwohl das Segment Medizin- und Wassertechnik nicht durch wiederkehrende Softwareeinnahmen angetrieben wird, handelt es sich dabei angesichts der derzeitigen makroökonomischen Unsicherheit um attraktive und widerstandsfähige Märkte. So besitzt Roper beispielsweise die Marke Neptune für Wasserzähler, die in mehr als 72 Mio. Haushalten installiert sind.

Risiken und Nebenwirkungen

Die erfolgreiche M&A-Aktivität ist ein Schlüsselfaktor für den Erfolg von Roper Technolgies. Das Unternehmen hat bisher üblicherweise für Zukäufe einige hundert Mio. USD aufgewendet, wobei bei Deltek, PowerPlan und iPipeline auch schon mall die Milliarde gerissen wurde.

Doch Mitte 2020 kaufte man Vertafore, ein führendes Softwareunternehmen für Sach- und Unfallversicherungen, und legte dafür 5,4 Mrd. USD auf dem Tisch. Dollar. Diese Summe übertraf den Gesamtwert der fünf vorangegangenen Übernahmen.

Um im August 2022 erwarb Roper für 3,4 Mrd. USD Frontline Education, einen führenden Anbieter von Softwarelösungen für die Ausbildung von Schulkindern.

Der Trend zu größeren Zukäufen dürfte sich fortsetzen und birgt Chancen aber auch Risiken. Auch wenn Roper einen hervorragenden Track-Record aufzuweisen hat, scheitern doch viele Übernahmen. Und je größer einzelne Zielunternehmen werden, desto weniger können die bestehenden Beteiligungen einen Fehlgriff kompensieren. Andererseits gehört zu Ropers Businessmodell ja gerade die dezentrale Unternehmensführung, so dass die neuen Töchter nach dem Erwerb grundsätzlich genauso weitergeführt werden wie zuvor. Das reduziert das Risiko erheblich, denn die Umstrukturierung und Integration der neuen Firma in die bestehende ist oft der wesentliche Grund für das Scheitern.

Ein weiterer Risikopunkt ist finanzieller Natur. Wenn die Zielunternehmen immer größer und teurer werden, muss Roper für die Übernahmen mehr Geld aufwenden. Die Cashflows der bestehenden Töchter reichen hierzu immer weniger aus, so dass entweder mehr Fremdkapital nötig wird, das inzwischen wieder teure Zinsen kostet, oder aber es muss frisches Eigenkapital über Kapitalerhöhungen aufgebracht werden. oder beides. Kapitalerhöhung erfreuen Anleger nur selten, weil die Anteile der Altaktionäre verwässert werden. Allerdings werden für das frische Geld auch cashflow- und gewinngenerierende weitere Unternehmen gekauft, so dass die Maßnahme mittel- und langfristig positiv zu werten ist.

Und dann bergen größere Akquisitionen auch das Risiko, sich in einen Markt zu bewegen, der auch bei den großen Playern langsam auf dem Radar auftauchen könnte. Doch Ropers Vorteil ist je gerade, sich auf Nischen zu fokussieren, wo die Giganten sich nicht hin verirren. Bisher hat Roper hier noch keine schlafenden Hunde geweckt und sollte darauf achten, dies auch künftig zu unterlassen.

Anlegertraum

Ropers Kunden stammen überwiegend aus dem Gesundheits- und Bauwesen, der Nahrungsmittelindustrie oder dem Bildungsbereich und sie sind auf Ropers Technologien angewiesen. Diese Ausrichtung erklärt auch, weshalb Roper vergleichsweise unbeschadet durch die Corona-Pandemie gekommen ist und sich auch in Zeiten höherer Inflation gut schlägt. Gerinegr Wettbewerbsdruck und unverzichtbare Produkte erzeugen eine hohe Preissetzungsmacht. Zudem sind die Umsätze überwiegend wiederkehrender Natur und Preiserhöhungen wirken bei monatlichen Zahlungen weniger abschreckend und können leichter durchgesetzt werden.

Konstant starke Ergebnisse

Das zeigt sich auch in den Zahlen. Im 4. Quartal 2022 setzte das Unternehmen sein Wachstum mit einem Anstieg der wiederkehrenden Softwareumsätze um 10 % fort. Das Gesamtumsatzwachstum lag bei 14 % im Vergleich zum Vorjahr und wurde durch starke SaaS-Buchungen, hohe Kundenbindungsraten und eine solide Nachfrage nach Wasser- und Medizinprodukten angetrieben. Zudem stammten rund 8 Prozentpunkte des Umsatzwachstums aus Übernahmen, während negative Währungseinflüsse es um 2 Prozentpunkte reduzierten. Organisch legte der Umsatz im Jahresvergleich um 7 % zu.

Der Non-GAAP Gewinn je Aktie lag bei 3,92 USD und übertraf damit die Markterwartungen um 0,15 USD, während das bereinigte EBITDA 592 Mio. USD betrug. Der operative Cashflow nach GAAP von 56 Mio. USD enthielt 419 Mio. USD an Steuerzahlungen im Zusammenhang mit Veräußerungstransaktionen; der bereinigte operative Cashflow betrug 476 Mio. USD.

Für das Gesamtjahr 2023 erwartet Roper ein organisches Umsatzwachstum zwischen 5 und 6 % und einen bereinigten Gewinn je Aktie zwischen 15,90 und 16,20 USD. Für das 1. Quartal soll der bereinigte Gewinn zwischen 3,80 und 3,84 USD liegen.

Roper konzentriert sich auf Cross-Selling und Up-Selling, um seine Umsätze mit bestehenden Kunden zu steigern. Das Unternehmen erwirtschaftet derzeit 900 Mio. USD Umsatz mit seinen On-Premise-Wartungskunden und plant, diese Kunden in den nächsten 5 bis 10 Jahren auf seine Cloud-Lösungen umzustellen; nach der Umstellung sollen zusätzliche Einnahmen in Höhe von mehr als 1 Mrd. USD erzielt werden. Um dies zu erreichen, erweitert das Unternehmen seine Software-as-a-Service-Angebote in seinem Anwendungssoftware-Segment.

Neben den guten langfristigen organischen Wachstumsaussichten dürfte auch die M&A-Strategie des Unternehmens, die sich auf den Ausbau seines Portfolios in Nischenmärkten durch den Erwerb und die Erweiterung von Unternehmen mit hohen Margen und wiederkehrenden Einnahmen konzentriert, zum Wachstum beitragen. Das Unternehmen verfügt weiterhin über eine solide Bilanz mit einem Verhältnis von Nettoverschuldung zu EBITDA von 2,7. Zusammen mit dem starken Free Cashflow resultiert hieraus ein Zukaufvolumen von mehreren Milliarden USD.

Für Akre Capital ist Roper Technologies die passende Ergänzung zu seinem breiten Spektrum an Beteiligungsunternehmen und Asset Managern wie KKR, Danaher und Brookfield. Zudem ist der Fokus auf Nischenmarktführer aus der Softwarebranche besonders aussichtsreich. Akre Capital hält inzwischen mehr als 1,5 % aller Aktien und zählt damit zu den größten Aktionären von Roper Technologies. Aus guten Gründen…

& Profi-Tools von

& Profi-Tools von