Portfoliocheck: Tiger Cub Steve Mandel schließt 30 Mrd. USD schweren Hedgefonds in 2019 – Das sind seine letzten Transaktionen!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Steve Mandel ist dabei auf der Long- sowie Shortseite aktiv, obwohl wir beim Portfoliocheck ausschließlich ersteres betrachten. Mandels Investmentstrategie beruht auf Fundamentalen Ansätzen sowie eines Botton-Up Prinzip. Dabei wird zunächst das Potenzial eines einzelnen Unternehmens untersucht, um darauf aufbauend die Branche und den gesamten Markt zu beurteilen.

Doch alles Schöne muss irgendwann auch ein Ende finden. Nachdem Mandel seine Lone Pine Capital Investmentgesellschaft im Jahr 1997 gründete, informierte der 61-jährige Guru vor kurzem seine Investoren, sich von den aktiven Geschäften ab dem Jahr 2020 zurück ziehen zu wollen. Es bedeutet jedoch auch, dass wir noch zwei weitere Jahre vom unglaublichen Geschick und Spürsinns des Wall-Street Gurus profitieren können. Höchste Zeit in die jüngsten Transaktionen des Lone Pine Hedgefonds zu blicken:

Q/Q Turnover von 24% - Drei große Neueinstiege!

Steve Mandel gehört zu den aktiveren Hedgefonds-Managern. Kaum eine Position wird länger als wenige Jahre gehalten, meist nur für sechs bis 24 Monate. Daher überrascht ein im Q3 erzielter Q/Q Turnover von 24% auch weniger. Auf der Käuferseite zähle ich 7 Neueinstiege sowie 11 Positionsaufstockungen. Hierbei machte der 760 Mio. USD schwere Einstieg beim Reiseportal-Betreiber Priceline die größte Transaktion aus. Im späteren Verlauf werfen wir noch einen genaueren Blick auf den Konzern. Weitere Einstiege fanden beim Spieleentwickler Electronic Arts sowie beim Dienstleister für Online-Payment PayPal statt. Da Steve Mandel diese beiden Werte in der Vergangenheit des Öfteren als äußerst kurzfristige Trades benutzte, erscheinen sie mir für unseren Portfoliocheck weniger interessant.

Bei UnitedHealth Group ergibt sich bereits ein anderes Bild. Nachdem man hier in Q2 eine erste Position eröffnete, folgte im abgelaufenen dritten Quartal nun eine deutliche Aufstockung in Höhe von 520 Mio. USD. Die Aktien des Healthcare Unternehmens machen inzwischen die 9 größte Position im 20 Mrd. USD schweren Hedgefonds aus. Ein aus meiner Sicht sehr gut geführter Laden! Auch beim Halbleiter-Schwergewicht Comcast befindet sich der Guru zum dritten Mal in Folge auf der Käuferseite. So stockte er seine anfänglichen 13 Mio. gehaltenen Aktien auf mittlerweile 32,5 Mio. mit einem Gesamtwert von 1,2 Mrd. USD auf. Sie nehmen mittlerweile die 6. größte Position ein.

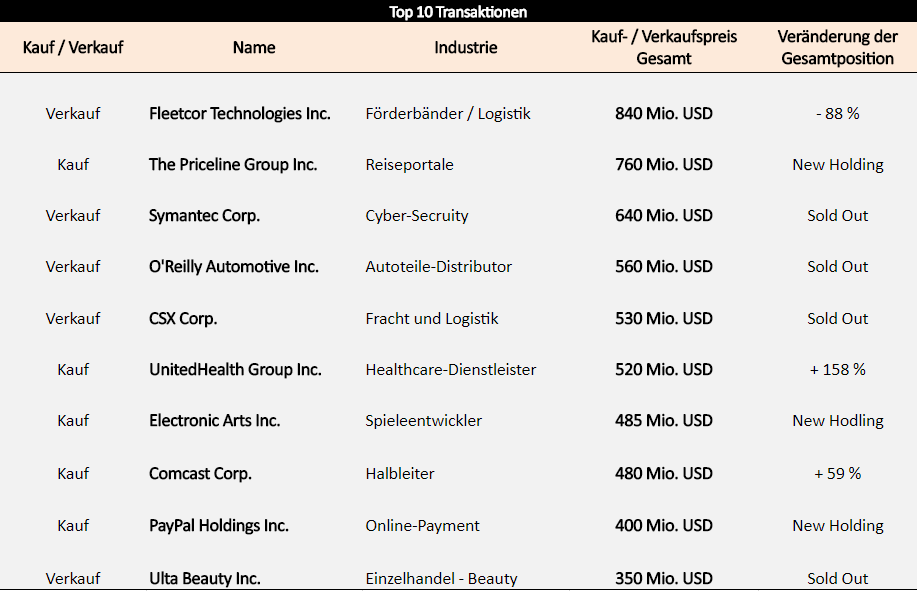

Auf der Verkaufsseite hingegen fanden 10 Ausstiege sowie 9 Positionsreduzierungen statt. Nachdem Mandel bei Fleetcor Technologies bereits seit dem Jahr 2013 investiert war, veräußerte diese nun den Großteil seiner Position mit einem Gewinn von ca. 30%. Der Buchgewinn beläuft sich hier auf weit über 200 Mio. USD. Bei den Ausstiegen bei Symanec stehen zudem weitere Gewinnmitnahmen von 15% zu Buche, ähnlich wie bei CSX mit ca. 12%. Beim Kosmetik-Konzern Ulta Beauty sucht der Guru bereits seit 2 Jahren den Ausstieg, nun folgte er mit einem satten Buchgewinn von über 70 %. Nachfolgend habe ich für Sie, liebe Leser, die 10 größten Transaktionen nochmals aufgelistet:

20 Mrd. USD schwerer Lone Pine Capital Hedgefonds – Ein Neuling unter Top 10!

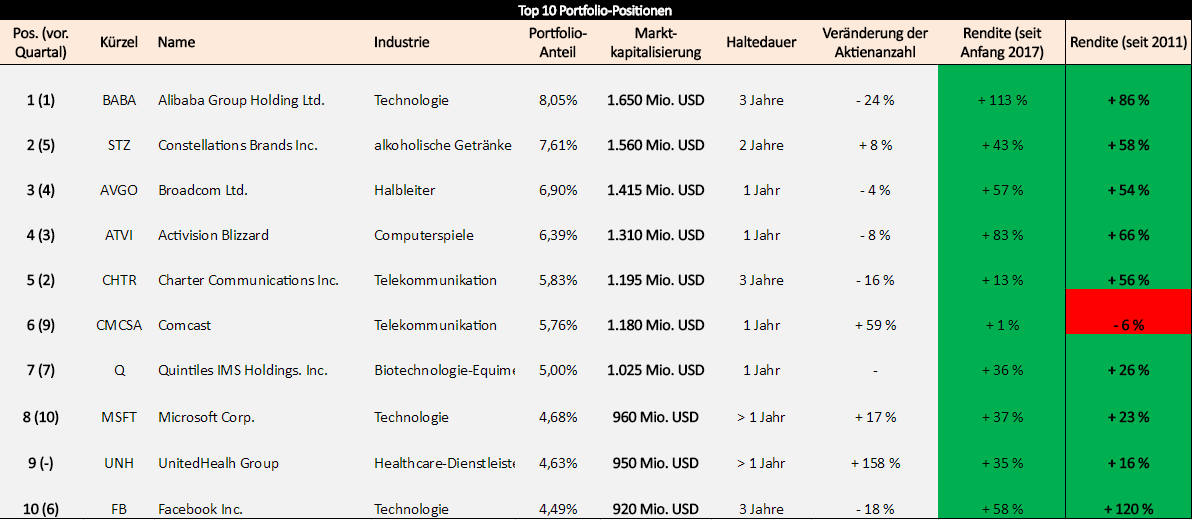

Im Portfolio des Lone Pine Capital Hedgefonds befinden sich derzeit 31 verschiedene Positionen mit einem Gesamtwert von 20,5 Mrd. USD. Dabei machen die unten aufgelisteten Top Positionen einen Portfoliaanteil von 59,3% aus, nach 63% im Vorquartal. Den einzigen Neuling finden wir beim Healthcare Unternehmen UnitedHealth Group vor, die nach den bereits genannten Positionsaufstockungen nun auf den neunten Platz vorgerückt sind. Im Laufe des Jahres 2017 konnten sich dabei praktisch alle gehaltenen Positionen äußerst postiv entwickeln, Spitzenreiter ist nach wie vor Alibaba mit einer Performance von sage und schreibe 113%. Steve Mandel hat sich bereits seit geraumer Zeit vor allem auf den Technologiesektor spezialisiert. Dieser hat einen Depotanteil von knapp 32%. Es folgt der Konsumersektor mit 22% sowie der Telekommunikationssektor mit 15%:

Position 12: Priceline Inc. weiter auf Erfolgskurs – 2020er KGV sinkt auf 15,9!

The Priceline Group ist ein Online-Reiseanbieter, der sich auf Hotel- und Flugbuchungen im Internet spezialisiert hat. Die wohl mit Abstand bekannteste Vertriebsplattform der Amerikaner ist Booking.com, die durch extrem gute Marketingkonzepte vielen Leuten geläufig sein dürfte. Mit Priceline.com oder den Agoda-Websiten befindet sich zudem weitere wertvolle Marken im Produktportfolio von Priceline. Das 1997 gegründete Unternehmen mit Sitz in Connecticut hat sich in der kurzen Unternehmensgeschichte so zu dem führenden Reisevermittler der Welt hochgearbeitet.

Dabei bietet man neben klassischen Hotelreservierungen, Flugtickets oder Mietwagen zudem auch zahlreiche weitere Buchungsmöglichkeiten wie Pauschalreisen, Kreuzfahrten oder auch Destinationsservices an. Seit dem Jahre 2010 ist Priceline zudem die weltweit größte Hotelsuchmaschine. Dabei kommt dem Unternehmen vor allem die rasche Digitalisierung sowie die Verlagerung des Konsumentenverhaltens ins Internet zu Gute. Anstatt horrende Provisionsbeträge an lokale Reiseagenturen zu zahlen, setzt sich der Trend der Online-Reiseportale immer weiter durch. Wenn Sie liebe Leser, die Begriffe "Hotel buchen" oder "Reisen buchen" in die Suchmaschine Google eingeben, ist die oberste Werbeanzeige immer von Booking.com. Das kostet zwar hohe Marketing-Aufwendungen, doch mit dem Blick auf die langfristige Entwicklung von Booking.com & Co. dürfte das Unternehmen alles richtigmachen.

Allein im vergangenen Geschäftsjahr 2016 konnten die Amerikaner ihren Umsatz um 16% auf 10,7 Mrd. USD steigern. Dabei verdiente man mit 65,6 USD je Aktie prächtig. Es ist ein skalierbares Geschäft. Die ersten schwarzen Zahlen schrieb Pricline bereits im Jahre 2001, also im vierten Jahr. Das Management versteht scheinbar sein Handwerk! Neben dem organischen Wachstum ist Priceline bei Übernahmen sehr aktiv. Aufstrebende Konkurrenten werden bereits in frühen Stadien einfach aufgekauft. Zudem erweitert man so sein Produktkatalog stetig. So übernahm Priceline beispielweise 2014 das Restaurantportal OpenTable. Inzwischen ist die Seite auf ihren führenden Seiten wie Booking.com eingebettet.

Wenig überraschend profitiert der Konzern meist von erheblichen Synergie- sowie Cross-Selling Effekten zwischen den verschiedenen Webseiten. Die Gewinne wachsen seit Jahren überproportional. Die Netto-Marge konnte das Management innerhalb von 10 Jahren von ursprünglich 10% auf 29% anheben!

Auch wenn Priceline mit den kürzlich veröffentlichten Q3 Zahlen Anleger mit Blick auf das Schlussquartal 2017 ein wenig verschreckte, dürfte das Gesamtjahr wieder prächtig abgeschlossen werden. So rechnet das Management von einem Q4 EPS in Höhe von 13,4-14 USD. Analysten gingen bis zuletzt eher von 15,5 USD je Aktie aus. Ich führe diese Senkung jedoch eher auf kurzfristige Veränderungen im Marketing-Bereich zurück. An der langfristigen Wachstumsstory dürfte weiter alles in Takt sein. Im Gesamtjahr 2017 geht der Konsens nun von einem neuen Rekordgewinn in Höhe von 74,35 USD je Aktie (+13%) aus, der Umsatz müsste mit 12,5 Mrd. USD ebenfalls locker neue Allzeithöhen erreichen. Seit dem Gründungsjahr vor 21 Jahren verzeichnete das Unternehmen ausschließlich Wachstumsjahre, eine beispielslose Leistung!

Gleichwohl der kürzlichen Skepsis einiger Marktteilnehmer dürfte Priceline auf in Zukunft prächtig wachsen können. In 2020 schätzen Analysten mit einem Umsatz jenseits von 18 Mrd. USD, das EPS prognostizieren diese 108 USD je Aktie. Das KGV würde in Folge dessen auf 15,9 sinken, für den Marktführer im Bereich Reisevermittlung wirkt das nicht allzu teuer.

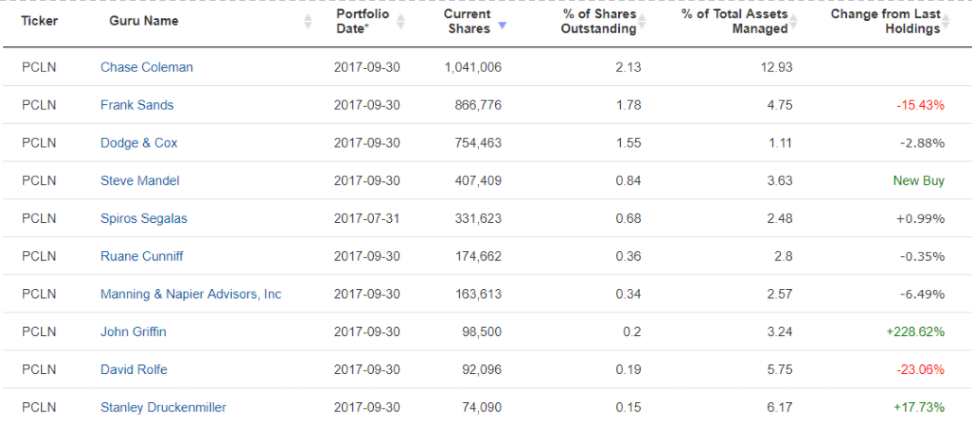

Schauen wir uns die investierten Gurus an: Neben unserem Tiger Cub Steve Mandel stieg auch sein Namensvetter John Griffin mit einer 200 Mio. USD schwerem Investment beim Reisevermittler ein. Sie machen inzwischen 3,2% seines Gesamtportfolios aus. Daneben finden wir Value-Investoren wie Frank Sands und die Ruane, Cunniff & Goldfarb Investmentgesellschaft auf der Aktionärsseite vor. Die Käufer- wie Verkäuferseite ist ausgeglichen. Auch unser sehr geschätzte Hedgefonds-Manager Stanley Druckenmiller stockte seine Beteiligung erneut um 17% auf nun unglaubliche 6,1% seines Gesamtportfolios auf:

Die Aktie befindet sich seit der Veröffentlichung der Q2 Zahlen in einer Korrekturbewegung. Dabei entstand nach Veröffentlichung der Q3 Zahlen ein Sell Out. Wichtig ist nun, dass das lokale Tief bei 1620 USD bestand hat. Eine erste Einstiegschance würde sich meines Erachtens beim Überschreiten des mittelfristigen Abwärtstrends ergeben, der derzeit bei ca. 1900 USD verläuft. Als erstes Kursziel würde ich anschließend das Allzeithoch bei 2080 USD anpeilen. Die Aktie von Priceline gehört bei allen Guru-Traders auf die Wachtlist:

& Profi-Tools von

& Profi-Tools von