Portfoliocheck: Brookfield Asset Management steht bei Selfmade-Milliardär Andreas Halvorsen hoch im Kurs

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Ole Andreas Halvorsen gehört zu den sogenannten Tiger Cups, den Tigerwelpen. Die Bezeichnung geht zurück auf den legendären Hedgefonds-Manager Julian Robertson, der mit einem durchschnittlichen ROI von über 30 Prozent seiner Tiger Management Group zu den erfolgreichsten Fondsmanagern des letzten Jahrhunderts gehört.

50 der erfolgreichsten Fonds Manager der Welt gehörten zu Robertsons Schülern, der nicht nur ein großartiger Investor, sondern auch ein mindestens ebenso guter Lehrer war. Dazu zählen Stephen Mandel (Lone Pine), Rob Citrone (Discovery Capital Management), Philippe Laffont (Coatue Management), Lee Ainslie (Maverick Capital) und eben Andreas Halvorsen (Viking Global).

Andreas Halvorsen die norwegische Marineakademie und diente als Platoon Commander im norwegischen SEAL-Team, bevor er in die Vereinigten Staaten zog. 1990 erhielt er seinen MBA von der Stanford Graduate School of Business und machte 1986 seinen Abschluss am Williams College. Bevor er bei Julian Robertson anheuerte, war Halvorsen als Investmentbanker in den Abteilungen Unternehmensfinanzierung und Fusionen bei Morgan Stanley tätig.

Seinen eigenen Hedge Funds Viking Global gründete Halvorsen im Jahr 1999 und erzielte dabei in den vergangenen 20 Jahren für seine Anleger eine durchschnittliche Jahresrendite von über 20 Prozent. Und obwohl er relativ viele unterschiedliche Aktien im Depot hat, führt er doch ein konzentriertes Portfolio, in dem die zehn größten Positionen es auf eine Gewichtung von fast 40 Prozent bringen.

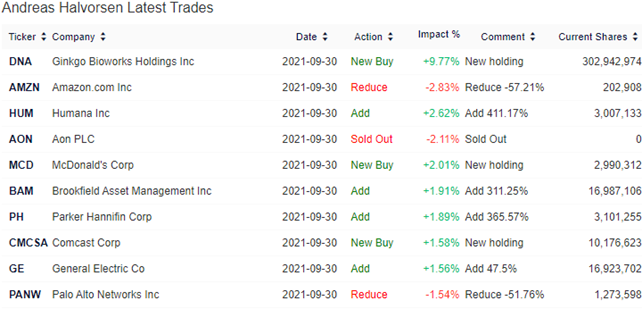

Top Transaktionen im 3. Quartal

Andreas Halvorsen blieb seinem aktiven Stil treu und wirbelte sein Depot mächtig durcheinander. Seine Turnoverrate lag erneut bei hohen 36 Prozent und zum Quartalsende hielt er 95 Positionen, darunter 25 neue in seinem nun 35,9 Milliarden Dollar schweren Depot.

Die stärkste Auswirkung auf Halvorsens Portfolio hat Neueinsteiger Gingko Bioworks mit knapp 10 Prozent. Halvorsen hatte bereits 2015 in einer ersten Finanzierungsrunde in das in Boston ansässige Biotech-Unternehmen investiert, das sich auf die gentechnische Herstellung von Bakterien für eine Reihe industrieller Anwendungen spezialisiert hat. Der Gang an die Börse erfolgte über eine Fusionsvereinbarung mit dem SPAC Soaring Eagle Acquisition Corp, die im Mai unterzeichnet und am 16. September offiziell abgeschlossen wurde. Mit 15,48% ist Halvorsen der mit Abstand größte Aktionär der Biotechschmiede.

Anfang Oktober gab es eine Short-Attacke von Skorpion Capital. In einem 175-seitigen Bericht wurde hieß es unter anderem: "Ein Schlangenöl-Verkäufer und einige Hedgefonds schließen sich zusammen, um den neuesten "Synthetic Biology"-Betrug zu pimpen - der Phantomeinnahmen, ein Hokuspokus-Geschäftsmodell, zügellose Spiele mit Partys und ein Jahrzehnt kolossaler Misserfolge in einen weiteren Müll SPAC schaufelt." Der Bericht über die Missstände bei Ginko enthält Aussagen von aktuellen und früheren Mitarbeitern und der Short-Seller warf dem Biotech-Unternehmen vor, dass ein Großteil der Einnahmen auf einer Art "Hütchenspiel" basieren würde bei dem Einnahmen und Ausgaben hin und her geschoben werden. "Aufgrund von Interviews mit ‚Ginko-Kunden‘ glauben wir, dass mindestens die Hälfte des von Ginkgo gemeldeten Umsatzes Schein ist - das heißt, bargeldloser und reiner Buchhaltungs-Hokuspokus", so Scorpion in seinem Bericht.

Was an den Vorwürfen dran ist, bleibt unklar. Der Aktienkurs hielt sich bis Anfang Dezember auf Höhe seiner Erstnotierung, nachdem er zuvor schon deutlich höher gestanden hatte. Mit Beginn des Ausverkaufs bei den Wachstumswerten geriet aber auch der Gingko-Kurs ins Rutschen und notiert mit 6,25 Dollar beinahe mit 50 Prozent im Minus.

Auch Cathie Wood stieg mit ihrem ARK Genomic Revolution ETF groß ein; Ende September hielt sie 1,19 Prozent der Anteile und aktuell hat sie Gingko Bioworks mit 2,44 Prozent als sechzehnstärkste Position in ihrem ETF gewichtet. Sie hat den Vorwürfen von Skion öffentlich widersprochen und untermauert ihren Standpunkt mit ihrem Investment.

Ebenfalls ganz neu im Portfolio sind McDonald’s und Comcast, während Halvorsen bei Humana um mehr als 400 Prozent aufstockte, bei Brookfield Asset Management um mehr als 300 Prozent, bei Parker Hannfin um gut 365 Prozent und bei General Electric um weitere 48 Prozent.

Vollständig getrennt hat er sich von Aon PLC und bei Amazon verkaufte er mehr als die Hälfte seiner Position. Hier hatte er im Vorquartal noch um 162 Prozent aufgestockt und den Online-Giganten damit – kurzfristig – zu seiner neuen Nummer eins gemacht.

Palo Alto Networks kappte Halvorsen ebenfalls um mehr als die Hälfte

Top Positionen am Ende des 3. Quartals

Mit 33,5 Prozent Gewichtung hat Halvorsen den Healthcare-Sektor nochmals etwas höher gewichtet. Es folgen Technologiewerte mit 23,7 Prozent vor Financial Services mit 12,1 Prozent und zyklischen Konsumwerten, die sich mit 11,1 Prozent vor die Industriewerte geschoben haben. Diese wurden auf 9,1 Prozent gestutzt und liegen damit nur noch knapp vor den Communication Services mit 9,02 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Der bisherige Spitzenreiter Amazon ist nun gar nicht mehr unter den 10 gewichtigsten Positionen zu finden. Den Top-Platz hat nun Gingko Bioworls eingenommen und ist mit knapp 10 Prozent gut doppelt so schwer wie General Electric, die sich vom fünften auf den zweiten Platz vorgeschoben haben. Dahinter folgt mit T-Mobile die erfolgreiche US-Mobilfunktochter der Deutschen Telekom.

Auf Platz vier und fünf finden sich mit BridgeBio und Humana zwei weitere Unternehmen aus dem Biotechsektor bevor der frühere Depotkönig Microsoft auf den sechsten Rang folgt. Ihm folgt Adaptive Biotechnologies, bei der Halvorsen mit 21,25 Prozent der größte Aktionär ist.

Auf Rang acht folgt Brookfield Asset Management vor Fidelity National Information Services und Parker Hannfin.

Im Fokus: Brookfield Asset Management

Brookfield Asset Management ist einer der weltweit führenden Manager alternativer Assets und einer der größten globalen Investoren im Bereich Real Assets, zu denen Immobilien, erneuerbare Energien, Infrastruktur und Private Equity gehören. Das Unternehmen hat seinen Hauptsitz im kanadischen Toronto und verwaltet ein Portfolio öffentlicher und privater Anlageprodukte für institutionelle und private Kunden.

Quelle: Wachstums-Check TraderFox

BAM erzielt Erträge aus der Verwaltung des Investorenkapitals und durch Wertsteigerungen seines investierten Kapitals und orchestriert außerdem drei börsennotierte Personengesellschaften: Brookfield Infrastructure Partners, Brookfield Renewable Partners und Brookfield Business Partners. Brookfield Property Partners wurde im dritten Quartal von der Börse genommen.

Dabei ist Brookfields langfristiges Wachstum bemerkenswert: Zwischen 1999 bis 2020 konnte man den Buchwert durchschnittlich um 11 Prozent, die Funds from Operation (FFO) je Aktie um 16 Prozent, die verwalteten Vermögenswerte sowie das Eigenkapital um 18 Prozent und die Gebühren und annualisierten Gewinnzuwächse um 24 Prozent steigern.

Anlagenotstand

Die seit Jahren niedrigen Zinsen, die sich in Europa inzwischen mit Verwahrentgelten oder besser Negativzinsen niederschlagen, treiben Anlegern Tränen in die Augen. So angenehm niedrige Zinsen für Schuldner sind, für Vermögende reduzieren sie die Anlagemöglichkeiten. Daher fließen seit Jahren immer mehr Gelder in Immobilien und Aktien. Und zu den Alternativen Asset Managern.

Diese Spezies war früher als private Equity verschrien, weil sie nur für vermögende Großanleger und institutionelle Investoren offen stand. Und sie hat sich in ihren Anfängen auf Firmenübernahmen konzentriert, was ihr noch unschönere Bezeichnungen, wie Firmenjäger, Barbaren oder Heuschrecken einbrachte.

Heute sind sie Vermögensverwalter und legen das Geld ihrer Kunden in unterschiedlichsten Assetklassen an. Dazu gehören auch weiterhin Unternehmen, aber feindliche Firmenübernahmen gehören nur noch selten zum Werkzeugkasten. Vielmehr geht es um die Begleitung von Firmen auf ihrem Wachstumskurs oder um die Sanierung angeschlagener Unternehmen. Und dabei hilft den Asset Managern oft die zunehmend schwierige Frage der Unternehmensnachfolge, vor allem bei mittelständischen Familienbetrieben.

Inflations- und Zinsdruck

Konnte man seit der Finanzkrise mit Wachstumsaktien kaum einen Fehler machen und auch mit Immobilien nicht, beginnt sich der Wind nun zu drehen. Auf den starken Coronaeinbruch folgte eine noch stärkere Erholung der Wirtschaft, die zu erheblichen Preissteigerungen führt. Dadurch steigt die Inflationsrate und bringt die Notenbanken in eine prekäre Lage: sie müssen die Inflation bekämpfen, ohne gleichzeitig die wirtschaftliche Erholung abzuwürgen. Das früher übliche Werkzeug hierfür waren die Geldmenge und die Notenbankzinssätze.

Die US-Notenbank wird ihr Anleihekaufprogramm im März beenden und damit dem Markt weiter Geld entziehen. Gleichzeitig lässt sie kaum noch Zweifel daran, im Frühjahr die Zinswende einzuläuten und eine erste Zinserhöhung vorzunehmen, der bis Ende 2024 einige weitere folgen sollen.

Beide Aussichten führen an der Börse zu Verschiebungen aus den Wachstumsbranchen in die Valuetitel. Dabei leiden die klassischen und vor allem die zyklischen Branchen besonders unter dem Coronavirus. Aber ihre Bewertungen sind eben auch deutlich niedriger als die teilweise sehr ausgereizten bei den Wachstumswerten.

Daneben sind im letzten Jahr auch die Preise für Rohstoffe stark gestiegen, nicht nur für Öl und Gas. Auch das treibt die Inflation und setzt die Unternehmen zusätzlich unter Druck, vor allem die energieintensiven.

Die starke Wirtschaftserholung und mehrere Stimuluspakete der Regierung haben dazu geführt, dass die Amerikaner Schulden zurückgezahlt und teilweise sogar Rücklagen aufgebaut haben. Der Arbeitsmarkt ist leergefegt und dennoch kündigen immer mehr Menschen freiwillig ihre Jobs. Weil sie besser bezahlte finden. Dies erzeugt Lohndruck und heizt die Inflation zusätzlich an.

Alternative Asset Manager

Brookfield Asset Management und andere Unternehmen der Branche, wie Blackstone, KKR oder Apollo Global Management profitieren von diesen Entwicklungen enorm.

Sie investieren Geld für Investoren, beteiligen sich aber meistens auch selbst mit einem Eigenkapitalanteil an den für diese aufgelegten geschlossenen Spezial- und Themenfonds. Sie profitieren an der Seite ihrer Investoren von den stark steigenden Immobilienpreisen, sie profitieren von den steigenden Rohstoffpreisen und sie werden von den Zinssteigerungen profitieren. Denn sie sind auch als Kreditgeber aktiv. Und anders als die Banken unterliegen sie hier weit weniger regulatorischen Auflagen und müssen auch nicht die hohen Basel III und Eigenkapitalvorschriften des Bankensektors erfüllen. Was viel Geld bindet und die Rendite erheblich schmälert. Sie können daher riskantere Finanzierungen stemmen, bei denen Banken wegen der damit verbundenen hohen Eigenkapitalanteile abwinken müssen. Und sie können sich diese höheren Risiken mit entsprechend deutlich höheren Kreditzinsen bezahlen lassen. Ein gewaltiger Vorteil.

Darüber hinaus gehen sie opportunistisch vor. Sie investieren dort Geld, wo es günstige Einstiegsmöglichkeiten gibt. Denn sie verfügen über einen steten Zustrom frischen Geldes von ihren Investoren. Das muss untergebracht werden und fließt dann auch mal in Sektoren, die gerade nicht so angesagt sind. Aufgrund ihrer hohen Finanzkraft können sie es sich leisten, ein, zwei Jahre auf den Branchenturnaround zu setzen.

Einnahmeströme

Neben den Eigenanteilen an den Investments der Kunden fließen den Asset Managern Provisionen zu. Für das Management der Assets und auch für erzielte Erfolge, zum Beispiel bei Verkäufen von Unternehmen. Die Management Fees sind am besten planbar, da sie unabhängig von der Marktentwicklung anfallen. Die Performance Fees sind als erfolgsanhängige Komponenten weniger stetig. Doch aufgrund der breiten Streuung der Assets und des großen Volumens fallen eigentlich immer auch in diesem Bereich ordentliche Provisionen an. Abgesehen von Crashphasen, wo die Wirtschaft auf breiter Front in die Knie geht, dann leiden auch die Erfolgsprovisionen. Und natürlich die Direktinvestments. Steigen der Preise an den Weltmärkten, steigen auch die Bewertungen der Assets und damit der Anteile, die die Asset Manager selbst halten. Und hieraus ergeben sich beim Verkauf weitere realisierte Gewinne.

Brookfield Asset Management

Brookfield Asset Management wurde bereits 1899 als São Paulo Railway, Light and Power Company gegründet und kann auf eine wechselhafte Geschichte zurückblicken. 1979 wurden die brasilianischen Vermögenswerte an das brasilianische Tochterunternehmen, Eletropaulo and Light S.A. transferiert und das Unternehmen weitete sich in andere Geschäftsbereiche aus. 2005 erfolgte die Umfirmierung in Brookfield Asset Management.

Per Ende September hielt BAM 48 Prozent an Brookfield Renewable Partners, 27 Prozent an Brookfield Infrastructure Partners und 64 Prozent an Brookfield Business Partners. Für alle drei Einheiten übernimmt BAM das Management der Assets, so dass hieraus weitere Provisionen fließen.

Die wohl am meisten beachtete Einheit ist die Brookfield Infrastructure Partners LP, die bis zu ihrer Abspaltung im Jahr 2008 als operative Abteilung von Brookfield Asset Management tätig war. Die Gesellschaftsform Limited Partnership bietet steuerliche Vorteile für die vermögenden Privatinvestoren, während das separate Börsenlisting den Wert für Anleger noch interessanter machte. Andererseits führten derartige Holdingstrukturen in der Vergangenheit regelmäßig zu Bewertungsabschlägen, weil Anleger sie nicht mögen. Auch wenn der Trend sich gerade wieder umzukehren scheint, wie das Beispiel Siemens zeigt.

Die Kanadier sind ziemlich erfolgreich mit ihren Anlagen. Und doch hinken sie seit Jahren ihren Wettbewerbern hinterher. Das zeigt sich auch in der Kursentwicklung, ob über zehn Jahre, über drei Jahre oder über eines. Dabei ist BAM nicht etwa der am günstigsten bewertete Asset Manager.

Bilanz & Zahlen

BAM verfügt über eine solide Bilanz, wobei das Verhältnis zwischen Unternehmensverschuldung und Marktkapitalisierung zum Ende des 3. Quartals leicht auf immer noch sehr niedrige 11 Prozent anstieg. Die gewichtete durchschnittliche Restlaufzeit der Schulden liegt bei 14 Jahren und die Gesamtliquidität ist mit 80 Milliarden Dollar um zwei Milliarden gegenüber dem Vorquartal weiter angewachsen.

In der Vermögensverwaltung verzeichnete BAM ein starkes Wachstum So beläuft sich das verwaltete Gesamtvermögen nun auf 650 Milliarden Dollar und das Unternehmen verfügt über ein provisionsgenerierendes Kapital von 341 Milliarden Dollar; ein Plus von 18 Prozent gegenüber dem Vorjahreswert. Dank des ersten Abschlusses des vierten Flaggschiff-Immobilienfonds von BAM beliefen sich die Fondszuflüsse im letzten Quartal auf insgesamt 34 Milliarden Dollar.

BAM treibt durch viele Initiativen voran, um zusätzlichen Mehrwert für die Aktionäre zu schaffen. Dazu gehören aggressive Fundraising-Bemühungen für Investmentfonds, der Abschluss der großen Transaktion mit American Equity Life zur Rückversicherung von bis zu 10 Mrd. USD an langlaufenden Renten für deren neues Rückversicherungsgeschäft Brookfield Asset Management Reinsurance Partners Ltd. (BAMR), die fortschreitende Monetarisierung von Vermögenswerten nach der Privatisierung von Brookfield Property Partners (BPY) und das weitere Wachstum des Oaktree-Geschäftsbereichs.

Versicherungen und Float

Durch die Übernahme von Versicherungskonzernen, die im Bereich Lebens- und Rentenversicherungen tätig sind, erlangen die Asset Manager Zugriff auf deren Float. Also den stetigen Fluss an Versicherungsprämien, die sie dann selbst investieren können, bis irgendwann in der Zukunft die Versicherungsleistung ansteht.

Warren Buffett gründete auf dem Float seiner Versicherungsunternehmen seinen großen Erfolg als Investor. Und die Asset Manager folgen ihm nun nach. Der Vorteil für sie: ihre Investoren stellen ihnen das Kapital in der Regel für 7 bis 10 Jahre zur Verfügung, dann werden die Fonds geschlossen und abgerechnet. Das beschränkt die Investitionsmöglichkeiten. Der Float aus den Versicherungen fließt kontinuierlich und steigt beständig an. Diese Gelder stehen in Summe für 20 und mehr Jahre für Investments zur Verfügung und sind daher sehr begehrt.

Oaktree Capital

Im Frühjahr 2019 erwarb Brookfield Asset Management den größten Teil der Oaktree Capital Group LLC für rund 4,8 Milliarden Dollar. "Mastermind" hinter Oaktree ist der legendäre Investor Howard Stanley Marks, der auf Investments in notleidende Kredite spezialisiert ist.

Mit der Transaktion versuchte Brookfield, hinsichtlich der Assets under Management zu Branchenprimus Blackstone Group aufzuschließen, aber auch, sein Produktangebot zu verbreitern. Während Brookfields Schwerpunkte auf Private Equity, Immobilien, Infrastruktur und erneuerbaren Energien liegt, investiert Oaktree zu rund 70 Prozent in "distressed Debt".

Alstria Office

Während die Wettbewerber Blackstone, KKR und Apollo Global Management in Deutschland schon länger bekannt und aktiv sind, versucht Brookfield sich hier stärker zu positionieren. Gerade erst hat man bekanntgegeben, dass man beim Übernahmeversuch des Hamburger Immobilienkonzerns Alstria Office erfolgreich ist. Bereits vor Ende der Annahmefrist wurde die Mindestannahmeschwelle von 50 Prozent plus einer Aktie erreicht, nachdem 50,5 Prozent des ausstehenden Grundkapitals angedient wurden. Brookfield war bereits vor Beginn des Übernahmeangebot Mitte Dezember größter Einzelaktionär des Unternehmens, dessen Management die Offerte unterstützt. Die Kanadier bieten 19,50 Euro je Anteilsschein, auch der Aktienkurs von Alstria Office notiert bereits seit Wochen auf diesem Niveau.

Ausblick

Die Aussicht auf steigende Zinsen beflügelt Finanzwerte, die Geld anzulegen haben. Wie Banken oder Versicherungen, denn höhere Zinsen bieten Spielraum für Margenausweitungen bei Kreditvergaben. Andererseits machen steigende Zinsen Aktien Konkurrenz, weil Anleihen und andere Zinspapiere im Vergleich attraktiver werden. Jedoch werden sie erst ab einem Zinsniveau von vier oder fünf Prozent wirklich konkurrenzfähig, denn unterhalb dieser Schwelle bieten Aktien das attraktivere Chance-Risiko-Verhältnis. Und von einem solchen Zinsniveau sind wir weit entfernt; selbst wenn alle befürchteten oder erhofften Zinsanpassungen bis Ende 2024 durchgeführt werden, lägen die Leitzinsen in den USA dann bei zwei Prozent.

Insofern ist auch nicht davon auszugehen, dass den Alternativen Asset Managern der Kapitalzufluss versiegen würde. Und je mehr Geld sie zum Investieren bekommen, desto höher sind perspektivisch auch ihre Provisionserlöse. Zudem haben sie durch die Übernahme der Versicherungsunternehmen Zugriff auf den Float und auch auf deren bereits bestehende Investments. Die sie künftig anders und rentierlicher anlegen werden, woraus sich weitere zusätzliche Erlöse ergeben.

Die Alternativen Asset Manager sind für das aktuelle Wirtschaftsumfeld sehr gut gerüstet. Auch wenn ein starker Wirtschaftseinbruch oder ein Cash an den Börsen ihr Geschäft natürlich ebenfalls in Mitleidenschaft ziehen würde. Sie wären auf der anderen Seite mit ihren vielen Milliarden an "Dry Powder" jedoch auch diejenigen, die in solchen Phasen günstig auf Schnäppchenjagd gehen können.

Brookfield Asset Management hinkte seinen Wettbewerbern in den letzten Jahren hinterher. Doch das Unternehmen stellt die Weichen, um diesen Rückstand aufzuholen. Ob dies gelingt, bleibt abzuwarten, denn auch die Wettbewerber stellen sich alles andere als tot. Für sie alle gilt, dass sie hervorragende Rahmenbedingungen vorfinden für weiteres Wachstum und dass ihren Konkurrenten aus dem Bankensektor wieder zunehmend regulatorische Hindernisse in den Weg gelegt werden.

Mit seinem Schwerpunkt auf Infrastrukturinvestments dürfte Brookfield Asset Management darüber hinaus besonders profitieren, wenn die USA und andere Staaten in diesem Bereich die seit langer Zeit erforderlichen Investitionen angehen. Joe Bidens Infrastrukturplan ist nur ein weiterer Anreiz.

& Profi-Tools von

& Profi-Tools von