Portfoliocheck: Chris Davis setzt weiter auf die Banken - und auf Digitaltransformer IAC

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Christopher Cullom Davis wurde das Investieren bereits in die Wiege gelegt und er leitet heute in dritter Generation das Geschäft der unabhängigen und im Besitz von Mitarbeitern befindlichen Investmentgesellschaft Davis Selected Advisers ("Davis Advisors").

Die Ursprünge des Unternehmens gehen auf den legendären Investor Shelby Cullom Davis zurück, einen führenden Finanzberater von Gouverneuren und Präsidenten. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er-Jahren mit einer Anfangsinvestition von 100.000 USD. Bei Ende seiner Karriere Anfang der 1990er-Jahre hatte er hieraus über 800 Mio. USD gemacht.

Sein Sohn Shelby Moore Cullom Davis gründete 1969 das heutige Unternehmen Davis Advisors, das inzwischen ein Vermögen von über 20 Mrd. Dollar verwaltet. Die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren haben hiervon selbst mehr als 2 Mrd. USD investiert.

Seit seiner Gründung setzt Davis Advisors auf dieselbe bewährte Anlagephilosophie und investiert langfristig in Unternehmen, die man zu günstigen Preisen eingesammelt hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der "Owners Earnings", das auch Warren Buffett bevorzugt.

Verkürzt dargestellt, errechnet sich diese "normalisierte Ertragskraft des Unternehmens" aus dem Nettoergebnis zuzüglich Abschreibungen und Amortisation abzüglich der Kapitalkosten. Im Gegensatz zum Free Cashflow berücksichtigen die Owners Earnings also nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cash-wirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owner‘s Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und die heute in dritter Generation von Chris Davis geführte Gesellschaft managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt seitdem auf eine durchschnittliche jährliche Rendite von 11,3 %, die rund 1 % über der des S&P 500 liegt.

Top-Transaktionen im 2. Quartal 2023

Im letzten Quartal kam Chris Davis auf eine Turnoverrate von 2 %; er agierte also wieder gewohnt unaufgeregt. Im Bestand befanden sich 104 Unternehmen, darunter zwei Neuaufnahmen.

Die größte Auswirkung auf das Portfolio hatte der Verkauf von Alphabet-Aktien; Chris Davis veräußerte 84 % seines Bestands an die stimmrechtslosen C-Aktien und knapp 17 % seiner A-Aktien, womit er sein Aktienpaket insgesamt mehr als halbiert hat. Davis war 2016 erstmals bei Alphabet eingestiegen, als die Aktien knapp unter 40 USD notierten. Seitdem gab es immer mal wieder Anteilsverkäufe. Der bisher letzte erfolgte nun zu Zeiten, wo viele andere Starinvestoren die Google-Mutter als attraktiven Spieler im beginnenden KI-Zeitalter betrachten – und im Rennen um das autonome Fahren, bei dem die Tochter Waymo zu den führenden Anbietern gehört.

Quelle: Qualitäts-Check TraderFox

Daneben hat Chris Davis auch seinen Bestand bei Meta Platforms, der Mutter von Facebook, Instagram und WhatsApp, um 9 % reduziert, nachdem die Aktie seit dem Jahresbeginn eine fulminante Rallye hingelegt hatte.

Quelle: Qualitäts-Check TraderFox

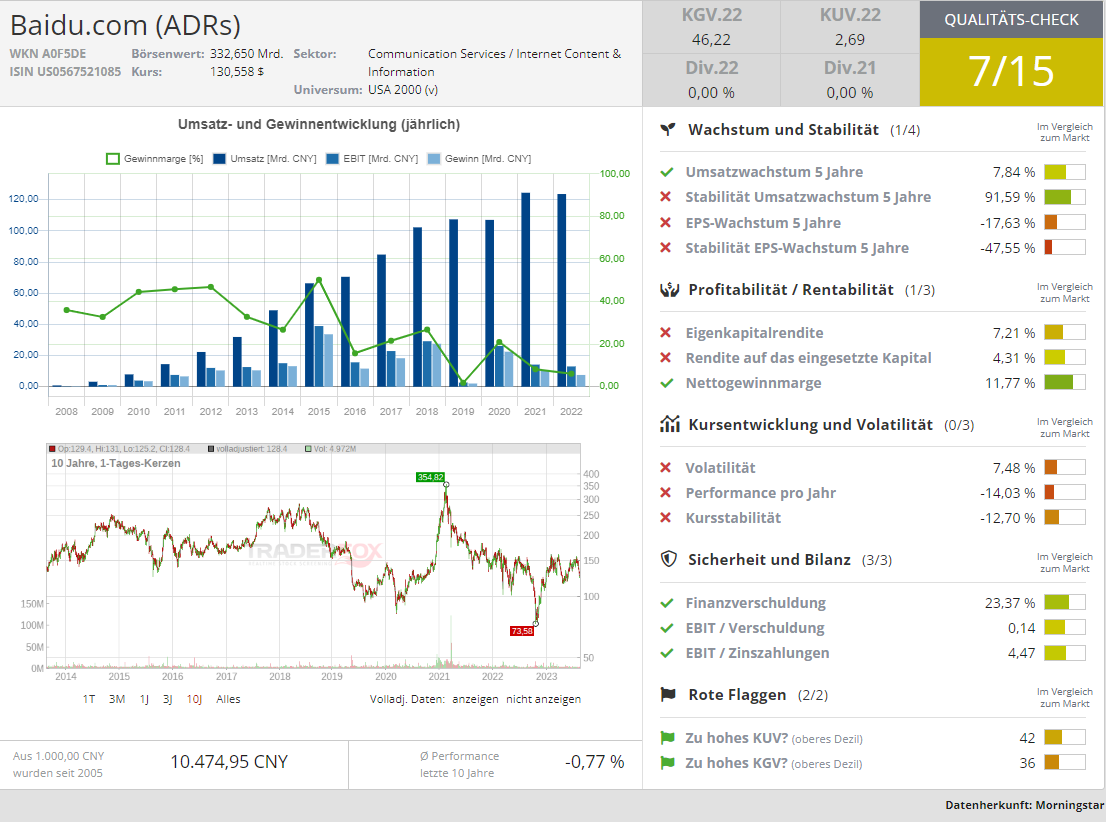

Beim chinesischen Google-Pendant Baidu veräußerte Chris Davis ebenfalls den Großteil seiner Position, in dem er gut zwei Drittel abstieß. Zudem baute er seinen Bestand bei Applied Materials um knapp 3 % ab, einem Hersteller von Anlagen für die Halbleiterindustrie. Dies ist eine langfristige Beteiligung, die erstmals im Jahr 2011 gekauft wurde. Bis 2018 blieb ihr Depotanteil sehr überschaubar, dann wurde die Position kräftig aufgestockt, zu Kursen zwischen 30 und 64 USD. Nach einer Reduzierung um ein Drittel im 1. Quartal 2021 bei Kursen zwischen 85 und 140 USD erfolgten über die letzten neun Quartale hinweg immer wieder kleinere Positionsverkäufe, die Chris Davis schöne Gewinne eingebracht haben.

Quelle: Qualitäts-Check TraderFox

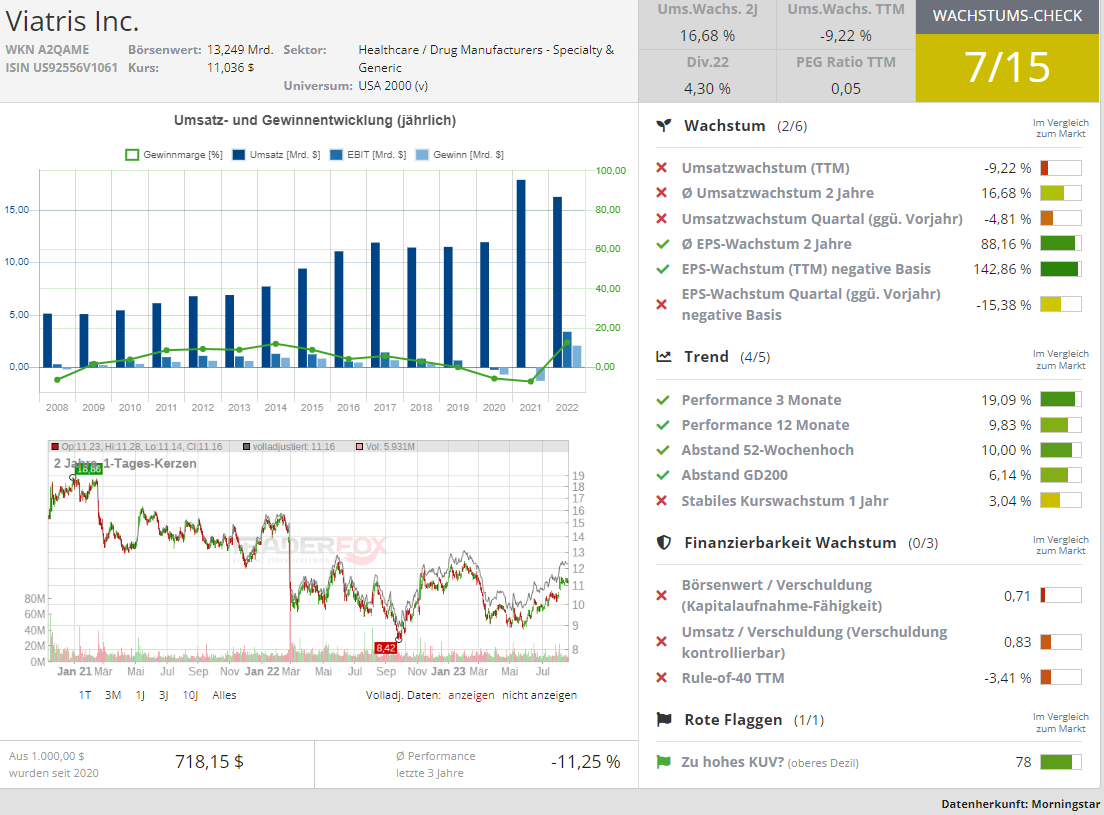

Auf der Kaufseite findet sich Viatris, ein US-amerikanisches Pharmaunternehmen, dessen Kernkompetenz die Entwicklung, Herstellung und Vermarktung von Generika sowie eigenen Markenpharmazeutika ist. Die Position wurde im 1. Quartal 2021 etabliert und hat seitdem deutlich Kurseinbußen hinnehmen müssen. Nun erfolgte eine Aufstockung um knapp 15 % zu deutlich niedrigeren Kursen.

Quelle: Wachstums-Check TraderFox

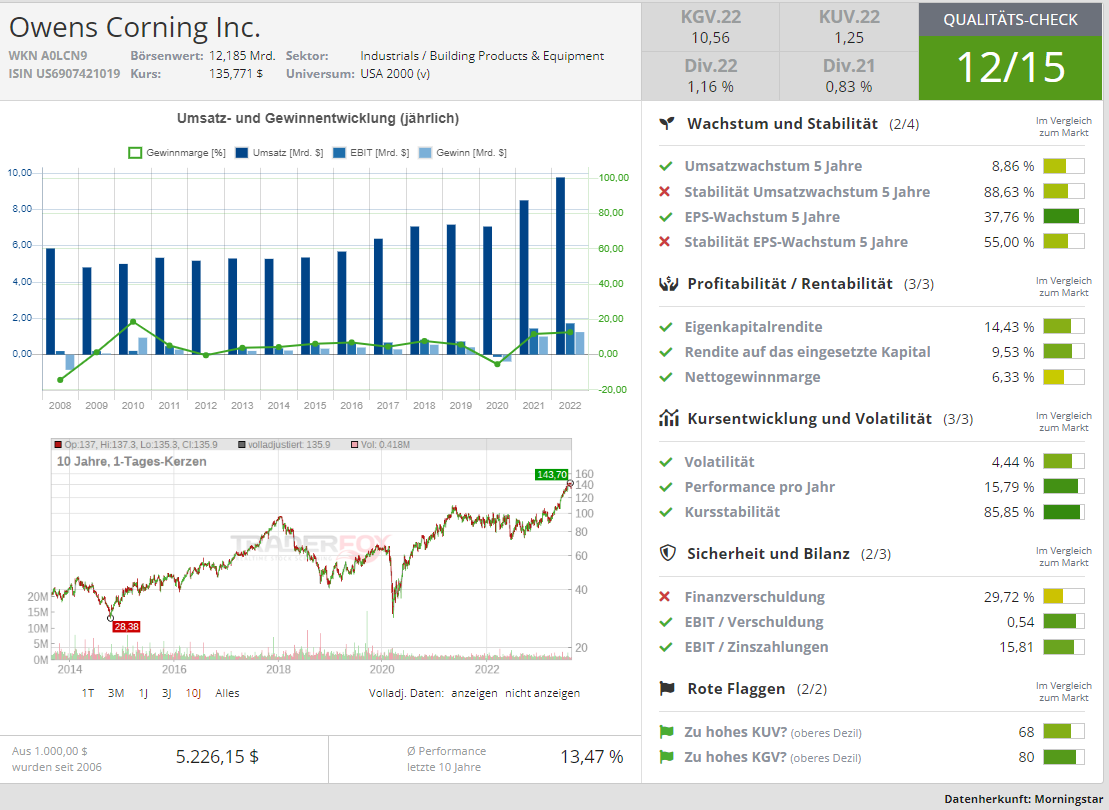

Ungefähr im gleichen Umfang erfolgte die Aufstockung bei Owens Corning, dem weltgrößten Hersteller von Glasfasern. Hier war Chris Davis erstmals im 2. Quartal 2022 eingestiegen, als der Kurs zwischen 74 und 98 USD schwankte, und hat seitdem mehrfach seine Position bei steigenden Kursen aufgestockt.

Quelle: Qualitäts-Check TraderFox

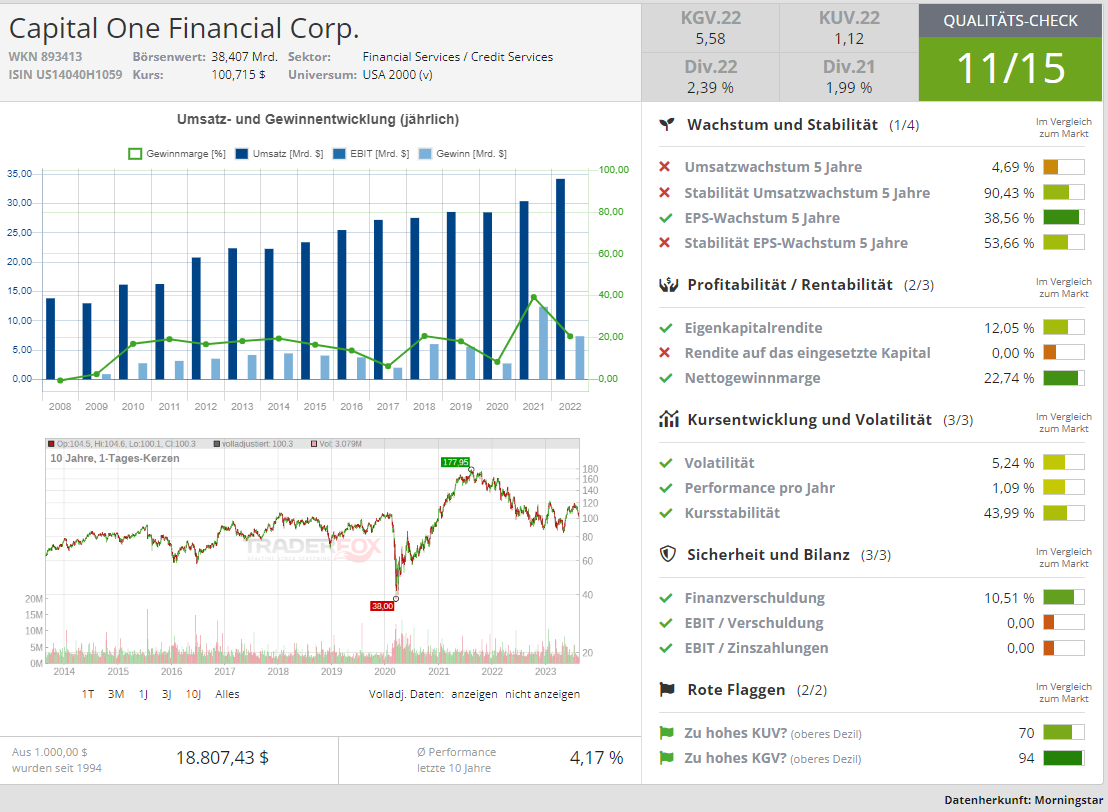

Die weiteren gewichtigsten Zukäufe betreffen allesamt den Finanzsektor, der bei Chris Davis ohnehin ganz oben auf der Liste steht. Bei Capital One baute er seine Position um 4,7 % aus, bei der "Baby-Berkshire" Markel Corp. um 8 % und bei Wells Fargo um 1,3 %.

Quelle: Qualitäts-Check TraderFox

Und dann ist da noch die Aufstockung bei IAC um knapp 40 %, die es nun auf eine Gewichtung von rund 1 % bringen.

Quelle: Wachstums-Check TraderFox

Top Positionen am Ende des 2. Quartals 2023

Das Portfolio von Davis Advisors legte im letzten Quartal um 8 % auf 16,4 Mrd. USD zu und Finanzwerte lagen mit einer Gewichtung von 42,4 % (Q1: 42,4 %) weiterhin unangefochten an der Spitze. Ihnen folgten Kommunikationsdienstleister mit 14,6 % (Q1: 16,2 % Technologiewerte mit 12,6 % (Q1: 12,7 %), Gesundheitswerte mit 8,6 % (Q1: 8,5 %) sowie zyklische Konsumwerte mit 8,5 % (Q1: 8,0 %).

Die drei größten Beteiligungen machten rund 28 % aus, während es die fünf größten Beteiligungen auf annähernd 41 % brachten.

Die größte Position ist weiterhin Meta Platforms. Die Ursprungsinvestition erfolgte 2015, als der Kurs zwischen 75 und 110 USD pendelte. Seitdem gab es teilweise kräftige Transaktionen, sowohl auf der Kauf- als auch der Verkaufseite. Im 2. Halbjahr 2022 verdoppelte er seine Käufe zu Kursen zwischen 89 und 183 USD und hat dann über die letzten beiden Quartale verteilt gut 13 % seines Aktienpakets wieder veräußert. Bei einem aktuellen Kurs von 295 USD haben sich alle seine Transaktionen ordentlich ausgezahlt und auch seine Restposition liegt deutlich im Plus. Er verfolgte hier nicht den klassischen Buy&Hold-Ansatz im engeren Sinn, sondern hat die sich bietenden Chancen bei Kursübertreibungen erfolgreich wahrgenommen – in beide Richtungen.

Auf dem zweiten Platz folgt Wells Fargo, an der Warren Buffett bis vor wenigen Jahren mal 10 % der Anteile hielt. Im Zuge mehrerer Finanzskandale trennte sich Buffett von seinem Aktienpaket, während Chris Davis dem Unternehmen die Treue hielt. Wells Fargo tauchte bereits im ersten 13F auf, das Davis Advisors 1999 einreichen musste, und schon damals waren es mit 28 Mio. Aktien nur unwesentlich weniger als die heutigen 30,8 Mio. Anteile.

Knapp dahinter folgt mit Capital One eine weitere der systemrelevanten US-Großbanken, die allerdings vor allem auf die Ausgabe von Kreditkarten spezialisiert ist. Und die, im Gegensatz zu Wells Fargo, sich seit einiger Zeit auch im Depot von Warren Buffett wiederfindet. Davis Advisors ist allerdings bereits seit 2014 an Bord und hat seine Position inzwischen auf eine Gewichtung von 7,5 % an seinen verwalteten Vermögenswerten ausgebaut.

Amazon folgt auf dem vierten Rang mit einer Gewichtung von 6,5 %. Es ist vielleicht die beste Investition von Davis Advisors überhaupt, hier stieg man erstmals im Jahr 2006 ein und baute die Position im folgenden Jahr massiv aus, als die Aktie zwischen 2 und 5 USD schwankte. Danach wurden die Position immer mal wieder etwas reduziert, bevor Chris Davis seine Position im 4. Quartal 2022 bei Kursen zwischen 82 und 121 USD um beinahe 50 % wieder aufgestockt hat.

Die Top 5 rundet Berkshire Hathaway ab. Auch Warren Buffetts Investmentholding fand sich bereits im ersten 13F von Davis Advisors aus dem Jahr 1999 und die Aktie markierte erst vor wenigen Tagen ein neues Allzeithoch bei 555.000 USD. Sie ist schon länger die teuerste Aktie der Welt, weil Warren Buffett niemals einen Aktiensplit durchführen ließ, seit er in den 1960er-Jahren die Führung und die Aktienmehrheit übernahm. Das 92-jährige "Orakel von Omaha" zählt mit knapp 120 Mrd. USD Vermögen zu den reichsten Menschen der Welt, obwohl er im Rahmen seiner Initiative "The Giving Pledge" bereits mehr als die Hälfte seiner Berkshire-Aktien und damit seines Vermögens an wohltätige Zwecke verschenkt hat. Chris Davis hat sich bisher von weniger Berkshire-Aktien getrennt und über die letzten fünf Quartale hinweg etwa ein Viertel seines Bestands veräußert.

Auf dem sechsten Platz liegt Applied Materials mit 6,1 % vor Vitaris, die es nun auf 3,8 % bringen. Dahinter folgt mit JPMorgan Chase die "systemrelevanteste Bank der Welt" mit 3,7 % vor dem Vermögensverwalter Bank of New York Mellon mit 3,6 %. Owens Corning schließt sich mit 3,3 % an und liegt nur einen Wimpernschlag vor Teck Resources, einem kanadischen Bergbauunternehmen, das vor allem Kupfer, Stahlwerkskohle und Zink fördert. Diese Position hatte Chris Davis vor allem im 2. und 3. Quartal 2022 deutlich ausgebaut und seitdem nur kleinere Veränderungen vorgenommen.

Im Fokus: IAC

IAC, die früher als InterActiveCorp firmierte, ist ein Company-Builder und dabei eine absolute Erfolgsgeschichte, sowohl unternehmerisch als auch als Börsenstory – zumindest wenn man auf mehr als den katastrophalen Kursverlauf in den letzten beiden Jahren blickt, in denen Wachstumsunternehmen gnadenlos abgestraft wurden.

Trotz seiner großen Erfolge ist das Unternehmen weitgehend unbekannt. Zu Unrecht, denn es hat einige der erfolgreichsten und bekanntesten Internetunternehmen gegründet, entwickelt und in die Eigenständigkeit entlassen. Sehr zum Wohle der Aktionäre, sowohl von IAC als auch der ehemaligen Töchter. Dabei ist IAC keine kein Beteiligungsunternehmen in klassischem Sinne, denn sie besitzt zwar eine Reihe von Tochtergesellschaften, aber nicht, um diese zu besitzen, sondern um sie zu verschenken. Und zwar an ihre Aktionäre. Mit diesem Geschäftsmodell hat IAC in den letzten 20 Jahren mehr als 20 % Rendite pro Jahr erwirtschaftet für seine Aktionäre, trotz der zuletzt eingetrübten Stimmung und Kursentwicklung.

Dem Aktienkurs sieht man die Erfolge der Vergangenheit nicht im vollen Umfang an. Aber das liegt am Wesen der Spin-offs. Bei diesen werden die Aktien der betreffenden Tochterunternehmen den eigenen Aktionären der IAC geschenkt und dabei in deren Depots gebucht. Damit einher geht natürlich ein entsprechender Wertverlust bei der IAC selbst und dieser senkt den Aktienkurs in gleichem Maße. Für eine vollständige Erfolgsanalyse der IAC müsste man also sämtlich an die Aktionäre verschenkten Aktien bzw. Töchter mit einbeziehen. Und darunter sind wahre Erfolgsgeschichten wie HSN Home Shopping Network, Ticketmaster, Interval, LendingTree, Expedia, die Tinder-Mutter Match Group oder die "Kreativcommunity" Vimeo.

IAC ist einerseits Inkubator für neue Geschäftsmodelle in der Online- und Mobilwelt und andererseits transformiert man etablierte Geschäftsmodelle in die digitale Welt. Von seinen erfolgreichsten Beteiligungen trennt man sich dann wieder, um Platz für Neues zu schaffen. So werden einerseits die eigenen Aktionäre belohnt, da die IAC-Aktien zumeist mit deutlichem Abschlag zum Wert ihrer börsennotierten Beteiligungen notieren, und durch den Spin-off diese Diskrepanz aufgeholt wird. Und andererseits steuern die erfolgreichsten Töchter im IAC-Reich auch einen oft dominierenden Platz ein hinsichtlich Umsatz- und Gewinnbeitrag, dass die übrigen Unternehmen dagegen zu wenig Beachtung bekommen.

IAC wittert neue Chancen

Soweit die Wahrnehmung, wie sie bis Ende 2021 vorherrschte. Denn seitdem sind die Zinsen massiv in die Höhe geschossen, die Konjunktur lahmt und Wachstumsunternehmen wurden an der Börse kräftig abgestraft. Die zuvor teilweise aberwitzigen Bewertungen sind bei vielen dieser Unternehmen, vor allem bei den notirisch verlustbringenden, geradezu implodiert.

Auch die Beteiligungen im IAC-Portfolio und bereits in die "Freiheit" entlassene ehemalige Töchter konnten und können sich dem nicht entziehen und haben auch beim Aktienkurs kräftig Federn gelassen. Dem entsprechend negativ ist die aktuelle Wahrnehmung von IAC und seinem Geschäftsmodell. Dabei wurde das Unternehmen bereits 1995 von Barry Diller gegründet, der zuvor Chef von Paramount war, dann von 20thCentury Fox und anschließend Universal. In den 28 Jahren seines Bestehens hat IAC mehrere Boom-Phasen und Börsencrashs miterlebt und überlebt und dabei immer die sich gerade bietenden Chancen wahrgenommen.

Zurzeit erleben wir gerade wieder eine Flaute im Wachstumssektor, jedenfalls abseits des KI-Hypes. Dennoch lohnt ein Blick ins Portfolio von IAC, um die Chancen und Risiken der dort versammelten Unternehmen beurteilen zu können. Und damit die von IAC selbst.

An ANGI, einem Marktplatz für Handwerkerdienstleistungen, zu dem auch das deutsche Handwerkerportal MyHammer gehört, hält IAC 85,1 %. Innerhalb der letzten Jahre gab es mehrere Führungswechsel und auch die Strategie wurde mehrfach angepasst. Bisher noch ohne durchschlagenden Erfolg, was die nachhaltige Profitabilität angeht. Etwa jeder siebte US-Haushalt nutzt die ANGI Plattform mindestens einmal im Jahr, um einen der dort verfügbaren knapp 240.000 Handwerker zu suchen oder zu beauftragen. Das Unternehmen schrumpft sich derzeit gesund und erwartet für 2023 werden nur noch etwa 1,5 Mrd. Umsatz bei einem positiven Cashflow. Von Gewinnen ist schon länger nicht mehr die Rede, aber angesichts der schwierigen Lage am US-Immobilienmarkt kann das nicht verwundern. ANGi ist börsennotiert und seit dem Start 2013 zu 13,50 USD liegt die Aktie mehr als 80 % im Minus. Bei einem aktuellen Kurs von 2,50 USD wird ANGI noch mit knapp 1,3 Mrd. USD bewertet, so dass IACs Anteil etwa 1,1 Mrd. USD wert ist.

Ebenfalls börsennotiert ist MGM Resorts International; das Unternehmen bringt es auf eine Marktkapitalisierung von 15,5 Mrd. USD und IAC hält 64,7 Mio. Aktien im Wert von 2,83 Mrd. USD. Investiert hatte IAC während des Corona-Absturzes rund 1,3 Mrd. USD, so dass MGM eine starke Erfolgsgeschichte abliefert – die noch längst nicht zu Ende erzählt ist.

Erhebliche Unterbewertung?

Addiert man diese beiden börsennotierten Beteiligungen, kommt man auf einen Wert von knapp 3,5 Mrd. USD, während IAC gerade mal mit 4,85 Mrd. USD von der Börse bewertet wird. Da IAC zusätzlich noch über rund 1 Mrd. USD an Cash verfügt, billigt die Börse dem Rest von IACs Portfolio keinen eigenen Wert zu. Und das dürfte ein großer Fehler sein.

Ein weiteres Schwergewicht im Portfolio ist Dotdash Meredith. Der Online-Publisher Dotdash gehörte schon länger zum IAC-Portfolio und dort zum Segment "Publishing". Ende 2021 wurde dann das traditionsreiche Verlagshaus Meredith übernommen, was strategisch sinnvoll erschien. Aber das Timing war nicht gerade glücklich und der Peis von 2,7 Mrd. USD aus heutiger Sicht deutlich zu hoch. Und auch die Umstrukturierungs- und Neuausrichtungspläne kann man inzwischen nur als stark überambitioniert einstufen, zumal Meredith fast zehnmal so groß ist wie Dotdash war, aber der neue Fokus auf dem Online-Business liegen soll. Und das in einer Zeit, wo Online-Werbung als Einnahmequelle starke Schwächen zeigt. Inzwischen werden für 2023 beim operativen Ergebnis (EBITDA) nur noch zwischen 250 und 300 Mio. erwartet (vor Restrukturierungsaufwendungen) und damit viel weniger als zum Zeitpunkt der Übernahme. Klar ist, dass vor allem eine Erholung des Werbemarkts den größten Umsatz- und Werttreiber darstellen wird, aber ob die erhoffte Genesung bereits 2024 starten wird, bleibt abzuwarten.

Besser kommt man andernorts voran. Care.com hat IAC nach der erfolgreichen Übernahme von der Börse genommen und baut die Plattform weiter aus. Seit der Übernahme Anfang 2020 für 500 Mio. USD wurde der Umsatz um 70 % gesteigert und dürfte - profitable - rund 400 Mio. USD pro Jahr erlösen. Zudem hält IAC 75 % an Vivian Health, einer auf den US-Gesundheitsmarkt spezialisierte Online-Personalvermittlung für Pflegeberufe, die im 1. Quartal 2023 beim Umsatz um über 50 % zugelegt hat.

Des Weiteren war IAC für 250 Mio. USD bei der weltgrößten Carsharing-Plattform Turo mit 27 % eingestiegen und hat seinen Anteil inzwischen auf 31 % ausgebaut, als man im April weitere 4 % bei einer Bewertung von 2,6 Mrd. USD übernommen hat. IACs Gesamteinsatz beträgt nun also 354 Mio. USD und IAC hält eine Option zum Erwerb weiterer 10 %. Die Plattform wird bereits von 2,3 Mio. Menschen genutzt und 125.000 Menschen stellen ihr Auto dort auf dem "Airbnb für Autos" zur Verfügung. Auch Turo ist inzwischen profitabel und konnte seinen Umsatz seit dem Einstieg der IAC in 2019 von 142 Mio. USD auf 747 Mio. in 2022 steigern. Die Bruttomarge erreichte 54 % und der operative Gewinn (Non-GAAP) lag bei 80 Mio. USD.

Legt man die Bewertung aus dem April zugrunde, käme der IAC-Anteil an Turo auf rund 800 Mio. USD. Besonders interessant wird die Sache jedoch, weil Turo schon länger mit einem Börsengang liebäugelt, diesen aber wegen des herausfordernden Börsenumfelds für Wachstumsunternehmen bisher aufgeschoben hat. Ändert sich die Lage, könnte ein IPO möglicherweise noch in 2023 erfolgen.

Daneben hat IAC noch weitere kleinere Unternehmen und Beteiligungen im Portfolio, wie das profitable Suchmaschinenbusiness (Ask.com), einen Anteil am Personaldienstleister EmployBridge, das Meinungs- und Nachrichtenportal The Daily Beast oder die Mosaic Group, deren Portfolio über 40 mobile Apps aus den Bereichen Fitness, Lifestyle und Unterhaltung umfasst, darunter RoboKiller und iTranslate. Den geplanten Verkauf von The Daily Beast hat Barry Diller im Juni erstmal wieder abgeblasen und Ask.com hat kräftig zu kämpfen; im 1. Quartal wurden nur noch 150 Mio. USD Umsatz erzielt und der operative Gewinn schrumpfte auf 10 Mio. USD. Hier sind also keine Wunderdinge zu erwarten, aber wertlos sind auch diese kleinen Beteiligungen nicht.

Bearisches Sentiment

So aufregend und zukunftsträchtig die vielen Unternehmungen der IAC vor anderthalb Jahren noch angesehen wurden, so stiefmütterlich werden sie inzwischen links liegen gelassen. Die Stimmung für Wachstumsunternehmen hat sich deutlich ins Negative gedreht, Venture-Capital ist kaum noch aufzutreiben und an Börsengänge ist momentan nicht zu denken. Hinzu gesellen sich operative Probleme bei wichtigen Töchtern, wo der Markt inzwischen die Aussicht auf einen nachhaltigen Erfolg anzweifelt. Der Aktienkurs der IAC spiegelt diese Entwicklungen ziemlich klar wider.

Auf der anderen Seite werden die vorhandenen Potenziale weitgehend ausgeblendet. Und die Börse übersieht, dass IAC seit Jahrzehnten einen außergewöhnlichen Trackrecord vorzuweisen hat, der bereits mehrere Börsen- und Wirtschaftszyklen durchgestanden hat. Inklusive größter Wirtschaftskrisen.

IAC ist finanziell hervorragend ausgestattet und kann diese Schwächephase im Technologiesektor zum Einkauf und zum Ausbau seines Portfolios nutzen und unterstützt dabei auch aktiv seine bestehenden Portfoliounternehmen bei der Ausweitung ihrer Marktanteile. Die Saat ist gesät, aber der Börse fehlt das Vertrauen, dass sie auch aufgeht. Der kurze Blick während der Wintermonate verstellt dabei die Sicht auf die Erfahrung aus der Vergangenheit und die Aussicht auf sprießende Triebe, sobald die Sonne ihre Kraft entfaltet. IAC agiert antizyklisch und unbeirrt, der Erfolgsgriff nach MGM Resorts belegt dies eindrücklich mit einem milliardenschweren Zugewinn in wenigen Jahren. ANGI ist bereits börsennotiert, aber ein Exit dürfte erst dann zum Thema werden, wenn das Unternehmen nachhaltig in die Erfolgsspur zurückgekehrt ist. Care.com könnte ebenfalls in den Fokus rücken und dann ist da natürlich noch die Erfolgsgeschichte Turo, bei der ein Börsengang keine Frage des Ob mehr ist, sondern nur eine des Wann.

Die aktuelle IAC-Bewertung gibt die Potenziale nicht wider, die im nächsten Aufschwung bei den Wachstumsunternehmen gehoben werden dürften. Möglicherweise hat Chris Davis ja wieder einmal ein nahezu perfektes Timing bewiesen mit seiner deutlichen Aufstockung bei IAC und einen nahenden Kursanstieg nur vorweggenommen. Wir werden sehen…

Eigene Positionen: Alphabet, Apple, Berkshire Hathaway, IAC

& Profi-Tools von

& Profi-Tools von