Portfoliocheck: Der heimliche Wachstumsstar in Chuck Akres Depot ist… KKR!?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Seit Gründung seiner Investmentfirma Akre Capital Management vor mehr als 30 Jahren war Charles T. Akre deren CEO und CIO. Er wurde dabei unterstützt von seinem "Core-Team", das sich seit einigen Jahren aus den drei Partnern Tom Saberhagen, Chris Cerrone und John Neff zusammensetzt.

Zum Jahreswechsel gab es nun eine Zäsur und es endet eine Ära, denn der bekannte Value Investor Chuck Akre hat sich in den Ruhestand verabschiedet.

"Das Endergebnis aller Investitionen ist die Rendite."

(Chuck Akre)

Akres Bilanz seit der Auflegung des Akre Funds am 1. September 2009 ist beeindruckend. Mit einer annualisierten durchschnittlichen Rendite von 17,2 Prozent hat er sowohl die Rendite des Russell 1000 Growth Index als auch die des S&P 500 übertroffen. Dabei hat Akre nicht etwa auf Technologiewerte gesetzt, die nur einen sehr geringen Teil seines Portfolios ausmachen, und in seiner Performance sind natürlich bereits Steuern und seine eigenen Managementprovisionen enthalten. Umso beeindruckender ist das Ergebnis.

Mit Akre verliert die Investmentsphäre einen ihren ganz Großen. Ob die Investoren dem Akre Funds und dem Asset Management Team die Stange halten werden, bleibt daher abzuwarten. Bei ähnlichen Ereignissen, wie der Rückzug von Bill Gross bei Pimco oder der von Jeffrey Gundlach, führte dies zu erheblichen Mittelabflüssen. Die Geschäfte führen nun Chris Cerrone und John Neff, die auch den jüngsten Brief an die Investoren unterzeichneten.

Doch nun geben wir ein letztes Mal Chuck Akre seinen wohl verdienten Platz auf der Bühne…

Der Value Investor klassischer Prägung hält nichts von hektischer Betriebsamkeit und folgt dabei derselben Maxime wie Charlie Munger: er denkt lieber zweimal nach, bevor er nichts tut.

"Die Kunst des Investierens in Aktiengesellschaften ist... einfach, zu einem vernünftigen Preis ein Unternehmen mit hervorragender Wirtschaftlichkeit und einem fähigen, ehrlichen Management zu erwerben. Danach braucht man nur noch zu kontrollieren, ob diese Eigenschaften bewahrt werden."

(Charlie Munger)

Wenn Akre Aktien kauft, dann mit sehr langem Anlagehorizont. Entsprechend niedrig ist seine Turnoverrate, was bedeutet, dass er nur wenige Aktien handelt. Darüber hinaus konzentriert er sich auf einige wenige Werte und auch diesen Focus Investing genannten Stil hat er mit Investmentlegenden wie Philip A. Fisher, Warren Buffett und Charlie Munger gemein.

"Wir kaufen nie etwas mit einem Kursziel im Hinterkopf. Was wir suchen, ist Gewissheit. Wir schauen uns ein Unternehmen an und fragen, ob es mit der Zeit immer mehr Geld erwirtschaften wird. Lautet die Antwort ja, müssen wir nicht viele weitere Fragen stellen."

(Warren Buffett)

Chuck Akres Käufe und Verkäufe im 4. Quartal 2020

Mit einer Turnoverrate von null Prozent agierte Chuck Akre erneut mit seiner bekannten ruhigen Hand; dabei ist es ihm gelungen, sogar noch das eine Prozent aus dem Vorquartal zu unterbieten. Er hält weiterhin 28 Positionen in seinem Portfolio und darunter findet sich keine Neuerwerbung.

Die Liste der Transaktionen ist diesmal länger als gewöhnlich. Sie umfasst sämtliche Transaktionen von Akre im 4. Quartal und sie belegt, wie wenig er wieder aktiv war. Der Großteil der Aktionen betraf nur minimale Portfolioänderungen.

Die größte Auswirkung auf sein Depot hatte der Verkauf von gut einem Drittel an der "Baby Berkshire" Markel Corp. Mit einer Auswirkung von lediglich 0,15 Prozent folgt das moderate Aufstocken bei American Tower, während Akre bei Brookfield Asset Management seinen Aktienbestand leicht um 3,7 Prozent reduziert hat. Der Ausverkauf bei Primo Water ist nun beinahe abgeschlossen, nachdem er nochmals rund 95 Prozent seiner Aktien losgeschlagen hat. Im Gegenzug hat er beim Gewerbe-Immobilien-Portalbetreiber nochmals ein paar Aktien eingesammelt und seiner Position um ein Viertel Prozent ausgebaut.

Chuck Akres Portfolio zum Ende des 4. Quartals 2020

Finanzwerte dominieren weiterhin Akres Depot und bringen es zum Ende des vierten Quartals auf gut 43 Prozent seines Portfolios von knapp 15 Milliarden Dollar. Ihnen folgen Immobilienwerte mit 22 Prozent und zyklische Konsumwerte mit 10,5 Prozent.

Die schwache Kursperformance hatte American Tower im dritten Quartal die einstige Spitzenposition in Akres Portfolio gekostet und nun rutschte der Tower-REIT sogar auf den dritten Rang ab. Anstatt 12 bringt er es nur noch auf knapp 11 Prozent. Erstplatzierter ist weiterhin Mastercard, die es auf gut 14 Prozent bringen vor Moody’s mit knapp über 11 Prozent.

Visa liegt mit 7,75 Prozent weiterhin auf dem vierten Platz, während O’Reilly Automotive einen weiteren Rang abrutschte und nun auch CoStar passieren lassen musste. Dahinter folgen Roper Technologies, CarMax, SBA Communications und der Asset Manager KKR & Co.

Im Fokus: KKR & Co.

Die Position von KKR hat Akre im ersten Quartal 2018 etabliert, als die Kurse zwischen 20 und 24,50 Dollar lagen. Im darauffolgenden Quartal verdoppelte er seinen Aktienbestand bei Kursen zwischen 19,50 und 25,50 und stockte im 2018er Schlussquartal nochmals um ein Viertel auf zu Kursen zwischen 18,50 und 28 Dollar.

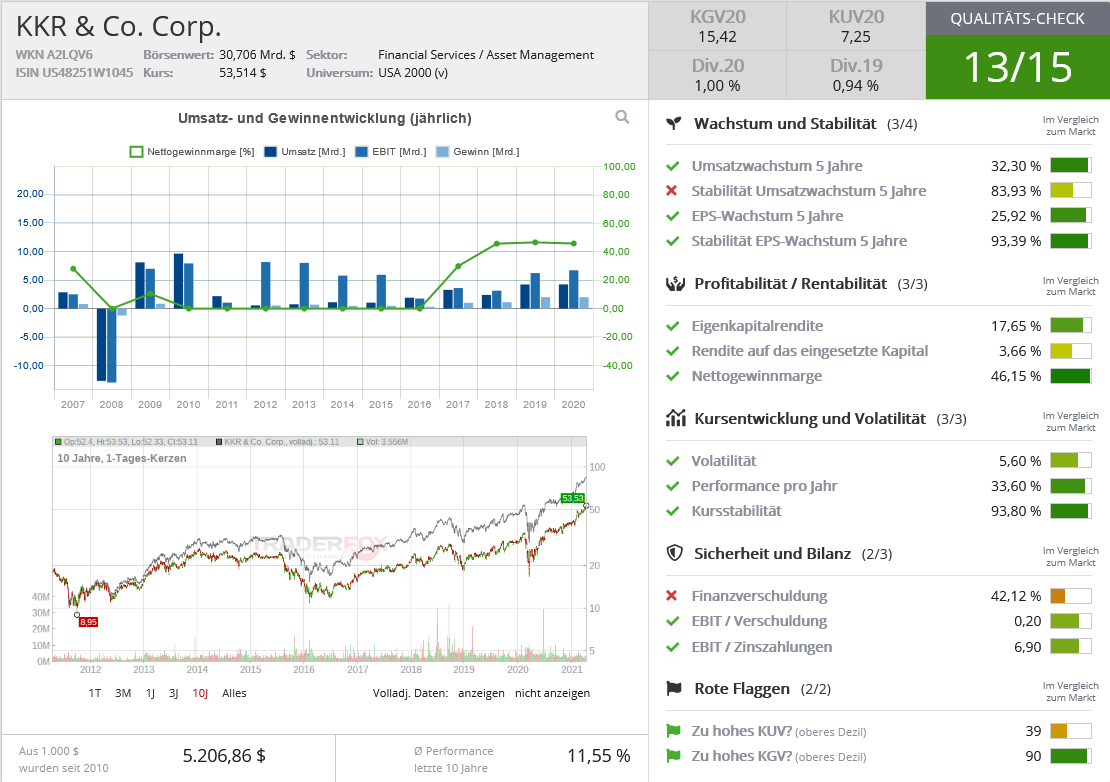

Quelle: Qualitäts-Check TraderFox

2018 war ein schwieriges Jahr zum Investieren, denn die Börsen brachen im Frühjahr ein und nach der Kurserholung erfolgte im Schlussquartal ein gewaltiger Markteinbruch. Bei KKR gab es jedoch einen sehr interessanten Aspekt, der der Aktie zusätzlich Auftrieb verschaffte – und der einer der Gründe für Akres Einstieg gewesen sein dürfte. Denn erst seit Mitte 2018 firmiert KKR als Kapitalgesellschaft (Corp.), davor war das Unternehmen als Limited Partnership organisiert. Was seinen US-Anlegern Steuervorteile brachte und daher für viele Private Equity Firmen die bevorzugte Rechtsform darstellte, so auch Blackstone.

Durch die Senkung der Körperschaftssteuer unter Donald Trump verloren L.P. ihren Steuervorteil und KKR entschied sich zur Änderung der Rechtsform. Seitdem wurde die Aktie in verschiedene Börsenindizes aufgenommen und ist auch für viele Fonds und ETFs investierbar geworden.

Doch die wirkliche Attraktivität von KKR liegt natürlich in seinem Geschäftsmodell. Und das hat sich seit der Gründung im Jahr 1976, als Jerome Kohlberg, Henry Kravis und George R. Roberts das Unternehmen aus der Taufe hoben, stark gewandelt.

Gestartet war KKR als klassische Private Equity Firma und kam recht schnell zum wenig schmeichelhaften Ruf eines Firmenjägers, eines Predators. Henry Kravis wurde durch seine Rolle bei der Übernahmeschlacht um den Tabak- und Konsumgüterhersteller RJR Nabisco Ende der 1980er Jahre zu der Reizfigur in der amerikanischen Geschäftswelt. Das Buch "Barbarians at the Gate: The Fall of RJR Nabisco" der investigativen Journalisten Bryan Burrough und John Helyar erschien 1989 und stürmte die Bestsellerlisten. Sie beschreiben darin die Übernahmeschlacht um RJR Nabisco, die nur mit enormen Krediten gestemmt werden konnte. Dieser Leveraged Buyout (LBO) prägte eine ganze Ära der kreditgehebelten Firmenübernahmen. Für die Verfilmung des Buchs wurde der Filmstar James Garner gewonnen, bekannt als Detektiv Rockford.

Mit dem Ende der Reagan-Ära endete auch diese Welle des Raubtierkapitalismus und KKR begann, sich vom Firmenräuber zum alternativen Asset Manager zu wandeln. 2010 war ein einschneidendes Jahr, denn KKR wagte den Sprung aufs Börsenparkett. Das Eigenkapital kommt seitdem von den Aktionären - Private Equity ist also kein treffender Begriff mehr für das Unternehmen.

KKR hat erkannt, dass stark gehebelte Engagements auch große Risiken bergen. So hatte KKR 2007 den Finanzdienstleister First Data übernommen und quasi am "Vorabend der Finanzkrise" knapp 20 Milliarden Dollar auf den Tisch gelegt. Die größte Übernahme der Firmengeschichte entwickelte sich schnell zu einem Alptraum, denn KKR hatte den Deal zum Großteil durch Kredite finanziert, die man dann dem übernommenen Unternehmen aufbürden wollte. Doch in den nächsten anderthalb Jahren kämpften viele Unternehmen um die nackte Existenz, auch First Data und KKR selbst. Denn Kredit war keiner mehr zu bekommen, die Banken misstrauten einander so sehr, dass die Notenbanken den Interbankenhandel übernehmen mussten, und fällige Kredite wurden nicht mehr verlängert, sondern zurückgefordert.

Letztlich hat KKR First Data durch alle Unbillen gelotst, mehrfach refinanziert und ohne Insolvenz oder gar Totalverlust seinen Kopf aus der Schlinge gezogen. Im Oktober 2015 stolperte First Data dann halbwegs erfolgreich an die Börse und zwar wieder kurz vor einem (kleineren) Wirtschaftskollaps. Denn Unmittelbar darauf brach der Ölpreis ein und ihm folgend die Aktienmärkte. KKR wurde hier nicht unerheblich in Mitleidenschaft gezogen, da man sich im Öl- und Gassektor stark engagiert hatte.

Asset Manager statt Firmenräuber

Seitdem ist viel passiert. KKR hat sein Geschäftsmodell ausgeweitet und investiert nicht mehr direkt und Kredit gehebelt, sondern legt geschlossene Investmentfonds auf. Dabei übernimmt KKR einen Anteil des Fondsvermögens selbst und sammelt das restliche Geld bei Investoren ein.

KKR verdient heute als Investor in seinen eigenen Fonds anteilig mit, ansonsten als Verwalter der Fonds an den Provisions- und Gebühren. Das hat die Einnahmen verstetigt und geglättet, denn zuvor stammten diese hauptsächlich aus den Erfolgen bei Unternehmensverkäufen, nun steigt der Anteil der stetigen Provisionen aus dem Management der Fonds beständig immer weiter an.

Und auch der Investmentschwerpunkt hat sich verlagert. In der Anfangszeit ging es ausschließlich um Firmenübernahmen, dabei auch oft gegen den Willen der Eigentümer, was als feindliche Übernahme bezeichnet wurde. Heute klopft KKR als Investor an die Tür, der die Unternehmen nicht mehr zerschlägt, sondern mit frischem Kapital für Expansionen oder Umstrukturierungen ausstattet und behutsam weiter entwickelt.

Des Weiteren investiert man inzwischen ausgiebig in Immobilien und auch in Rohstoffe und zwar weltweit. So hat KKR einen starken Fokus auf Indien gesetzt, wo man günstig Anteile und Assets strauchelnder "Schattenbanken" übernommen hat. Und da der Gewinn auch hier im Einkauf liegt, hat KKR bereits in Deutschland bewiesen, wo man den taumelnden Banken (Commerzbank, NordLB oder der damaligen HSH Nordbank) kriselnde Immobilien- und Schiffskredite abgenommen hat. Zu Preisen deutlich unterhalb des Nominalwertes.

Ein stärkeres Augenmerk richtet die Öffentlichkeit allerdings auf bekannte Namen bzw. Marken im Beteiligungsportfolio. Während KKR bei ATU kein glückliches Händchen hatte, konnte man mit WMF stark auftrumpfen, ebenso mit KION, die aus der ehemaligen Linde-Gabelstaplertochter hervorgingen. Die weltbekannte Soundmarke SONOS notiert inzwischen an der Börse und gehört ebenfalls zum KKR-Portfolio.

Zuletzt hat man einen Teil seiner Anteile an ProSiebenSat1 veräußert, wo man zum zweiten Mal als Großinvestor an Bord ist. Doch noch größer war die Aufmerksamkeit, als man zusammen mit der Springer-Witwe Friede und Springer CEO Mathias Döpfner den Axel Springer Konzern übernahm und ein "Going Private" durchführte. Mit anderen Worten: man nahm die Aktien von der Börse und führte einen Squeeze-out durch. Auf diese Weise soll dem Konzern die nötige Ruhe gegeben werden, um seine neue digitale Ausrichtung zu forcieren.

First Data sucht man inzwischen vergeblich in der Beteiligungsübersicht von KKR. Das liegt daran, dass FirstData von Wettbewerber Fiserv übernommen wurde und das Unternehmen seitdem unter dem Namen Fiserv am Markt agiert. KKR ist mit 12,7 Prozent dessen größter Aktionär.

Expansion und Übernahmen

Vor zwei Jahren hat KKR seine Fühler in den Markt der Business Development Companies (BDC) ausgestreckt und hier gleich drei Firmen übernommen. BDCs sind klassische Finanzierer des Mittelstands, die ähnlich wie REITs im Immobiliensektor einen Großteil ihrer Gewinne als Dividenden ausschütten müssen. Im Gegenzug sind die weitgehend von der Körperschaftssteuer befreit. KKR verdient durch das Managen der BDCs schöne Provisionen und kann seinen Investoren ein noch breiteres Spektrum an Investmentmöglichkeiten bieten.

Im letzten Jahr übernahm man dann auch noch Global Atlantic, das als eigenständiges Unternehmen mit seinen bestehenden Marken und seinem Managementteam weitergeführt wird. Global Atlantic betreut mit seinen Altersvorsorge- und Lebensversicherungsprodukten mehr als zwei Millionen Versicherungsnehmer. Das Unternehmen ist einer der größten Anbieter von festverzinslichen und fest indexierten Rentenversicherungen in den Vereinigten Staaten und bietet über ein Netzwerk von Banken, Broker-Dealern und Versicherungsagenturen Rentenversicherungen für Privatpersonen sowie Lebensversicherungen für Privatpersonen und Unternehmen an. Darüber hinaus bietet Global Atlantic seinen Kunden aus der Lebens- und Rentenversicherungsbranche maßgeschneiderte Rückversicherungslösungen an.

Für KKR ist diese Übernahme wegweisend. Denn man sammelte bis dahin Investorengelder über seine geschlossenen Fonds ein mit Laufzeiten zwischen acht bis zehn Jahren. Die Anlagegelder bei Global Atlantic stehen viel länger zur Verfügung; es ist ein klassisches Versicherungsbusiness, wie es auch Warren Buffett so liebt, und dessen Flow aus Versicherungsprämien den Grundstein zu dessen außerordentlichen Erfolg mit Berkshire Hathaway gelegt hat.

KKR bedient inzwischen eine Vielzahl von alternativen Anlagestrategien, darunter Private Equity, Kredite und Immobilien. Durch die Global Atlantic-Akquisition konnte KKR den Anteil seines permanent verfügbaren Kapitals verdreifachen, was ihm noch mehr finanziellen Spielraum bietet. Dabei unterliegen Finanzinvestoren als alternative Asset-Manager deutlich geringeren regulatorischen Vorschriften als Banken und haben diesen gegenüber somit geschäftliche Vorteile. Sie können mehr wagen als Banken und sich auch in Geschäftsfelder tummeln, bei denen Banken zurückschrecken (müssen). Das ist mit überdurchschnittlichen Chancen verbunden, birgt aber natürlich auch Risiken.

Wachstum und Gewinne

Seit 2004 konnte KKR die Assets under Management (AuM) mit einer jährlichen Wachstumsrate von 22 Prozent steigern und damit doppelt so stark, wie die Branche der alternativen Asset Manager insgesamt. 44 Prozent dieser AuM stehen KKR dauerhaft oder mindestens für eine Dekade zur Verfügung, 86 Prozent für mindestens acht Jahre. Dadurch stehen die damit getätigten Investments nicht unter zu großen Druck, schnell Ergebnisse einspielen zu müssen, sondern KKR hat genügend Zeit, sich die Assets zu entwickeln, um am Ende eine möglichst hohe Rendite für seine Investoren und sich selbst einzufahren.

Darüber hinaus bietet diese langfristige AuM-Basis für KKR eine zusätzliche Sicherheit, weil man so auch heftige wirtschaftliche Schwankungen besser überstehen kann. Das zeigte sich in der Corona-Pandemie, in der KKR sehr aktiv Geld investiert hat, während man in der Finanzkrise 2008/09 noch mit dem Rücken zur Wand stand und mehr oder weniger nur versucht hat, die überall auflodernden Brände zu löschen. Und dank der schellen Erholung der Märkte nach dem starken Einbruch im ersten Quartal und der nun immer stärker anziehenden Konjunktur, lag KKR mit seinem beherzten Vorgehen goldrichtig.

Obwohl KKR inzwischen mehr als 250 Milliarden Dollar verwaltet, hat der Branchenriese noch erheblichen Raum für Wachstum. Der globale Marktanteil von KKR bei Private Equity beträgt nur 4,2 Prozent, bei alternativen und Kreditgeschäften liegt er bei 4,3 Prozent.

Dabei hat KKR drei Haupteinnahmeströme, die angesichts des rasanten AuM-Wachstums alle deutlich zulegen. Im Jahr 2020 stammten 53,4 Prozent der Einnahmen aus Gebühreneinnahmen, 30,4 Prozent waren realisierte Performance-Erträge und 16,2 Prozent realisierte Anlageerträge. Dabei stiegen die gebührenbezogenen Einnahmen im Vergleich zu 2019 um 13 Prozent.

Den größten Anteil an den Gebühreneinnahmen stellen die Basisverwaltungsgebühren, die für von KKR verwaltete Fonds erhoben werden. Zu dieser Kategorie gehören auch Gebühren, die KKR aus der Beratung bei Kapitalmarkttransaktionen erzielt. Insgesamt sind Private-Equity-Fonds die größte Quelle für Managementgebühren, aber KKR diversifiziert auch hier durch das Auflegen von Immobilien-, Infrastruktur- und Kreditfonds.

Ab 2021 wird KKR nun eine vierte Ertragsquelle hinzufügen, die Insurance Operating Earnings. Diese resultieren aus der jüngsten Akquisition von Global Atlantic und werden die Erträge, die KKR für Ausschüttungen zur Verfügung stehen, direkt erhöhen. Nachdem die letzten vier Quartalsdividenden mit jeweils 0,135 Dollar je Aktie ausgekehrt wurden, dürfte hier nun eine weitere Erhöhung anstehen.

KKR konnte sein AuM im letzten Jahrzehnt schneller als der Branchendurchschnitt steigern und dies hat zu deutlich steigenden Erträgen geführt. Der Buchwert von KKR ist daher seit 2017 mit einem CAGR von 16 Prozent gewachsen, so dass das aktuelle KGV von 15 kaum als teuer anzusehen ist – trotz des starken Kursanstiegs in den letzten Wochen.

Dazu beigetragen haben auch die Aktienrückkäufe. So hat KKR seit 2015 Aktien im Wert von 1,5 Milliarden Dollar zurückgekauft und dafür durchschnittlich 20,36 Dollar pro Aktie bezahlt. Ein Kursniveau, das zuletzt auf dem Höhepunkt des Corona-Kursabsturzes zu sehen war und das signifikant unter dem aktuellen Kurs von 53 Dollar liegt. Die Aktienrückkäufe schaffen damit einen großen Mehrwert für die Aktionäre und dies dürfte über die momentan eher magere Dividendenrendite hinwegtrösten.

Weitere Aussichten

KKR startete in den 1980er Jahren und seine Gründer sind noch an Bord, jedenfalls zwei von ihnen. Der Senior Jerome Kohlberg war bereits Ende der 1980er Jahre ausgeschieden und fortan führten die beiden Cousins Henry Kravis und George Roberts die Geschäfte. Inzwischen haben sie ihre Nachfolge intern und erfolgreich geregelt.

Dass First Data in KKRs Portfolio landete und dann keine Vollkatastrophe wurde, hat KKR Scott Nuttall zu verdanken. Nuttall war 1996 von KKR-Wettbewerber Blackstone Group gekommen und war der Verantwortliche für die FDC-Übernahme. Und die sich anschließenden diversen Um- und Neufinanzierungen während und nach der Finanzkrise. Er hat dies bravurös gemeistert - so gut, dass er von den beiden KKR-Co-Gründern und Cousins Henry Kravis und George Roberts offiziell zum Co-COO ernannt wurde, gemeinsam mit Joseph "Joe" Bae, der ebenfalls seit 1996 bei KKR an Bord ist. Die beiden haben das Tagesgeschäft übernommen und sind die neuen Gesichter von KKR.

Rund 40 Prozent der Aktien halten das Management, die Partnern und Angestellten von KKR. Und Akre hält knapp 2,6 Prozent. Er dürfte sich selbst ebenfalls mehr noch als Partner betrachten als lediglich als langfristiger Investor.

Die Vision von Henry Kravis für KKR ist übrigens, dass KKR seine Gründer überlebt und eine Finanzinstitution wird, wie es Goldman Sachs ist. Keine kleinen Fußstapfen, aber auch kein unerreichbares Ziel mehr...

& Profi-Tools von

& Profi-Tools von