Portfoliocheck: Deshalb schmeißt Ruane, Cunniff nun auch Mastercard und VISA aus dem Depot

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Ruane, Cunniff & Goldfarb zählt an der Wall Street zu den gefragtesten Adressen. Das Flaggschiff der Firma ist der Sequoia Funds, der seit Jahrzehnten zur Weltspitze der Investmentfonds gehört.

Den Sequoia Fund gründete William J. Ruane bereits im Jahr 1970 und zwar auf ausdrückliche Bitte seines guten Freundes Warren Buffett, den er aus der gemeinsamen Studienzeit bei Benjamin Graham an der Columbia University kannte. Dieser hatte im Vorjahr seine Buffett Partnership geschlossen und war für seine Investoren auf der Suche nach einem passenden Nachfolger. "Bill war die einzige Person, die ich meinen Investoren empfahl", meinte Buffet einmal. Ruanes Gründungspartner war Richard T. Cunniff und ein Jahr später stieß Robert Goldfarb hinzu.

Ruane, Cunniff verfolgt einen stark fokussierten Investmentansatz und beschränkt sich auf die aussichtsreichsten Werte. Qualität geht über Quantität, wie auch Buffett und Munger es vorziehen. Damit gehen deutlich größere Chancen einher, Fehlgriffe wirken sich jedoch auch stärker aus.

Nach vielen erfolgreichen Jahren wurde 2016 zum Schicksalsjahr für den Fonds. Zeitweilig hatte man rund 30 Prozent des Investorenkapitals in Valeant Pharmaceuticals investiert, die dann zusammenbrachen und mehr als 90 Prozent ihres Wertes einbüßten. 19 Prozent des Sequoia Funds steckten noch in Valeant, als dieser mit der Aktie in 2016 an einem einzigen Tag 1,26 Milliarden Dollar verlor.

Bill Ruane und Robert Goldfarb zogen daraufhin Konsequenzen und gaben die operative Führung des Sequoia Funds ab. Ruanes langjähriger Schüler David Poppe übernahm für zwei Jahre, bevor 2018 die Leitung an ein fünfköpfiges Gremium übertragen wurde. Nach dem Valeant-Debakel konnte der Fonds wieder an seine alten Erfolge anknüpfen und Warren Buffetts kongenialer Partner Charlie Munger ließ sich zu folgender Aussage hinreißen:

"Die bemerkenswerteste Investmentfirma in Amerika ist wahrscheinlich Sequoia. Diese Venture-Capital-Firma bleibt absolut fanatisch auf dem neuesten Stand der modernen Technologie. Sie haben mehr Geld verdient als jeder andere und sie haben die beste Investitionsbilanz von allen."

(Charlie Munger)

Neben dem Sequoia Fund betreut Ruane, Cunniff & Goldfarb weitere Partnerships und Hedge Fonds, wie Acacia Partners und Wishbone Partners, sowie einige separate Kundenportfolios.

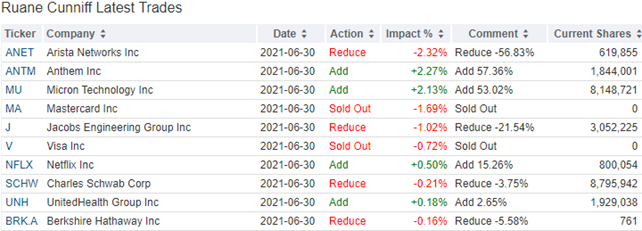

Top Transaktionen im 2. Quartal 2021

Zum Ende des Quartals hatte Ruane, Cunniff & Goldfarb 35 Positionen im Gesamtwert von 11,3 Milliarden Dollar im Bestand, ohne eine einzige Neuaufnahme. Die Turnoverrate lag bei fünf Prozent.

Micron Technology und Anthem waren im 1. Quartal die beiden schwergewichtigsten Neuerwerbungen von Ruane, Cunniff und auch im 2. Quartal stockte man diese Position weiter um jeweils mehr als 50 Prozent auf. Bei Netflix und United Health fielen die Zukäufe mit 15 und 2,6 Prozent deutlich kleiner aus.

Das nötige Kleingeld besorgte Ruane, Cunniff sich durch einige Verkäufe. Bei Arista Networks reduzierte man seinen Bestand um 57 Prozent, bei Jacobs Engineering und 22 Prozent bei Charles Schwab um knapp vier und bei Berkshire Hathaway um rund 5,5 Prozent.

Darüber hinaus stieg man bei Mastercard und VISA komplett aus, nachdem hier bereits im Vorquartal 47,5 und 30 Prozent der Anteile das Portfolio verlassen hatten.

Top Positionen zum Ende des 2. Quartals 2021

In Ruane, Cunniff fokussiertem Portfolio dominieren die Communication Services, die mit 35 Prozent rund zwei Prozent mehr auf die Waage bringen als im Vorquartal, vor Financial Services mit 20 und Technologiewerten mit 16,7 Prozent. Beide haben leicht an Gewicht verloren. Es folgen Gesundheitsaktien mit 13,1 Prozent, die sich an den zyklischen Konsumwerten vorbeigeschoben haben, die es noch auf 11,4 Prozent bringen.

CarMax und Facebook bleiben die beiden Top-Werte in Ruance, Cunniffs Portfolio, obwohl beide um etwas mehr als ein Prozent reduziert worden waren. Die vormalige Nummer 3, Taiwan Semiconductor, war ebenfalls um ein gutes Prozent getrimmt worden, doch die zusätzliche Kursschwäche der Aktie sorgte für ein Abrutschen auf Platz sechs.

United Health hat sich auf den vierten Platz hochgeschoben, dahinter folgt nun Credit Acceptance Group, die gleich zwei Plätze gutgemacht haben, vor Anthem als höchstem Neueinsteiger in den Top 10. Hinter der sechstplatzierten Taiwan Semiconductor folgt mit Micron Technology ein weiter Halbleiterspezialist vor dem etwas gestutzten Brokerhaus Charles Schwab, das von fünften auf den achten Rang durchgereicht wurde.

Den Schlusspunkt setzten die beiden Aktiengattungen von Alphabet mit 4,7 und 4,5 Prozent, was Alphabet mit zusammengerechneten 9,2 Prozent Gewicht zur wahren – und neuen - Nummer eins im Portfolio macht. Im Vorquartal lag die Google-Mutter mit summierten 8,26 Prozent noch hinter CarMax, die es Ende März noch auf 8,5 Prozent brachten, nun liegt sie fast zwei Prozentpunkte vorn. Was vor allem der fulminanten Kursentwicklung der Alphabet-Aktien im 2. Quartal zu verdanken ist, die sich dank herausragender Zahlen auch im laufenden dritten Quartal bisher ungebremst so fortsetzt. Alphabet schickt sich inzwischen sogar an, nach Apple und Microsoft zum dritten Unternehmen zu werden, das eine Börsenkapitalisierung von über zwei Billionen Dollar aufzuweisen hat.

Im Fokus: Mastercard und VISA

Nach dem Ausverkauf von Mastercard und VISA hat Ruane Cunniff kein einziges Unternehmen aus dem Digital Payments-Bereich mehr im Portfolio, obwohl der Finanzsektor mit 20 Prozent Gewichtung ihr am zweithöchsten gewichteter ist.

Dabei liegt nicht erst seit Corona digitales Bezahlen voll im Trend. Es ist einfach und sicher, denn es ist kontaktlos möglich. Die klassische Variante war jahrzehntelang die Kreditkarte, die in den USA aus dem Alltag kaum wegzudenken ist, während sie hierzulande immer nur eine Ergänzung war zur Girocard, den Älteren noch als EC-Karte bekannt.

Im Mutterland der Kreditkarte, den USA, haben Girokonten nicht einmal ansatzweise einen ähnlichen Funktionsumfang wie bei uns: Lastschriften sind weitgehend unbekannt und Zahlungen wurden bis vor einigen Jahren noch am liebsten per Scheck durchgeführt. Und auch Dispositionskredite kennt man in den USA kaum. Die Kreditkarte übernahm die Funktion der schnellen und flexiblen Kredits, doch die Mehrzahl der Amerikaner nutzt diese Kreditlinien eher als Dauerkredit und zahlt dafür horrende Zinsen. Denn bei Zinssätzen von 1,25 Prozent und mehr pro Monat ergibt dies auf Jahresbasis und dank des Zinseszinseffekts schnell mehr als 15 Prozent. Und das in einer Zeit die wohl als "Nullzinsperiode" in die Geschichtsbücher eingehen wird.

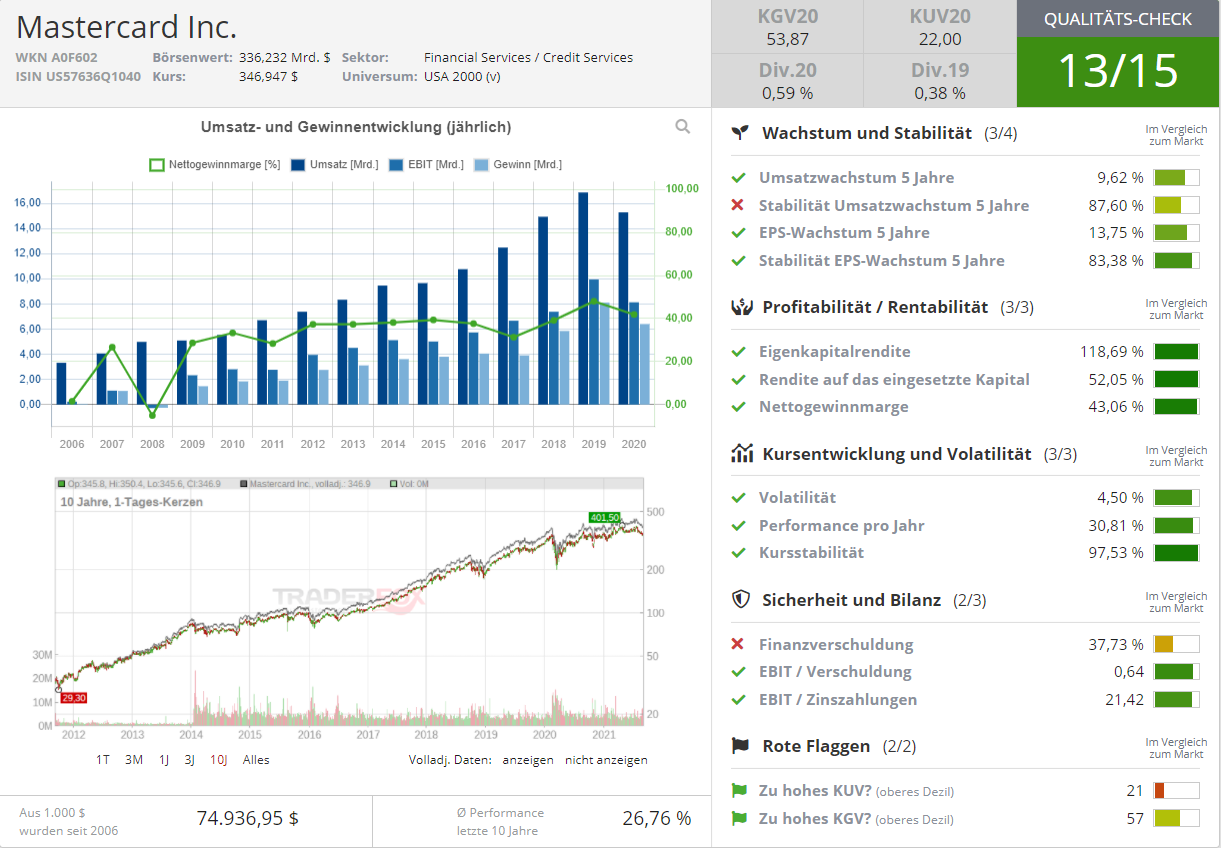

Quelle: Qualitäts-Check TraderFox

"War on Cash"

Digitale Zahlungsdienstleistungen sind ein Megatrend, der Beständigkeit und Wachstum verspricht. Bargeldloses Bezahlen setzt sich seit Jahrzehnten immer mehr durch und nicht erst seit dem Siegeszug des Internets und des Onlineshoppings befinden sich die Kreditkartenanbieter auf der Sonnenseite der Entwicklung. Bargeld verliert immer mehr an Bedeutung, weil es gefälscht werden kann, weil es Bakterien überträgt, langsam ist und umständlich in der Handhabung und natürlich weil es gestohlen werden kann und hohe Kosten bei den Händlern verursacht für seine Zählung, Bewachung und den Transport zur Bank. Darüber hinaus haben die Staaten selbst ein großes Interesse daran, Bargeld aus dem Verkehr zu ziehen, denn es ermöglicht Geldwäsche und Steuerhinterziehung. Daher lenken viele Staaten ihre Politik hin zur bargeldlosen Gesellschaft.

Dieser "War on Cash" nimmt zunehmend Fahrt auf und die großen Nutznießer dieser Entwicklung sind auch die Kreditkartenunternehmen Mastercard und VISA. In geringerem Maße auch American Express, wobei AMEX eine andere Rolle spielt, denn AMEX gibt Kreditkarten aus, bei denen das Unternehmen selbst die Kreditkonten führt als Bank. Und somit doppelt profitiert, von den Gebühren und den Zinsen auf die ausgegebenen Kredite. Andererseits hat AMEX auch ein ungleich höheres Risiko, denn wenn Kredite ausfallen, schlägt das voll auf die GuV, die Bilanz und das Eigenkapital durch.

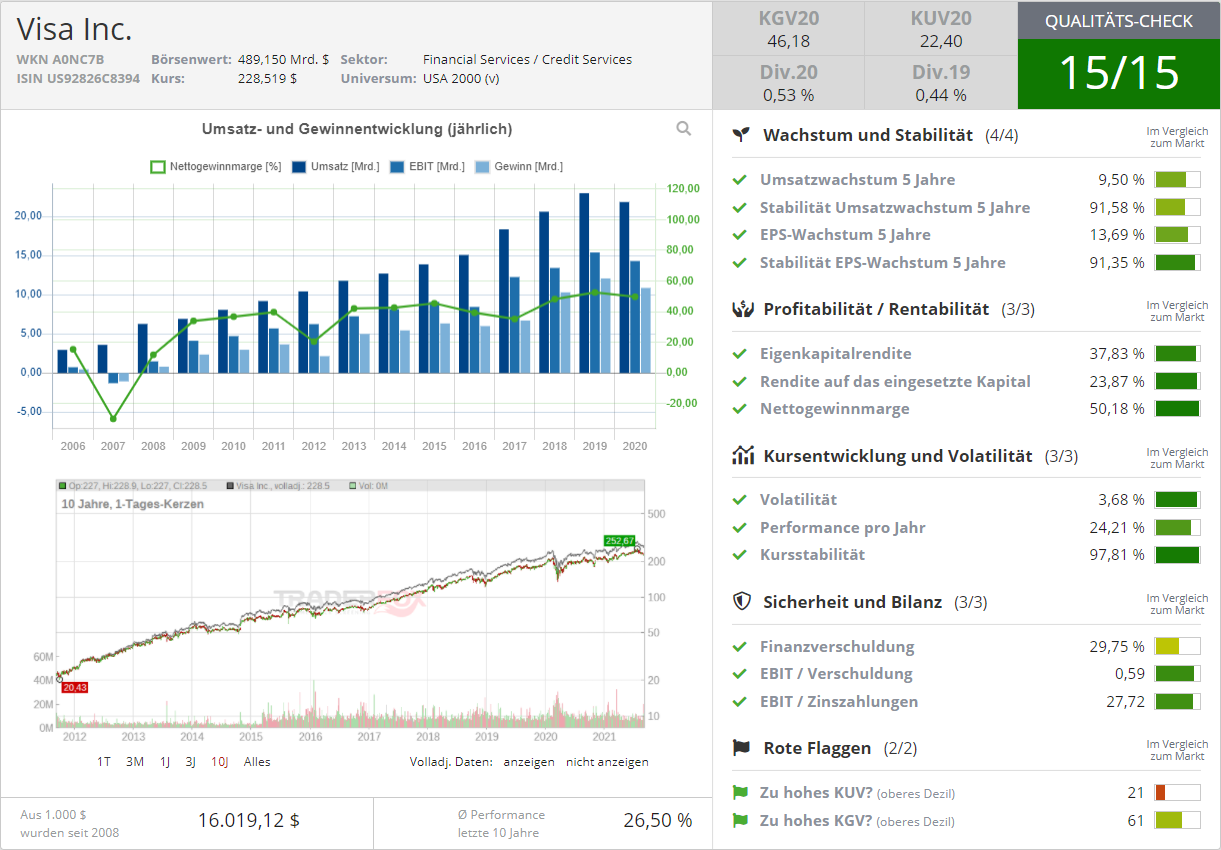

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Der Burggraben: die Zahlungsnetzwerke

Beide sind aus Kooperationen verschiedener US-Banken hervorgegangen, die Kreditkarten ausgaben. Im späteren Verlauf öffnete man sich immer weiter anderen Banken und heute treten beide als Partner fast aller Banken auf und das weltweit. Die Banken geben Kreditkarten mit dem Logo von VISA oder Mastercard heraus, die Kreditverpflichtungen gehen dabei allerdings die Banken ein.

Mastercard und VISA wickeln nur die Zahlungen ab und erhalten hierfür von den Banken einen Teil der Jahresgebühr und von den Zahlungsstellen eine Umsatzprovision. Diese Zahlungsstellen sind die POS, die Points-of-Sale, also der Laden um die Ecke, der Supermarkt oder wo auch immer der Kunde einkauft.

Über die letzten Jahre sind VISA und die kleinere Mastercard schier unaufhaltsam gewachsen, denn immer mehr Menschen bezahlen ohne Bargeld, immer mehr Geschäfte akzeptieren bargeldloses Bezahlen und insbesondere der Onlinehandel greift immer mehr Anteile am weltweiten Handel ab – das Bezahlen erfolgt hier natürlich bargeldlos und sehr häufig über Kreditkarten. Zusammen haben die beiden Unternehmen inzwischen deutlich mehr als sechs Milliarden Kreditkarten ausgegeben und in jeder Minute werden mehr als 500.000 bargeldlose Transaktionen abgewickelt.

Corona hat hier erhebliche Auswirkungen. Denn in einigen Bereichen, wie Gastronomie, Hotellerie, Touristik, Kreuzfahrten, Flugverkehr, Events sind die Umsätze dramatisch eingebrochen und haben sich bis heute noch wieder vollständig erholt. Auf der anderen Seite boomen E-Commerce und E-Gaming.

Rein digitale Zahlungsanbieter wie PayPal und Square konnten hier stark profitieren. Und an dieser Stelle könnte es nun für die Kreditkartenanbieter und ihren gigantischen Burggraben gefährlich werden.

Das Ende der Kreditkarte?

VISA und Mastercard sind beim Thema Kredit- und Debitkarten nicht wegzudenken. Ohne ihre Zahlungsnetzwerke geht hier gar nichts. Selbst bei der Bargeldversorgung am Automaten würde es hier zu Engpässen kommen, jedenfalls außerhalb Deutschlands, wo die Girocard (noch) dominiert.

Selbst "junge Wilde" wie Facebook mit seinem jüngst in Brasilien und Indien gestarteten Dienst "WhatsApp Pay" setzen auf die Giganten. Und wenn es um Kredit- und Debitkarten geht, dann auch andere. So hat PayPal soeben seine Business-Debit-Partnerschaft mit Mastercard auf vier weitere europäische Länder ausgeweitet, auf Belgien, Finnland, die Niederlande und Portugal. Die PayPal Business Debit Mastercard wurde bereits 2003 in den USA eingeführt und ist nun auch in 11 europäischen Ländern erhältlich. Geschäftskunden von PayPal können nun an mehr als 52 Millionen Mastercard-Akzeptanzstellen weltweit Geld auf ihrem PayPal-Konto ausgeben, teilten die Unternehmen mit.

Darüber hinaus wird epay von Euronet Worldwide den PayPal-QR-Code in seiner Point-of-Sale-Lösung verwenden. Einzelhändler, die die Kassenintegrationssoftware von epay implementiert haben, können den QR-Code von PayPal am Point-of-Sale zusammen mit anderen aktuellen und zukünftigen Zahlungsmethoden aus einer Hand einbinden. Dies bietet Einzelhändlern die Möglichkeit, die 29,1 Millionen aktiven Kunden von PayPal in Deutschland und 400 Millionen aktive Kunden weltweit zu erreichen.

PayPal ist also Wettbewerber und Partner der Kreditkarten-Majors zugleich. Das ist für beide Seiten lukrativ, denn Mastercard und VISA stärken so ihre Position und PayPal kann schneller expandieren und auf ein flächendeckendes Zahlungsnetzwerk zurückgreifen, ohne ein solches selbst aufbauen zu müssen.

Das Problem für VISA und Mastercard ist, dass sie zwar den Kredit- und Debitkartenmarkt dominieren, dieser aber aufgrund neuer Technologien nicht mehr die alleinseligmachende Zukunft im Digital Payment-Sektor darstellt.

Kreditkarten setzen von Anfang an auf Magnetstreifen, eine Technik aus den 1960er Jahren. Vor allem in den USA ist sie noch sehr weit verbreitet. In Deutschland strebt Mastercard gerade danach, den Magnetstreifen abzuschaffen und voll auf Chip-Karten zu setzen. Also auf die NFC-Technologie ("Near Field Communication"). Die meisten Karten haben bereits seit Jahren solche Chips und für die Kunden wird sich daher nicht viel ändern. Anstatt die Kreditkarte in den Kartenleser zu stecken, hält man sie künftig einfach an das Terminal. Beim Tanken hat das wohl schon jeder mal gemacht oder gesehen.

Doch die NFC-Technologie kommt auch bei Smartphones und ihren Wallets zum Einsatz. Die Händler rüsten ihre POS-Geräte seit Jahren auf, damit sie NFC-fähig werden und damit kommen auch das Iphone oder das Android-Smartphone als Zahlungsmittel in Betracht. Bisher ist das für Mastercard und VISA noch kein großes Problem, denn in den Wallets ist oft eine Kreditkarte als Zahlungsmittel hinterlegt, also ändert sich eigentlich nicht viel. Doch PayPal rollt seit einigen Monaten seine eigene App als NFC-Zahlungsoption aus und zwar mittels QR-Code-Scan. Und wenn man ohnehin an der Ladenkasse zum Smartphone greift, um zu bezahlen, weshalb sollte dann dort nicht via PayPal-App bezahlt werden anstatt über eine Wallet? Der Aufwand und die Handhabung sind gleichwertig.

Für die Kreditkartennetzwerke könnte dies dann Umsatz kosten und zwar in zunehmendem Maße. Denn PayPal ist nicht auf ihr Zahlungsnetzwerk angewiesen, es hat sein eigenes digitales Netz.

Je mehr das Smartphone zum Zahlungsmittel wird, desto größer die Gefahr für die Kreditkartennetzbetreiber, dass sie nicht mehr gebraucht werden bei der Zahlungsabwicklung.

Fintechs als Disruptoren?

Die vielen aufstrebenden Fintechs disruptieren die Bankenlandschaft und setzten bewährte Geschäftsmodelle in der Finanzwelt unter Druck. Teilweise auch schachmatt. Die Banken versuchen mehr schlecht als recht, sich anzupassen.

Die Kreditkartennetzwerke galten bisher als unangreifbar, doch die Lage ändert sich gerade. Nicht über Nacht, nicht schlagartig, denn auch das Zahlungsvolumen über Kreditkarten nimmt weiterhin zu und dürfte nach Ende der Corona-Beschränkungen im Event-, Tourismus- und Gastronomiebereich einen Wiederauferstehungsschub bekommen. Darüber hinaus wird die Luft allerdings dünner.

Zumal Mastercard und VISA vor allem in Nordamerika und Europa stark sind, während die Wachstumsregionen der Welt Asien und Lateinamerika sind sowie Teile von Afrika. In allen drei Regionen hat allenfalls die Hälfte der Menschen ein Bankkonto und/oder verfügt über Zugang zu den üblichen Finanzdienstleistungen. Darüber hinaus sind die Geburtenraten dort viel höher als in den westlichen Ländern und die jungen Menschen setzen viel eher auf neue Technologien – auch weil sie alten gar nicht kennen.

Was aber fast jeder Mensch inzwischen hat, ist ein Smartphone. Und darüber erfolgen die Online-Einkäufe, die Kreditverträge, die Zahlungsabwicklung. Online, mobil über die Netze der Telekommunikationsanbieter, nicht über die Zahlungsnetzwerke von Mastercard und VISA.

Neue Wege

Die Kreditkarten hat ihre starke Basis auf der Nordhalbkugel, aber die Zukunft wird mehr und mehr im Süden stattfinden. VISA und Mastercard haben ihre offene Flanke durchaus erkannt und versuchen in neue Geschäftsfelder vorzudringen, um sich neue Einnahmequellen zu erschließen. Sie wollen und müssen relevant bleiben, nur so können sie die hohen Gebühren rechtfertigen, die sie für ihre Dienstleistungen einstreichen.

Diese hohen Gebühren sind nicht nur den Händlern ein Dorn im Auge, sondern auch Verbraucherschützern und Kartellwächtern. Die Kreditkartenfirmen werden immer wieder vor Gericht geschleift und müssen immer wieder hohe Strafzahlungen stemmen und in der Folge ihre Gebühren senken. Bisher bezahlen sie das quasi aus der Portokasse bzw. aus ihren enormen Cashflows. Wenn aber das Wachstum sich abflacht und mit der Zeit sogar ausbleibt, ändern sich die Spielregeln. Und die Einschätzung der Anleger, die bisher den beiden Aktien hohe Bewertungen für ihre stetigen und wachsenden Einnahmeströme zubilligen.

Aus Sicht der Händler sind die neuen NFC-Zahlungsoptionen oft deutlich günstiger und wenn sie ein Prozent oder mehr an Gebühren einsparen können, steigert das ihre Marge entsprechend. Und ein Prozent Marge einfach durch ein anderes Zahlungsregime zu erzielen, ist wesentlich einfacher und kundenfreundlicher als durch höhere Preise. Auf Loyalität können und sollten Mastercard und VISA hier nicht hoffen.

Daher versuchen sie, sich andernorts auszubreiten und weitere Dienstleistungen anzubieten. Durch Rabatt- oder Bonusprogramme oder im Fall von VISA durch den Einstieg in den Bereich Schnittstellen. Dazu wollte man den weltweit führenden Anbieter Plaid übernehmen, doch die Kartellbehörden ließen das nicht zu. Zu Recht, denn damit hätte ein einzelner Spieler quasi die Spielregeln für sich und seine Wettbewerber festlegen können.

Buy now pay later

Auf der anderen Seite droht weiteres Ungemach durch eine "Neuerung", nämlich BNPL. Das ist im Grunde nur der bei uns schon seit Jahrzehnten übliche Ratenkredit, doch der Kauf auf Raten ist beim Onlineshoppern rund um den Globus eine Neuentdeckung und total angesagt. Daher werden für die anbietenden Unternehmen Mondpreise bezahlt. Mit 29 Milliarden Dollar hat Square kürzlich die australische Afterpay übernommen. Kleiner und günstiger kommt da PayPals 2,7 Milliarden Dollar-Übernahme des japanischen Anbieters Paidy daher. Selbst Amazon ging eine BNPL-Kooperation mit Affirm ein

Darüber hinaus gibt es auch weitere Fintechs, die Kunden eine Umschuldung anbieten von sauteuren Kreditkartenschulden weg zu günstigen Ratenkrediten hin. Upstart Holdings oder LendingClub weisen hier rasante Wachstumsraten auf und je mehr Kreditkartenschuldner den Wechsel vollziehen und damit tausende von Dollars pro Jahr sparen, desto häufiger werden Familie, Freunde und Nachbarn darauf angesprochen und wollen dann nachziehen. Und die dahinter steckende Logik ist bestechend: bei gleich hohem Kredit bezahlt man viel niedrigere Zinsen und damit viel niedrigere Raten. Gerade in den USA, wo die Mehrheit der Bevölkerung von einem Gehaltsscheck zum nächsten lebt und kaum finanzielle Rücklagen hat, klingt dies nach paradiesischer Verlockung. Leidtragende sind ausschließlich die Banken, die an Kreditkartenschulden bisher so prächtig verdienen. Und AMEX. Denn American Express ist hier wieder doppelt betroffen, da man die Kredite selbst im Hauptbuch hat und somit die Zinsen einstreicht. VISA und Mastercard hingegen verlieren keine Zinseinnahmen, da die Kredite bei den kartenausgebenden Banken liegen. Aber sie sehen sich mit geringeren Zahlungsströmen und damit einer sinkenden Relevanz konfrontiert.

Vielleicht der Anfang vom Ende!?

Die Geschäftsmodelle der beiden werden nicht in absehbarer Zeit aus der Mode geraten und eher noch einige Zeit von "War on Cash" profitieren. Aber ihr Burggraben hat inzwischen an einigen Stellen an Tiefe verloren und könnte sich aufgrund neuer Technologien und Entwicklungen bald als weniger unüberwindlich erweisen als bisher angenommen.

"Der Schlüssel zum erfolgreichen Investieren liegt nicht in der Frage, wie sehr eine Industrie die Gesellschaft beeinflusst oder ob sie wachsen wird, sondern darin, herauszufinden ob ein bestimmtes Unternehmen einen Wettbewerbsvorteil hat, und wenn ja, wie lange dieser anhalten wird."

(Warren Buffett)

Buffett mahnt Anleger, auf die Nachhaltigkeit zu schauen, die Beständigkeit. Die beste Marktstellung nützt nichts, wenn man diese nicht dauerhaft verteidigen kann.

Nokia verlor seine Weltmarktdominanz bei Handys an BlackBerry, als diese das Smartphone auf den Markt brachten. Und BlackBerry ließ sich von Apple die Butter vom Brot nehmen, als man lieber an der Tastatur festheilt, während Steve Jobs Touchscreens und Wischgesten salonfähig machte. Auch heute gibt es noch Nokia- und BlackBerry-Smartphones, aber ihr Marktanteil ist kaum noch messbar und sie werden von chinesischen Herstellern produziert, während die westlichen Unternehmen lediglich noch als Namensgeber fungieren.

Ruane, Cunnif setzt nur auf einige wenige Unternehmen und daher ausschließlich auf die aussichtsreichsten. Mit Mastercard und VISA wurden nun die beiden letzten Anbieter aus Digital Payments Sektor veräußert. Die Branche ist kräftig in Bewegung, im Umbruch, und beide Unternehmen geraten zunehmend in die Defensive. Das ist nicht das Spielfeld, auf dem Ruane, Cunniff und ihr Flaggschifffonds Sequoia sich üblicherweise tummeln und ihre Überrenditen erwirtschaften.

& Profi-Tools von

& Profi-Tools von