Portfoliocheck: In Frank Sands Depot sorgt Align Technology für den richtigen Biss

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Das bevorzugte Investitionsfeld von Frank Sands sind dominierende Wachstumsunternehmen mit langfristig profitablen Aussichten. Der äußerst erfolgreiche Investor leitet die gleichnamige Anlagegesellschaft Sands Capital Management seit mehr als 25 Jahren und inzwischen gemeinsam mit seinem Sohn Frank Sands Jr.

Der klassische Konflikt zwischen Value und Growth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, beschäftigt Frank Sands dabei nicht; wie Warren Buffett sieht er hier keinen Zwiespalt mehr. "Das Orakel von Omaha" ist inzwischen der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor. Vielmehr müsse man jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist kein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Frank Sands konzentriert seine Investments auf die besten Werte und verzichtet auf eine zu breite Streuung. Auch hiermit folgt er Warren Buffett und schließt den Kreis zu einer weiteren Börsenlegende: Philip A. Fisher.

"Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

- nachhaltiges überdurchschnittliches Gewinnwachstum

- Marktführerschaft in ihrer jeweiligen Branche

- Burggraben: starke Wettbewerbsvorteile, einzigartiges Geschäftsmodell

- eine klare Philosophie sowie einen wertschöpfenden Fokus

- Finanzstärke

- angemessene Bewertung im Hinblick auf Markt- und Geschäftsaussichten

In den letzten 25 Jahren erzielte Frank Sands eine durchschnittliche jährliche Rendite von 14,4 Prozent und auf 10-Jahressicht sind es sogar 20 Prozent Zuwachs pro Jahr. Womit er fast doppelt so gut abgeschnitten hat wie der S&P 500 Index im gleichen Zeitraum, der es zwischen 2011 und 2020 "nur" auf 11,5 Prozent brachte.

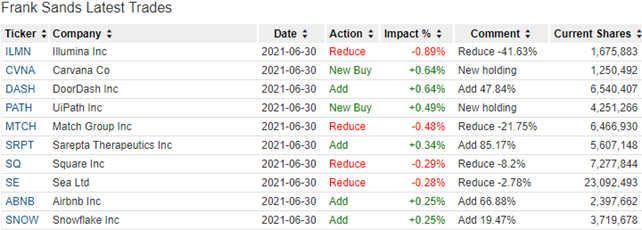

Wichtigste Käufe und Verkäufe im 2. Quartal 2021

Am Ende des 2. Quartals hielt Frank Sands 77 Werte im Portfolio, darunter 7 Neuaufnahmen. Seine Turnover-Rate lag bei 5 Prozent und sein Depotvolumen bei 59 Milliarden Dollar.

Illumina reduzierte Frank Sands um knapp 42 Prozent und bei Match Group verkaufte er 22 Prozent, bei Square acht und bei Sea Limited drei Prozent.

Neu an Bord ist Sands bei Carvana und UiPath, während er seinen Bestand bei DoorDash um 48 Prozent aufgestockt hat und bei Sarepta Therapeutics sogar um 85 und bei Airbnb um 67 Prozent. Dagegen nimmt sich der Positionsausbau bei Snowflake mit knapp 20 Prozent fast schon bescheiden aus; allerdings hatte Sands hier seine Position im Vorquartal bereits um 62 Prozent vergrößert.

Top-Werte im Portfolio zum Ende des 2. Quartals 2021

Communication Services bleiben mit einem Anteil von 33,4 Prozent weiter der Spitzensektor, während Technology mit 30 Prozent den zweiten Platz mit einem Zuwachs von gut acht Prozent behaupten konnte. Es folgen nahezu unverändert zyklische Konsumwerte mit 15, Healthcare mit 12 Prozent und Financial Services mit 6,5 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Auf den ersten vier Plätzen gab es keine Veränderungen in Frank Sands Depot. Sea Limited bleibt mit fast 11 Prozent unangefochten an der Spitze vor VIS, Netflix und Amazon.

Neue Nummer fünf ist nun Facebook, die sich um drei Ränge verbessert haben, vor Neueinsteiger Shopify und MercadoLibre. Dahinter folgen Twilio, Square und Align Technology vor Uber, die von fünften auf den elften Platz abgerutscht sind.

Bemerkenswert ist, dass Frank Sands mit Sea Limited, Amazon, Shopify und MercadoLibre stark auf E-Commerce setzt und hier mehr als ein Fünftel seines Depots investiert hat. Des Weiteren sind Digital Payments hoch gewichtet mit VISA und Square, aber auch Amazon, MercadoLibre und Facebook setzen in diesem Segment immer mehr um.

Sea Limited adressiert die Boomregion Südostasien, während MercadoLibre in Lateinamerika führend ist. China und Indien sind hingegen kaum präsent in Sands Portfolio.

Im Fokus: Align Technology

Der Schönheitstrend mündet oft schon in Schönheitswahn. Wenn man 20-jährige Teenager mit aufgespritzten Lippen oder Pos sieht oder mit Supersize-Brustimplantaten, kann man eigentlich nur noch den Abgesang auf die natürliche Schönheit betrauern.

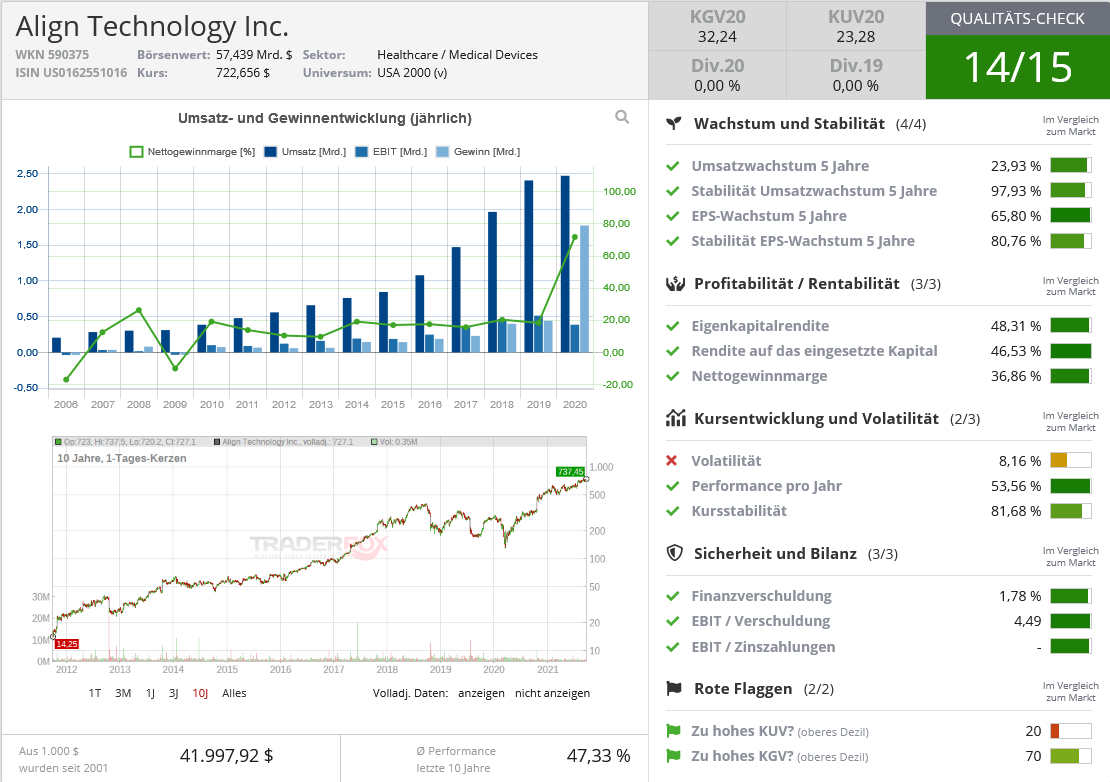

Quelle: Qualitäts-Check TraderFox

Auch Align Technology tummelt sich im weiteren Sinne in diesem Segment. Und doch geht es bei Align um sanfte Verschönerung, um Zahnkorrekturen. Das weltweit tätige Medizintechnikunternehmen aus Arizona beschäftigt inzwischen mehr als 18.000 Mitarbeiter und vertreibt Invisalign Zahnschienen, iTero Intraoralscanner und Dienstleistungen für die Zahnmedizin wie Computer-Aided Design und Computer-Aided Manufacturing Software ("CAD/CAM") für Dentallabore und Zahnärzte. Die Produkte werden dabei nicht nur verkauft, sondern selbst entwickelt und hergestellt.

Das Besondere an den Invisalign Zahnschienen ist, dass sie durchsichtig sind. Damit bieten sie gegenüber den klassischen Zahnspangen aus Metall große Vorteile. Vor allem Jugendliche setzten auf die durchsichtige Zahnkorrektur und Align befeuert die Nachfrage durch Marketing-Kampagnen, bei denen Influencer auf Instagram, YouTube oder TikTok die Produkte anpreisen.

Dabei handelt es sich um sogenannte Aligner, die vor allem Zahnlücken und –fehlstellungen korrigieren. Für komplexere Anwendungen oder gar Kieferfehlstellungen kommen sie nicht infrage. Daher ist die Beratung eines Kieferorthopäden Grundlage für den Einsatz.

Nach der Beratung wird ein Abdruck gemacht. Am PC erfolgt eine Analyse und Simulation, anhand der dann die transparente Schiene angefertigt wird. Die Behandlungszeit liegt zumeist zwischen sechs und 18 Monaten. Dabei wird alle 14 Tage der Fortschritt kontrolliert und eine neue Schiene angepasst.

Dadurch entstehen hohe Kosten zwischen 6.000 und 8.000 Dollar, was deutlich über denen für metallische Alternativen liegt. Die gesetzliche Krankenversicherung übernimmt diese Kosten daher nicht und die privaten Krankenversicherungen oder Zusatzversicherungen zumeist nur anteilig.

Align verdient nicht nur an den Zahnspangen, sondern auch an den Scannern und der Software, die für die Behandlung und Anpassung der Schienen nötig sind. Und obwohl die Patente für das Invisalign-System bereits 2017 ausgelaufen sind, versteht es Align, sich auch gegen die Billignachahmer am Markt zu behaupten. Dazu erweitert Align auch sein Angebotsspektrum und setzt auf internationale Expansion.

Im letzten Jahr wurde die exocad Global Holdings GmbH in Darmstadt für 376 Millionen Dollar übernommen, ein führender Anbieter von CAD/CAM-Software für die Zahnmedizin. Kunden sind Dentallabore und Zahnarztpraxen in 150 Ländern. Mit der Übernahme Deal gewannen die Amerikaner innovative Werkzeuge für diagnostische, restaurative, implantologische und kieferorthopädische Arbeitsabläufe und setzen auf digitale Lösungen für neue, disziplinübergreifende Zahnmedizin im Labor und am Behandlungsstuhl.

Renaissance nach Coronatief

Da während der Coronapandemie viele Zahnarztpraxen geschlossen waren, litt auch das Geschäft von Align kräftig mit. Mittlerweile nähert man sich hier wieder dem Normalzustand an und die Geschäftszahlen gehen entsprechend in die Höhe.

Nach Rekordumsätzen im 1. Quartal lief es auch im 2. Quartal hervorragend. Umsatz stieg auf 1,01 Milliarden Dollar gegenüber 0,35 Milliarden im Vorjahreszeitraum. Dabei wurde ein Gewinn von 199,71 Millionen Dollar erzielt nach einem Verlust von 40,60 Millionen im gleichen Zeitraum des Vorjahres. Dem entsprechend lag der Gewinn je Aktie bei 2,51 Dollar gegenüber -0,52 Dollar in Q2/2020. Der um Sonderposten bereinigte Gewinn lag sogar bei 242,13 Millionen Dollar oder 3,04 Dollar je Aktie.

Der Aufwärtstrend dürfte anhalten, denn Corona hat unsere Lebensweise verändert. Videokonferenzen sind inzwischen Standard und die Selbstdarstellung über Selfies in Sozialen Medien und zunehmend über Videoclips nimmt weiterhin stark zu. Aus dem Wunsch nach dem perfekten Lächeln wird so geradezu ein Muss. Und das spielt Align in die Karten.

Der Aktienkurs kannte bis zur Korrektur Ende 2018 nur die Aufwärtsrichtung, dann erfolgte ein anderthalbjähriger Konsolidierungsabschwung bis zum Coronatief bei rund 150 Dollar. Seitdem gibt der Kurs im Zuge der fundamentalen Erholung wieder kräftig Gas und versucht seit einigen Wochen sein Allzeithochniveau von 735 Dollar zu überwinden und in neue Kursregionen vorzustoßen.

Die erreichte Bewertung ist mit einem Verhältnis von Enterprise Value zum Umsatz von knapp 16 und zum EBITDA von rund 56 sehr ambitioniert. Dem stehen eine Bruttomarge von über 74 Prozent und eine Nettomarge von 20 Prozent gegenüber und ein durchschnittliches Umsatzwachstum von 26 Prozent über die letzten drei Jahre.

Frank Sands hat sich bereits im 1. Quartal 2018 bei Align eingekauft, als der Kurs um die 250 Dollar notierte. An seinem Aktienbestand hat er seitdem nur wenig verändert und kann sich daher über alle Tiefen und Höhen hinweg über eine knappe Verdreifachung seines eingesetzten Kapitals freuen, die Align mit nun bereits drei Prozent Gewichtung immerhin in seine TOP 10 geführt hat.

& Profi-Tools von

& Profi-Tools von