Portfoliocheck: Jeremy Granthams größtes Value Investment ist jetzt… Alphabet

Die konsequente Anwendung der Rückkehr zum Mittelwert als Investmentkonzept führte Grantham auch dazu, mehrfach vor sich abzeichnenden Blasen zu warnen und rechtzeitig die nötigen Konsequenzen daraus zu ziehen. Die Aufmerksamkeit der Öffentlichkeit ist ihm daher stets sicher, wenn er Prognosen zum Marktgeschehen und den aktuellen Bewertungen abgibt.

Robert Jeremy Goltho Grantham wurde am 6. Oktober 1938 im britischen Ware nahe London geboren. Seine Kindheit verbrachte er im Norden Englands nahe Sheffield, wo er sich auch zum Studium der Ökonomie einschrieb. Seinen Bachelorabschluss bekam er 1964 verliehen und absolvierte im Anschluss noch das MBA-Programm der Harvard Business School, das er 1966 erfolgreich abschloss.

1977 gründete Jeremy Grantham GMO, das für die Familiennamen der Gründer Jeremy Grantham, Richard Mayo und Eyk van Otterloo steht. Die Bostoner Vermögensverwaltung richtet sich vor allem an institutionelle Investoren und Grantham ist sowohl Chief Investment Strategist als auch einer der Directors.

Granthams zweite große Leidenschaft ist der Klimaschutz. So gründete er gleich drei Institute und eine Stiftung, die sich dem nachhaltigen Leben bzw. dem Kampf gegen den Klimawandel widmen, und unterstützt auch Greenpeace und den World Wildlife Fund (WWF).

Granthams Investmentansatz: die Rückkehr zum Mittelwert

Jeremy Grantham vertritt die Auffassung, dass Gewinnmargen und dementsprechend auch Preise langfristig immer zu ihrem Mittelwert zurückkehren. Im Kapitalismus ziehen überdurchschnittliche Gewinnmargen zwangsläufig Wettbewerber an, so dass diese Margen durch die zunehmende Konkurrenz unter Druck geraten. Sinkende Margen lassen perspektivisch die Gewinne sinken und hierdurch reduziert sich der Wert des Unternehmens in der Zukunft. Was die Bewertung des Unternehmens an der Börse und damit seinen Aktienkurs unter Druck setzt. Dieser Mechanismus funktioniert in umgekehrt auch für ehemalige Underperformer, wenn diese ihre Wettbewerbssituation verbessern und steigende Margen und Gewinne aufweisen können.

Kaum verwunderlich ist daher, dass Grantham dem Konzept des ökonomischen Burggrabens hohe Bedeutung zumisst. Denn dauerhafte und starke Wettbewerbsvorteile sich ein Garant für hohe Margen und Gewinne und je länger diese Wettbewerbsvorteile aufrechterhalten werden können, desto länger kann sich das Unternehmen über dem Mittelwert halten und der Kurs weiter steigen.

Der Prophet der Blasen

Grantham hat einen Großteil seiner Popularität dadurch gewonnen, dass er das Platzen von Blasen korrekt vorausgesagt hat. So prophezeite er den Zusammenbruch am japanischen Aktien- und Häusermarkt in den späten 1980er Jahren, das Platzen der Internetblase in den späten 1990ern, sowie das Platzen der Blase am Häusermarkt 2007 und der sich anschließenden weltweite Kreditkrise 2007.

Vom Value zum Quality Investor

Für Aufsehen sorgte Jeremy Grantham, als er sich 2017 vom Deep Value-Ansatz nach Benjamin Graham abwandte, dem Investoren wie Seth Klarman oder Howard Marks anhängen.

Grantham erklärte, das KGV läge seit 20 Jahren signifikant oberhalb seiner langjährigen Durchschnittswerte. Anstelle der früher üblichen 14 notiere es seit mehr als 20 Jahren im Mittel bei 23. Daher sei die Zeit reif für eine Anpassung der eigenen Überlegungen getreu dem Leitsatz John Maynard Keynes, der sagte: "Wenn sich die Fakten ändern, ändere ich meine Meinung".

Und die Hauptursache der neuen Wirklichkeit ist schnell gefunden. Neben dem schnellen technologischen Wandel ist es vor allem das dauerhaft niedrige Zinsniveau, denn es ließ und lässt die Gewinnmargen der Unternehmen dauerhaft ansteigen; sie liegt seit 1997 bei durchschnittlich sieben Prozent, während sie vorher bei fünf Prozent lag. Und ein nachhaltiges Umkehren von den niedrigen Zinsniveaus ist nicht abzusehen, so dass sich Anleger an die neue Wirklichkeit anpassen müssten, um erfolgreich zu bleiben.

Jeremy Grantham vertritt daher die Auffassung, auch Value Investoren sollten nicht sklavisch nach KGVs im niedrigen zweistelligen oder gar einstelligen Bereich suchen, sondern auch höhere KGVs bis 20 in Kauf nehmen. Er zielt vielmehr auf dominierende Geschäftsmodelle ab, auf die marktbeherrschende Stellung der Unternehmen im Wettbewerb, auf ihren ökonomischen Burggraben ("Moat"). Marktdominanz bietet die Aussicht auf steigende Gewinnmargen und daher sollten Anleger auch bereit sein, diesen Unternehmen höhere Bewertungen zuzugestehen.

"Du wirst nicht dafür belohnt, Risiken einzugehen. Du wirst dafür belohnt, günstige Vermögenswerte einzukaufen."

(Jeremy Grantham)

Hier schließt sich der Kreis und es wird klar, dass Grantham sich nicht etwa vom Value Investing verabschiedet hat, sondern er sich im Grunde "nur" zu einem weiteren Anhänger des Quality Investings entwickelt hat, wie vor ihm auch schon Warren Buffett, Charlie Munger oder Tom Russo.

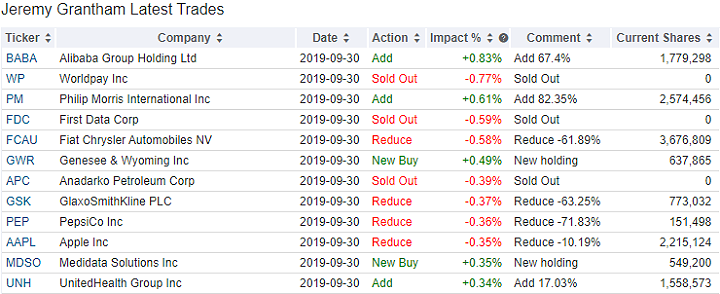

Jeremy Granthams Käufe und Verkäufe im dritten Quartal 2019

Im dritten Quartal stockte Grantham am stärksten beim kursseitig zurückgebliebenen chinesischen Internetgiganten Alibaba auf, während Worldpay nach nur kurzem Gastspiel wieder das Feld räumen musste. Allerdings war dieses Investment für Grantham bewusst kurzfristig gehalten, denn Worldpay war vom US-Finanzdienstleister FIS für rund 10,6 Milliarden Dollar übernommen worden und diese Übernahme wurde im dritten Quartal abgeschlossen.

Stark zugekauft hat Grantham bei Philip Morris und auch beim Gesundheitskonzern United Health stockte er seine Position nochmals auf. Ganz neu an Bord sind Genese & Wyoming und Medidata Solutions.

Massiv reduziert hat Grantham bei Fiat Chrysler um 62 Prozent, GlaxoSmithKline um 63 Prozent, PepsiCo um 72 Prozent und beim Iphone-Konzern Apple immerhin um 10 Prozent, nachdem er zuvor bereits gut ein Viertel der Aktien abgegeben hatte. Vollständig getrennt hat er sich von FirstData und Anadarko Petroleum.

Jeremy Granthams Portfolio zum Ende des dritten Quartals 2019

Der Wert der von Jeremy Grantham bei GMO verwalteten Kundenportfolios liegt bei 14,4 Milliarden Dollar und verteilt sich auf 718 Einzelwerte. Dem entsprechend ist ein fokussierter Anlagestil kaum möglich; es lassen sich dennoch klare Schwerpunkte ernennen.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Auffällig ist, dass Grantham vor allem auf große US-Wachstumswerte mit starkem Burggraben und noch stärkeren Cashflows setzt. So sind Microsoft mit 4,1 Prozent, Apple mit 3,4 Prozent und Oracle mit 3,2 Prozent seine drei größten Positionen und mit Accenture (2,2 Prozent) und Alibaba (2,1 Prozent) auf den Plätzen sieben und zehn belegen zwei weitere Technologiewerte Spitzenpositionen. Hinzu kommt noch die vom zehnten auf den sechsten Rang vorgerückte Google-Mutter Alphabet, deren Klasse-A-Aktien es auf 2,34 Prozent Depotanteil bringen, wo noch die Klasse-C-Aktien hinzu gerechnet werden müssen, die mit weiteren 1,77 Prozent auf dem sechszehnten Platz rangieren. In Summe kommt Alphabet damit auf 4,11 Prozent Depotanteil und liegt damit sogar noch vor Microsoft auf Platz 1.

Daneben ist Grantham mit Medtronic, UnitedHealth und Merck & Co. stark im Gesundheitssektor engagiert und mit Wells Fargo, U.S. Bancorp. und American Express setzt er ebenfalls massiv auf den Finanzsektor.

Aktie im Fokus: Alphabet

Ursprung und Kern von Alphabet ist die Suchmaschine Google. Nachdem in den vergangenen Jahren jedoch immer mehr kostspielige Randaktivitäten hinzukamen, entschied man sich, das Unternehmen als Holding zu konstruieren. Dabei steht der Name Alphabet nicht nur für das ABC, sondern im Englischen auch für "die erste Wette". Und das war Google, der Erfolgsgarant. Alle weiteren Aktivitäten sind "andere Wetten" und eine ganze Reihe von ihnen wird inzwischen auch im Geschäftsbericht unter dem Segment "Other Bets" zusammengefasst.

Ursprünglich agierte Google unter der Maxime "Don’t be evil", was so viel heißt wie sei nicht böse. Als dominierende Suchmaschine, die nicht nur das Internet katalogisiert und Inhalte auffindbar macht, sondern im Gegenzug auch für Zensur missbraucht werden kann, indem sie gezielt Inhalte nicht in ihren Suchergebnissen anzeigt, ist ein solches Leitbild durchaus sinnstiftend. Nachdem die Gründer Larry Page und Sergey Brin vor vielen Jahren die Geschäftsführung an den Manager Eric Schmidt abgegeben hatten, wurde Google zunehmend monetarisiert und zu einer Gelddruckmaschine ausgebaut. Dabei kam es immer öfter zu Konflikten mit dem alten Motto und am Ende musste das Motto weichen, während das Business ungehindert seinen Fortgang findet. Heute kann man wohl sagen, dass Alphabet zu einer ganz normalen Firma geworden ist, wenn auch zu einer äußerst erfolgreichen.

Alphabet ist also eine Holdinggesellschaft und in dieser Form gibt es das Unternehmen erst gute fünf Jahre und aus Google wurde eine Sparte von Alphabet. Um den Einfluss der Gründer zu sichern schuf man unterschiedliche Aktienkategorien mit einfachem und mehrfachem Stimmrecht. Inzwischen ist Eric Schmidt als CEO Geschichte und die beiden Gründer haben sich in den Verwaltungsrat verabschiedet. CEO ist nun der vormalige Leiter von Google Sundar Pichai; dessen Wahl zeigt nicht nur die hohe Bedeutung von Google für den Konzern, sondern auch das Bestreben, die "Other Bets" nicht mehr nur als kostspielige Randaktivitäten mitzuschleppen, sondern sie mittelfristig enger mit Google und deren Aktivitäten zu verknüpfen und sie ebenso zu Cash-Maschinen zu entwickeln.

Zu diesen sonstigen Aktivitäten gehren zum Beispiel Waymo, das wohl führende Unternehmen im Bereich des autonomen Fahrens oder "Deep Mind" (künstliche Intelligenz) und CapitalG (Wachstumskapital). Access ist die Alphabet-Tochter von Google Fiber, die über Glasfaserkabel Hochgeschwindigkeits-Breitbandzugang zu neuen Städten bietet. Access bietet Google Fiber inzwischen in zwölf Ballungsräumen in den USA an und seinen drahtlosen Webpass-Dienst in weiteren acht US-Metropolen. Des Weiteren möchte man entlegene Gegenden der Welt via Satelliten und Drohnen mit schnellem Internet versorgen. Nest stellt eine Reihe von Smart-Home-Geräten her, mit denen das Haus und zu einer vernetzten Einheit werden soll. Nest bietet Thermostate an, Video-Türklingeln, Outdoor-Überwachungskameras Nest Cam IQ und Alarmsysteme. Verily entwickelt Tools zum Sammeln und Organisieren von Gesundheitsdaten, um diese für ein ganzheitlicheres Pflege-Management-System zu nutzen.

Der rote Faden, der alle diese unterschiedlichen Aktivitäten miteinander verbindet, sind die Daten. Genauer gesagt die Datenströme und das Vernetzen der Daten miteinander, um hieraus neue Erkenntnisse zu gewinnen, mit denen man den Kunden dann mehr Lebensqualität bieten kann.

So will man im Bereich Smart Home mittels Nest ein vernetztes Heim schaffen, in dem Mensch und Geräte miteinander interagieren. Am besten über Sprachsteuerung, wie sie Alphabet durch sein Google Home-System anbietet. Lässt man sich auf diesen Gedanken ein und spinnt ihn etwas weiter, kann man dahinter durchaus ähnliche Strukturen erkennen, wie sie Markenprodukten, Spirituosen oder Zigaretten vorherrschen. Wer sich einmal festgelegt hat, wechselt eher selten wieder. Da muss schon etwas Gravierendes geschehen. Wer sein Haus vernetzt über Google Home und die Produkte von Nest, wird nicht auf Geräte von Apple oder Amazon zurückgreifen, wenn er weitere Services andocken will. Google versucht hier, ein eigenes Ökosystem zu schaffen, wie es Apple mit Iphone, Ipad, Itunes und Apple Watch usw. bereits gelungen ist. Und auch in wirtschaftlich schwierigeren Zeiten wird man kaum darauf verzichten, sein vernetztes Haussystem zu nutzen und die Servicegebühren dafür nicht mehr zu bezahlen. Eher schiebt man den Kauf neuer Möbel auf.

Des Weiteren verbindet diese Aktivitäten, dass sie fast alle Ansatzpunkte für ein verbindendes Zukunftsthema bieten, nämlich Künstliche Intelligenz. Hier gehört Alphabet zu den führenden Unternehmen und steht im Wettstreit auch mit den großen Konkurrenten Microsoft, Apple und Amazon.

Und man darf auch eine weitere, noch junge Entwicklung nicht übersehen: Stadia. Dies ist ein Online-Gamingdienst, mit dem Google die Spielekonsolen X-Box von Microsoft und die Play Station von Sony überflüssig machen und sich so eine starke Marktposition im Zukunftsmarkt Online-Gaming sichern will. Stadia ist ein Google-Projekt, das über den Chrome-Browser läuft und daher keine eigene "Other Bet". Bisher konnte Stadia die selbst geschürten hohen Erwartungen aber nicht erfüllen und wie man sich gegen die Wettbewerber Microsoft und Sony, aber auch Nintendo, behaupten kann, wird sich erst mit der Zeit zeigen.

Im Fokus der Value Investoren

So zukunftsträchtig diese Aktivitäten auch sein mögen, zurzeit spielen sie noch keine maßgebliche Rolle im Alphabet-Ensemble. Auch wenn Waymo als eigenständiges Unternehmen seitens Analysten eine Bewertung von bis zu 175 Milliarden Dollar zugetraut wird, dominiert doch momentan die Suchmaschine Google alles. Vor allem das Zahlenwerk. Und gerade der Blick auf die Zahlen kann erklären, weshalb sich zunehmend auch Value Investoren für Alphabet interessieren.

Neben dem enormen Burggraben von Google, der dominanten Stellung von YouTube und vor allem des Betriebssystems Android und der Anwendungen Google Earth und Google Maps ist es natürlich der enorme Cashflow, den das Unternehmen zu bieten hat. Und mit dem bisher relativ wenig angefangen wurde. So wenig, dass Alphabet inzwischen mit 121 Milliarden Dollar an Nash-Reserven sogar Ex-Champion Apple hinter sich gelassen hat und auf dem dritten Rang hinter Spitzenreiter Microsoft mit 137 Milliarden und Warren Buffetts Berkshire Hathaway mit 128 Milliarden Dollar rangiert.

Mit der Ernennung von Sundar Pichai haben sich auch die Spielregeln bei und für Alphabet geändert. Denn der Erfolg des neuen CEO wird auch an der Entwicklung des Aktienkurses gemessen und seine Vergütung ist ebenfalls hiervon abhängig. Es ist daher kaum verwunderlich, dass Alphabet umgehend damit begonnen hat, sein bisher eher magersüchtiges Aktienrückkaufprogramm massiv hochzufahren. Und neben der hervorragenden operativen Entwicklung tragen auch die Aktienrückkäufe dazu bei, dass Alphabet sich kürzlich in den noch relativ exklusiven Club der Marktkapitalisierungsbillionäre einreichen konnte, dem bisher nur Amazon, Apple, Microsoft und Saudi Aramco angehörten. Und während Apple in den letzten Jahren seine hohen Cash-Reserven für Aktienrückkäufe weitgehend aufgebraucht hat, steht Alphabet hier noch ganz am Anfang. Dabei generiert die Suchmaschine Google weiterhin so viel Cash, dass das Unternehmen dieses viele Geld gar nicht sinnvoll investieren kann, da es für sein Business vergleichsweise wenig Geld benötigt und die Verluste der Other Bets zwar in Milliardenhöhe einlaufen, aber ebenfalls kaum ins Gewicht fallen verglichen mit den Gewinnen von Google.

Es gibt aber noch einen anderen Blickwinkel, der Alphabet für Value Investoren interessant macht. Seit einem Jahr gibt es fortgesetzte Diskussionen um die dominante Stellung einiger amerikanischer Technologiekonzerne, wie Apple, Amazon, Facebook und auch Alphabet. Dabei werden aus unterschiedlichen Gründen immer wieder auch Konzernaufspaltungen in die Diskussion eingespielt, die die Unternehmen unterschiedlich hart treffen würden. Bei Alphabet mit seinen unterschiedlichen Segmenten und Töchtern erscheint diese Aussicht nicht unbedingt als tragisch, denn einerseits kosten die Other Bets noch richtig viel Geld, andererseits stellt aber zum Beispiel Waymo einen ganz eigenen enormen Wert dar, der im Konglomerat bisher kaum zur Geltung kommt. Hier würde eine Trennung oder zumindest ein separates Listung an der Börse vermutlich enorme Werte heben können, die dann wiederum den Alphabet-Aktionären zu Gute kämen.

Darüber hinaus bietet die Cloud-Sparte großes Potenzial. Hier hatte Google die Entwicklung etwas verschlafen, hat aber inzwischen aggressiv auf Angriffsmodus gegen die Platzhirsche Amazon (AWS) und Microsoft (Azure) geschaltet. Und gerade bei Amazon mit dem global führenden Cloud-Anbieter AWS gibt es ebenfalls Gedankenspiele, diese Sparte separat an die Börse zu bringen, um so dreistellige Milliardenpotenziale freizusetzen. Die Google Cloud rückt damit auch als Asset stärker in den Fokus und zeigt, dass Alphabet inzwischen so viel mehr ist als nur die Suchmaschine Google.

Neben Jeremy Grantham setzen daher auch immer mehr andere Value Investoren auf die versteckten und offensichtlichen Werte von Alphabet, wie Chris Davis, Bill Nygren, Primecap Management, Tom Russo und Frank Sands. Und damit ist es offiziell: Alphabet ist sowohl ein Wachstumsunternehmen als auch ein Value Investment. Das hätte auch Börsenlegende Philip A. Fisher gefallen…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von