Portfoliocheck: Joel Greenblatt verdoppelt seinen Einsatz bei Roper Technologies

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Klassische Value-Ansätze sind Greenblatt zu kompliziert und setzen zu viele Bilanz- und Wirtschaftskenntnisse voraus. Daher entwickelte der Value Investor ein regelbasiertes Auswahlsystem für die aussichtsreichsten Aktien: die "Börsenzauberformel".

In seinem Buch "The Little Book that Beats the Market" belegte er den überragenden Erfolg dieser Strategie und das Buch schaffte es auf die Bestsellerliste der New York Times.

Joel Greenblatt studierte an der University of Pennsylvania und schloss sein Studium mit dem Bachelor of Science und dem Master of Business Administration ab. 1985 startete er seinen eigenen Hedgefonds Gotham Capital mit 7 Mio. USD.

Die Börsenzauberformel

Greenblatt begrenzt von vornherein die Aktienauswahl. So müssen die untersuchten Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Entscheidend sind dann lediglich zwei Kennzahlen und zwar die Kapitalrendite (ROIC, Return on Invested Capital), und die Gewinnrendite. Zu ihrer Ermittlung wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert ("Enterprise Value") gesetzt. Je höher die Gewinnrendite ist, desto günstiger ist das Unternehmen bewertet.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt.

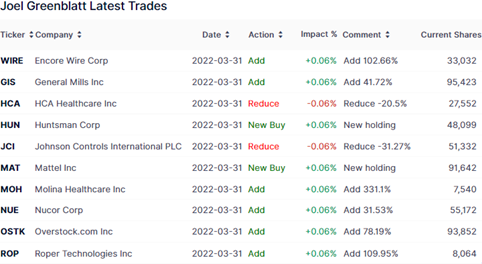

Top Transaktionen im 1. Quartal 2022

Zum Ende des Quartals hatte Joel Greenblatts Gotham Capital 1.114 Werte mit einem Gesamtwert von 3,25 Mrd. USD im Portfolio, darunter 160 Neuaufnahmen. Seine Turnover-Rate lag bei selbst für seine Verhältnisse sehr hohen 25 %.

Bei seinen Positionsveränderungen fällt zunächst einmal auf, dass sie sich alle in etwa gleichgroßem Volumen abspielten; es waren also vor allem Umschichtungen.

Bei Encore Wire hat Greenblat seie Position verdoppelt, bei General Mills um 42 % aufgestockt. Ebenfalls zugekauft hat er bei Molina Healthcare, Nucor, Overstock und bei Roper Technologies seine Position sogar um 110 % ausgebaut. Ganz neu im Portfolio sind Huntsman Corp und Mattel.

Stärker reduziert hat Greenblatt bei HCA Healthcare und Johnson Controls.

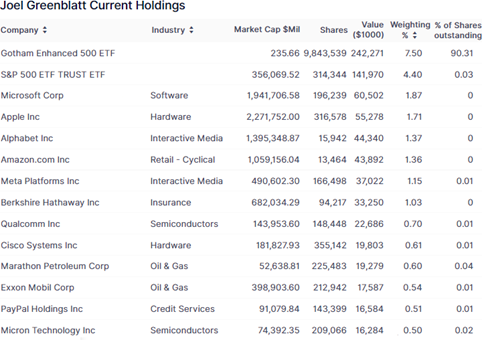

Top Positionen zum Ende des 1. Quartals 2022

In Greenblatts breit gestreutem Portfolio führen weiterhin Technologiewerte mit 19,7 % Gewichtung. Ihnen folgen Gesundheitsaktien (12,1 %), Industriewerte (11,3 %), zyklische Konsumwerte (10,8 %) und Finanzwerte (7,6 %).

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Die höchste Gewichtung haben zwei S&P 500-ETF, die Greenblatt im Vorquartal massiv aufgestockt hatte. Ihre Gewichtung in seinem Portfolio beträgt inzwischen fast 12 %.

Dahinter folgen, mit deutlich kleinerer Einzelgewichtung die ebenfalls im S&P 500 dominierenden Unternehmen Microsoft, Apple, Alphabet und Amazon vor Mata Platforms. Alle Werte haben in den letzten Wochen deutliche Kurseinbußen hinnehmen müssen; an ihrer Reihenfolge ergaben sich keine Änderungen.

Dahinter folgt, wie auch bisher schon, mit Berkshire Hathaway der erste Nicht-Technologiewert. Auch wenn Buffetts größte Position mit fast 50 % Gewichtung Apple ist.

Veränderungen gab es auf den folgenden Plätzen, denn Qualcom, Cisco Systems, Marathon Petroleum, Exxon Mobil, PayPal und Micron haben Pfizer und Intel verdrängt, die aus der Top 10 gefallen sind.

Greenblatt setzt seinen Schwerpunkt also weiterhin auf US-Standardwerten mit hohen Cashflows und üppigem Cashpolstern, die bei Konjunkturschwächen und in Krisenzeiten mit am besten für den Sturm gerüstet sind.

Im Fokus: Roper Technologies

Der US-amerikanische Mischkonzern Roper Technologies hält eine Vielzahl von Beteiligungen, die in den vier Geschäftsfeldern Application Software, Network Software and Systems, Measurement and Analytical Solutions sowie Process Technologies tätig sind.

Roper hat 43 Töchter im Portfolio und diese sind vor allem in den USA beheimatet und aktiv. Sie bieten Softwarelösungen und Services an und konzentrieren sich überwiegend auf kleinere Nischenmärkte, wo sie nicht selten der führende Anbieter sind.

Seit 1992 ist Roper an der Börse gelistet und wächst besonders durch Übernahmen von weiteren aussichtsreich positionierten Marktführern in Nischenmärkten. Das Unternehmen bietet daher ein sehr breit gefächertes Angebotsspektrum, das von Software für Baufirmen, Kartensysteme und integrierte Sicherheits-, Maut- und Verkehrssysteme, Kartenlesegeräte für Funkfrequenzausweise, über Systeme für die automatische Zählerablesung, Diagnose- und Laborsoftware bis hin zu Cloud-basierte Plattform für Finanzanalysen und Leistungssoftware sowie Produkten und Software für die digitale Bildverarbeitung reicht.

Die Kunden stammen entsprechend aus dem Gesundheits- und Bauwesen, der Nahrungsmittelindustrie oder dem Bildungsbereich und diese Ausrichtung erklärt auch, weshalb Roper vergleichsweise unbeschadet durch die Corona-Pandemie gesteuert ist und sich auch in der gegenwärtigen herausfordernden Situation gut behaupten kann.

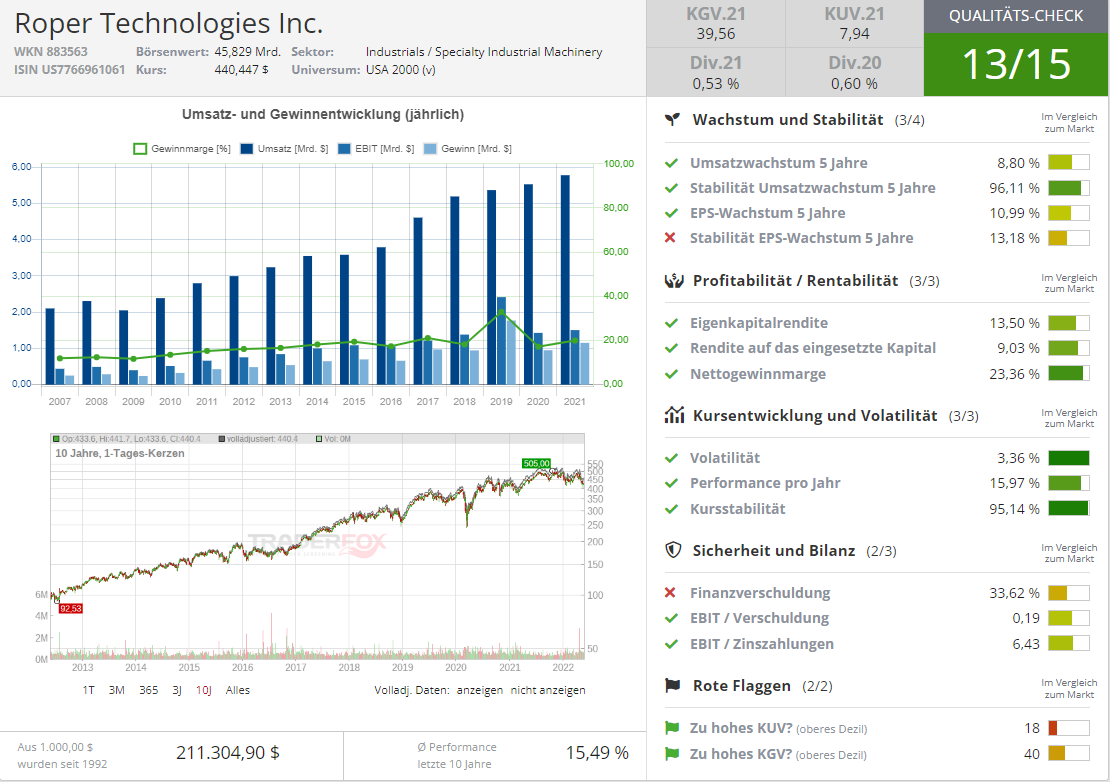

Starke Quartalszahlen

Während viele Software- und Industrieunternehmen für das 1. Quartal zurückhaltende Ergebnisse vermelden mussten, präsentierte sich Roper gewohnt stark.

Der Quartalsumsatz stieg von 1,376 Mrd. USD im Vorjahr auf 1,527 Mrd. USD. Die Konsensschätzung lag bei 1,47 Mrd. USD. Das Unternehmen verwies auf ein organisches Umsatzwachstum von 11 % sowie auf die Stärke seiner führenden Nischengeschäfte.

Der Gewinn aus fortgeführten Geschäften lag im 1. Quartal bei 287,6 Mio. USD oder 2,70 USD je Aktie und damit höher als die 269,9 Mio. USD bzw. 2,55 USD je Aktie im Vorjahresquartal.

Ohne Berücksichtigung von Einmaleffekten lag der Gewinn bei 3,77 USD je Aktie und übertraf damit die durchschnittliche Schätzung der Analysten von 3,69 USD. Für das 2. Quartal rechnet das Unternehmen mit einem bereinigten Gewinn je Aktie in der Spanne von 3,80 bis 3,84 USD.

Quelle: Qualitäts-Check TraderFox

Prognoseanhebung

Und der Vorstand gibt sich optimistisch: "Unser Unternehmen zeigt weiterhin eine starke Dynamik, die durch ein zweistelliges Wachstum der wiederkehrenden Softwareumsätze und eine robuste Produktnachfrage angetrieben wird.

Für das Gesamtjahr erhöhte Roper daher seine Prognose. Das bereinigte Ergebnis je Aktie soll statt bisher erwarteten 15,25 bis 15,55 USD nun 15,50 bis 15,75 USD erreichen.

Der Optimismus mag überraschend erscheinen, denn Roper ist durchaus zyklisch aufgestellt und eine Rezession in den USA erscheint immer wahrscheinlicher. Doch der zweite Blick offenbart Interessantes.

In den letzten Jahren verfolgte Roper ein Asset-Light-Geschäftsmodell mit einem besonderen Schwerpunkt auf Software und technischen Produkten und Dienstleistungen. Mit dieser Strategie konnten die Gewinnspannen erhöht werdenen, indem es den Bedarf an Investitionsausgaben reduzierte und gleichzeitig wiederkehrende Einnahmen erzielte. Die hohen Gewinnspannen und die betriebliche Effizienz erzeugen ein hohen und weiter steigenden Cashflow, den Roper reinvestiert, um seinen Vorsprung auf die Konkurrenz auszubauen.

Ein weiterer Wettbewerbsvorteil von Roper besteht darin, dass das Unternehmen im Technologiesektor stark diversifiziert ist. Das Unternehmen besitzt 43 unabhängige Unternehmen mit führenden Positionen in Nischenmärkten. Darüber hinaus sind auch deren Endmärkte breit diversifiziert und bieten starke wiederkehrende Einnahmen und hohe Kundenbindung.

Die aktuelle Gemengelage aus starken Material- und Preissteigerungen sowie gestörten Lieferketten und damit verbundener verminderter Verfügbarkeiten resultiert noch aus den Störungen aufgrund der Corona-Pandemie und dem Chip-Mangel. Enorm verschärft hat die Situation Chinas Non-COVID-Kurs mit dem Lockdown in Shanghai und natürlich der Ukraine-Krieg.

Die hohe Inflation wird daher mit Zinsanhebungen kaum in den Griff zu bekommen sein, weil höhere Zinsen keinen positiven Einfluss auf Lieferkettenstörungen und Chipmangel haben werden. Eher im Gegenteil, weil sie Investitionen verteuern.

Es zeichnet sich immer deutlicher ab, dass das Zeitalter der Globalisierung vorbei ist. Und auch Asien als Werkbank Europas und der USA hat ausgedient, auch wenn es kostenseitig weiterhin attraktiv erscheint. Doch die hohe Abhängigkeit von China und Asien insgesamt, zum Beispiel bei der Chipfertigung, erweist sich zunehmend als Achillesferse der westlichen Wirtschaften. Insofern überlegen immer mehr Staaten und Unternehmen, wieder Teile der Fertigung nach Europa und die USA heimzuholen. Verfügbarkeiten und Zugriff würden sich erhöhen, Logistikprobleme reduzieren. Allerdings ist die Produktion in den USA und Europa deutlich teurer als in Asien, vor allem aufgrund der Löhne und Umweltstandards.

Daher werden die Unternehmen noch viel stärker als bisher auf Automation und Softwarelösungen setzen, um international wettbewerbsfähig zu bleiben. Lösungen, auf die Roper und seine Tochterunternehmen spezialisiert sind.

Lukrative Deals

Roper Technologies sammelt aber nicht nur Nischenmarkführer, sondern es verkauft diese bisweilen auch wieder. Einerseits hebt man so die erzielten Effizienzfortschritte und andererseits passt man sein Portfolio so immer mal wieder an diese besten Wachstums- und Zukunftstrends an.

Anfang Januar gab die Roper-Tochter Aderant, ein weltweit tätige Anbieter von Unternehmenssoftware die Übernahme von American LegalNet bekannt, einem führenden Anbieter von "Desktop to Courthouse"-Lösungen für den Prozess-Workflow, die eDockets, Docket Direct, Forms WorkFlow, Smart Dockets, Docket Alerts und eFiling Portal umfassen. Die Kunden von Aderant und ALN haben nun Zugang zu einem erweiterten Angebot an erstklassigen Lösungen, die es Anwaltskanzleien ermöglichen, die Anforderungen ihrer Kunden heute zu erfüllen und sich gleichzeitig auf die Zukunft vorzubereiten. Seit 2011 hat Aderant mehr als ein Dutzend Softwareanbieter erfolgreich übernommen und integriert.

Auch auf der Exitseite ist Roper aktiv. Im Oktober stimmte Roper zu, sein TransCore-Geschäft für 2,68 Mrd. USD an Singapore Technologies Engineering zu verkaufen und verkaufte ebenfalls seine CIVCO-Strahlentherapie-Einheit für rund 120 Mio. USD.

Vor 14 Tagen wurde bekannt, dass die Private-Equity-Firma Clayton, Dubilier & Rice kurz vor einer Einigung über den Kauf einer Mehrheitsbeteiligung an der Prozesstechnologie-Sparte von Roper Technologies im Wert von 3 Mrd. USD stehe.

Blaupause Danaher?

Ropers Strategie wurde vom langjährigen und inzwischen verstorbenen ex-CEO Brian Jellison entwickelt, der mit seinem Geschäftsmodell Pionierarbeit leistete. Das Beuteschema von Roper ist klar: man ist nicht auf kapitalintensive Unternehmen aus mit großem Maschinenpark, sondern auf Nischenführer mit geringem Kapitalbedarf sowie robusten und wiederkehrenden Einnahmen, am besten mit hoher Kundenbindung. Mit dieser Auswahl wird Roper oft bei Softwarefirmen und Dienstleistern fündig.

Die erworbenen Unternehmen werden dann mit einem hohen Maß an Autonomie geführt, erhalten jedoch Unterstützung und Coaching durch das Management von Roper. Die Entscheidungen über die Kapitalallokation werden jedoch zentral bei der Mutter Roper getroffen. Diese verwendet den im Konzern generierten operativen Cashflow zur Tilgung von Schulden und für neue Akquisitionen.

Roper benötigt nur wenig Investitionskapital für das laufende Geschäft bei seinen Töchtern. Der zunehmende Fokus auf Softwareunternehmen veranlasste Roper dann 2015 auch, seinen Namen von Roper Industries in Roper Technologies zu ändern.

Ausblick

Roper ist einerseits ein gewöhnliches Beteiligungsunternehmen, andererseits besetzt es eine eher ungewöhnliche Nische. Es ist ein sehr übernahmefreudiges Unternehmen, aber es zielt nicht auf Branchenkonsolidierung und Synergieeffekte. Seine Töchter werden dezentral geführt und ihre Chefs genießen viel Spielraum. Das verschafft Roper einen großen Vorteil vor ähnlich breit aufgestellten Großkonzernen, wie General Electric oder Siemens, bei denen der zentrale Durchgriff Wachstum und Innovationsfreude bei den Tochtereinheiten bremsen.

Ropers Track Record bei Übernahmen spricht für sich und ist der Schlüssel für den nachhaltigen Erfolg des Unternehmens. Das größte Risiko liegt darin, dass Roper keine geeigneten Ziele mehr findet und dann seine Strategie anpasst. Doch danach sieht es bisher nicht aus. Mit einer Marktkapitalisierung von 45 Mrd. USD ist Roper auch noch klein und agil genug, um viele geeignete mittelständische Nischenplayer finden zu können.

Die auch in den USA deutlich zunehmenden Schwierigkeiten für Unternehmer, geeignete Nachfolger zu finden, weil die Kinder oder Erben kein Interesse an der Unternehmensführung haben, spielt Unternehmensakquisitoren wie Roper in die Karten.

Der Aktienkurs hat sich in den letzten 5 Jahren annähernd verdoppelt und hielt sich in der schwierigen Börsenphase der letzten Monate ziemlich gut. Erst in den letzten Tagen verspürte auch er deutlichen Druck, doch das vergleichsweise geringe Minus von knapp 15 % zum vorherigen Allzeithoch dokumentiert die ausgezeichnete Verfassung und die ausgezeichneten Zukunftsaussichten des Unternehmens.

Die Verschuldung ist nicht gerade hoch und wird weiter abgebaut, während Cashflow und Gewinne steigen. Deutliche Kursrücksetzer waren bei Roper Technologies in den letzten Jahren immer gute Kaufgelegenheiten und Joel Greenblatt wittert hier eine neue Chance.

& Profi-Tools von

& Profi-Tools von