Portfoliocheck: Ray Dalio trotzt dem Kaufkraftschwund – mit Konsumgütergigant Procter & Gamble

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Ray Dalio ist einer der bekanntesten Starinvestoren unserer Zeit und hat den von ihm gegründeten Bridgewater Fonds zum größten Hedgefonds der Welt gemacht. Bereits im Alter von 12 Jahren kaufte er seine ersten Aktien und als Northeast Airlines kurze Zeit später aufgekauft wurde, verdreifachte Dalio sein eingesetztes Kapital.

Sein Studium der Finanzen nahm Ray Dalio 1968 an der Long Island Universität auf und erhielt 1971 seinen Bachelorabschluss. Im Anschluss machte er 1973 seinen MBA an der Harvard Business School. Anschließend heuerte er als Floor Trader und Broker an der New York Stock Exchange an und handelte dort Futures für die Firmen Dominick & Dominick LLC. und später für Shearson Hayden Stone.

Bridgewater Associates

Den Sprung in die Selbständigkeit wagte Dalio 1975 und gründete in seinem kleinen Appartement in New York den Hedgefonds Bridgewater Associates.

Bridgewater besteht aus zwei verschiedenen Fonds namens Pure Alpha und All Weather. Ersterer besteht seit Gründung 1975, letzterer wurde erst 1996 aufgelegt. Besonders mit seinem All Weather Fonds möchte Dalio mittels einer Anlagestrategie ein Portfolio kreieren, welches vollständig unabhängig vom Gesamtmarkt jährliche Renditen für den Anleger einfährt. Dafür greift er auf alle Assetklassen zurück und handelt neben Wertpapieren auch mit Immobilien. Außerdem versucht er mit dem Einsatz von Derivaten seine Gewinne zu maximieren.

Beim All-Weather-Ansatz unterteilt er den Fonds praktisch in vier gleiche Teile und kauft sich anteilig Assets, welche auf die vier makroökonomischen Marktbedingungen ("Wetterlagen") positiv reagieren. Diese Faktoren sind ein höher oder niedriger als erwartetes Wachstum und höhere und niedrigere als erwartete Inflation. Somit kreierte Dalio ein komplett neues Konzept, welches sich unabhängig von der makroökonomischen Großwetterlage entfalten kann.

Von der operativen Leitung seines Hedgefonds zog sich Dalio 2017 zurück und ist seitdem als Co-Chairman & Co-Chief Investment Officer aktiv – und damit nur noch einer von drei leitenden Investmentstrategen.

"Wenn die Notenbanken viel Geld drucken, um eine Krise zu entschärfen, sollte man Aktien, Gold und Rohstoffe kaufen, denn deren Wert wird steigen und der Wert des Papiergeldes wird fallen."

(Ray Dalio)

Seit einigen Jahren kritisiert Dalio die Geldflut der Notenbanken und warnt vor den negativen Konsequenzen, wenn diese Blase platzt. In den letzten Monaten gewann seine Kritik an Bedeutung, nachdem die Preise explosionsartig in die Höhe schossen und die Notenbanken zur Inflationsbekämpfung die Zinswende eingeläutet haben. Wie FED-Chef Powell kürzlich erklärte, sieht die US-Notenbank die Inflation nicht mehr als vorübergehendes Problem an, sondern als ein dauerhaftes, das es entsprechend zu bekämpfen gilt. Für 2023 soll die Inflation so Richtung 4 % gedrückt werden.

Dalio war im 1. Quartal einige Short-Positionen eingegangen und wettete vor allem gegen europäische Schwergewichte. Dies kann auch als Hedge zur Absicherung seines Portfolios verstanden werden, denn eine grundsätzliche Abkehr vom Aktienmarkt empfiehlt Ray Dalio Anlegern nicht. Vielmehr rät er zu ausgesuchten Investments in Unternehmen, die auch in Krisenzeiten eine hohe Kundennachfrage auf sich ziehen.

Top Transaktionen im 2. Quartal 2022

Im letzten Quartal krempelte Dalio gewaltige 22 % seines breit diversifizierten Portfolios um, doch das lag immerhin deutlich unter den 38 % aus dem Vorquartal. Sein Portfolio hat mit 23,6 Mrd. USD nur leicht an Wert verloren und umfasst nun 987 Aktien, darunter 116 Neuaufnahmen.

Die Emerging Markets ETFs, die Dalio im 1. Quartal noch massiv aufgestockt hatte, stieß er im 2. Quartal wieder ab. Auch Gold konnte ihn als Krisenwährung nicht mehr so überzeugen und er reduzierte seinen Gold-ETF um 38 %. Komplett ausgestiegen ist er bei seinen beiden China-Schwergewichten Alibaba und JD.com. Hier gab es kürzlich eine Einigung zwischen den USA und China bezüglich der Prüfungsrechte amerikanischer Behörden für chinesische Unternehmenszahlen, die Voraussetzung für die Zulassung chinesischer Unternehmen an amerikanischen Börsen sind. Das drohende Delisting chinesischer Firmen von US-Börsen ist damit vom Tisch.

Aufgestockt hat Dalio hingegen beim S&P 500, um auf eine Kurserholung bei den US-Werten im 3. Quartal zu setzen. Besonders bei den abgestürzten großen Technologiewerten Alphabet, Meta und PayPal griff er zu und vervielfachte seine Positionen, ebenso bei Mastercard. Und auch das 160-prozentige Aufstocken bei CVS Health wirkte sich merklich auf sein Depot aus.

Top Positionen am Ende des 2. Quartals 2022

Mit 26,0 % sind defensive Konsumwerte weiterhin am höchsten gewichtet. Ihnen folgen Gesundheitswerte, die mit 19,1 % ihren Anteil leicht ausgebaut haben, vor zyklischen Konsumwerten mit 12,6 %. Mit weitem Abstand folgen Finazwerte mit 7,3 %, Technologiewerte mit 4,5 % und Kommunikationswerte mit 3,8 %.

Die Emerging Markets-ETFs rutschten durch die Teilverkäufe deutlich ab und die im 1. Quartal um fast ein Drittel aufgestockte Position an Procter & Gamble hievte den Konsumgütergiganten nun auf den Spitzenplatz in Dalios Portfolio.

Auf dem zweiten Rang folgt nun Johnson & Johnson, die ebenfalls defensive Qualitäten aufweisen und sich um fünf Plätze verbessern konnten, während der iShares Core MSCI Emerging Markets ETF seinen dritten Platz behaupten konnte.

Der S&P 500 ETF stieg um einen Platz auf den vierten auf, seine Depotgewichtung sank allerdings von 3,56 % auf 2,95 %. Neuer Fünftplatierter ist Coca-Cola.

Die zweite Hälfte der Top 10 wird von den beiden Emerging Markets ETFs angeführt, die zuvor noch die Plätze 1 und 3 in Dalios Portfolio belegt hatten. Dahinter folgt der große Coke-Rivale Pepsi vor Costco, Walmart und McDonald’s.

Trotz des massiven Aufstockens bei einigen Technnologie-Schwergewichten bleiben ausgesuchte defensive Konsumwerte Ray Dalios aussichtsreichste Waffe im Kampf gegen Inflation und strauchelnde Börsen.

Aktie im Fokus: Procter & Gamble

Und zu diesen defensiven Konsumwerten gehört ganz zweifellos Procter & Gamble. Das Unternehmen ist mit einer Börsenkapitalisierung von 340 Mrd. USD der größte Player im Markt und setzte 2021 knapp 76 Mrd. USD um. Die Aktie gehört schon lange zu den Favoriten der Anleger und scheint auf lange Sicht fast immer zu steigen – trotz einiger Erholungsphasen.

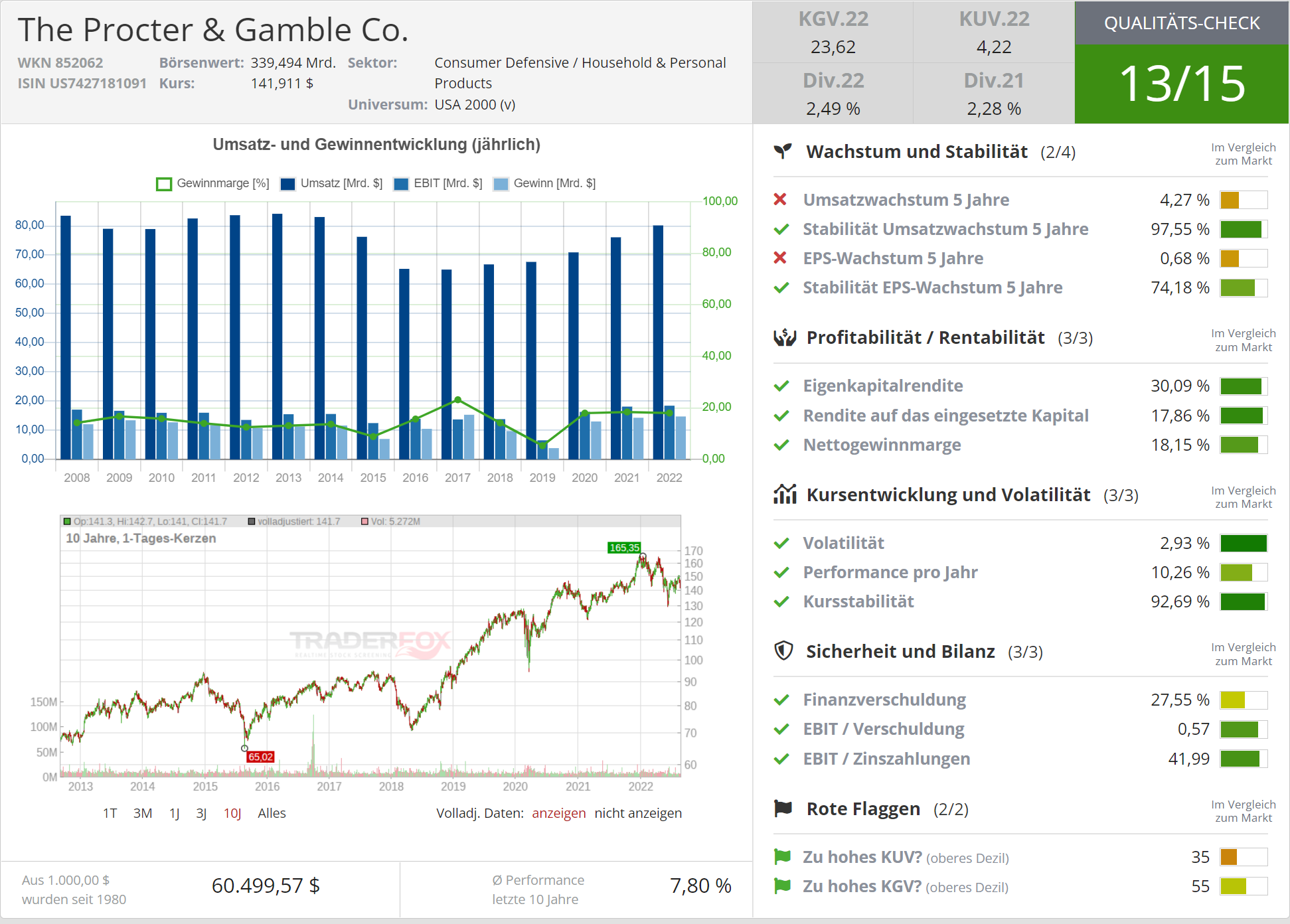

Quelle: Qualitäts-Check TraderFox

Procter & Gamble ist weltweit in 70 Ländern vertreten und vereint einige der wertvollsten Marken der Welt unter seinem Dach. Die Macht der Marken bindet Konsumenten und sorgt für stetige Erlöse, sofern die Marken gepflegt werden. Wettbewerber Kraft Heinz hat schmerzlich erfahren müssen, wie schnell die Macht der Marken schwindet, wenn man sich einseitig auf die Treue der alten Kunden verlässt und anstatt die Marke interessant und am Leben zu halten, fast nur auf Synergieeffekte und Einsparungen setzt. Dies bot neuen, aufstrebenden Konkurrenten Raum für innovative Produkte und Kraft Heinz hat noch immer unter den früheren Fehlentscheidungen zu leiden.

So weit ließ es P&G nicht kommen. Das Unternehmen wächst auch durch Zukäufe, doch es sortiert auch Marken und Produkte aus, wenn diese nicht mehr ins Portfolio passen oder zu geringe Wachstumsperspektiven aufweisen. Dabei kommt P&G auch zugute, dass man vor allem auf Verbrauchsgüter setzt, also Markenware mit hohem Verbrauch. Dazu zählen Hygieneartikel, Toilettenpapier, Seife, Zahnpasta oder Rasierprodukte. Produkte für den täglichen Bedarf, bei denen die Kunden ihre Marke nicht so sehr infrage stellen, wie Produkte, die sie nur alle paar Monate kaufen. Von den insgesamt 170 Marken in 16 Kategorien fallen 65 in 10 Kategorien unter die Dinge des täglichen Bedarfs.

P&G fächert sein Geschäft in fünf Segmente auf: Health Care (13 % Umsatzanteile mit Oral-B, blend-a-dent, Wick), Beauty (19 %; Head & Shoulders, Pantene Pro-V, Olay, Old Spice), Grooming (9 %; Braun, Gillette, Venus), Fabric and Home Care (34 %; Ariel, Lenor, Meister Propper, Febreze, Swiffer, Fairy) sowie Baby, Feminine and Family Care (25 %; Always, Bounty, Pampers).

Nordamerika bildet mit 47 % Umsatzanteil den regionalen Schwerpunkt, auf Lateinamerika entfallen weitere 6 %. Die zweitstärkste Region ist Europa mit 22 % vor "Greater China" mit 10 % und der Asien-Pazifik-Region mit 9 %. Das Schlusslicht bildet Indien, der Mittlere Osten und Afrika mit weiteren 6 %.

Damit ist P&G über verschiedene Branchen und Regionen breit und gut diversifiziert und zählt mit seinen Marken zu den führenden Anbietern.

Es sind genau diese Charakteristika, die Ray Dalio so schätzt und die ihn P&G-Aktien in seinem Depot so hoch gewichten lassen.

Preisschock dämpft Konsumlaune

Doch die anhaltenden Preissteigerungen für Nahrungsmittel, Rohstoffe und Energie schlagen sich auch in Folgeprodukten nieder und sorgen für anhaltenden und hohen Inflationsdruck. Dieser belastet die Konsumentenstimmung, die in den USA auf ein seit der Weltwirtschaftskrise Anfang der 1930er Jahre nicht mehr erreichten Tiefpunkt abgestützt ist. Sie mündet in zunehmende Kaufzurückhaltung und die Konsumenten setzten auch verstärkt auf Eigenmarken der Handelsunternehmen, um Kosten zu sparen.

Das gilt auch für Europa und ganz besonders für Deutschland. Die Meinungsforscher der GfK haben ermittelt, dass der Anteil der Markenprodukte in Deutschland auf 56,5 % gefallen ist, nach 59 % im Vorjahr. Dabei steht nicht einmal das Sparen im Vordergrund, was die Entwicklung für die Markenhersteller umso bedrohlicher macht. Nach dem "Handelsmarkenmonitor 2022" sehen knapp zwei Drittel der Verbraucher die Eigenmarken des Handels qualitativ auf Augenhöhe mit den Markenartikeln. Wenn nun die Inflation und damit der Spardruck länger anhalten, könnte dies zu einem dauerhaften Wechsel der Konsumenten zu den Eigenmarken der Handelsunternehmen führen. Für die Markenhersteller ist dies eine ungewohnte Herausforderung, denn während der Coronapandemie und der Lockdownperioden waren vor allem Markenprodukte gefragt, weil sich die Konsumenten "was gönnen wollten". Nun wird Image- bzw. Markenpflege wieder zur Überlebensfrage.

Im Sektor der defensiven Konsumgüterhersteller dürfte P&G mit seiner Ausrichtung auf Verbrauchsartikel des täglichen Bedarfs mit am besten gerüstet sein, um die alten und neuen Herausforderungen meistern zu können.

Die Zahlen zum abgelaufenen 4. Geschäftsquartal, die Ende Juli vorgelegt wurden, zeigten schon erste Bremsspuren. Zwar konnte der Umsatz um 3 % gegenüber dem Vorjahreswert auf 19,5 Mrd. USD zulegen, doch dabei glichen Preiserhöhungen die mengenmäßige Absatzschwäche aus. Das Ergebnis je Aktie lag mit 1,21 USD sogar um 6 % über dem Vorjahreswert.

P&G geht weiterhin von "massivem Gegenwind" aus und blickt eher verhalten auf den weiteren Jahresverlauf. So soll der Gewinn je Aktie im nächsten Geschäftsjahr, das am 1. Juli startete, zwischen 0 % und 4 % steigen, während das organische Umsatzwachstum zwischen 3% und 5% erwartet wird.

Angesichts der aktuellen Entwicklungen ist das eine recht positive Einschätzung, doch an der Börse wurde sie mit einem kräftigen Kurseinbruch quittiert. Der Aktienkurs brach bis auf 140 USD ein und der bis Mitte August anhaltende Erholungsversuch wurde an der Marke von 150 USD gestoppt. Seitdem fällt die Aktie wieder Richtung 140 USD.

Wie auch Ray Dalio rät Warren Buffett in Zeiten hoher Inflation zu Aktien von Unternehmen mit starker Preissetzungsmacht. Diese macht Unternehmen nicht immun gegen wirtschaftliche negative Entwicklungen, aber lässt diese Burggrabenunternehmen besser durch die Krise kommen als andere. Procter & Gamble hat seine Preissetzungsmacht immer wieder nachgewiesen und dürfte auch dieses Mal gut durch den Sturm kommen. Dabei ist das Management auch immer auf der Suche nach Verstärkung für das Markenportfolio und kann die hohe Ertragskraft des Unternehmens hierzu gut ausspielen – neben attraktiven Dividenden und Aktienrückkäufen.

Die Bewertung mit einem KGV von 25 ist bei einem nur moderaten Umsatzwachstum relativ hoch. Doch die defensiven Qualitäten des Unternehmens sind in diesen unsicheren Zeiten gefragt. Zudem gehört P&G mit inzwischen 65 Dividendenanhebungen infolge zu den sogenannten Dividendenkönigen und das sichert der Aktie eine ganz besondere Fangemeinde – neben Ray Dalio, versteht sich.

& Profi-Tools von

& Profi-Tools von