Portfoliocheck: Tom Russo vertraut sein Geld jetzt lieber JPMorgan Chase an

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn du Aktien verkaufst. Du verdienst Geld, wenn du abwartest"

(Charlie Munger)

Dieses Herumsitzen schlägt sich bei Russo in einer ungewöhnlich niedrigen Turnover-Rate nieder. Von Quartal zu Quartal wechselt er selten mehr als 3 Prozent seines Portfolios aus; er agiert also sehr zurückhaltend und ist dabei langfristig orientiert. Diese geringe Handelsaktivität ist allerdings nicht auf einen Mangel an Ideen zurückzuführen, sondern auf seine Überzeugung, immer nur die besten Unternehmen auszuwählen und an diesen dann festzuhalten.

Russo gehört quasi zur Enkelgeneration von Benjamin Graham, dem Urvater der Fundamentalanalyse, bei dem auch Warren Buffett in die Lehre ging. Russo konnte in den letzten 32 Jahren für seine Investoren eine durchschnittliche Jahresrendite von 15 Prozent erzielen.

Und auch in einem anderen Charakterzug folgt er einem legendären Investor, nämlich Philip Carret, dem Gründer des Pioneer Fonds.

"Ich habe nicht genug Gefühl dafür, wann ich Bargeld anlegen soll, deshalb ist unser gesamtes Vermögen immer in Aktien angelegt."

(Philip Carret)

Diesem Motto folgend ist Tom Russo stets mit 100 Prozent seines Anlagekapitals im Markt investiert. Er unterlässt jeden Versuch, den Markt zu timen und/oder Krisen vorwegzunehmen und setzt stattdessen auf die langfristige Wertschöpfungskraft der Börsen. Mit anderen Worten: er reitet den Zinseszinseffekt wie kaum ein zweiter. Und seine Performance über mehr als drei Jahrzehnte und mehrere Börsencrashs hinweg gibt ihm Recht!

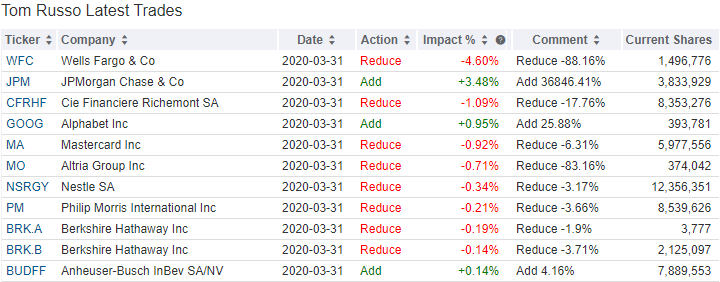

Tom Russos Käufe und Verkäufe im 1. Quartal 2020

Auch im 2020er Auftaktquartal knabberte Russo bei den meisten seiner Positionen ein paar Ecken ab, kommt aber dieses Mal zu einer für seine Verhältnisse hohen Turnoverrate von fünf Prozent.

Mit dazu beigetragen hat sein Favoritenwechsel im Bankensektor, wo er seine Position an Wells Fargo um 88 Prozent reduzierte, während er im Gegenzug bei JPMorgan Chase seine Position massiv ausgebaut hat.

Weiter stark ins Gewicht fällt seine Positionsverkleinerung bei Cie Financière Richemont um knapp 18 Prozent und sein erneutes Reduzieren bei MasterCard, wo er weitere 6,3 Prozent verkaufte. In den letzten Jahren reduzierte Russo seine MasterCard-Position sukzessive um inzwischen mehr als ein Drittel.

Nachdem Russo bereits im letzten Quartal knapp ein Drittel seiner Anteile am unter Druck stehenden Zigarettenkonzern Altria veräußert hatte, stieß er nun weitere 83 Prozent seiner Aktien ab. Leicht reduziert hat er dann auch noch bei Nestlé, Philip Morris und Berkshire Hathaway.

Zugekauft hat er nochmals bei der Google-Mutter Alphabet, wo er weitere 26 Prozent aufstockte, nachdem er bereits in den Vorquartalen seinen Bestand immer wieder signifikant erhöht hatte. Und auch beim kriselnden und hoch verschuldeten Bierbrauer AB InBev kaufte er ein paar Aktien zu.

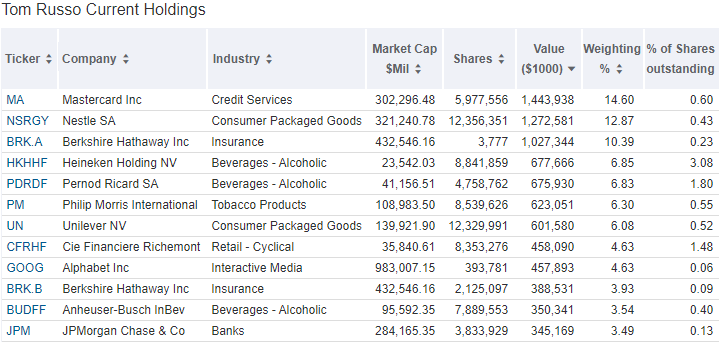

Tom Russos Portfolio zum Ende des 1. Quartals 2020

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Tom Russo setzt auf die Gelüste und Begierden der Menschen und investiert bevorzugt in jene Unternehmen, die diese befriedigen. Denn auch in wirtschaftlich schwierigen Zeiten sind die Menschen nur ungerne bereit, ihre liebgewonnenen Laster und Gewohnheiten zu ändern und in manchen Bereichen auch gar nicht in der Lage dazu. Windeln für die Kinder, Zigaretten, Alkohol da kann man sich schwer einschränken. Und dann setzt Tom Russo stark auf Luxusanbieter, denn der weltweit zunehmende Wohlstand und der aufstrebende Mittelstand in China, Indien aber auch in Afrika entfacht ein großes und steigendes Verlangen nach Statusobjekten und erlesenen Getränken.

Die fortgesetzten Verkäufe bei MasterCard haben keine Auswirkungen auf deren Spitzenposition in Tom Russos Portfolio. Nach wie vor steht MasterCard an der Spitze und das mit nahezu unverändert 14,6 Prozent Anteil.

Der zweitgrößte Wert ist Berkshire Hathaway, jedenfalls wenn man die A- und B-Aktien addiert, so dass es die Buffett-Investmentholding auf 14,32 Prozent bringt.

Es folgen die defensiven Konsumwerte Nestlé, Heineken, Perond Richard, Philip Morris, Unilever, Cie Financière Richemont, bevor mit Alphabet auf dem achten Platz der erste Technologiewert erscheint, sofern MasterCard als Digital Payment-Spezialisten nicht hier mit eingruppieren möchte. Alphabet ist nun erstmals in Russo Top 10, nachdem der Wert zuvor auf dem zwölften Platz rangierte.

Hinter Anheuer-Busch InBev folgt die massiv aufgestockte US-Großbank JPMorgan Chase.

In Summe kommen die drei Spitzenpositionen MasterCard, Berkshire und Nestlé auf einen Depotanteil von fast 42 von zuvor 38 Prozent, womit sich der Fokussierungrad in Russos Portfolio noch,als erhöht hat.

Aktie im Fokus: JPMorgan Chase

Die Großbank JPMorgan Chase ist die größte Bank der USA und gilt auch als die am besten positionierte amerikanische Bank. Ihre Anfänge der Bank gehen auf das Jahr 1871 zurück, als John Pierpont Morgan und Anthony Joseph Drexel das Bankhaus Drexel, Morgan & Company gründeten, das ab 1895 als J. P. Morgan & Company firmierte. J.P. Morgan galt als größter Bankier seiner Zeit, der sogar im Alleingang Börsencrashs beenden konnte.

Im Jahr 2000 fusionierte das Bankhaus mit der Chase Manhattan Bank und seitdem firmiert die inzwischen größte US-Bank als JPMorgan Chase & Co. 2004 kaufte JPM dann für 58 Milliarden Dollar die sechstgrößte Bankengruppe der USA, die Bank One. Anschließend fungierte man während der Finanzkrise als Retter, als man im März 2008 die strauchelnde Investmentbank Bear Stearns übernahm, die durch die Pleite zweier Hedge Fonds selbst in existenzbedrohende Schieflage geraten war. Kurze Zeit später kollabierte Lehman Brothers und die US-Notenbank FED drängte JPMorgan Chase, die von der Pleite bedrohte größte US-Sparkasse Washington Mutual zu übernehmen.

Auch wenn selbst JPMorgan Chase mit 30 Milliarden Dollar Staatsgarantien auf Unterstützung angewiesen war, stand die führende US-Bank in der Finanzkrise vergleichsweise solide dar und war am Ende einer der größten Gewinner. Der gute Ruf der Bank in Kombination mit einer vergleichsweisen soliden Bilanz machte JPM zum stärksten Rettungsanker während der Finanzkrise.

An der Spitze von JPMorgan Chase steht seit Anfang 2006 Jamie Dimon. Er war als Chef der übernommenen Bank One an Bord gekommen und führte dann die Großbank erfolgreich durch die Finanzkrise. Für die Bank erwies sich die Übernahme der Bank One somit gleich als doppelter Glückgriff. Mit Warren Buffett ist er seit Langem befreundet und dieser hält ihn für einen der besten Banker der Welt. Buffett meinte einmal, er betrachte Dimons Briefe an die Aktionäre von JP Morgan als "beste Informationsquelle über den gesamten Bankensektor".

Ein Sturm zieht auf

Die Finanzkrise ist inzwischen längst abgehakt und zehn Jahre Wirtschaftsaufschwung haben den US-Banken zur Renaissance verholfen. Anders als die europäischen Konkurrenten strotzen die US-Banken nur so vor Kraft und das auch dank ihrer starken Erträge aus dem Investmentbanking.

Die Corona-Pandemie trifft allerdings auch sie unvorbereitet und hart. Einerseits hat die FED die Zinsen deutlich gesenkt, was die Margen und die Ergebnisse dauerhaft belasten wird, und dann sieht sich die US-Wirtschaft mit dem stärksten Absturz aller Zeiten konfrontiert. In seiner Folge verloren zig Millionen Amerikaner ihren Job und haben Schwierigkeiten, ihre Miete und ihre Kredite zu bezahlen. Gleichzeitig stehen viele Unternehmen vor der Pleite und auch ihre Kredite werden zu tausenden notleidend.

Hinzu kommt die Angst vor einer zweiten Immobilienblase. Die Preise für Immobilien hatten sich nach der Krise 2008/09 wieder Rekordhöhen angenähert und auch die Zahl der Immobilienkredite, die an finanziell weniger gut situierte Personen ausgegeben werden, stieg wieder merklich an.

Auf dem Immobilienmarkt haben sich die schlimmsten Befürchtungen bisher nicht bewahrheitet. Nach einem kurzen starken Einbruch hat sich die Situation wieder entspannt. Anders als bei Konsumenten- und Autokrediten.

Der Abschreibungsbedarf der Banken schnellt dem entsprechend in die Höhe und unisono wurden hier im ersten Quartal bereits Milliardenabschreibungen vorgenommen, die die Ergebnisse der erfolgsverwöhnten Banken in Minus drückten. Und das zweite Quartal, in der der Lockdown erst so richtig seine volle Wucht entfaltet hat, wird sehr viel schlimmer werden. Folgerichtig bildeten die US-Institute vorsorglich Rückstellungen, auch wenn diese wohl kaum ausreichen werden, um die Ausfälle kompensieren zu können.

Banken im Stress

Vor wenigen Tagen hat nun die US-Bankenaufsicht die Ergebnisse der Stresstests herausgegeben und von den Großbanken steht nur Wells Fargo mit heruntergelassenen Hosen dar. JPMorgan Chase ist nach Ansicht der Aufseher sehr gut gerüstet und verfügt über genügend hartes Kernkapital, um dem aufziehenden Sturm trotzen zu können.

Die starken Kreditausfälle erzeugen weiteren Abschreibungs- und Rückstellungsbedarf. Auch, weil sich die Entwicklung in den USA gänzlich anders darstellt als in China oder Europa, wo der konsequente Lockdown und die Vernunft der Bürger und Regierungen eine zweite Welle bisher verhindert hat. In den USA nimmt Präsident Trump die Corona-Krise allerdings nicht ernst und tut so, als wäre sie bereits abgehakt. Viele Gouverneure folgten seinen Aufrufen, die Beschränkungen aufzuheben und das erschreckende, aber nicht unerwartete Ergebnis dieser verantwortungslosen Haltung zeigt sich in den massiv in die Höhe schnellenden Infektionszahlen in den USA.

Die Folgen könnten dramatisch werden, denn immer mehr Bundesstaaten reagieren wieder mit Verschärfungen und – noch – lokalen Lockdowns. Die Unternehmen, die es bis hierher durch die Krise geschafft haben, sehen sich vor weiteren Wochen und vielleicht Monaten der Betriebsschließungen und damit vollständigen Einnahmeverlusten konfrontiert und gerade im Bereich der Gastronomie und des stationären Einzelhandels wird dann der erhoffte Rebound bei den Arbeitsverhältnissen ausbleiben.

Für die Banken würde dies die Kreditausfälle deutlich erhöhen. Denn bisher suchen sie mit ihren Kunden nach tragfähigen Lösungen, bieten Stundungen an und setzen auf eine Verlängerung der Rückzahlungsfristen. Was auf der Annahme fußt, dass sich die Einkommenssituation bei den Betroffenen in absehbarer Zeit wieder normalisiert oder zumindest deutlich verbessert. Dieses Szenario könnte durch eine zweite Corona-Welle und die mit ihr einhergehenden Beschränkungen ausgehebelt werden und dann die bisher abgefederten negativen Auswirkungen zementieren.

Es ist daher davon auszugehen, dass die Banken im zweiten Quartal nicht nur die realen Ausfälle zu verkraften haben müssen, für die sie ja bereits im ersten Quartal einige Rückstellungen gebildet hatten, sondern dass sie für das dritte und wohl auch vierte Quartal erhebliche Rückstellungen für Kreditausfälle bilden werden müssen.

Das wird die nächsten Quartalsergebnisse pulverisieren und wenn sich die Verluste häufen, wird das am Ende auch zu Lasten des Eigenkapitals gehen. Die gute Nachricht ist, dass der Stresstest zeigt, dass die Banken sich dies leisten können, denn sie sind solide kapitalisiert. Die schlechte Nachricht ist, dass die Bilanzen leiden werden und dass die Banken für ihre verwöhnten Aktionäre weniger tun können als bisher. So haben sie ihre Aktienrückkaufprogramme ausgesetzt, um die Liquidität zu stärken. Und sie stellen ihre Dividendenzahlungen unter Beobachtung und werden sie nötigenfalls reduzieren, wenn die Auswirkungen der Corona-Krise sich weiter verschärfen.

Börsen laufen, Wirtschaft strauchelt

Die starke Ausrichtung der US-Banken auf das Investmentbanking erweist sich nun als großer Vorteil. Denn im Gegensatz zur Wirtschaft haben sich die Börsenkurse bereits deutlich von ihren Tiefstständen erholt. Während institutionelle Anleger vielfach noch an der Seitenlinie stehen, haben vor allem Privatanleger Aktien gekauft und die hohe Volatilität an den Börsen fördert noch das Traden. Die Haltedauer bei Aktien, aber auch bei Investmentfonds und ETFs, nimmt beständig ab und das sind für die Banken und Broker gute Nachrichten. Denn sie verdienen an der regen Handelsaktivität, entweder an den Provisionen und Gebühren oder an den Spreads zwischen An- und Verkaufskursen.

Während ihnen also das Kreditgeschäft die Sorgenfalten auf die Stirn treibt, sprudeln im Investmentbanking die Einnahmen umso kräftiger. Das wird die Ergebnisse der US-Banken nicht retten, aber es verbessert die Lage für die Institute doch merklich.

Daher bleiben die gut positionierten US-Großbanken, und hier allen voran JPMorgan Chase, eine der aussichtsreichsten Wetten auf eine Erholung der US-Wirtschaft in der zweiten Jahreshälfte. Die jetzt zu bildenden Rückstellungen schmälern die Ergebnisse – sollten sie sich aber später als zu üppig dotiert erweisen, weil die Lage doch nicht so schlimm kam wie befürchtet, werden sie dann ergebniswirksam aufgelöst und würden die Gewinne entsprechend zusätzlich erhöhen.

JPMorgan Chase als Vorzeigeunternehmen der Branche steht nicht nur bei Tom Russo hoch im Kurs. Auch Warren Buffett ist einer der größten Anteilseigner, ebenso Ken Fisher, Primecap Management, Chris Davis und Andreas Halvorsen. Ob ihre Wette aufgeht, hängt nicht zuletzt auch an Donald Trump, der verzweifelt versucht, sich eine zweite Amtszeit als Präsident zu sichern und dabei ist ihm das eigene Wohl deutlich näher als das des Landes. "America first" hat ausgedient…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von