Portfoliocheck: UnitedHealth strotzt nur so vor Gesundheit in Ruane, Cunniff & Goldfarbs Depot

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Ruane, Cunniff & Goldfarb verfolgt einen stark fokussierten Investmentansatz und beschränkt sich auf die aussichtsreichsten Werte. Qualität geht über Quantität, wie auch Buffett und Munger es vorziehen. Damit gehen deutlich größere Chancen einher, Fehlgriffe wirken sich jedoch auch stärker aus.

Dabei zählt Ruane, Cunniff & Goldfarb an der Wall Street zu den gefragtesten Adressen. Das Flaggschiff der Firma ist der Sequoia Funds, der seit Jahrzehnten zur Weltspitze der Investmentfonds gehört.

Den Sequoia Fund gründete William J. Ruane bereits im Jahr 1970 und zwar auf ausdrückliche Bitte seines guten Freundes Warren Buffett, den er aus der gemeinsamen Studienzeit bei Benjamin Graham an der Columbia University kannte. Dieser hatte im Vorjahr seine Buffett Partnership geschlossen und war für seine Investoren auf der Suche nach einem passenden Nachfolger. "Bill war die einzige Person, die ich meinen Investoren empfahl", meinte Buffet einmal. Ruanes Gründungspartner war Richard T. Cunniff und ein Jahr später stieß Robert Goldfarb hinzu.

Nach vielen erfolgreichen Jahren wurde 2016 zum Schicksalsjahr für den Fonds. Zeitweilig hatte man rund 30 Prozent des Investorenkapitals in Valeant Pharmaceuticals investiert, die dann zusammenbrach und mehr als 90 Prozent ihres Wertes einbüßte. 19 % des Sequoia Funds steckten noch in Valeant, als dieser mit der Aktie im Jahr 2016 an einem einzigen Tag 1,26 Mrd. Dollar verlor.

Bill Ruane und Robert Goldfarb zogen daraufhin Konsequenzen und gaben die operative Führung des Sequoia Funds ab. Ruanes langjähriger Schüler David Poppe übernahm für zwei Jahre, bevor 2018 die Leitung an ein fünfköpfiges Gremium übertragen wurde. Nach dem Valeant-Debakel konnte der Fonds wieder an seine alten Erfolge anknüpfen und Warren Buffetts kongenialer Partner Charlie Munger ließ sich zu folgender Aussage hinreißen:

"Die bemerkenswerteste Investmentfirma in Amerika ist wahrscheinlich Sequoia. Diese Venture-Capital-Firma bleibt absolut fanatisch auf dem neuesten Stand der modernen Technologie. Sie haben mehr Geld verdient als jeder andere und sie haben die beste Investitionsbilanz von allen."

(Charlie Munger)

Neben dem Sequoia Fund betreut Ruane, Cunniff & Goldfarb weitere Partnerships und Hedge-Fonds, wie Acacia Partners und Wishbone Partners, sowie einige separate Kundenportfolios.

In ihrem Investorenbrief erklärte Ruane, Cunniff & Goldfarb, ihr Flaggschifffonds Sequoia habe im Jahr 2021 mit 25,5 % abgeschnitten während der S&P 500 das Jahr sogar 28,7 % höher beendet hätte. Ein Topergebnis, wenn auch etwas unterhalb des Benchmarks. Allerdings war dies erst ein Vorgeschmack auf eine kräftige Underperformance mit einem Minus von mehr als 13 %, die die Anleger im 2022er Auftaktquartal erwartete und auch das 2. Quartal dürfte erneut sehr schlecht gelaufen sein für die auf Wachstumswerte fokussierte Investmentfirma. Immerhin waren die ersten sechs Börsenmonate dieses Jahres die schlechtesten seit 40 Jahren für den S&P 500 und der NASDAQ-Index hat noch einmal schlechter abgeschnitten.

Die Ergebnisse des 2. Quartals liegen noch nicht vor und wir schauen heute auf die Depotbewegungen im 1. Quartal und dem Portfolio, mit dem Ruane, Cunniff & Goldfarb in das so desaströse 2. Quartal gestartet ist.

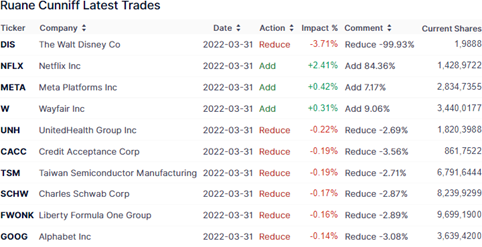

Top Transaktionen im 1. Quartal 2022

Zum Ende des Quartals hatte Ruane, Cunniff & Goldfarb 34 Positionen im Gesamtwert von 10,15 Mrd. USD im Bestand und verzeichnete eine Neuaufnahme. Die Turnoverrate lag bei 3 %.

Walt Disney stand ganz oben auf Ruane, Cunniff & Goldfarbs Abschussliste. Bei UnitedHealth, Credit Acceptance, Taiwan Semiconductor Maunfactoring, Charles Schwab, Liberty Formula One und Alphabet gab es lediglich kleine Anteilsverkäufe, mit denen vermutlich Anleger ausgezahlt werden sollten, die ihre Fondsanteile an Ruance, Cunniff & Goldfarb zurückgegeben haben.

Netflix kam stark unter die Räder, weil sich das ohnehin verlangsamende Nutzerwachstum in einen Nutzerrückgang gewandelt hat. Ruane, Cunniff & Goldfarb scheint aber weiterhin vom Potenzial des Streamingkings überzeugt zu sein und stockte seine Position um 85 % auf. Ebenfalls ausgebaut wurde der Bestand an Meta Platforms und Wayfair, mit 7 und 9 % allerdingds deutlich moderater.

Top Positionen zum Ende des 1. Quartals 2022

In Ruane, Cunniff & Goldfarbs stark fokussiertem Portfolio dominieren die Kommunikationsdienste, die mit 34,2 % rund 2 % weniger auf die Waage bringen als im Vorquartal. Dahinter folgen Finanzdienste mit annähernd unveränderten 20,8 % und Gesundheitswerten, die sich von 12,8 auf 17,6 % hochgearbeitet haben. Technologieaktien haben sich leicht auf 12,9 % erhöht, während die vormals drittplatzierten zyklischen Konsumwerte mit 10,3 % auf Rang 5 absackten und ganze 3,5 % abgeben mussten.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Klar Nummer eins ist Alphabet; rechnet man beide Aktiengattungen zusammen, kommt die Google-Mutter auf eine Depotgewichtung von beinahe 10,75 %. Damit liegt sie doch deutlich vor UnitedHealth, die es auf 9,1 % bringt und damit knapp vor ihrem Wettbewerber Anthem liegt, der es auf 8,5 % bringt. Anthem hat sich vor wenigen Tagen in Elevance umbenannt.

Mit knapp 7 % folgt der Chipauftragsfertiger Taiwan Semiconductor vor Online-Broker Charles Schwab.

Die zweite Hälfte der Top 10 beginnt mit Liberty Formula One, die mit 6,7 % knapp vor CarMax liegen. Meta Platforms kommt nun auf 6,2 % und kann sich damit gegen Micron, den zweiten Chipwert im Depot behaupten. Schlusslicht, aber dank der Aufstockung nun immerhin in der Top 10, ist Netflix.

Im Fokus: UnitedHealth Group

Amerikaner setzen auf Eigenverantwortung und wollen, dass der Staat sich aus ihrem Leben heraushält. Ganz anders ist die Mentalität bei uns in Deutschland, wo alles und jedes staatlich geregelt wird und die Menschen sich kaum aus dem Haus wagen, wenn sie nicht gegen jedes noch so kleine Risiko versichert sind.

Bei der Krankenversicherung zeigen sich die Unterschiede besonders stark. Wir haben eine staatliche Pflichtversicherung und ergänzend private Anbieter. In den USA wehren sich Bürger und Politiker mit Händen und Füßen gegen eine Pflicht zur Krankenversicherung. Doch es findet zunehmend ein Umdenken statt, dank der Pandemie.

Fast jeder Amerikaner hat jemanden im Freundes- oder Familienkreis, der mit Corona infiziert war und deshalb stationär im Krankenhaus behandelt werden musste. Nicht selten sogar auf der Intensivstation. Damit sind enorme Kosten verbunden, die viele der Betroffenen in existenzielle Bedrängnis bringen. Eine schwere Coronainfektion zu überleben, nur um anschließend wegen der damit einhergehenden Krankenhauskosten sein Haus zu verlieren, ist keine angenehme Wendung des Schicksals. Das Virus unterscheidet nicht zwischen alt und krank und jung und gesund. Jeder kann sich infizieren, das ist die neue Situation, die den Wert einer Krankenversicherung so deutlich aufzeigt. Denn die alte Überzeugung, dass junge Menschen auf eine Krankenversicherung verzichten können und stattdessen das eingesparte Geld lieber in ihre Altersversorgung stecken, ist erschüttert. Abgesehen davon, dass die Amerikaner nicht zur Sparsamkeit neigen und lieber auf Konsum setzen, als Geld zurückzulegen.

Eine Krankenversicherung schützt nicht vor Krankheiten oder Infektionen, aber sie hilft bei der Bewältigung der Kosten. Auch immer mehr Amerikaner erkennen diesen Wert als solchen an. Und davon profitieren die privaten Krankenversicherungskonzerne, die sich eines nie dagewesenen Mitgliederzuwachses erfreuen können.

Doch es gibt ja nicht nur Corona, auch wenn die Pandemie die gravierendsten Auswirkungen auf die Entwicklung der Lebenserwartung hatte. Es gibt immer mehr Menschen auf der Welt und die Lebenserwartung steigt tendenziell und das nicht nur in den Industrieländern - trotz der Coronadelle.

Parallel zu dieser Entwicklung nehmen die sogenannten Zivilisationskrankheiten weiter rasant zu, also Übergewicht, Herz-Kreislauf-Erkrankungen, die als Folge von Bewegungsmangel und ungesunder Ernährung immer dramatischere Ausmaße annehmen. Hier hat Corona einen beschleunigenden und das Problem vergrößernden Trend.

Diese Entwicklungen laufen dem Wunsch der Menschen zuwider, die nicht einfach nur alt werden, sondern möglichst lange angenehm und selbstbestimmt ihr Leben genießen können wollen. Doch das ist ohne Hilfsmittel immer seltener möglich.

Von dieser Entwicklung profitiert auch UnitedHealth, ein führender privater Krankenversicherungskonzern der USA. Denn die tendenziell steigende Lebenserwartung bei einem zunehmendem Lebensstandard und immer besserer Gesundheitsversorgung hat natürlich auch eine Kehrseite: steigende Kosten. Und die Gesundheitskosten explodieren überall auf der Welt, so dass eine Krankenversicherung zur Beibehaltung der Lebensqualität für viele Menschen inzwischen essenziell ist.

Doch während in Deutschland auch die Angebote der privaten Krankenversicherungen der staatlichen Aufsicht unterliegen und damit die Versicherer nicht wahllos Leistungen ausschließen oder sich hinter unverständlichen Klauseln verstecken und vor der Leistung drücken können, haben die Krankenversicherer in den USA viel größere Freiheiten. Je nachdem welchen Anbieter man wählt, bekommt man nur Produkte von Pharmafirmen, mit denen die Versicherung Verträge abgeschlossen hat und kann auch nur Ärzte und Krankenhäuser in Anspruch nehmen, die Vertragspartner der Krankenkassen sind. Diese größeren Freiheiten bieten den US-Krankenkassen erhebliche Möglichkeiten zur Gewinnoptimierung und da immer mehr Menschen bereit sind, mehr für ihre Gesundheit auszugeben und es sich auch leisten können, waren die US-Krankenkassen bisher ein großer Profiteur der Entwicklung.

Doch das Thema wird auch in den USA immer mehr zu einem politischen. Und das begann nicht erst mit Obamacare, sondern fand darin lediglich seinen zwischenzeitlichen Höhepunkt.

Corona und die Folgen

Corona zeigt einerseits die Schwächen des Gesundheitswesens gnadenlos auf, andererseits erkennen immer mehr Amerikaner, dass sie Jugend und gesundes Leben nicht vor hohen Krankheitskosten und damit oft dem Absturz in die Armut schützen. Der amerikanische Traum wird noch immer gespeist aus Selbstverantwortung und dem Vertrauen auf die eigene Stärke. Diese Eigenverantwortung zeigt sich zunehmend aber auch darin, dass immer mehr Amerikaner eine private Krankenversicherung abschließen und das Thema Gesundheitsversorgung einen höheren Stellenwert genießt.

Noch hat die Coronapandemie die Welt im Griff, aber es ist absehbar, dass auch nach ihrem Abflauen weltweit mehr Geld in das Gesundheitssystem fließen wird. Bis vor drei Jahren war eine globale Pandemie kaum vorstellbar, nun ist sie Realität. Und die Staaten werden sich auf eine neue Pandemie vorbereiten. Wie sich aktuell zeigt, entstehen die hohen Kosten ohnehin, da erscheint es ratsamer, sie lieber in Prävention, Forschung und Entwicklung zu investieren als später in die Behandlung der Infizierten in einem überlasteten Gesundheitswesen. Prävention kostet früher Geld als Reaktion, aber unterm Strich liegen die Kosten auf lange Sicht niedriger.

Für die US-Krankenversicherer, aber auch die Apotheken, dürfte diese neue Wertschätzung beachtliche Möglichkeiten bieten. Sie haben ihren Wert in der Krise unter Beweis gestellt und das Bedürfnis der Amerikaner nach Unterstützung dürfte auch die politischen Diskussionen weiter befeuern. Anstelle von Kostensenkungen wird auf absehbare Zeit vor allen die Leistungsverbesserung auf der Agenda stehen. Was nicht nur die heutigen und künftigen Versicherten freuen dürfte, sondern auch die Aktionäre.

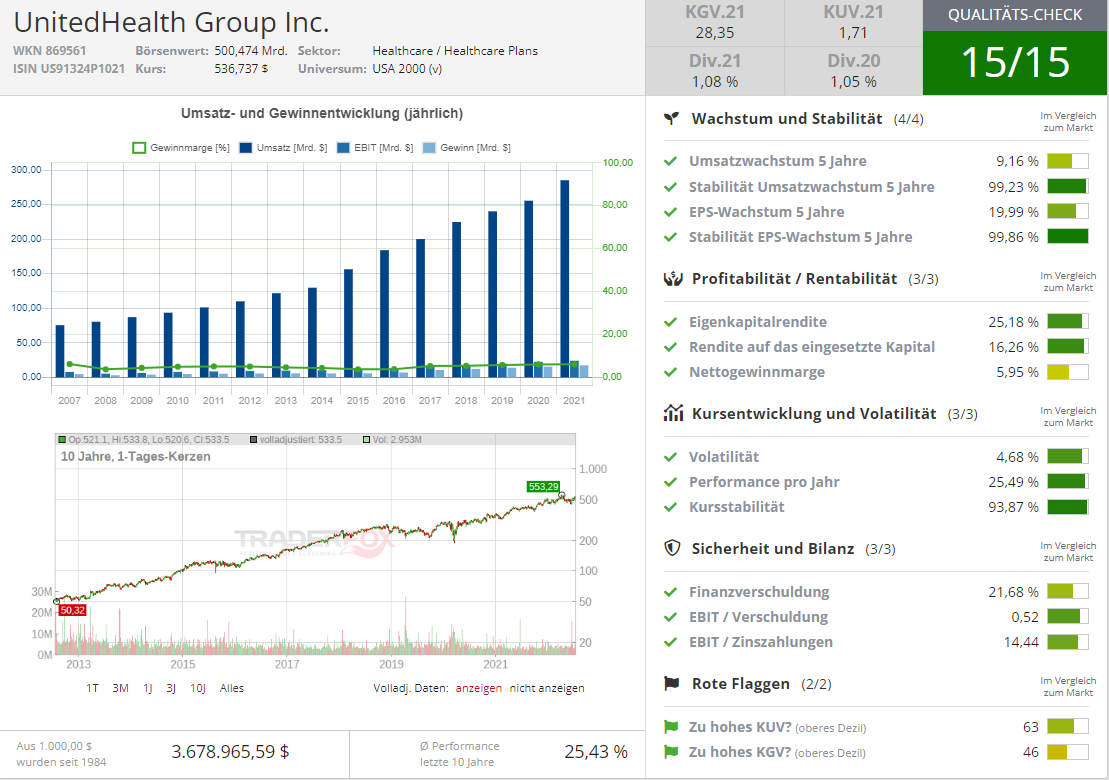

Der Aktienkurs von UnitedHealth steigt seit vielen Jahren. Alleine in den letzten fünf Jahren hat er sich mehr als verdreifacht, trotz einer zweijährigen Seitwärtsbewegung zwischen 2018 und 2020. Die Börsenkapitalisierung liegt inzwischen bei 490 Mrd. USD und der Aktienkurs notiert nur eine Handbreit unter seinem im April markierten Allzeithoch von 540 USD.

Starke Zahlen

Nach einem starken Auftaktquartal hatte UnitedHealth im April seine Jahresprognosen angehoben. Und nun legte man im 2. Quartal nochmal eine Schippe obendrauf. Der Umsatz wurde im Jahresvergleich um 13 % auf 80,3 Mrd. USD gesteigert und der auf die Aktionäre entfallende Überschuss schnellte um knapp ein Fünftel auf rund 5,1 Mrd. USD in die Höhe. Der bereinigte Gewinn je Aktie stieg um 13,6 % auf 5,34 USD je Aktie. Damit lagen alle Werte deutlich über den Prognosen des Unternehmens und selbst über den noch höheren Erwartungen der Analysten.

Quelle: Qualitäts-Check TraderFox

Noch stärker als das Geschäft mit Krankenversicherungen wuchs die Servicesparte Optum. Sie bietet etwa Datenanalysen im Gesundheitswesen und verschiedene Dienstleistungen für Rentner und Pflegebedürftige an. Die hier laufende Übernahme von Change Healthcare kommt allerdings wegen regulatorischer Bedenken des Justizministeriums nicht wirklich vom Fleck. Das Enddatum des Übernahmeabkommens wurde nun einvernehmlich bis zum Jahresende verlängert; falls der Deal platzen sollte, müsste Optum eine Vertragsstrafe von 600 Mio. USD an Change Healthcare zahlen.

Doch davon zeigt sich UnitedHealth nicht beeindruckt. Vielmehr hob das Unternehmen nach dem starken 2. Quartal erneut die Jahresprognosen an. Der Gewinn je Aktie soll zwischen 20,45 bis 20,95 USD erreichen und damit jeweils 15 Cent mehr als erst im April angekündigt.

UnitedHelath bedient keine klassische Wachstumsbranche und doch ist das Unternehmen seit Jahrzenten ein hoch profitabler Wachstumswert. Ruane, Cunnif & Goldfarb stieg im 2019er Schlussquartal bei Kursen zwischen 215 und 296 USD ein und vervierfachte im 1. Quartal 2020 während des Coronaabsturzes diese Position. Anschließend wurde der Bestand im 3. Quartal 2020 nochmals um ein Drittel erhöht und seitdem gibt es nur marginale Anpassungen der Positionsgröße.

Mit diesem Wert und auch mit Anthem, der neuen Elevance, ist Ruane, Cunniff & Goldfarb ein guter Griff gelungen und diese beiden Wachstumsunternehmen aus dem Gesundheitssektor stabilisieren das Depot in diesen volatilen Zeiten merklich. Sollte es wirklich zu einem Abflauen der Inflation und einem Rebound bei den Wachstumswerten kommen, dürften diese beiden Aktien wohl nicht zu den größten Kursraketen gehören. Von weiterhin soliden Ergebnissen, auch was die Kursentwicklung angeht, kann man aber wohl ziemlich sicher ausgehen.

& Profi-Tools von

& Profi-Tools von