Portfoliocheck: Weltmarktführer Unilever genießt Tom Russos Vertrauen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Tom Russo ist ein Value Investor mit klaren Investmentgrundsätzen: er konzentriert sein Portfolio und setzt bevorzugt auf Konjunktur unabhängige Geschäftsmodelle. Dabei zeichnet er sich durch einen unaufgeregten und wenig aktiven Investmentstil aus, womit er den Spuren Warren Buffetts folgt.

"Wir kaufen nie etwas mit einem Kursziel im Hinterkopf. Was wir suchen, ist Gewissheit. Wir schauen uns ein Unternehmen an und fragen, ob es mit der Zeit immer mehr Geld erwirtschaften wird. Lautet die Antwort ja, müssen wir nicht viele weitere Fragen stellen."

(Warren Buffett)

In diese Unternehmen kauft sich Tom Russo dann ein und lässt sie sich entwickeln. Das schlägt sich in einer ungewöhnlich niedrigen Turnover-Rate nieder. Von Quartal zu Quartal wechselt Russo selten mehr als drei Prozent seines Portfolios aus; er agiert also sehr zurückhaltend und ist dabei langfristig orientiert. Diese geringe Handelsaktivität ist allerdings nicht auf einen Mangel an Ideen zurückzuführen, sondern auf seine Überzeugung, immer nur die besten Unternehmen auszuwählen und an diesen dann festzuhalten.

Russo gehört quasi zur Enkelgeneration von Benjamin Graham, dem Urvater der Fundamentalanalyse, bei dem auch Warren Buffett in die Lehre ging. Russo konnte in den letzten 32 Jahren für seine Investoren eine durchschnittliche Jahresrendite von 15 Prozent erzielen. Und auch in einem anderen Charakterzug folgt er einem legendären Investor, nämlich Philip Carret, dem Gründer des Pioneer Fonds.

"Ich habe nicht genug Gefühl dafür, wann ich Bargeld anlegen soll, deshalb ist unser gesamtes Vermögen immer in Aktien angelegt."

(Philip Carret)

Dem entsprechend ist Tom Russo stets mit seinem kompletten Anlagekapital im Markt investiert. Er unterlässt jeden Versuch, den Markt zu timen oder Krisen vorwegzunehmen. Stattdessen setzt er auf die langfristige Wertschöpfungskraft der Börsen und reitet den Zinseszinseffekt wie kaum ein zweiter. Und seine Performance über mehr als drei Jahrzehnte und mehrere Börsencrashs hinweg gibt ihm Recht!

Russos Transaktionen im 4. Quartal 2020

Tom Russo ließ es erneut sehr ruhig angehe, obwohl die Turnoverrate mit sieben Prozent vergleichsweise hoch ist. Allerdings entfallen mehr als sechs Prozent davon auf den internen Tausch bei den Unilever-Aktien, denn aufgrund der Verlegung des Firmensitzes aus den Niederlanden nach Großbritannien änderte sich auch die Rechtsform von NV zu PLC und somit wurden die Aktien in den Depots der Anleger getauscht.

Dieser Aktientausch bei Unilever hatte die größten Auswirkungen auf Tom Russos Depot. Dahinter folgt eine weitere Reduzierung von 11,5 Prozent bei Mastercard; hier baut Tom Russo schon seit längerem sein Aktienpaket immer wieder etwas ab, um das Depotgewicht seiner größten Position nicht über 15 Prozent anwachsen zu lassen.

Auch bei Nesté und Pernod Ricard nahm er weitere kleine Teilverkäufe von sechs und 8,75 Prozent vor und auch bei Heineken Berkshire Hathaway und Richèmont reduzierte er jeweils um die fünf Prozent.

Aufgestockt hat er seine sehr kleine Position bei Cable One; die 21.000 Prozent sehen gewaltig aus, wirken sich jedoch lediglich mit lediglich 0,7 Prozent auf das Gesamtdepot aus. Und auch bei Comcast kaufte Russo zu und baute seinen Bestand um 15,5 Prozent aus.

Russos Portfolio zum Ende des 4. Quartals 2020

Tom Russo investiert bevorzugt in jene Unternehmen, die die Gelüste und Begierden der Menschen befriedigen. Denn auch in wirtschaftlich schwierigen Zeiten sind die Menschen nur ungern bereit, ihre liebgewonnen Laster und Gewohnheiten zu zügeln und in machen Bereichen auch gar nicht in der Lage dazu. Windeln für die Kinder, Zigaretten, Alkohol da kann man sich schwer einschränken. Und dann setzt Tom Russo stark auf Luxusanbieter, denn der weltweit zunehmende Wohlstand und der aufstrebende Mittelstand in China, Indien aber auch in Afrika hat ein großes und steigendes Verlangen nach Statusobjekten und erlesenen Getränken.

Mit 45 Prozent nehmen Defensive Konsumwerte den größten Anteil in Russos Depot ein, gefolgt von Finanzwerten mit 35 Prozent sowie Kommunikationswerten mit 10 Prozent. Seine fünf größten Positionen bringen es zusammen auf einen Depotanteil von knapp 50 Prozent.

Die fortgesetzten Verkäufe bei Mastercard haben - auf den ersten Blick - keine Auswirkungen auf deren Spitzenposition in Tom Russos Portfolio, die mit 14 Prozent Gewichtung weiterhin auf Platz eins stehen. Auf diesem Gewichtungsniveau hält Russo Mastercard schon über längere Zeit.

Russos wirkliche Nummer eins ist inzwischen allerdings Warren Buffetts Berkshire Hathaway - sofern man die A- und B-Aktien zusammenrechnet, kommt die Buffett-Investmentholding auf 15 Prozent Anteil.

Netslé folgt auf dem dritten Rang mit rund 11 Prozent und somit unverändert, während sich dahinter einiges in Bewegung gesetzt hat, jedenfalls was die Reihenfolge angeht. Unilever ist vom vierten auf den siebten Rang abgerustcht, was an der schlechten Kursperformance im vierten Quartal aufgrund des bevorstehenden Brexits lag. Neue Nummer vier ist Alphabet, die mit Unilever die Plätze getauscht hat. Der Run auf Technologiewerte trieb auch den Kurs der Google-Mutter kräftig an.

Es folgen Pernod Ricard und Heineken, die die Plätze getauscht haben, sowie Philip Morris und Richèmont. Dahinter logiert JPMorgan Chase.

Im Fokus: Unilever PLC

Unilever ist ein britischer Konzern mit Hauptsitz in London. Über Jahrzehnte hinweg bis Ende 2020 war das Unternehmen eine dual-listed Company, bestehend aus der niederländischen Unilever N.V. mit Sitz in Rotterdam und der britischen Unilever PLC mit Sitz in London. Letztes Jahr wurden dann beide Firmen dann unter dem Dach der Unilever PLC vereint. Das rief durchaus Erstaunen hervor, denn angesichts des bevorstehenden Brexits flohen Unternehmen doch eher aus Großbritannien in die EU, als den umgekehrten Weg zu gehen. Inzwischen hat sich die Börse Amsterdam als der größte Gewinner des Brexits hervorgetan was die Anzahl der börsengelisteten Unternehmen angeht, die UK den Rücken kehrten.

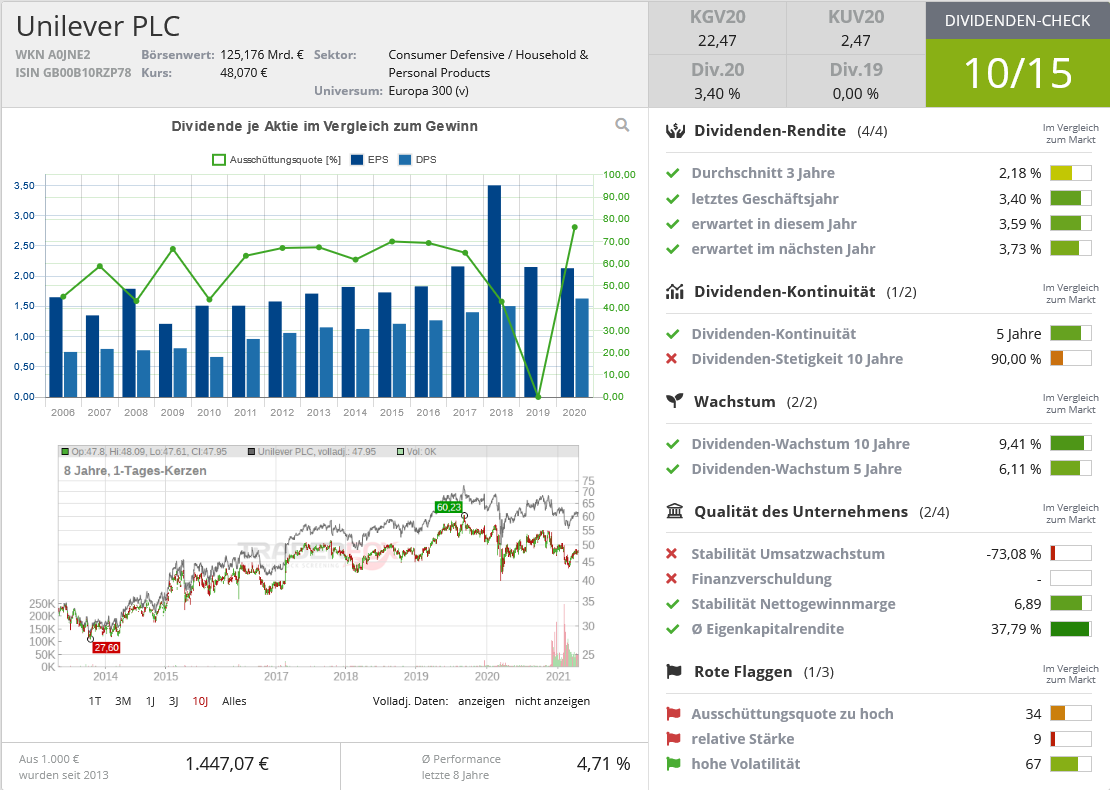

Quelle: Dividenden-Check TraderFox

Hinsichtlich der operativen Einheiten fährt der Konzern jedoch auch künftig zweigleisig. Die Konzernsparte für Nahrungsmittel wird weiter in Rotterdam sitzen, die Sparte für Körperpflegeprodukte weiterhin in London.

Unilever ist der weltweit führende Hersteller von Gebrauchsgütern. Die Hauptgeschäftsbereiche umfassen die Produktion von Nahrungsmitteln, Kosmetika, Körperpflege- sowie Haushalts- und Textilpflegeprodukten. Die rund 400 Marken des Konzerns werden in 190 Ländern vertrieben und von 2,5 Milliarden Menschen täglich genutzt.

Zu den bekanntesten Marken gehören Lipton, Knorr, Becel, Hellmann’s, Ben and Jerry’s, Magnum, Cornetto, Ponds, Vaseline, Dove, AXE und SlimFast. Mit 12 dieser Marken erzielt Umsätze von mehr als einer Milliarden Euro pro Jahr, der sich in 2020 auf 90 Milliarden Euro aufsummierte.

Bei den meisten Produkten handelt es sich überwiegend um Dinge des täglichen Bedarfs, die die Menschen in jeder Konjunktur- und Lebenslage benötigen. Die Einnahmen fließen daher relativ stetig und sind weniger sprunghaft als bei Konjunktur abhängigen Unternehmen. Unilever wird deshalb dem Sektor der defensiven Konsumwerte zugerechnet und ist daher auch bei Dividendeninvestoren sehr gefragt. Und natürlich passt das Unternehmen hervorragend in Tom Russos Beuteschema.

Erfolgsfaktor Markenbindung

Die bekannten Namen binden die Kunden an die Marken und lassen sie auch bei neuen Produkten eher nach der bekannten Marke greifen als dass sie sich komplett umorientieren. Dabei vertreibt Unilever seine Produkte vor allem über Supermärkte und Drogerien, aber zunehmend auch online.

Während Unilever beim Umsatz in den letzten Jahren kaum punkten kann, gelingt es aber, den Cashflow und die Gewinne weiter zu steigern. Die Kundentreue ist dabei der Schlüssel. Denn große Konkurrenz entsteht durch die Eigenmarken der Supermärkte und Drogerien, die vergleichbare Produkte unter eigenen Labels und zu günstigeren Preisen anbieten. Deren Marge ist bei den Eigenmarken höher, daher sind die Produkte für sie interessanter.

Doch die Markenprodukte erzeugen auch Nachfrage und bringen die Kunden in die Läden. Wer diese Produkte aussortiert, verliert deshalb Kunden an die Wettbewerber und daher bleiben die Markenprodukte weiterhin im Angebot. Und wie die Entwicklung der Margen bei Unilever zeigt, muss der Konzern den Handelsketten gegenüber auch kaum Kompromisse eingehen und Rabatte gewähren. Hier zeigt sich die starke Marktposition von Unilever mit seinem Markenportfolio.

Diese Stabilität reduziert auf der anderen Seite die Wachstumsaussichten. Gerade bei den Basiskonsumgütern ist dieses begrenzt, da die Kunden nicht mehr Waschmittel, mehr Zahnpasta oder Duschgel verbrauchen, nur weil ihnen die Marken gut gefällt. Die jährlichen organischen Zuwachsraten sind daher auf zwei bis vier Prozent limitiert.

Wachstum kann also über Preissteigerungen erfolgen, dem die Interessen der Supermärkte und Drogerien entgegenstehen und durch die Erschließung neuer Märkte. Hierbei geht es dann um den Verkauf bestehender Marken in Regionen, wo sie bisher nicht vertrieben wurden, aber auch um den gezielten Zukauf weiterer Marken, um das Sortiment zu erweitern.

Dabei ist eine Ausweitung des Markenportfolios an sich keine Erfolgsstrategie, wie die jahrelangen Probleme bei Procter & Gamble oder Kraft Heinz eindrucksvoll belegt haben. Das Image der Marke muss ständig gepflegt werden, um die Kunden bei der Stange zu halten und wenn dies nicht gelingt, werden Marken aussortiert und verkauft. Im Gegenzug wird das Portfolio um Marken ergänzt, von denen man sich mehr verspricht.

Im Grunde gibt es nur eine Handvoll große Anbieter, trotz der Markenvielfalt. Dieses Oligopol beherrscht die Supermärkte und Drogerien, auch wenn die Marken untereinander öfter mal den Konzern wechseln. Diese oligopolistischen Strukturen reduzieren den Preisdruck zusätzlich, was für die Kunden Nachteile bringt, während sie sich für die Unternehmen und deren Aktionäre vorteilhaft auswirken.

Unilever erzielte zuletzt eine Eigenkapitalrendite von knapp 36 Prozent und die Rendite auf das investierte Kapital lag bei beeindruckenden 20,4 Prozent. Die Nettogewinnmarge von 10,15 Prozent hingegen bietet noch Spielraum für Verbesserungen. Die Dividendenrendite mit annähernd 3,5 Prozent lässt hingegen keine Wünsche offen und die Dividenden wurden über die letzten zehn Jahre durchschnittlich um 9,4 Prozent pro Jahr erhöht.

Mit Unilever, Nestlé, Heineken, Pernod Ricard und Richèmont setzt Tom Russo vor allem auf europäische Konzerne aus den Bereichen Konsumgütern, Spirituosen und Luxus, die allerdings auch allesamt weltweit tätig sind. Diese Unternehmen stehen für mehr als ein Drittel seines Depots und die meisten besitz Tom Russo schon viele Jahre. Er belegt damit eindrucksvoll, dass man mit der Auswahl einiger weniger Erfolgsunternehmen überdurchschnittliche Renditen erzielen kann. Die kann man sich einfach entwickeln lassen, ohne ständig ihre Aktien hin- und her zu handeln. Tom Russo hat das Prinzip von Buy and hold an harvest perfektioniert.

& Profi-Tools von

& Profi-Tools von