Richardson Electronics (RELL), Hudson Technologies (HDSN), Clearfield (CLFD), Eli Lilly (LLY) und Super Micro Computer (SMIC) sind seit 2020 die trendstabilsten Stocks!

Liebe Leser,

der Faktor einer mehrjährigen Trendstabilität auf ein Unternehmen bezogen, ist ein wichtiger Indikator dafür, dass das jeweilige Konzernmanagement seiner Aufgabe mit voller Verantwortung begegnet, keine unnötigen Risiken eingeht und stets die verantwortungsvolle Wachstumsstrategie umsetzt. Folglich wird diese Mühe mit kontinuierlichen Umsatz- und Gewinnsteigerungen honoriert, die in solchen Fällen kein zufälliges Ereignis sind, sondern das Resultat einer klugen und umsichtigen Unternehmenspolitik darstellen. Und ja selbst in den Zeiten eines globalen geopolitischen Umbruchs, eines Bärenmarkts, einer hohen Inflation, einer drohenden Rezession und sozialen Unruhen gibt es Aktie, die schon seit einigen Jahren, unbemerkt von der breiten Masse immer weiter Richtung Norden ziehen und sogar neue Allzeithoch markieren. Fünf dieser Stocks werden wir uns heute anschauen, da sie schon seit einigen Jahren immer wieder frische Trend-Folge-Long-Signale generieren!

.png)

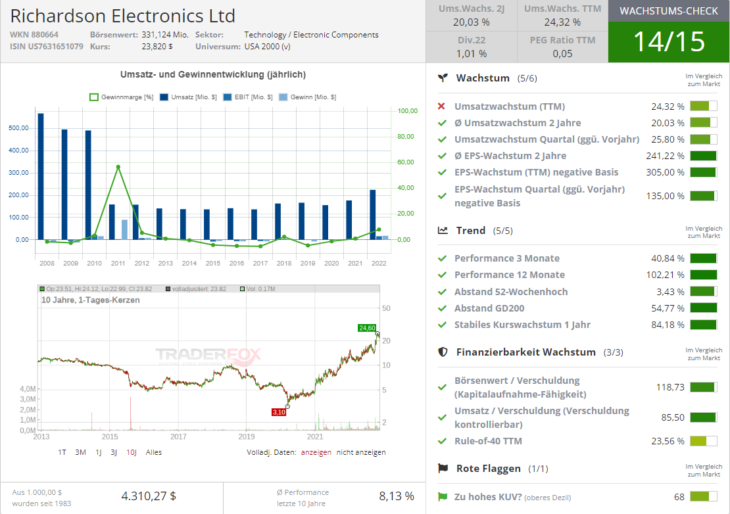

Den Anfang macht heute die Aktie des mit rund 332 Mio. USD kapitalisierten Konzerns Richardson Electronics (RELL), wobei der Wert zuletzt einen Big-Picture-Breakout schaffte und ein neues Allzeithoch markierte. Der Konzern beschäftigt sich mit der Herstellung von Leistungs- und Mikrowellentechnologien, kundenspezifischen Displaylösungen etc. in Nordamerika, dem asiatisch-pazifischen Raum, Europa und Lateinamerika. Das Lösungsportfolio adressiert verschiedene Märkte aus Zukunftstrends wie erneuerbare Energien, Industrie, Telekommunikation, Halbleiter, Verteidigung, Transport und Medizin. Bedient werden rund 20.000 Kunden in zahlreichen Branchen wobei man mehr als 50 % der Gesamtumsätze außerhalb von USA erwirtschaftet.

- Der Segment Power and Microwave Technologies bietet technische Lösungen, Stromnetz- und Mikrowellenröhren sowie zugehörige Verbrauchsmaterialien; technische Dienstleistungen für Mikrowellen- und Industrieanlagen. Dazu kommen HF- und Mikrowellenkomponente für Rundfunkübertragung, CO2-Laserschneiden (Blechbearbeitungstechnik), diagnostische Bildgebung, dielektrische und induktive Erwärmung, Hochenergieübertragung, Hochspannungsschaltung, Plasma, Leistungsumwandlung, Radar und Radioonkologie.

- Im Segment Canvys bietet man kundenspezifische Display-Lösungen wie Touchscreens, Schutzpanels, All-in-One-Computer, kundenspezifische Gehäuse, spezielle Gehäuseoberflächen, anwendungsspezifische Softwarepakete und Zertifizierungsdienstleistungen an. Adressiert werden Unternehmen auf dem Finanzenbereich, Gesundheitswesen, Industrie und medizinische Erstausrüster.

- Der dritte Segment Healthcare produziert und vertreibt man Ersatzteile für diagnostische Bildgebung für CT- und MRT-Systeme; Ersatz-CT- und MRT-Röhren; MRT-Spulen, kalte Köpfe und HF-Verstärker; Wasserstoff-Thyratrone, Klystrone und Magnetrone; dazu kommen noch Upgrades von Flachbilddetektoren und zusätzliche Ersatzlösungen sowie CT-Serviceschulungen. Damit bedient man hauptsächlich Krankenhäuser, medizinische Zentren, Vermögensverwaltungsgesellschaften, unabhängige Serviceorganisationen und Multi-Vendor-Dienstleister.

Und an dieser Stelle merkt man schon, dass der Elektronikhersteller über eine sehr aussichtsreiche Diversifikation verfügt, was in gute operative Performance der Gesellschaft selbst in stark volatilen Zeiten mündet. Dies sah man u.a. an dem im Vergleich zum Vorjahreswert 25,8%igen Q1-Umsatzanstieg auf 67,56 Mio. USD, wobei der Auftragsbestand sich in diesem Zeitraum von 126,5 Mio. USD auf 199,2 Mio. USD erhöhte.

Was der Aktie jedoch eine Zukunftsfantasie verleiht, ist der neue Geschäftssegment rund um GreenEnergy (GES), der im ersten Quartal mit einem 230,7%igen Umsatzwachstum auf 8,5 Mio. USD überraschen konnte. Dieses Segment wurde aus dem bestehenden Power and Microwave Technologies Segment (PMT) ausgegliedert. Die Gewinnmarge dieser Sparte stieg von 28,9 auf 35,5 %, währen die PMT-Marge sich ebenfalls von 30,1 auf 34,3 % verbesserte.

GreenEnergy ist der zukünftige Wachstumstreiber!

An dieser Stelle wird im Großen und Ganzen sehr deutlich, dass mit steigenden Umsätzen mit grünen Energieprodukten, einer wachsenden Anzahl von GES-Kunden und einem sehr soliden Gesamtauftragsbestand des Unternehmens von über 199 Mio. USD, RELL seine Wachstum-Phase sowohl in Bezug auf den Umsatz als auch auf den Gewinn als auch im Geschäftsjahr 2023 weiter fortsetzen wird. Und dies dürfte die Aktie dann immer weiter Richtung Norden schieben. Sollte man sich also für diese Aktie interessieren, so sollte man hier primär auf die Entwicklung der neuen zukunftsträchtigen Geschäftssparte rund um GreenEnergy-Produkte achten, denn genau sie hat das größte Wachstumspotenzial und dürfte in den kommenden Quartalsperioden zum echten Wachstumstreiber der Konzernentwicklung aufsteigen.

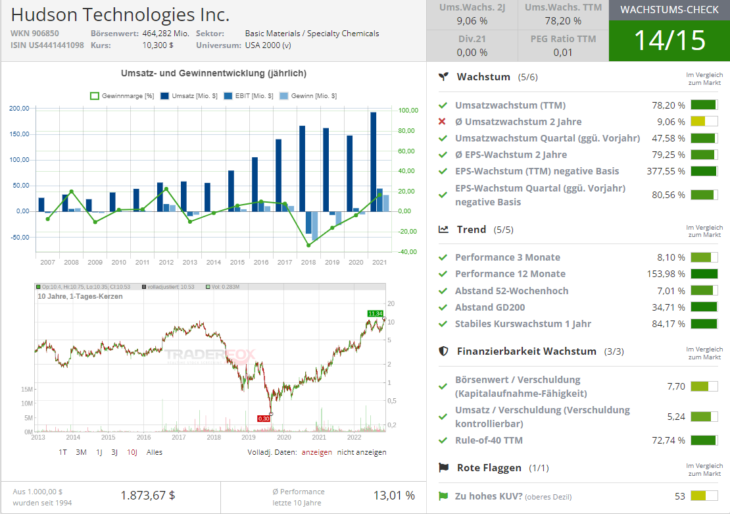

Die Nummer zwei ist heute die Aktie des mit rund 465 Mio. USD kapitalisierten Konzerns Hudson Technologies (HDSN). Der Konzern ist der führende Anbieter von nachhaltigen Kältemittelprodukten und -dienstleistungen für die HLK (Heizung, Luft, Klima) -Industrie. Dazu gehören Anlagen und fortschrittliche Trenntechnologie, die zur Rückgewinnung einer Vielzahl von Kältemitteln und deren Wiederherstellung auf den AHRI-Standard zur Wiederverwendung als zertifizierte EMERALD-Kältemittel erforderlich sind. HDSN bietet also technologische Lösungen u.a. für wiederkehrende Probleme in der Kühlsystemen-Industrie an. Zu den Produkten und Dienstleistungen des Unternehmens gehören sowohl der Verkauf von Kältemitteln und Industriegasen als auch Dienstleistungen rund um Kältemittelmanagement. Man bietet auch mit dem SmartEnergy OPS-Service, ein webbasierten kontinuierlichen Echtzeit-Überwachungsdienst für die Kühlsysteme von Anlagen und andere Energiesystemanwendungen an.

Gleichzeitig beteiligt sich das Unternehmen an der Generierung von Klimaschutzprojekten für gewerbliche, industrielle und staatliche Kunden sowie Kältemittelgroßhändler, Distributoren, Auftragnehmer und Hersteller von Kühlgeräten. Und genau diese Fokussierung zahlt sich nun immer besser aus. Grund dafür ist die Tatsache, dass die Umsetzung des American Innovation and Manufacturing (AIM) Acts, der die Reduzierung der Produktion und des Verbrauchs teilhalogenierten Fluorkohlenwasserstoffe (HFKW) vorschreibt, dem Unternehmen in die Karten spielt.

Mit einer für 2022 und 2023 vorgeschriebenen Reduzierung von 10 % und einer weiteren Reduzierung der Neuproduktion und des Verbrauchs von reinem HFKW (Anlagen auf Fluorkohlenwasserstoff) um 40 % ab 2024 erwartet das HDSN-Konzernmanagement eine deutlich bessere Nachfrage, da spätestens dann das Interesse für die HDSN branchenführende Rückgewinnungstechnologie signifikant steigen dürfte. Und die Anfänge dieser Tendenz sah man schon an den letzten Q3-Zahlen, wobei der Konzern mit einem 47,6%igen Umsatzwachstum auf 89,5 Mio. USD (Konsens: 79,69 Mio. USD) bei einem EPS (+82 %) von 0,62 USD (Konsens: 0,26 USD) richtig positiv überraschen konnte. Die Bruttomarge stieg auf 49 %, verglichen mit 39 % im 3. Quartal 2021. Seit dem verweilt die Aktie in einer sehr engen Konsolidierung am aktuellen Jahreshoch, was sich bei einer besseren Marktstimmung in eine Trendfortsetzung entladen dürfte.

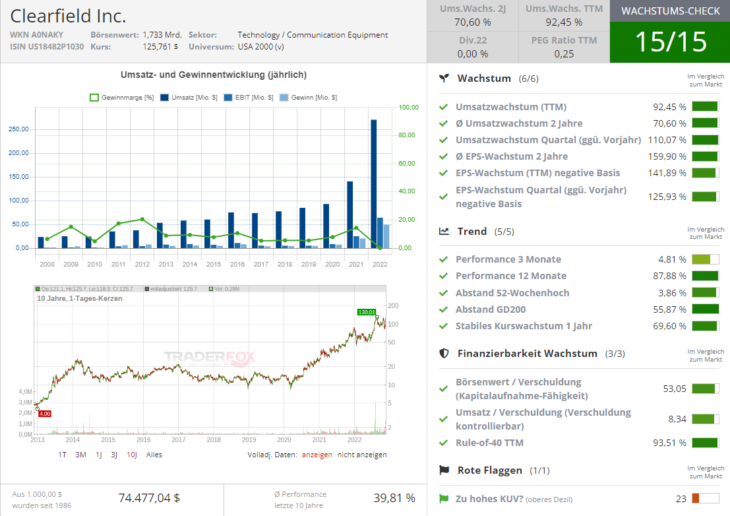

Die Nummer drei ist die Aktie des mit rund 1,7 Mrd. USD kapitalisierten Konzerns ClearField (CLFD). Der Konzern entwickelt, produziert und vertreibt Glasfasermanagement-, Schutzprodukte für Kommunikationsnetze etc. Zu den Produkten des Unternehmens gehören Faserschränke, Patchkarten, Wandkästen, Kastengehäusen etc. Insgesamt gilt man als profitier der Digitalisierung, wobei eine effiziente Vernetzung eine immer größere Rolle spielt. Als Wachstumstreiber im operativen Sinne erweis sich bis zuletzt die stark zugenommene Nachfrage in der Breitband-Kommunikation-Sparte. Und auch dies sah man zuletzt an den mega-starken Q4-Zahlen, was die Aktie weiter Richtung des neuen Allzeithoch schiebt.

Der Q4-Umsatz stieg im Vergleich zum Vorjahreswert um 110 % auf 95 Mio. USD (Konsens: 71,42 Mio. USD). Das EPS von 1,22 USD fiel ebenfalls besser als die erwarteten 0,86 USD aus. Für das Gesamtjahr erwartet das Unternehmen nun ein Umsatzwachstum von etwa 40-45 % auf 380-393 Mio. USD (Konsens: 299,49 Mio. USD). Die Analysten haben das erreichte Resultat honoriert und ihre Kursziele auf bis zu 135 USD angehoben.

Erwähnenswert ist hier auch die im Juli 2022 abgeschlossene Übernahme des Unternehmens Nestor Cables. Clearfield verfügt über mehr als zehn Jahre Kooperations-Erfahrung mit diesem Unternehmen. Die Produkte von Nestor Cables werden daher ohne große Verzögerungen in das Lösungsportfolio von CLFD integriert. Daher erwartet das Unternehmen ab Anfang 2023 eine positive Synergie und ein erhöhtes Angebot an Clearfield-Kabel-Produkten auf dem nordamerikanischen Markt, was eine gute Nachricht ist, da Lieferkettenfragen immer noch auf der Tagesordnung stehen. So wird die angelaufene Übernahme es Clearfield ermöglichen, die Produktion in seinem Werk in Mexiko deutlich zu steigern. Daher erwartet das Unternehmen im nächsten Jahr auch ein besseres Gewinnwachstum.

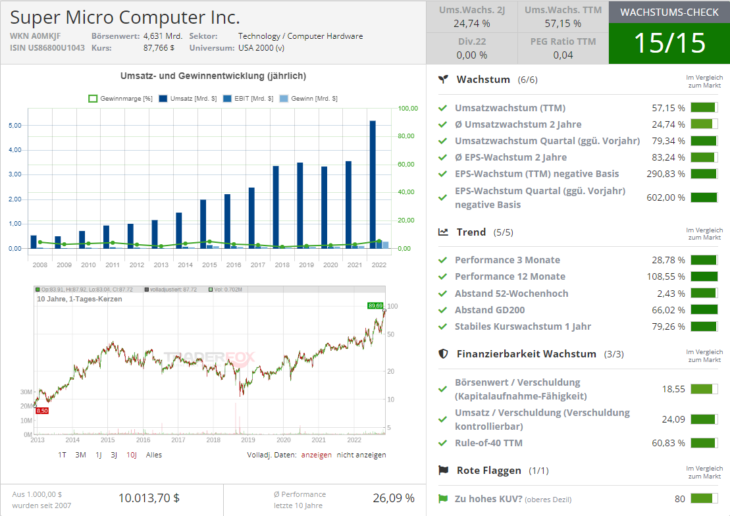

Die Nummer vier ist heute die Aktie des mit rund 4,6 Mrd. USD kapitalisierten Konzerns Super Micro Computer (SMCI), die zuletzt vor dem Hintergrund besser als erwarteter Q1-Zahlen auf ein neues Allzeithoch gezogen ist. Wie der Konzern meldete, stieg der Q1-Umsatz im Vergleich zum Vorjahreswert um 80 % auf 1,85 Mrd. USD (Konsens: 1,65 Mrd. USD). Das EPS von 3,42 USD fiel ebenfalls deutlich besser als die erwarteten 2,54 USD aus. Der Konzern gilt als Anbieter für leistungsfähige und energieeffiziente Computer- sowie Serversysteme.

Als wesentlicher Wachstumstreiber (bzw. Stabilisationsfaktor) erwies sich sehr starke Nachfrage nach Server- und Data-Storage-Technologie Lösungen. Und die starke Nachfrage hat nun auch zur frischen Prognoseerhöhung geführt. Der Umsatz FY22 wird nun bei 6,5-7,5 Mrd. USD statt 6,2-7 Mrd. USD (Konsens: 6,55 Mrd. USD) bei einem EPS von 9-11,30 USD statt 7,50 USD (Konsens: 7,94 USD) erwartet. Die Analysten haben das erreichte Resultat honoriert und die Kursziele auf bis zu 165 USD (Northland) angehoben, was immer noch sehr viel Aufwärtspotenzial bietet.

Im Großen und Ganzen ist es eine typische Story aus dem Digitalisierungstrend, wobei die Nachfrage nach speziellen Lösungen zur Bearbeitung von immer weiter wachsenden Data-Flows in den Rechenzentren kontinuierlich steigt. Profiteure dieser Tendenz sind eben Konzerne wie Clearfield, die richtigen Produkte an die Rechenzentren-Industrie liefern.

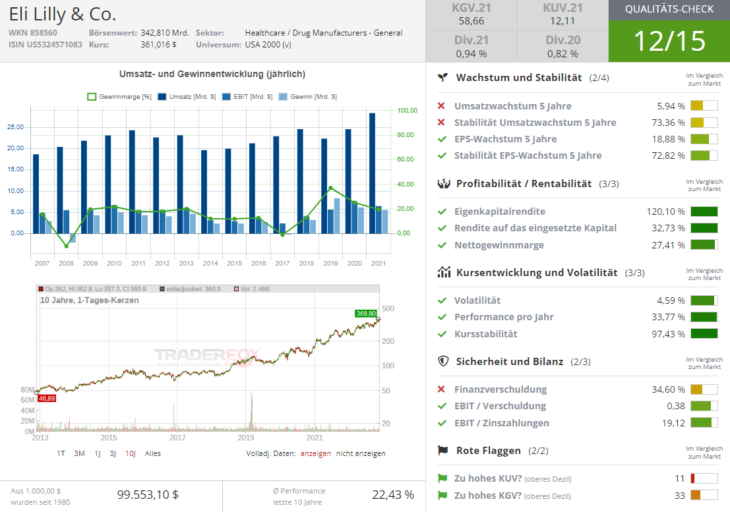

Schließlich ist es die Aktie des US-amerikanischen Pharma-Big-Players,- Eli Lilly (LLY) mit einer Marktkapitalisierung von mehr als 343 Mrd. USD. Und an dieser Stelle muss man wirklich nicht viel erklären. Einerseits profitiert der Konzern von einer angelaufenen Verlagerung des Kapitals in defensive Werte, wie Pharmakonzerne, weil deren Geschäft unter einer Rezession nicht leidet. Sehr vorteilhaft ist hier auch die Tatsache, dass als Wachstumstreiber,- das Bevölkerungswachstum (ein natürlicher Faktor) fungiert. Und in dieser Hinsicht gab es zuletzt eine UNO-Meldung, dass die Weltbevölkerung die Marke von 8 Milliarden mittlerweile überschritten hat.

Kombiniert mit der Tatsache, dass die Bevölkerung in der nördlichen Himmelsphäre im Durchschnitt immer älter wird, bekommen wir eine plausible Annahme, dass der Bedarf an modernen Medikamenten weiterhin hochbleiben wird. Also wird sich Eli Lilly (LLY) als Big-Player der Pharmabranche auch zukünftig einer kontinuierlich steigenden Nachfrage erfreuen. Genau deswegen gehen die Analysten davon aus, dass der Konzern seine Gewinne von 7,84 USD je Aktie im Jahr 2022 auf 12,27 USD je Aktie im Jahr 2024 steigern wird. Schließlich ist es die prallgefüllte Medikamenten Pipeline des Unternehmens, womit man das Potenzial hat, zukünftig einen oder anderen Blockbuster-Medikament auf den Markt zu bringen.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von