4 spannende Neo-Darvas Aktien, die man auf dem Schirm haben sollte!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Anleger und Trader,

Die letzten Wochen haben wir eine sagenhafte Rallye an den globalen Märkten gesehen. Nicht nur die Indexschwergewichte wie Apple, Amazon, Microsoft und Alphabet stiegen im zweistelligen Prozentbereich an, sondern auch die Meme Stocks haben massive Kursanstiege erfahren und zogen zahlreiche risikobereite WallStreetBets-Vertreter an.

Besonders die überraschend positive Quartalssaison, sinkende Inflationsraten und sich langsam entspannende Lieferketten sorgten für eine rundum positive, wenn nicht schon euphorische Stimmung an den Börsen. Das schürt die Hoffnung, dass die Zentralbanken nun weniger restriktiv agieren und im kommenden Jahr schon wieder beginnen könnten, die Zinsen zu senken und die Wirtschaft stabilisieren. Daher rechne viele Anleger und Experten nicht mehr mit einem erneuten "Antesten" der lokalen Tiefs, die wir Mitte Juni gesehen haben.

Möchte man vom aktuellen Momentum profitieren und am steigenden Trend partizipieren, so lohnt sich ein Blick auf die NEO-DARVAS-STRATEGIE. Hierbei handelt es sich um einen Trendfolge-Ansatz, der auf die stärksten Aktien der Wall Street setzt. Es kommen nur Titel in Frage, die seit dem Halbjahrestief mindestens 70 % zugelegt haben und die in den letzten 20 Handelstagen ein neues 52-Wochenhoch markierten.

Vertreter dieser Strategie wollen also dort sein, wo gerade die Musik spielt. Neo-Darvasianer wollen auf die Aktien setzen, die gerade mit voller Wucht nach oben laufen. Das Schlimmste wäre, in Titel investiert zu sein, bei denen sich nichts tut. Das wäre verschwendete Zeit und die Opportunitätskosten wären zu hoch.

Um die Chance auf schnelle Rally Bewegungen zu maximieren, führen wir unter allen NEO-DARVAS-Aktien täglich ein Screening durch, ob es zu Pivotal-News-Points kommt. Das ist dann der Fall, wenn Firmen Quartalsergebnisse deutlich über den Konsenserwartungen melden. Solche Pivotal-News-Points stellen oft den Startschuss zu Rally Bewegungen dar, zudem reduzieren sie das Risiko für einen Einstieg, denn die guten Quartalsergebnisse bestätigen, dass die Aufwärtsdynamik fundamental untermauert ist.

Tipp: In unserem digitalen Kiosk stellen wir täglich um 8 Uhr PDF-Dokumente bereit, die alle aktuellen Top-Aktien zu einer Anlage- oder Tradingstrategie beinhalten. Egal, ob du Geld anlegen möchtest, wie Warren Buffett oder dich wie Peter Lynch auf die Suche nach "Tenbaggern" machst oder ganz einfach nur nach schnellen Breakout-Trades Ausschau hältst: In unserem digitalen Kiosk wirst du fündig. Hier findest du auch die hier vorgestellte Strategie "NEO-DARVAS".

Im Folgenden werden 4 Aktien vorgestellt, die für das Trendfolge-Trading in Betracht kommen

Advanced Drainage Systems Inc. [WKN A117FL | ISIN US00790R1041]

Wasser ist für unser tägliches Leben unglaublich wichtig. Dies gilt unabhängig von seiner Endanwendung. In Anbetracht der großen Vielfalt an Verwendungsmöglichkeiten von Wasser ist es nur logisch, dass es eine Reihe von Unternehmen gibt, die in diesem Bereich tätig sind. Ein Unternehmen, das innovative Lösungen für das Wassermanagement in den Bereichen Regenwasser und septische Abwässer vor Ort herstellt, ist Advanced Drainage Systems. Hierbei handelt es sich um einen führenden Anbieter von Wassermanagementlösungen, der mit speziellen Rohrsystemen und Auffangbecken überschüssiges Regenwasser nicht nur ableiten, sondern auch mit diversen Filtersystemen etwa für die Pflanzenbewässerung wiederverwendbar machen möchte. Gerade die weiter ansteigenden extremen Wetterphänomene sorgen dafür, dass Überschwemmungen zu einem immer größeren Problem werden. Auch Infrastrukturprojekte könnten nun neben dem allgemein steigenden Bedarf an Süßwasserquellen durch das globale Bevölkerungswachstum zu neuen Treibern werden.

Advanced Drainage Systems stellt HDPE- (Polyethylen hoher Dichte), Polypropylen- und PVC-Rohre für das Entwässerungsmanagement her. Das Unternehmen liefert auch Entwässerungsroste, Wasserspeicherschächte, Baugewebe, Klärgruben/Zubehör und verwandte Produkte. Die Produkte haben den Vorteil, dass sie meist kostengünstiger sind als Alternativen wie Stahl- oder Betonrohre. Außerdem können Projekte mit HDPE in kürzerer Zeit abgeschlossen werden. Advanced Drainage Systems ist ein führender Hersteller von gewellten Kunststoffabflussrohren mit mehr als 10 Milliarden Metern in Betrieb befindlicher Rohre auf der ganzen Welt. Die eigenen Rohrsysteme werden größtenteils aus recyceltem Kunststoff hergestellt. Die Rohre kommen etwa in Wohn- oder Gewerbeimmobilien, Straßen oder Parkplätzen zum Einsatz. Durch die Übernahme von Jet Polymer Ende letzten Jahres ist Advanced Drainage Systems nun auch zum landesweit zweitgrößten Recyclingunternehmen für Kunststoffe aufgestiegen und erweitert damit den adressierbaren Markt. Jet Polymer ist der momentan wichtigste Zulieferer von recyceltem Polypropylen-Kunststoff für die Tochterfirma Infiltrator Water Technologies, die sich mit der septischen Abwasserbehandlung befasst.

Advanced Drainage Systems hat für sein Geschäft starken Rückenwind. Der globale Markt für Regenwasserbehandlungssysteme soll bis 2028 mit einer durchschnittlichen jährlichen Wachstumsrate von 8,5 % wachsen. Dieses Wachstum wird den Markt von etwa 13 Mrd. USD im Jahr 2021 auf etwa 23,5 Mrd. USD im Jahr 2028 ansteigen lassen. In den letzten Jahren gab es weltweit viele extreme Stürme, die zu Überschwemmungen führten. Der Bedarf an Lösungen wird daher noch viele Jahre lang stark nachgefragt werden.

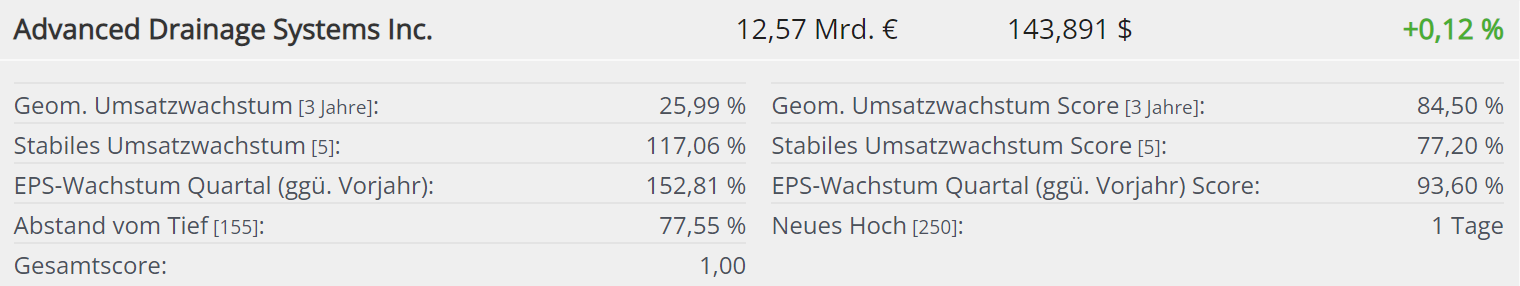

Advanced Drainage Systems meldete für das 1. Quartal Juni 2022 einen Gewinn von 2,22 USD pro Aktie bei einem Umsatz von 914,2 Mio. Die Konsensgewinnschätzung lag bei 1 USD pro Aktie bei einem Umsatz von 824,6 Mio. USD. Der Umsatz stieg im Jahresvergleich um 36,6 %. Das Unternehmen erwartet für das Geschäftsjahr 2023 einen Umsatz von 3,25 bis 3,35 Mrd. USD, das entspricht einer Steigerung von rund 20 %. Scott Barbour, President und Chief Executive Officer von ADS, kommentierte: "Wir haben im ersten Quartal des Geschäftsjahres 2023 Rekordergebnisse bei Umsatz und bereinigtem EBITDA erzielt, wobei die Ergebnisse deutlich über dem Plan lagen. Das Umsatzwachstum von 37 % wurde durch eine günstige Preisgestaltung sowohl bei ADS als auch bei Infiltrator sowie durch ein starkes Mengenwachstum bei Allied Products, Infiltrator und dem Endmarkt für Wohngebäude aufgrund von Anteilsgewinnen erzielt. Darüber hinaus produzieren die neuen Produktionsanlagen, die im vierten Quartal des Geschäftsjahres 2022 sowohl bei ADS als auch bei Infiltrator installiert wurden, in den erwarteten Raten und tragen dazu bei, die hohen Auftragsbestände zu reduzieren. Während das Rohrvolumen in unseren Endmärkten für Nichtwohngebäude, Infrastruktur und Landwirtschaft langsamer als erwartet begann, verbesserte sich das Volumen im Jahresvergleich im Laufe des Quartals, und wir sind weiterhin zuversichtlich, was die Aussichten für alle unsere Endmärkte für den Rest des Geschäftsjahres betrifft." Das Unternehmen ist mit einem KGV22 von 44 und einem KUV22 von 4,35 aktuell nicht günstig bewertet.

Die Aktienperformance der letzten 3 Jahre lag bei atemberaubenden 540 %. Zieht man als Ausgangspunkte das Coronatief heran, so lag die Performance sogar bei knapp 600 %. Aus der Konsolidierung von Ende März bis Mitte Juli konnte die Aktie Anfang August ausbrechen und ein neues Allzeithoch erklimmen .

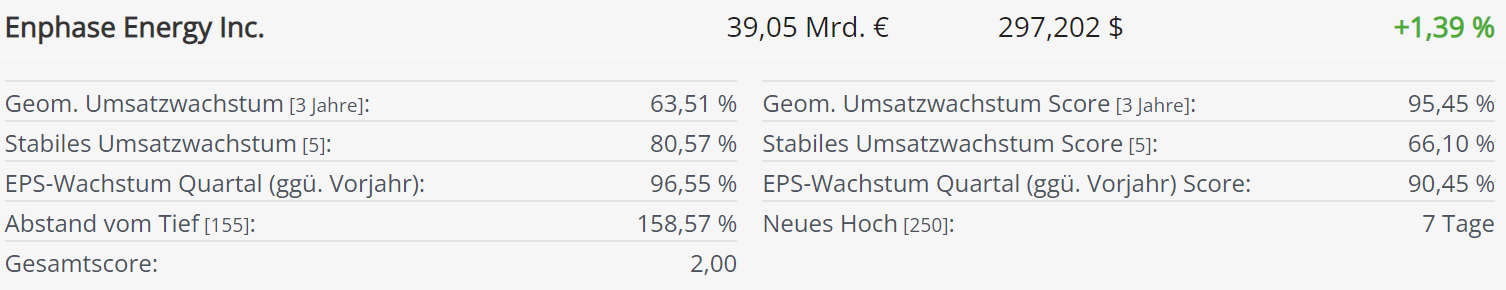

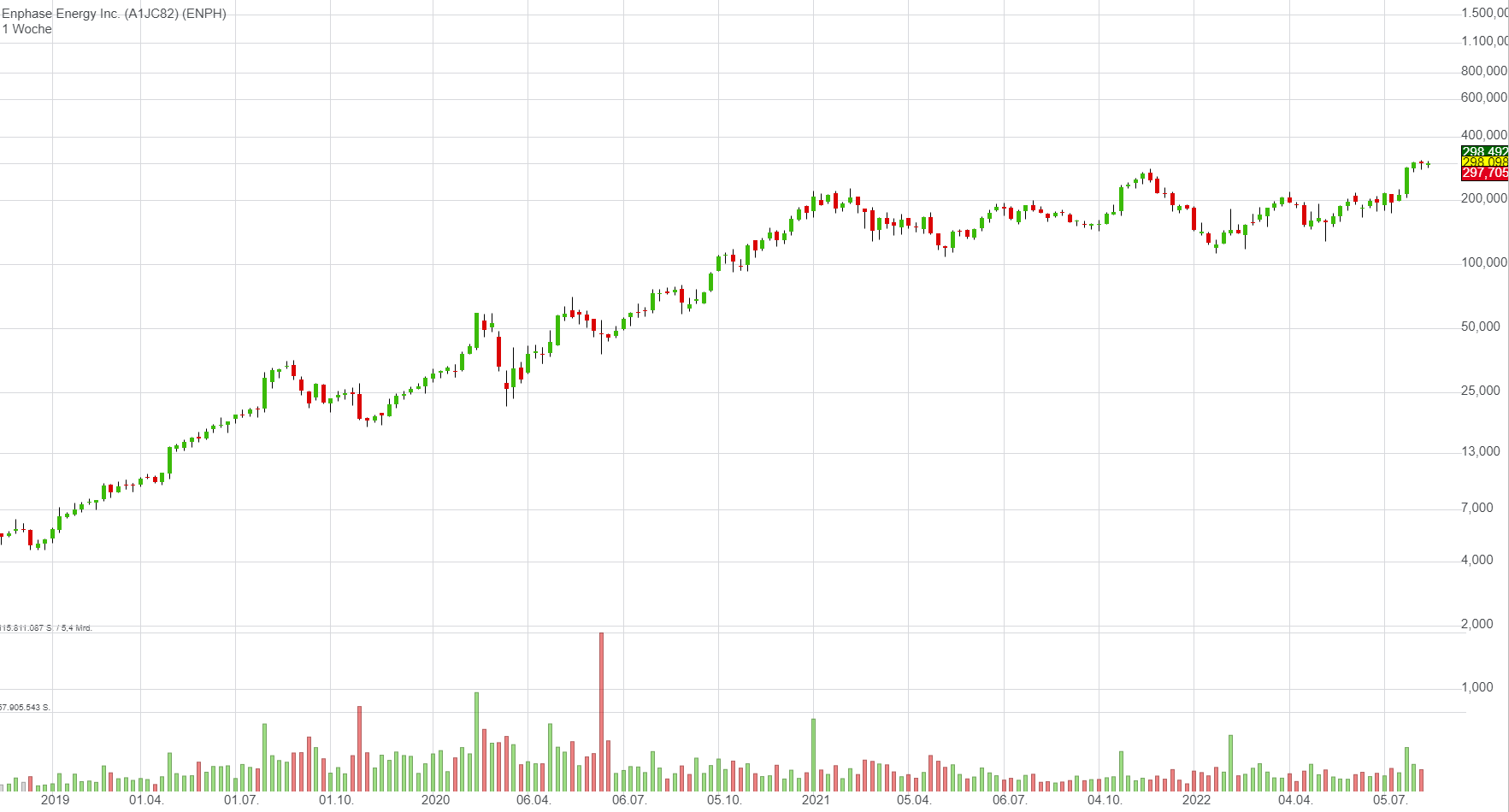

Enphase Energy Inc. [WKN A1JC82 | ISIN US29355A1079]

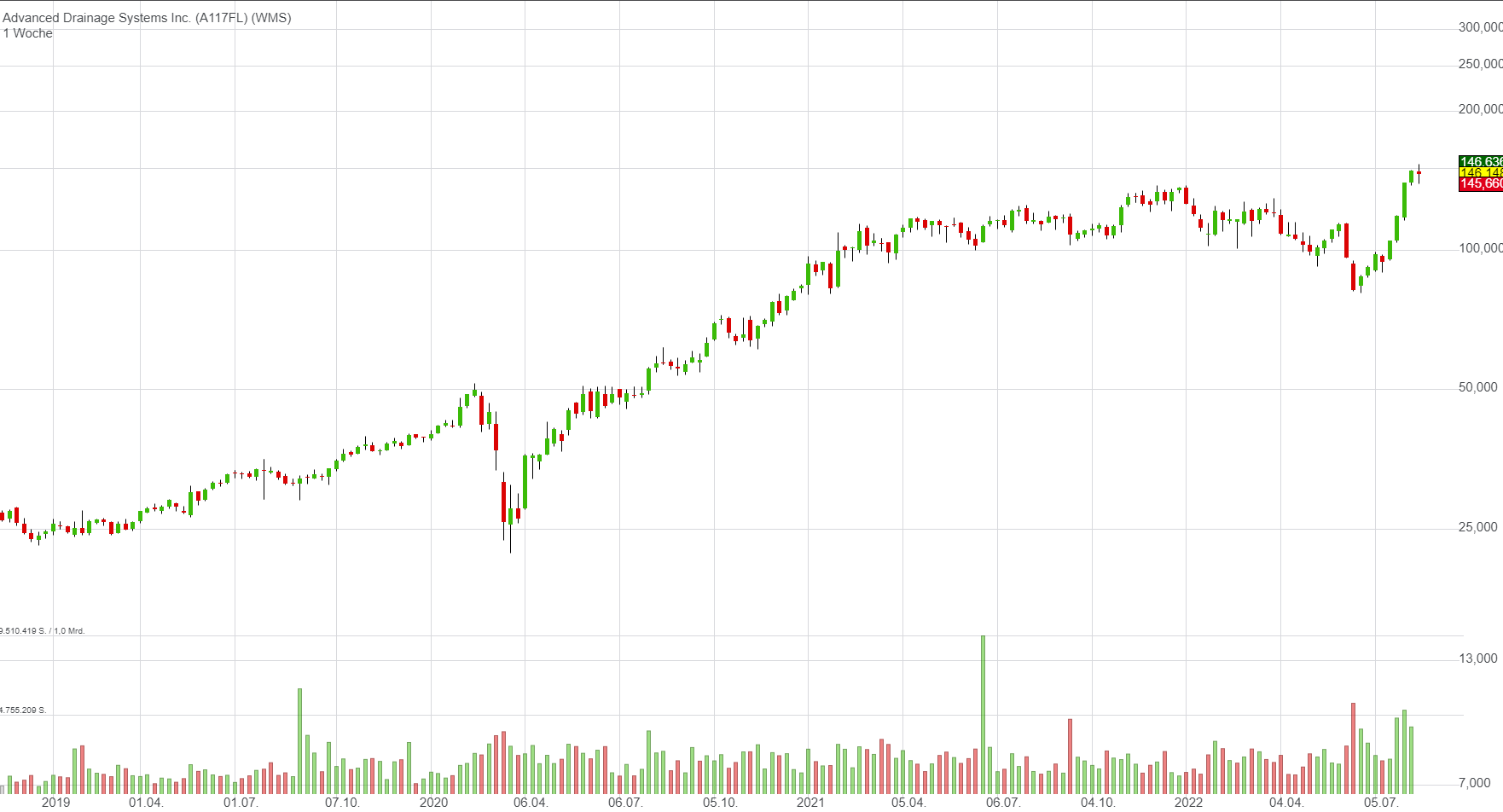

Enphase Energy ist ein Anbieter von Solar- und Batteriesystemen auf Basis von Mikro-Wechselrichtern. In diesem Bereich ist das Unternehmen führend und entwickelt unter anderem Energiesysteme für Privathaushalte, die im Anschluss über Installations- und Vertriebspartner an die Hausbesitzer geliefert werden. Hierfür nutzt Enphase eine eigene Installationsplattform. Durch Akquisitionen baut Enphase seine Plattform stetig aus und sorgt für weiteres Wachstum. Zudem integrierte das Unternehmen kürzlich untere anderem EV-Ladegeräte in das eigene Produktportfolio. Damit soll das Umsatzpotenzial je Haushalt von 2.000 USD im Jahr 2019 auf 12.000 USD bis 2023 gesteigert werden.

Treibende Kraft für weiteres Wachstum soll der neue IQ8-Mikrowechselrichter sein. Dieser wird bereits in den USA verkauft und soll im Laufe des zweiten Halbjahres auch vermehrt in Europa zum Einsatz kommen. Durch dieses Produkt können Micro-Grids, wenn das öffentliche Stromnetz ausfällt, erstmalig ohne Batteriespeicher agieren und die Haushalte mit Strom versorgen. Die Nachfrage nach solchen abgeschotteten Grid-Lösungen ist hoch, da die Versorgungsnetze extremen Wetterereignissen ausgesetzt sind. Positiv auf das Geschäft von Enphase wirkt auch die 24-monatige Befreiung von Zöllen auf Solarpaneele, welche seitens der US-Regierung genehmigt worden ist.

Die vergangenen Monate haben gezeigt, dass Immer mehr private Haushalte sich aufgrund steigender Energiepreise selbst mit sauberer Energie versorgen möchten. Umfragen und Studien ergeben, dass bereits 80 % der E-Auto Besitzer ihre Fahrzeuge zuhause laden und viele auch eine Photovoltaikanlage installiert haben. Der adressierbare Markt in diesem Bereich liegt bei rund 6 Mrd. USD im Jahr 2025. Es zeichnen sich somit einige Cross Selling-Potentiale ab. Die Übernahme von Clipper Creek zur Herstellung von Ladesäulen ist strategisch ein kluger Schachzug gewesen.

Doch nicht nur in Nordamerika gibt es neue Umsatzrekorde (zurückzuführen auf die diesjährige Einführung des neuen IQ8-Mikrowechselrichters), sondern auch in Europa erfuhr Enphase zuletzt eine Nachfragesteigerung um 69 %, insbesondere aus den Niederlanden und aus Deutschland. Die gezielte Förderung der E-Mobilität durch die Regierungen in den USA und Europa könnte Enphase auch in den kommenden Jahren zu weiterem Wachstum verhelfen. Die Energiekrise bzw. hohe Stromkosten und der Wunsch nach Energieunabhängigkeit fachen das Wachstum speziell in Europa weiter an. So verwundert es nicht, dass Enphase die Produkte in weiteren Ländern einführen und durch die Kompatibilität mit Wärmepumpen und E-Ladestationen von Drittanbietern zur zentralen Energiemanagementplattform werden möchte.

Angetrieben wird diese Thematik vermehrt durch die angestrebte Energiewende der EU. Diese plant, bis 2030 rund 40 % des Energiebedarfs durch erneuerbare Energien zu decken und strebt dazu eine Verdoppelung der Solarkapazitäten auf 300 GW bis 2025 an. Zum Ende der Dekade sollen es dann sogar 600 GW sein. Darauf stellt sich Enphase ein und baut ab 2023 Wechselrichter für die europäischen Märkte in einem Werk des Produktionspartners Flex in Rumänien. Das soll die globale Kapazität erhöhen und die Lieferzeiten für Kunden in Europa reduzieren. Auch im Heimatmarkt wurden bereits US-Importzölle aus südostasiatischen Ländern für 24 Monate ausgesetzt, was zuletzt verzögerten Solarprojekte wieder ankurbeln dürfte.

Die massive Nachfrage nach den Lösungen von Enphase zeigt sich auch in der Umsatzentwicklung. In den letzten fünf Jahren stieg der Umsatz um durchschnittlich 34 %. Die Gewinne stiegen ebenfalls, werden jedoch durch die hohen Ausgaben in den Bereichen F&E, Kundendienst, Vertrieb und IT-Infrastruktur geschmälert. Die Nettogewinnmarge war jedoch seit 2019 durchgehend zweistellig. Am 26.07.2022 stellte das Management seinen Investoren das Zahlenwerk für das abgelaufene Quartal vor. Hierbei verkündete das Unternehmen eine Wachstumsbeschleunigung auf 68 % und auch die Gewinne haben sich im Betrachtungszeitraum verdoppelt. Die Zahlen und der Ausblick fielen dementsprechend besser aus, als von den meisten Investoren erwartet worden ist. Der Quartalsumsatz belief sich auf 530 Mio. USD und der Gewinn pro Aktie betrug 0,54 USD. Für das Q3 erwartet das Management von Enphase ebenfalls ein starkes Umsatzwachstum von rund 68-79 %. Das Unternehmen ist momentan mit einem KGV22 von 140 und einem KUV22 von 18,35 sehr teuer bewertet.

Die Aktien von Enphase haben eine unbeschreibliche Kursrallye hinter sich. Seit 2019 verbucht die Aktie ein sattes Plus von über 6600 % und handelt gegenwärtig bei rund 300 USD. Nach einem übergeordneten Seitwärtstrend bildet die Aktie aktuell eine neue Darvas-Box aus und könnte schon bald auf ein neues Allzeithoch ausbrechen.

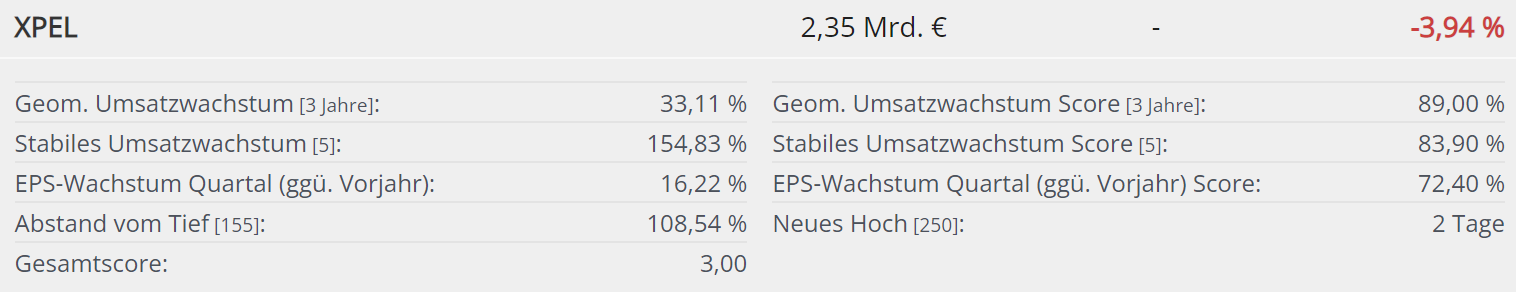

XPEL [WKN A2PN36 | ISIN US98379L1008]

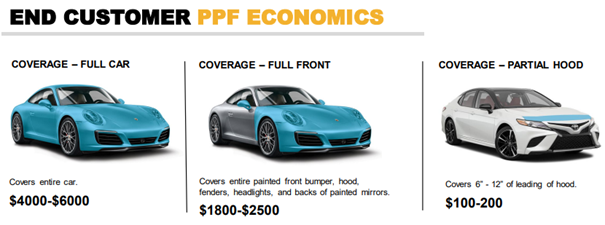

Das Unternehmen XPEL wurde 1997 gegründet und ist in der Automobil-Branche tätig. XPEL beschäftigt rund 750 Vollzeitangestellte und verkauft in erster Linie Lackschutz-, Autotönungs- und Flachglasfolien. Die Produkte des Unternehmens schützen lackierte Oberflächen vor Steinschlag, Käfersäuren und Straßenschmutz. Das Unternehmen ist führend in der Branche und verzeichnet ein schnelles Geschäftswachstum. Neben dem Folien-Geschäft betreibt das Unternehmen auch eine cloudbasierte Software, mit welcher die unterschiedlichen Folien effizienter an das jeweilige Auto angebracht werden kann. Die Software vereint mehr als 80.000 Muster und bietet somit das weltweit größte Musterarchiv für Autofolien. Den Großteil des Umsatzes, 85 %, erwirtschaftet XPEL durch den Produkt-Verkauf – lediglich 15 % entfallen auf weitere Services. Rund 65 % der Produkte werden direkt an Autohändler oder unabhängige Installateure verkauft – die restliche 35 % der Produkt-Verkäufe laufen über internationale Drittanbieter.

Den Großteil des Umsatzes erzielt das Unternehmen am US-Heimatmarkt. Hier werden knapp 58 % der Einnahmen generiert. Der zweitgrößte Absatzmarkt ist China mit einem Anteil von rund 12 %, gefolgt von Kanada mit rund 11 %. Doch auch in Europa und im asiatisch-pazifischen Raum ist das Unternehmen aktiv. Die Kfz-Schutzfolienindustrie wächst jedes Jahr, und die steigende Nachfrage nach Oberflächenschutz dürfte für weitere Zuwächse sorgen. Bis 2028 wird eine jährliche Wachstumsrate von 6,2 % erwartet. Neben 3M ist XPEL in dieser Branche als führend, und durch einen aggressiven Wachstumsplan und Übernahmen hat XPEL seinen wirtschaftlichen Burggraben gestärkt. Die Gewinnmargen (EBIT-, EBITDA- und Nettogewinnmargen) liegen deutlich über dem Branchendurchschnitt.

XPEL ist in den letzten Jahren organisch schnell gewachsen, hat aber auch wichtige Akquisitionen getätigt (7 Akquisitionen allein im Jahr 2021), um sich neue Marktchancen zu eröffnen. In der Regel handelt es sich hierbei um Unternehmen aus der Lackschutz- und Fensterfolienindustrie (Shadow Shield, Shadow Tint, North 1 Technologies, One Armor und Tint Net), aber durch die Übernahme von Veloce Innovation konnte man sich auch Knowhow im Bereich der Architekturfolien für Büro- und Gebäudefenster ins Boot holen. Das Management von XPEL führt mehrere wichtige strategische Initiativen durch. Primär möchte man die lokale Präsenz an globalen Standorten weiter ausbauen. Die Präsenz vor Ort wird es dem Unternehmen ermöglichen, die Lieferung von Produkten und Dienstleistungen besser zu kontrollieren. Doch auch die Lieferkanäle sollen durch internationale Partnerschaft erweitert und optimiert werden. Diese Expansion erhöht die globale Reichweite des Unternehmens und ermöglicht es ihm, sein Vertriebsmodell auf die Zielmärkte zuzuschneiden. Außerdem wird das Unternehmen sein Produktportfolio außerhalb des Automobilbereichs durch den Fokus auf Architekturfenster, Solar- und Fahrradfolien erweitern. Darüber hinaus haben XPEL und Rivian vor kurzem bekannt gegeben, dass XPEL exklusiver Lieferant von Lackschutzfolien für Rivian sein wird. Rivian ist auf dem besten Weg, in diesem Jahr 25.000 Fahrzeuge zu produzieren, und diese Zahl dürfte in den kommenden Jahren noch steigen. Darüber hinaus handelt es sich um einen öffentlichkeitswirksamen Vertrag, der den Bekanntheitsgrad von XPEL-Produkten erhöhen dürfte und künftige Aufträge nach sich ziehen wird.

Auf den ersten Blick erscheint das Geschäft mit Schutzfolien relativ uninteressant. Doch bei genauerem Hinsehen, ergeben sich durchaus einige spannende Gesichtspunkte. So ist der Automotive-Bereich von XPEL nicht vom Wandel zur E-Mobilität oder anderen Trends betroffen. Schutzfolien können sowohl an Elektroautos als auch an Verbrennern angebracht werden. Außerdem ist es den Automobilunternehmen durch die Produkte von XPEL möglich, höhere Preise zu verlangen, da der Endnutzer ein widerstandsfähigeres Auto erhält. Hierdurch lassen sich auch bei den Geschäftspartnern von XPEL die Margen steigern. Mit Fokus auf Luxus-Autos bzw. dem Premiumsegment gelingt es XPEL außerdem weniger konjunktursensible Einnahmen zu generieren. Kunden im höheren Preissegment sparen seltener an Ausgaben und Kosten. Mittlerweile expandiert XPEL jedoch auch in das Mittelklasse-Segment, was neue Wachstumschancen und Erlösquellen eröffnet.

Steinschläge sind bei Autohändlern nachweislich die häufigste Beschwerde der Kunden. Entsprechend ist das Geschäft mit Lackschutzfolien für alle lukrativ. XPEL verdient Geld am Verkauf der Folien und die Autohändler können aufgrund des Produkts ihre Marge steigern, höhere Preise verlangen und die Kundenbeschwerden reduzieren. Durch das Besetzen einer Nische gelingt es XPEL aufgrund geringer Konkurrenz ihre Preismacht durchzusetzen.

Die starke Leistung auf der ganzen Welt führte zu einem Umsatzwachstum von 22 % im 2. Quartal 2022. XPEL ist jedoch nicht nur schnell gewachsen, sondern konnte auch seine Margen verbessern. Dies ist hauptsächlich auf eine Verbesserung des Produktmix sowie auf niedrigere Produktkosten zurückzuführen. Auch die Ausweitung des Dienstleistungssegments wird zukünftig zur Verbesserung der Gesamtmarge beitragen. Durch die Akquisition von PermaPlate und Tint Net im Jahr 2021 konnte XPEL sein Dienstleistungsportfolio erweitern. Dank dieser Hinzufügung haben sich die Dienstleistungseinnahmen von XPEL (insbesondere das Segment der Installationsarbeiten) im Jahr 2021 im Vergleich zu 2020 mehr als verdoppelt. Das Dienstleistungsgeschäft ist ein Segment mit höherer Marge, so dass dieses deutliche Wachstum im Dienstleistungsbereich zu einer Verbesserung der Gesamtmarge führte. Ryan Pape, Präsident und Chief Executive Officer von XPEL sagte: "Wir freuen uns, dass wir im zweiten Quartal ein starkes Ergebnis erzielt haben, insbesondere angesichts des anhaltenden Gegenwinds im Zusammenhang mit den knappen Neuwagenbeständen, den COVID-bedingten Auswirkungen in China und dem stärkeren US-Dollar. In den meisten unserer Regionen war die Nachfrage nach unseren Produkten und Dienstleistungen weiterhin robust. Wir sind weiterhin zuversichtlich, dass wir auch in der zweiten Jahreshälfte 2022 eine starke Performance erzielen werden."

XPEL Technologies meldete für das 2. Quartal Juni 2022 einen Gewinn von 0,43 USD pro Aktie bei einem Umsatz von 83,9 Mio. USD. Die Bruttomarge verbesserte sich im ersten Quartal auf 39,3 % und erreichte damit einen neuen Höchststand für das Unternehmen. Der Nettogewinn stieg um 16,8 % auf 11,9 Mio. USD bzw. 0,43 USD pro Aktie, verglichen mit 10,2 Mio. USD bzw. 0,37 USD pro Aktie im gleichen Quartal 2021. Das EBITDA stieg um 26,6 % auf 17,2 Millionen USD oder 20,5 % des Umsatzes im Vergleich zu 13,6 Mio. USD im zweiten Quartal 2021. Die XPEL-Aktie ist momentan mit einem KUV22 von 6,99 und einem KGV22 von 51,70 teuer bewertet. Im Jahr 2022 soll der Umsatz bei 328 Mio. USD und der Gewinn je Aktie bei 1,61 USD liegen. Bis in das Jahr 2024 erwarten die Analysten, dass der Umsatz um kumulativ 45,7 % auf 478 Mio. USD und der Gewinn je Aktie um kumulativ 73 % auf 2,79 USD anziehen wird.

Seit 2019 konnte die Aktie um stolze 2000 % zulegen. Wie an der Schnur gezogen bewegte sich die Aktie die letzten Jahre in einem mustergültigen Aufwärtstrend nach oben. Das Allzeithoch wurde Anfang Juli erreicht, wobei es in den letzten Wochen deutlich, aufgrund der aufkeimenden Zinssorgen, auf unter 50 USD bergab ging. Seit April konnte die Aktie diese Verluste aber beinahe komplett wett machen und stieg um erneute 115 % an. Nun handelt man noch knapp 20 % unter dem Allzeithoch.

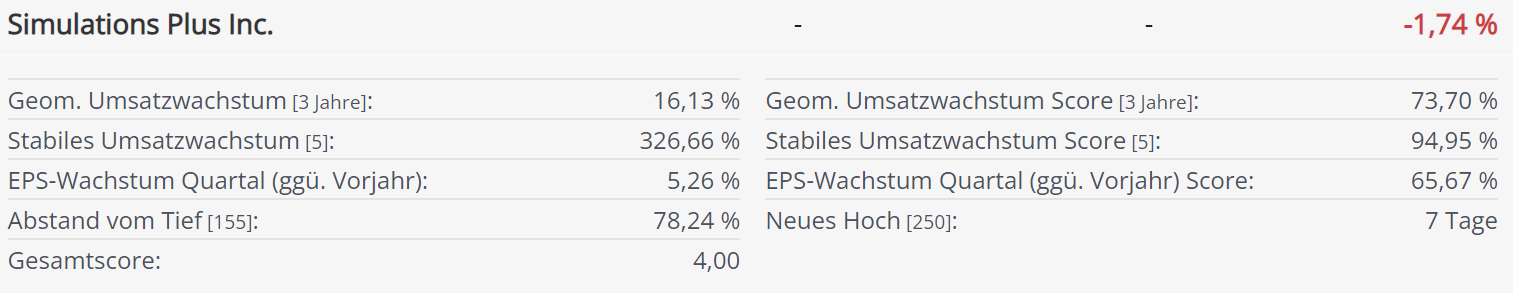

Simulations Plus Inc. [WKN 924294 | ISIN US8292141053]

Simulations Plus Inc. mit Hauptsitz in Südkalifornien bietet spezialisierte Modellierungs- und Simulationssoftware an, die vor allem bei der Entwicklung von Arzneimitteln in der Pharma- und Biotech-Industrie eingesetzt wird. Das Unternehmen bietet auch Beratungsdienste zur Unterstützung von klinischen Studien und Zulassungsanträgen an. Die innovative, kosteneffiziente Software wird von Pharma- und Biotechnologieunternehmen für präklinische und klinische Entwicklungsprogramme genutzt. Laut der jüngsten Pressemitteilung zählt das Unternehmen mehr als 250 Kunden, arbeitet mit einer beträchtlichen Anzahl von Fachleuten mit Doktortitel zusammen, und die Produkte wurden schon in mehr als 1300 Veröffentlichungen besprochen.

In seiner erst 25-jährigen Firmengeschichte ist es Simulations Plus erfolgreich gelungen, künstliche Intelligenz einzusetzen. Diese ist für die Vorhersage der Eigenschaften von Molekülen wichtig und kommt auch in der Agrochemie, Kosmetik und Lebensmittelindustrie Anwendung zur Anwendung.

Besonders bedeutsam ist "GastroPlus", das als Flaggschiff-Produkt angesehen wird und laut Jahresbericht des Unternehmens von der Industrie und den Aufsichtsbehörden weltweit als eine der am weitesten verbreiteten kommerziellen Software dieser Art eingesetzt wird. GastroPlus simuliert die Absorption und die Wechselwirkung von Wirkstoffen, die Menschen und Tieren verabreicht werden. Das Unternehmen hat allein in diesem Quartal 6 neue kommerzielle Kunden gewinnen können und wurde in 16 von Experten begutachteten Zeitschriftenartikeln erwähnt.

Zu den weiteren Entwicklungen gehört eine aktualisierte Version des "ADMET Predictor", die im ersten Quartal veröffentlicht wurde und ebenfalls neue Kunden gewinnen konnte. Der ADMET Predictor ist eine führende maschinelle Lernplattformen für die Modellierung mit erweiterten Funktionen für die Datenanalyse, die Stoffwechselvorhersage und das KI-gesteuerte Wirkstoffdesign. Insgesamt ist der durchschnittliche Umsatz pro Kunde über alle Softwareprodukte hinweg in diesem Quartal mit 95.000 USD tendenziell höher als in den letzten Jahren (89.000 USD in Q3 2020).

Die Aktien haben sich im vergangenen Jahr aufgrund beeindruckender operativer und finanzieller Trends besser entwickelt als der breite Markt. So hat das Unternehmen gerade sein jüngstes Quartalsergebnis vorgelegt, das die Erwartungen übertraf, was durch steigende Gewinnspannen und positive Prognosen unterstrichen wurde. Das Unternehmen wies für das dritte Quartal einen Gewinn pro Aktie von 0,20 USD aus. Dieser lag um 0,02 USD über den Schätzungen. Der Umsatz von 15 Mio. USD stieg im Jahresvergleich um 17,1 % an, wobei die Bruttomarge in diesem Quartal bei 83 % lag, gegenüber 81 % in Q3 2021. Trotz eines Anstiegs der Vertriebs- und Verwaltungskosten um 45 % im Jahresvergleich, der zum Teil auf einen höheren Personalbestand zur Unterstützung der Wachstumsbemühungen zurückzuführen ist, konnte Simulations Plus das Betriebsergebnis um 9 % und das bereinigte EBITDA um 7 % steigern. Das Unternehmen verzeichnet ein Wachstum in allen Bereichen. Im Bereich Software, der 64 % des Geschäfts ausmacht, stiegen die Einnahmen um 16 % im Jahresvergleich, während die Dienstleistungen um 19 % im Jahresvergleich stiegen, wobei eine gewisse Normalisierung im Vergleich zu den Pandemieausfällen in den Jahren 2021 und 2020 zu berücksichtigen ist. Gegenwärtig ist die Aktie mit einem KGV22 von 83 und einem KUV22 von 24 hoch bewertet. Im historischen Vergleich hat man jedoch schon weitaus teurere Bewertungskennzahlen gesehen.

Die Aktie von Simulations Plus sieht durchaus ein wenig volatiler aus, als die anderen Kandidaten aus diesem Artikel. Dennoch verbuchten die Wertpapiere von 2019 bis Anfang 2022 ein Plus von knapp 400 %. Vom Allzeithoch bei rund 90 USD korrigierte die Aktie erstmal um über 60 %, ehe seit Ende Februar eine erneute Kursrallye von über 80 % eingeleitet worden ist. Auch Simulations Plus ist aktuell im Begriff eine Darvas Box zu formen und könnte nach Ausbruch aus dieser die starke Aufwärtsbewegung der vergangenen Wochen fortsetzen.

Liebe Grüße und gute Trades,

David

Tipp: Auf https://paper.traderfox.com stehen 20 weitere PDF-Reports zum Download bereit. Holt euch das TraderFox Morningstar-Datenpaket für günstige 19 € pro Monat, wenn ihr dauerhaft auf unsere Research-Inhalte zugreifen wollt. Das Abo beinhaltet zudem den Zugriff auf 4 weitere Applikationen, zum Beispiel auf mächtige Aktien-Screener, die mit einer Morningstar-Datenbank arbeiten.

& Profi-Tools von

& Profi-Tools von