5 Aktien, die nach der Zanger-Strategie bald abheben könnten (überraschende Selektion)

Hallo Trader und Investoren,

heute möchte ich euch eine Strategie des berühmten technischen Analysten Daniel J. Zanger vorstellen. Er wurde bekannt durch eine Vervielfachung von 10.775 US-Dollar auf 18 Millionen US-Dollar von Juni 1998 bis Dezember 1999. Dies hat ihm den Titel als Weltrekordhalter für den größten prozentualen Gewinn eines Finanzportfolios binnen 12 Monaten bzw. 18 Monaten gebracht.

Daniel Zangers Ziel war es, in Rallyphasen überproportional mitzuverdienen. Dabei setzte er auf führende High-Beta-Stocks, die aus bullischen charttechnischen Kaufmustern nach oben ausbrechen. Wichtig war für Zanger, dass die Kursanstiege von hohem Handelsvolumen begleitet wurden. Volumen ist, besonders bei bullischen Signalen, alles. Keine Aktie kann eine große Bewegung ohne Volumen machen. Aus diesem Grund resultieren Kaufsignale ohne hohem Volumen oft in einer sogenannten "Bullenfalle", bei der erst der Eindruck eines Kaufsignals erweckt wird, das hohe Niveau jedoch nicht auf Dauer gehalten werden kann so dass die Aktie schließlich wieder fällt.

Im Gegensatz zu Daniel Zanger sind wir heute glücklicherweise nicht mehr dazu gezwungen, führende High-Beta-Stocks mühsam zu recherchieren und jedesmal, einzelne technische Analysen durchzuführen. Anleger finden die potenziellen Highflyer in unserem Paper mit dem Titel "Skyrocketing Stocks" auf paper.traderfox.com. Die Liste wird wöchentlich auf den neusten Stand gebracht und erspart mühsame, stundenlange Recherchearbeit.

Wir haben die Zanger-Strategie folgendermaßen modelliert

- Wir filtern das Aktienuniversum nach Aktien, die ein Beta von über 1,5 haben. Das bedeutet, dass diese Aktien Marktbewegungen in der Regel um das 1,5fache stärker mitmachen.

- Gleichzeitig setzen wir voraus, dass die Aktien zu den 30 % der Aktien mit der höchsten relativen Stärke in den letzten 100 Tagen gehören, denn wir wollen nur die führenden Aktien im Blick behalten.

- Wir ranken die Treffermenge nach Beta (60 %, je höher desto besser) und nach dem Handelsvolumen in den zurückliegenden 3 Tagen (20 %) und in den zurückliegenden 14 Tagen (20 %). Je Stärker das Handelsvolumen gegenüber der Vergleichsperiode angezogen hat, desto besser.

Die Kaufstrategie besteht darin, die Aktien zu kaufen, welche aus klar definierten, bullischen Chartmustern nach oben ausbrechen und dabei von steigendem Volumen begleitet werden. Anleger die nach dieser Strategie handeln möchten, sollten also selbst über Grundkenntnisse der technischen Analyse verfügen, um die bullischen Chartmuster identifizieren zu können.

Tipp: Diese Strategie steht in unserer Screening-Software https://rankings.traderfox.com fertig hinterlegt als Template zur Verfügung.

Im folgenden werden 5 potenzielle Sryrocketing-Aktien vorgestellt:

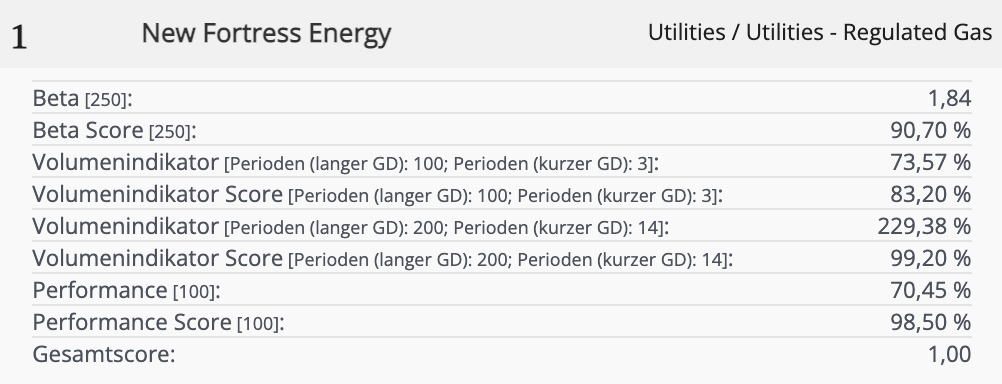

New Fortress Energy

New Fortress Energy ist eine US-amerikanische Holdinggesellschaft die Energie- und Logistikdienstleistungen anbietet. Der Konzern fokussiert sich außerdem auf die Verflüssigung und Wiederverdampfung von Erdgas an Standorten in den USA, Jamaika, Mexiko, Irland, Nicaragua und Angola. Ihre langfristige Vision ist es Milliarden von Menschen auf der ganzen Welt mit erschwinglicher und grüner Energie zu versorgen und dabei zum größten Anbieter von CO-2-freiem Strom auf der Welt aufzusteigen.

In der Praxis besteht das Vorgehen aus 4 Schritten: Als erstes werden Orte identifiziert an denen bezahlbare und saubere Energie knapp ist. Im nächsten Schritt werden Importanlagen für verflüssigtes Ergas gebaut und betrieben, wobei die Kunden bei der Umstellung auf verflüssigtes Ergas oft finanziert und betreut werden. Dies stellt den dritten Schritt dar. Abschließend und somit als vierten Schritt investiert New Fortress Energy in die Umgestaltung lokaler Gemeinschaften, schafft Arbeitsplätze und unterstützt Bildungsinitiativen.

Ein Blick auf die Zahlen zeigt, dass die Technologien von New Fortress stark nachgefragt werden. So schaffte es der Konzern 2021 seinen Umsatz von 0,45 Mrd. $ auf 1,32 Mrd. $ fast zu verdreifachen. Auch in den vorherigen Jahren lag das Umsatzwachstum im hohen zwei- bis dreistelligen Bereich. Obwohl das Unternehmen erst 2014 gegründet wurde, arbeitet es bereits profitabel und erwirtschaftete im vergangenen Jahr einen Gewinn von 97,1 Mio. $. Eine Dividende wird auch gezahlt, die sich auf 0,4 $ pro Aktie verdoppelt hat und bereits seit 2020 ausgeschüttet wird.

Aus diesem Grund sticht New Fortress Energy besonders mit Blick auf das hohe Volumen hervor. Die Volumenindikatoren notieren bei 73,57 % für den GD 3 bzw. 229,39 % für den GD 14 was bedeutet, dass die Aktie kurz- bis mittelfristig stark gehandelt wird. Darauf weißt auch der Beta-Wert von 1,84 hin, der signalisiert, dass die Aktie Kursbewegungen stärker mitmacht. In Kombination mit einem Ausbruch aus einer bullischen Formation könnte hier eine Rallye noch bevorstehen.

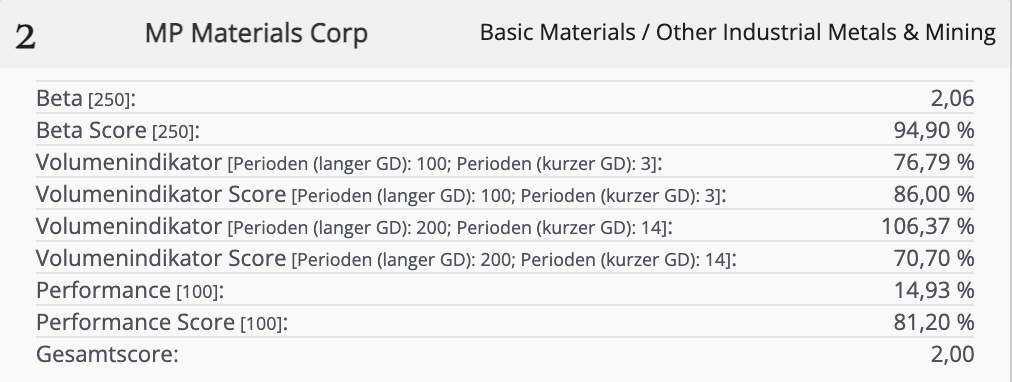

MP Materials Corp.

MP Materials Corp. ist ein amerikanischer Spezialist für Seltenerdmaterialien mit Sitz in Las Vegas und einer der reichsten Lagerstätten für seltene Erden weltweit. Seltene Erden sind eine Reihe von chemischen Elementen, die in der Erdkruste vorkommen und für viele moderne Technologien unerlässlich sind. Durch Verarbeitungsanlagen bei Mountain Pass werden somit Elemente, wie z.B. hochreines Neodym-Praseodym-Oxid gewonnen, welches Hauptbestandteil der effizientesten und stärksten Dauermargneten der Welt sind. Diese werden besonders stark in den vier Zukunftsbranche: Automobil, Grüne Energie, Militär und digitale Technologien nachgefragt, wo sie u.a. in der Produktion von E-Autos, Windkraftanlagen, Radartechnologien oder Smartphones eingesetzt werden.

Entsprechend groß sind auch die Wachstumsperspektiven von MP Materials Corp. Allein der Markt für Windkraftanlagen soll zwischen 2021 und 2025 für rund 30 % des globalen Wachstums in der Verwendung von seltenen Erden verantwortlich sein. Dadurch sollen die Anlagen leichter, günstiger und leichter zu pflegen sein. Auch die Tatsache, dass E-Autos immer beliebter werden dürfte dem Konzern in die Hände spiele, denn die sogenannten NdFeB Magneten werden u.a. für den Elektromotor benötigt Während der Bedarf an Gigawattstunden für Batterien hier 2021 noch bei 273 lag, soll dieser Wert bis 2030 auf über 2.900 Gigawattstunden klettern. Im Zuge der weltweiten militärischen Aufrüstung, die von dem Russland-Ukraine-Krieg ausgelöst wurde, dürfte der Bedarf an seltenen Erden deutlich höher ausfallen als bisher erwartet, was der Aktie einen regelrechten Schub verleitet hat.

Dieser Meinung sind auch die Anleger, wodurch ein sehr hoher Beta-Wert von über 2 erzielt wurde. Die Aktie von MP Materials reagiert daher mehr als doppelt so stark auf Marktbewegungen als der Durchschnitt und generiert in Rallye-Phasen starkes Momentum. Dies wird außerdem von jeweils zwei hohen Volumenindikatoren mit Werten von 76,79 % bzw. 106,37 % begleitet, was ebenfalls auf hohes Anlegerinteresse hinweist. Obwohl die Aktie in den vergangenen Wochen stark nachgefragt war, könnte die Rallye also noch nicht vorbei sein.

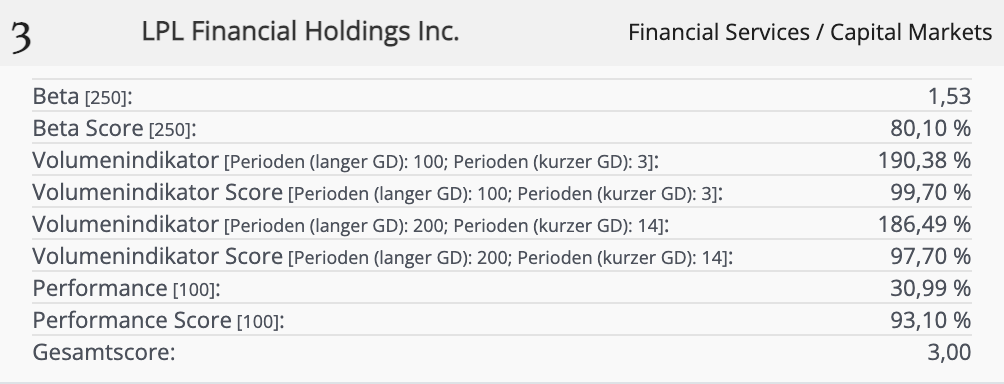

LPL Financial Holdings Inc.

LPL Financial Holdings bietet unabhängigen Finanzberatern und Finanzinstituten die Technologie. Forschungs- Clearing- und Compliance-Dienste und die Verwaltungsprogramme, die sie für den Aufbau und das Wachstum ihres Unternehmens benötigen. Der Konzern verwahrt bzw. verwaltet mehr als 1 Billion US-Dollar, betreut über 19.000 Finanzexperten und arbeitet mit mehr als 800 Finanzinstituten zusammen. Außerdem bietet das Unternehmen objektive Finanzberatung für Millionen amerikanischer Familien, die nach Lösungen für Vermögensverwaltung oder Finanzplanung suchen. Die langfristige Mission des Konzerns ist es, sich um ihre Berater bestens zu kümmern, damit diese sich auch um ihre Kunden kümmern können.

Der Konzern beweist, dass er langfristig profitabel wirtschaften und wachsen kann. Im Jahr 2021 belief sich der Umsatz auf rund 2,35 Mrd. $, was einer Steigerung von mehr als 17 % entspricht. Der Gewinn stagnierte in diesem Zeitraum zwar bei einem Minus von 2,70 % auf rund 460 Mio. $, jedoch ist auch hier der langfristige Trend bullisch. Analysten rechnen für das laufende Jahr mit einem deutlichen Umsatzsprung auf 8,82 Mrd. $ sowie mit einem Gewinn von 0,66 Mrd. $. Dieser Trend soll sich ähnlich in den Folgejahren fortsetzen, wobei bis 2024 mit einem Umsatz von 11,92 Mrd. $ gerechnet wird.

Für Euphorie sorgt unter den Anlegern auch die Erwartungen an die Zinserhöhungen der Fed in diesem Jahr. Aus diesem Grund fällt LPL Financial Holdings mit besonders hohen Werten bei den Volumenindikatoren auf, die in beiden Fällen, deutlich über 100 % liegen. Ein Blick auf den Chart zeigt, dass die Aktie alleine seit dem 06. April um 19 % angestiegen ist und dabei ein neues Allzeithoch erzielt hat. Daher ist es gut möglich, dass es kurzfristig zu Gewinnmitnahmen kommt. Mittelfristig könnte die Aktie jedoch noch deutlich weiter steigen, wenn das letzte Hoch nicht nach unten verlassen wird.

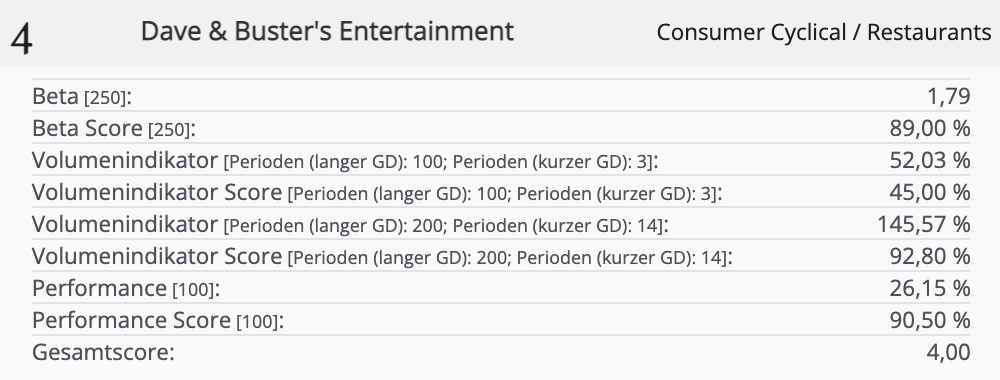

Dave & Buster’s Entertainment

Dave & Busters Entertainment ist ein Eigentümer und Betreiber von Unterhaltungs- und Speiselokalen wobei sich "Dave" auf die Unterhaltssparte und "Busters" auf das Restaurant bezieht, da unter beiden Namen, vor der Fusion, eigenständige Unternehmen betrieben wurden. Der Konzern bietet daher alle Leistungen an, die man sich von einem hochwertigen Restaurant erwarten würde und kombiniert dies mit einer Reihe von Unterhaltungsattraktionen, die sich auf Spiele, Live-Sport und andere im Fernsehen übertragene Veranstaltungen konzentrieren. Als treuer Kunde von Dave & Busters profitiert man außerdem von einem Prämiensystem, bei dem man z.B. für jeden ausgegeben Dollar für Speisen & Getränke einen Spielchip erhält. Außerdem verfügt das Unternehmen über private Räume und bietet sich somit auch fürprivate sowie geschäftliche Veranstaltungen an.

Ein Blick auf die Zahlen zeigt, dass die Fusion von Restaurantqualität mit Entertainment voll aufgeht. Während der Konzern 2021 noch stark unter Corona bedingten Schließungen leiden musste, konnte der Umsatz 2022 wieder um fast 200 % auf 1,30 Mrd. $ gesteigert werden. Auch der Gewinn legte um mehr als 150 % zu und notiert bei 108,64 Mio. $. Da der Umsatz, mit Ausnahme von 2020-2021, jährlich im zweistelligen Bereich gesteigert werden konnte, ist es nicht unwahrscheinlich, dass sich das Wachstum in Zukunft weiter fortsetzen wird.

Auch die Zahlen des Skyrocket-Stocks Ratings sprechen für eine steigende Anlegerinteresse für Dave & Buster’s Entertainment. Dies zeigt z.B. der überdurchschnittlich hohe Beta-Wert von 1,79. Die Aktie macht Kursbewegungen also deutlich stärker mit, als der Durchschnitt. In Kombination mit hohen Werte der Volumenindikatoren von 52,03 % bzw. 145,57 % könnte sich die Aktie schon bald aus seiner Seitwärtsphase befreien und eine Rallye starten.

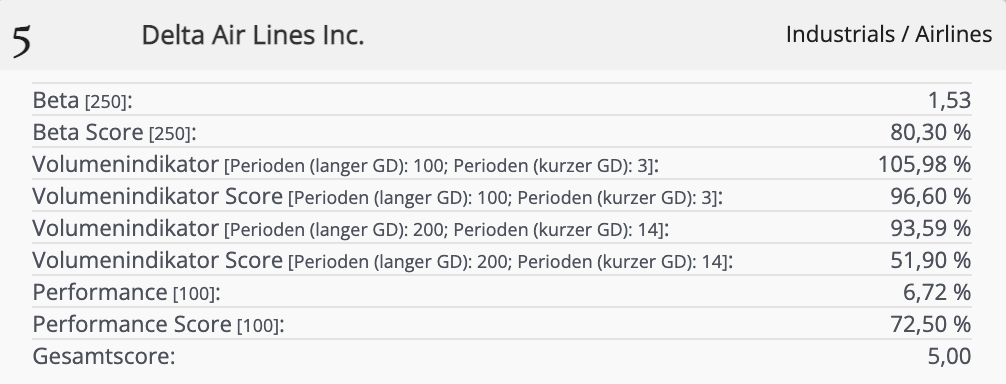

Delta Air Lines Inc.

Delta Air Lines ist, gemessen nach den beförderten Passagieren, die zweitgrößte Airline der Welt und zählt rund 75.000 Mitarbeiter. Die amerikanische Airline befördert pro Jahr fast 200 Mio. Menschen zu bis zu 300 Reisezielen in 50 Ländern mit bis zu 15.000 täglichen Abflügen. Der größte Teil des Umsatzes entspringt den Ticketverkäufen, welche entweder über die eigene Website, oder über Drittanbieter sowie Reisebüros vertrieben werden. Weitere Umsätze kommen aus Treueprogrammen und anderen Onboard Services hinzu. Ein weiterer Geschäftszweig ist Delta Air Lines Mitgliedschaft in der Skyteam Cargo. Einer internationalen Allianz der Luftfrachtgesellschaft mit insgesamt 11 Mitgliedern. Hier werden Umsätze durch Frachttransporte erzielt. Zusätzlich verkauft die Airline Treibstoff an Dritte und kooperiert erfolgreich mit American Express, wobei die Kunden mit der Kreditkarte Bonusmeilen sammeln können, die für künftige Flüge genutzt werden können.

Auch wenn Delta Air Lines von der Corona-Krise hart getroffen wurde, lässt sich in den Zahlen eine deutliche Erholung ablesen. Während der Umsatz 2020 um 63 % absackte, schaffte der Konzern 2021 eine Erholung um rund 75 % auf 29,9 Mrd. $. Außerdem erzielte man im vergangenen Jahr wieder einen kleinen Gewinn von immerhin 0,28 Mrd. $, welcher strategisch u.a. für den Schuldenabbau verwendet wurde. In diesem Zusammenhang wurde 2021 außerdem die Dividende gestrichen, welche 2019 noch bei 3,55 % lag. Für das laufende Jahr rechnen Analysten mit einer Umsatzsteigerung auf 42,47 Mrd. $ sowie einem Gewinn von 3,58 Mrd. $. Bis 2023 erwartet man eine Erholung auf einen Umsatz von mehr als 53 Mrd. $, womit das Vor-Covid-Niveau übertroffen würde.

In unserem Skyrocket-Stocks Rating kommt Delta Air Lines auf den fünften Platz. Grund dafür sind ein Beta-Wert von mehr als 1,5 was darauf hinweist, dass die Aktie Kursbewegungen stärker mitmacht. Außerdem verfügt Delta Air Lines über deutliche relative Stärke gegenüber dem Gesamtmarkt sowie zwei Volumenindikatoren von jeweils 105,98 % sowie 93,59 %, was auf sehr hohes Volumen hinweist. Dies könnten Indikatoren dafür sein, dass die Aktie von Delta Air Lines vor einem deutlichen Kursanstieg stehen könnte.

Liebe Anleger,

Ich wünsche euch noch viele erfolgreiche Investments.

Euer Fabian

Tipp: Diese Strategie steht in unserer Screening-Software https://rankings.traderfox.com fertig hinterlegt als Template zur Verfügung.

& Profi-Tools von

& Profi-Tools von