Die 20 weltbesten Aktien für Krisenzeiten

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die Analysten bei der UBS haben zehn Anlagefaktoren ermittelt, die in der Vergangenheit bei Marktrückgängen eine gute Performance gezeigt haben. Aktien, die bei diesen Faktoren einen hohen Rang einnehmen, hatten hervorragende Cashflows, eine hohe Gewinnsicherheit, steigende Gewinnprognosen und zahlten in der Regel eine Dividende, heißt es in einer Studie. Die Schweizer Großbank hat passend für das aktuelle Krisenumfeld ein Screening erstellt, das basierend auf den erwähnten zehn Anlagefaktoren die 20 weltbesten Aktien umfasst. TraderFox nennt deren Namen und verrät mehr über die Studien-Hintergründe.

2022 erweist sich bisher als ein schwieriges Börsenjahr. Zudem gestaltet sich auch das volkswirtschaftliche Umfeld herausfordernd. Als Hauptproblem erweist sich hier die hohe Inflation, die wiederum zu steigenden Zinsen führt. Nicht selten sprechen Marktteilnehmer deshalb von einem Krisenjahr.

Laut UBS kann man Krisen mit Blick auf den Aktienmarkt auf verschiedene Weise definieren, wobei aber die meisten davon miteinander übereinstimmen, wie es in einer aktuellen Studie der Schweizer Großbank heißt. Bei ihren Analysen untersuchten die Experten aufgetretene Marktrückgänge von ihren jeweiligen Höchst- bis zu ihren Tiefstständen, Rezessionen nach NBER-Definition (National Bureau of Economic Research - eine US-Nonprofit-Forschungsorganisation), Kursverluste von mehr als 5 % auf Quartalsbasis sowie die zehn schlechtesten Monate im Untersuchungszeitraum.

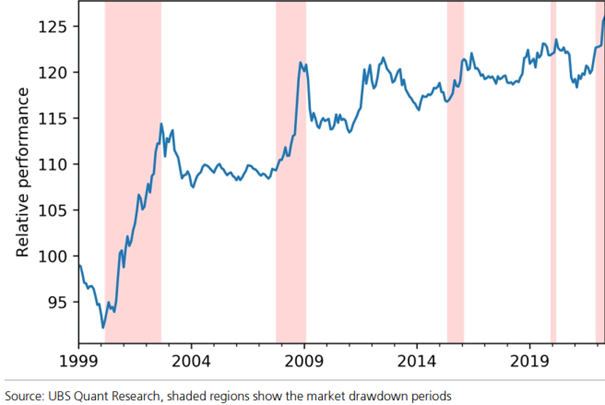

Die vorgenommene Krisendefinitionen erfolgten dabei stichprobenbezogen - zum Beispiel konnte ein Anleger im September 2011 nicht wissen, dass er im Begriff war, einen der 10 schlimmsten Monate der nächsten 20 Jahre zu erleben. Der folgende Chart zeigt die Zeitpunkte der Krisen nach diesen verschiedenen Definitionen.

Entwicklung des MSCI World und Krisenzeiten

Die Performance der Faktoren in Krisenzeiten

Zunächst hat die UBS einfache zusammengesetzte Signale für die Haupttypen von Faktoren getestet: Value, Wachstum, Small-Cap, geringes Risiko und Qualität. Die Analysten erstellten einfache Long-only-Portfolios im MSCI World, indem sie die erste Hälfte der Namen aus jeder Region und jedem Sektor nach dem zusammengesetzten Signal auswählten. Die Portfolios waren im Großen und Ganzen kapitalgewichtet, aber die Gewichte wurden leicht angepasst, so dass jedes Portfolio genau die gleichen Regionen- und Sektorgewichte hatte wie die Benchmark.

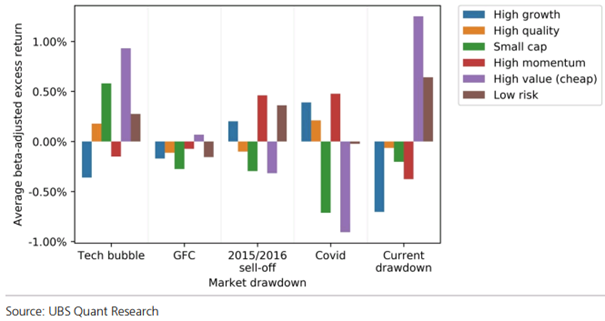

Die nächste Abbildung zeigt die durchschnittliche monatliche Rendite der zusammengesetzten Strategien verglichen mit dem Gesamtmarkt während der verschiedenen Krisenzeiten. Wie gemäß UBS zu erwarten war, war die erfolgreichste Composite-Strategie die Strategie mit dem geringsten Risiko.

Dies ist laut UBS sehr intuitiv. Denn wenn ein niedriges Beta und eine niedrige Volatilität dauerhafte Aktieneigenschaften sind - und es gibt sehr starke Belege dafür -, dann wird ein Portfolio mit risikoarmen Aktien während eines Marktrückgangs weniger stark fallen und somit besser abschneiden.

Durchschnittliche monatliche Überrendite in Krisenzeiten

Da die Ergebnisse bei allen UBS-Definitionen von Krisenperioden recht einheitlich waren, konzentrierten sich die Analysten auf die erste Definition: Marktspitzen bis -tiefs, auch bekannt als Marktrückgänge.

In der angewandten Stichprobe gab es fünf Marktrückgänge: die Technologieblase (-46 %), die Weltwirtschaftskrise (-54 %), der Ausverkauf 2015/2016 (-12 %), die Covid-Krise (-21 %) und der jüngste Rückschlag (-21 %). Man hat die durchschnittliche monatliche Überrendite (bereinigt um das Beta) für die eigenen Composite-Strategien während jedes dieser Ereignisse berechnet.

Gibt es Anlagestile, die sich in Krisenzeiten besser entwickeln als andere?

Die so ermittelten Ergebnisse waren nicht ganz einheitlich. So schnitten beispielsweise Value-Aktien während des Platzens der Technologieblase und des aktuellen Drawdowns deutlich besser ab, während sie beim Ausverkauf 2015/2016 und dem Drawdown von Covid sehr schlecht abschnitten.

Die zuverlässigste zusammengesetzte Strategie wäre eine Strategie mit geringem Risiko gewesen, aber selbst diese Strategie hätte (nach Bereinigung um das Beta) während des großen Finanzkrise und (sehr geringfügig) während der Covid-Krise eine unterdurchschnittliche Performance gezeigt.

Performance einzelner Faktoren bei Marktrückgängen

Die Datenbank der UBS enthält mehr als 180 Einzelfaktoren. Die Studienautoren haben die Performance der einzelnen Faktoren während der Marktrückgänge analysiert und die Faktoren identifiziert, die:

- eine hervorragende Datenabdeckung aufweisen;

- den Markt in mindestens drei der fünf von untersuchten Marktrückgänge übertroffen haben;

- eine monatliche Trefferquote von mindestens 60 % während Marktrückgängen aufwiesen;

- eine positive durchschnittliche monatliche Überschussrendite während Marktrückgängen aufwiesen;

- eine positive durchschnittliche monatliche Überschussrendite während des aktuellen Marktrückgangs erzielten.

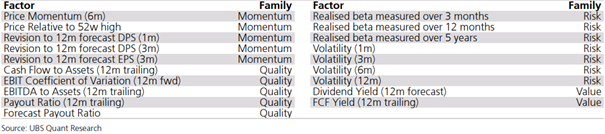

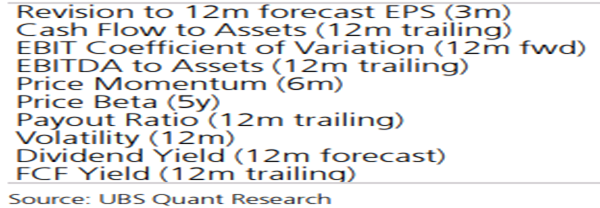

Daraus ergab sich eine lange Liste von Faktoren, die in der nachstehenden Abbildung dargestellt ist. Im Stichprobenzeitraum wären diese Faktoren während der Marktabschwächung sicherer gewesen.

Faktoren, die bei Marktrückgängen erfolgreich waren

Es liegt laut UBS auf der Hand, dass viele dieser Faktoren stark korreliert sind, so gibt es beispielsweise vier leicht unterschiedliche Spezifikationen des Signals für geringe Volatilität. Vor diesem Hintergrund hat man eine endgültige Liste von zehn Faktoren aus dieser Auswahlliste von Hand ausgewählt.

Abschließende Liste der 10 Faktoren, die bei Marktrückgängen erfolgreich waren

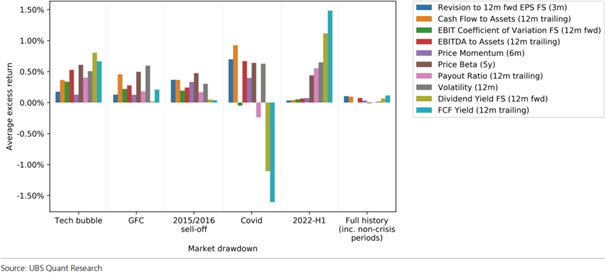

Die nächste Abbildung unten zeigt die Wertentwicklung dieser Faktoren bei Marktrückgängen sowie die Wertentwicklung über den gesamten Zeitraum der Stichprobe (Januar 1999 bis Mai 2022). Konstruktionsbedingt erzielten diese Faktoren während der Drawdowns in der Regel eine bessere Performance als der Markt, aber auch über den gesamten Zeitraum der Stichprobe übertrafen sie den Markt leicht.

Dies deutet laut UBS darauf hin, dass Anleger nicht in der Lage sein müssen, den Beginn und das Ende eines Marktabschwungs genau vorherzusagen, um von diesen scheinbar "sichereren" Faktoren zu profitieren. Wenn ein Anleger davon ausgeht, dass der Markt in naher Zukunft einen Abschwung erleiden wird, kann er demnach sein Portfolio nach dieser Analyse im Voraus auf diese Faktoren ausrichten, ohne sein Alpha drastisch zu reduzieren.

Durchschnittliche monatliche Überschussrendite der Faktoren bei Marktrückgängen

Überzeugende Langfrist-Performance

Die UBS hat außerdem auch ein zusammengesetztes Signal erstellt, das auf dem durchschnittlichen Rang einer Aktie bei den zehn Signalen basiert.

Unternehmen, die in diesem Kompositum einen sehr hohen Rang einnehmen, sollten rentabel sein, eine hohe Gewinnsicherheit aufweisen, eine Gewinnsteigerung prognostizieren und in der jüngeren Vergangenheit gute Leistungen erbracht haben, so dass die Wahrscheinlichkeit einer Notlage geringer ist. Sie sollten in der Regel auch über einen stärkeren Cashflow verfügen, was sie in Zeiten wirtschaftlicher Anspannung widerstandsfähiger machen kann.

Unter sonst gleichen Bedingungen werden dividendenzahlende Unternehmen, die ihre Dividende problemlos decken können, in diesem Composite ebenfalls einen höheren Rang einnehmen. Viele Anleger bevorzugen bei unsicheren Marktbedingungen Erträge, so dass dies mit einer Outperformance in diesen schwierigen Zeiten verbunden ist.

Unternehmen mit geringem Risiko - gemessen am Beta oder an der Volatilität - werden in diesem Komposit ebenfalls typischerweise einen höheren Rang einnehmen. Diese Aktien sind in der Regel bei Marktrückgängen sehr beliebt, da sich die Anleger auf ihre vermeintliche Sicherheit stürzen. Dies kann zu einer Outperformance führen.

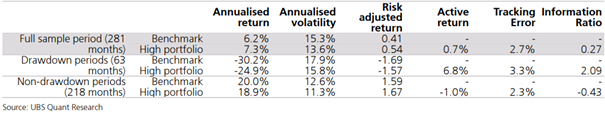

Die UBS hat eine Strategie entwickelt, die auf diesem zusammengesetzten Signal basiert. Wie zuvor ist das Portfolio regionen- und sektorneutral und breit kapitalgewichtet. Es wurde monatlich neu gewichtet.

Die beiden folgenden Abbildungen zeigen, wie sich diese Strategie entwickelt hätte. In den Zeiten, in denen kein Wertverlust stattfand, blieb sie mit einer annualisierten Überrendite von -1 % leicht hinter der Benchmark zurück. Diese unterdurchschnittliche Wertentwicklung wäre bei Marktrückgängen mehr als wettgemacht worden, da die Strategie dann eine annualisierte Rendite von fast 7 % erzielt hätte.

Relative Performance der Strategie auf der Grundlage der zehn Faktoren

Statistiken zur Performance einer Strategie auf der Grundlage der zehn Faktoren

Abschließend folgt noch jene Tabelle mit den Aktien, welche die UBS derzeit mit einem "Buy-" oder einem "Neutral"-Rating versehen hat und die basierend auf den skizzierten zehn Faktoren global gesehen ganz weit oben einzustufen sind

& Profi-Tools von

& Profi-Tools von