Die Bank of America hält Halbleiteraktien aus Europa für günstig und traut ASMI, BE Semi und STMicro Kursgewinne von bis zu 109% zu

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Analysen der Bank of America ergeben bei EU-Halbleiteraktien nach den jüngsten Verlusten inzwischen wieder Bewertungsniveaus auf Höhe der vergangenen 5 Jahre. Den Angaben des US-Instituts zufolge handeln die meisten Branchenvertreter nur zum einfachen oder sogar unter dem einfachen Verhältnis von Unternehmenswert zum EBITDA, gemessen an den bis 2023 erwarteten Wachstumsraten. Und das, obwohl man die Fundamentaldaten für die Jahre 2022 und 2023 als robust einstuft. Besonders viel Potenzial traut man den Aktien von ASMI, BE Semi und STMicroelectronics zu.

Halbleiteraktien können bereits auf eine seit November 2008 andauernde Hausse zurückblicken. Zumindest wenn man als Maßstab den führenden Halbleiterindex PHLX Semiconductor (SOX) heranzieht. Denn dieser ist seitdem von 171,32 Punkte bis auf in der Spitze 4.039,51 Punkte (27.12.21) gestiegen.

Doch in diesem Jahr läuft es alles andere als rund. Aktuell stehen beim PHLX Semiconductor Index in 2022 Verluste von gut 11 % zu Buche, obwohl sich die Notierungen in den vergangenen Handelstagen wieder etwas erholten. Zu tun hat die Schwäche mit dem allgemeinen Abverkauf von gut gelaufenen, optisch hoch bewerteten Aktien in einem Umfeld mit steigenden Zinsen, weil letzteres auf abgezinster Basis den Wert der künftigen Firmengewinne schmälert.

Außerdem sorgt sich ein Teil der Marktteilnehmer, dass aus einer derzeit vorherrschenden Chip-Knappheit irgendwann demnächst aufgrund der jetzt getätigten massiven Investitionen irgendwann ein Überangebot werden könnte.

EU-Halbleiteraktien in Sachen Bewertung wieder zurück auf dem 5-Jahres-Median

Turbulent ging es jüngst auch im Schnitt bei den Aktien der Halbleiterunternehmen aus Europa zu. Doch das hat auch eine gute Seite. Denn durch die erlittenen Einbußen gestalten sich jetzt die Bewertungsrelationen bei diesen Titeln im Schnitt wieder deutlich günstiger.

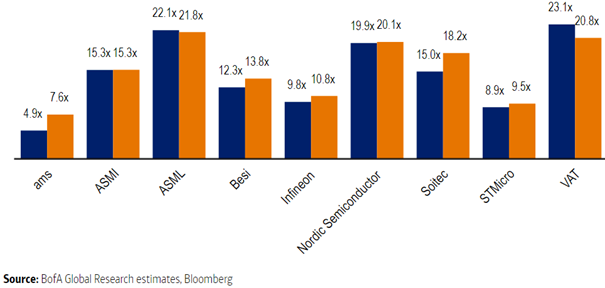

Vergleich des geschätzten EV/EBITDA für 2022 mit dem Median der vergangenen 5 Jahre

Laut der Bank of America bewegen sich die Bewertungsmultiplikatoren nun in etwa wieder auf den Durchschnittsniveaus der vergangenen 5 Jahre. Und das trotz höherer Gewinnmargen, ansprechenden freien Cashflow-Renditen, guten durchschnittlichen Wachstumsaussichten beim EBITDA und großzügigeren Barmittelrückflüsse an die Aktionäre.

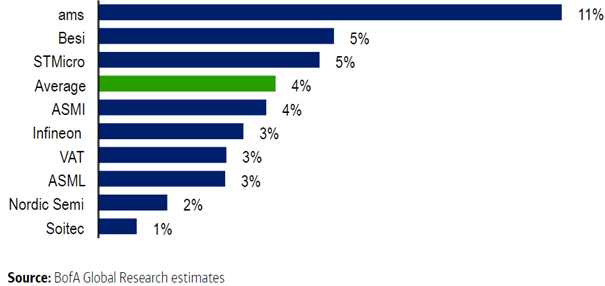

Für 2023 erwartete freie Cashflow-Rendite

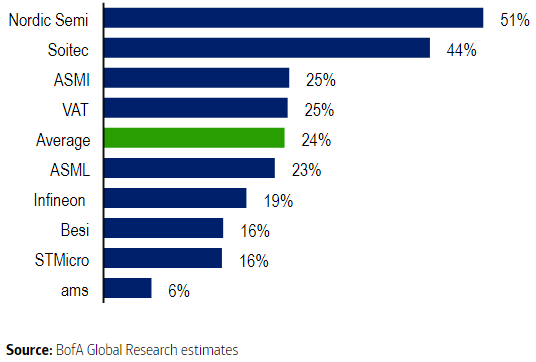

Erwartetes EBITDA-CAGR von 2021 bis 2023

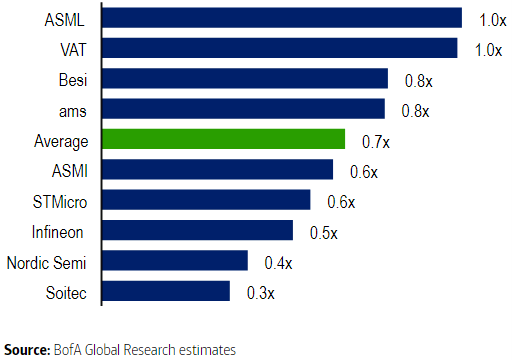

Zur Illustration stellt das US-Institut insbesondere auf das Verhältnis von Unternehmenswert zum EBITDA auf Basis der Schätzungen für 2023 ab und vergleicht dieses mit den bis 2023 erwarteten durchschnittlichen jährlichen EBITDA-Wachstumsraten (alle Angaben mit Stand vom 26. Januar).

Dem Ergebnis zufolge ergibt sich im Schnitt ein Multiplikator von rund eins oder sogar von unter eins. Nach Einschätzung der Bank of America deutet das darauf hin, dass der Markt eine starke Verlangsamung des Gewinnwachstums und/oder ein relativ weniger attraktives Profil gegenüber anderen Sektoren erwartet.

Verhältnis des Unternehmenswerts zum EBITDA für 2023 geteilt durch das EBITDA-CAGR

Die Fundamentaldaten bleiben bis 2022 und darüber hinaus attraktiv

Die Fundamentaldaten bleiben stark, so die Prognose der Bank of America, und die Daten für 2022 deuten demnach darauf hin, dass der Zyklus noch nicht zu Ende ist. So beabsichtige der weltgrößte Auftragsfertiger TSMC für 2022 neuerdings ein Investitionsvolumen von 40-44 Mrd. USD (gegenüber 38 Mrd. USD in der bisherigen Prognose). Dies spreche für eine anhaltend gute Nachfrage bei den führenden Halbleiter-Ausrüstern.

Außerdem habe ein führender Branchenvertreter wie Texas Instruments überzeugende Zahlen für das vierten Quartal 2021 vorgelegt und einen positiven Kommentar bezüglich der Nachfrage abgegeben. Darüber hinaus hätten VAT, STMicroelectronics und Nordic Semiconductor positive Vorankündigungen für das Abschlussquartal 2021 abgegeben. Das wiederum deute auf ein günstiges Preisumfeld hin, eine Konstellation, die auch in den Jahren 2022 und 2023 anhalten könnte.

Schließlich sei ein hoher Auftragsbestand bei ASML ein Hinweis auf das Vertrauen der Branche in die erforderlichen Kapazitätserweiterungen zur Unterstützung des Wachstums des Halbleiteranteils in wichtigen Branchen wie Automobil, Industrie, Konsumgütern usw.).

Einem Aktien-Trio traut die Bank of America besonders viel zu

Unter den von dem US-Institut besonders hervorgehobenen Kaufempfehlungen aus dem europäischen Halbleitersektor billigt die Bank of America dem Trio ASMI, BE Semiconductor und STMicroelectronics das größte Kurspotenzial zu.

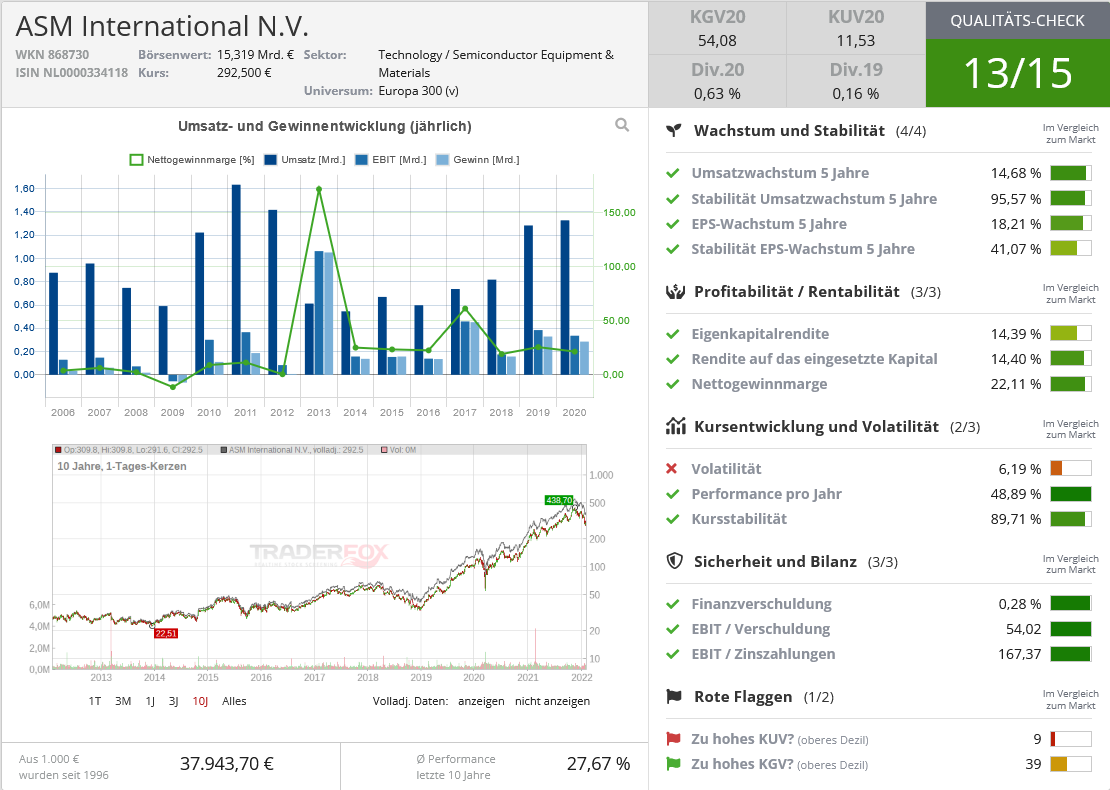

Favorit Nr. 1: ASM International

Das Kursziel bei ASMI (ISIN: NL0000334118) beträgt 595,00 Euro. Das vergleicht sich mit einem Schlusskurs am Mittwoch von 310,00 Euro, woraus sich ein Aufwärtspotenzial von 91,9 % ergibt. Die zuständigen Analysten sind der Meinung, dass ASMI aufgrund seiner starken Positionierung in den Bereichen ALD und Epitaxie, zwei der am schnellsten wachsenden WFE-Märkte, im Durchschnitt mit einem Aufschlag gegenüber seinen Konkurrenten im Bereich Deposition gehandelt werden sollte.

Quelle: Qualitäts-Check TraderFox

Man prognostiziert ein EBITDA-CAGR von 25 % für 2021-23E und wendet zur Kurszielberechnungen einen EV/EBITDA-Multiplikator von 30x für 2023 an, was einem EBITDA-CAGR von 1,2x entspricht, was man als fair ansieht.

Als Aufwärtsrisiken für den Kurs bezeichnet man eine höhere als erwartete Nachfrage nach ALD/Epitaxie-Maschinen, höhere Margen als derzeit erwartet und ein stärker als erwartetes Semi-Capx-Umfeld aufgrund makroökonomischer Trends. Als Abwärtsrisiken weist man auf eine eventuell geringere Nachfrage aufgrund von Verzögerungen bei der Technologieumstellung bei Kunden und dem Technologie-/Handelskrieg zwischen den USA und China hin sowie auf schwächer als erwartete Investitionen in Halbleiter.

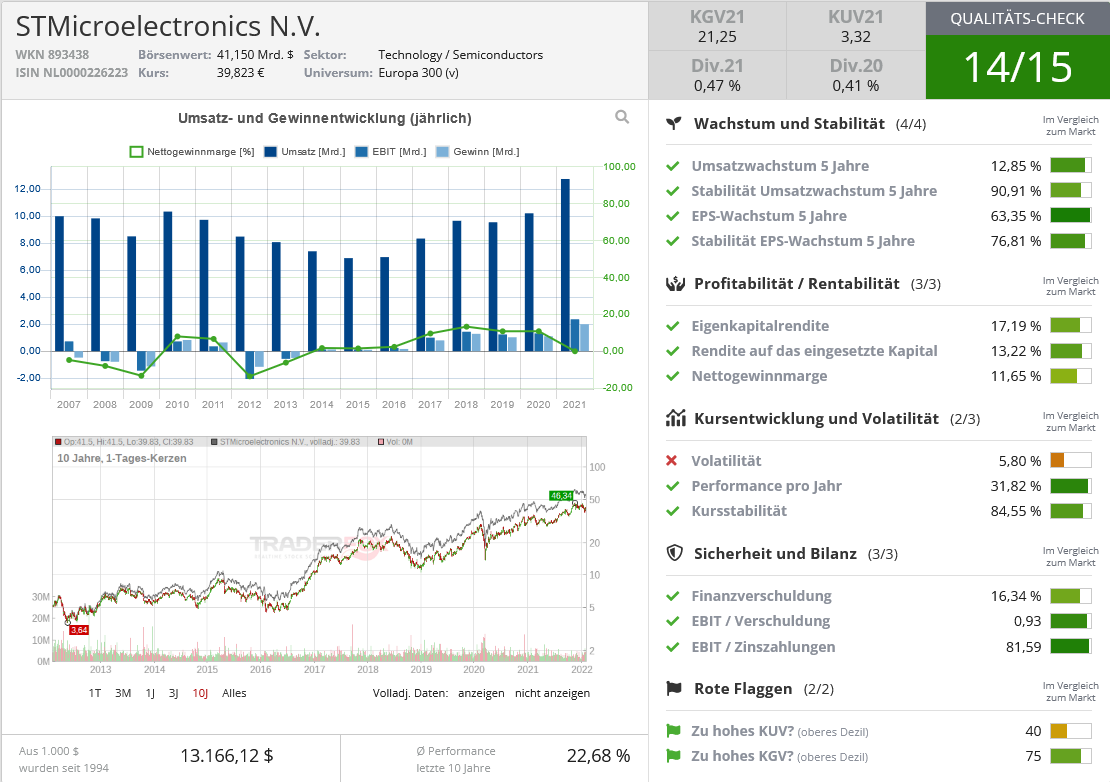

Favorit Nr. 2: STMicroelectronics

Im Falle von STMicroelectronics (ISIN: NL0000226223) ist das Kursziel auf 57,00 Euro festgezurrt. Verglichen mit dem Schlusskurs zur Wochenmitte von Euro verspricht das im Falle einer Zielerreichung einen Anstieg von 37,8 %.

Quelle: Qualitäts-Check TraderFox

Die verantwortlichen Analysten bewerten den Titel mit einem Verhältnis von Unternehmenswert zum EBITDA von 13x, gegenüber dem 6,0-17,0-fachen bei den Wettbewerbern, was das höhere Apple-Engagement und die geringere Cash-Conversion widerspiegele. Dies sei zwar ein Aufschlag auf den historischen EV/EBITDA-Multiplikator (9x), entspreche aber im Großen und Ganzen dem Wert der Wettbewerber.

Man ist der Ansicht, dass die Bedenken hinsichtlich des Umfangs des Apple-Engagements und des damit verbundenen Verlusts eines Großauftrags in den aktuellen Kurs eingeflossen sind. Dennoch gehen die Analysten davon aus, dass das Unternehmen in den nächsten zwei Jahren sowohl beim Umsatz als auch beim EBITDA stärker wachsen wird als seine Konkurrenten. Daher erwartet wir eine allmähliche Höherstufung, sobald es Klarheit über die Beziehung zu Apple gebe und der Markt die Wachstumsaussichten des Unternehmens besser einschätzen könne.

Nachteilige Risiken für das hauseigene Kursziel seien schwächere makroökonomische Bedingungen, die zu Nachfragerückgang und Lagerabbau führen würden, was sich negativ auf Umsatz und Gewinn auswirken dürfte. Negativ sei auch ein etwaiger Verlust der jüngsten Designgewinne bei Apple und potenzieller Preisdruck sowie ein Anstieg des EUR/USD-Kurses auf über 1,20, da die Erträge/Opex des Unternehmens unter einem schwächeren USD leiden würden.

Favorit Nr. 3: BE Semiconductor Industries

Bei BESI (ISIN: NL0012866412) bewegt sich das Kursziel bei 160,00 Euro. Das ist eine Vorgabe, die gegenüber dem Schlusskurs vom Mittwoch von 76,66 Euro im Erfolgsfall einen Wertzuwachs von 108,7 % bedeuten würde.

Quelle: Wachstums-Check TraderFox

Die Zielvorgabe basiert auf dem 21-fachen Verhältnis von Unternehmenswert zum EBITDA für 2025E, was mit einem erwarteten EBITDA CAGR von 21 % von 2021-25E einhergeht (d.h. 1x PEG). Die Analysten diskontieren dies dann bis 2023 mit einem WACC von 7,5 %. Dies entspricht einem EV/EBITDA von 29x für 2023E, einem Aufschlag auf den Durchschnitt der letzten drei Jahre (18x) und liegt am oberen Ende der europäischen Front-End-Unternehmen ASML, ASMI und VAT vom 19-30-fachen basierend auf dem Verhältnis von Unternehmenswert zum EBITDA für 2023.

Die Analysten glauben, dass die BESI-Aktie angesichts ihres dominanten Marktanteils beim Hybridbonden, einer transformativen Chip-Herstellungstechnologie, die kurz vor dem Durchbruch steht, wieder an Wert gewinnen wird. Darüber hinaus geht man davon aus, dass das Hybridbonden eine Trendwende bei der Kapitalintensität von BESI und eine Neubewertung der Aktie auslösen wird.

Als Aufwärtsrisiken für den Kurs bezeichnet das US-Institut 1. eine höher als erwartete Nachfrage nach Maschinen für die Stanzformmontage, 2. Eine schneller als erwartete Einführung der Hybridverklebun, 3. höher als erwartete Marktanteilsgewinne, 4. höher als erwartete Bruttomargen beim Verkauf neuer Geräte, 5. Ein stärkeres Wachstum des Montagemarktes über mehrere Jahre hinweg, angetrieben durch erhebliche Backend-Investitionen und 6. einen stärkeren Halbleiterzyklus als erwartet, der zu einem mehrjährigen Rekordwachstum bei den Stückzahlen führt.

Für eventuell nachteilige Risiken hält man dagegen 1. eine schwächer als erwartete Akzeptanz des Hybrid-Bonding, 2. Marktanteilsverluste in den bestehenden Märkten von BESI, 3. Eine schwächer als erwartete Hebelwirkung der operativen Marge und 4. größere Rückgänge auf dem Montagemarkt aufgrund eines geringeren Wachstums der Halbleitereinheiten als erwartet.

& Profi-Tools von

& Profi-Tools von