Die NEO-DARVAS-STRATEGIE: Diese vier Aktien heben gerade ab!

Liebe Börsenbegeisterte,

in der Welt der Aktienmärkte verändert sich ständig etwas. Kurse steigen, fallen und manchmal scheint es, als ob ganze Welten in einem einzigen Handelstag entstehen und vergehen. In diesem sich rasch bewegenden Ozean der Finanzen gibt es eine Gruppe von Investoren, die nicht nur am Rande stehen und zusehen wollen. Sie wollen mitten im Geschehen sein, auf den Wellen reiten, wenn die Aktienmärkte sich von ihrer dynamischsten und kraftvollsten Seite zeigen. Sie sind die NEO-DARVASIANER, und ihre Strategie ist so faszinierend wie das Spiel selbst.

Die NEO-DARVAS-STRATEGIE ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Die Idee dahinter ist, in Titel einzusteigen, die seit ihrem Halbjahrestief einen bemerkenswerten Anstieg von mindestens 70 % verzeichnen konnten. Doch das ist noch nicht alles – diese Aktien müssen auch in den letzten 20 Handelstagen ein neues 52-Wochenhoch erreicht haben. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen.

Der Gedanke, in Unternehmen zu investieren, die sich in einem beeindruckenden Aufwärtstrend befinden, mag einfach erscheinen, aber die strategische Tiefe der NEO-DARVAS-STRATEGIE ist unverkennbar. Denn für diese Investoren geht es nicht nur darum, Kursgewinne zu erzielen. Es geht darum, die Kursgewinner des Momentums zu reiten, die Unternehmen, die im Rampenlicht der Märkte stehen und die Führung übernehmen. Die NEO-DARVASIANER sind sich bewusst, dass das größte Risiko nicht darin liegt, in Aktien zu investieren, die stagnieren, sondern in solche, die nicht mit der Geschwindigkeit des Marktes mithalten können. Sie verstehen, dass verschwendete Zeit in den Finanzmärkten nicht nur verpasste Chancen, sondern auch verlorene Potenziale bedeuten.

Die Geschichte dieser Strategie wird durch beeindruckende Backtests lebendig, die mit Pivotal-Points, auch bekannt als Gap-Ups, durchgeführt wurden. Die Ergebnisse sprechen für sich: Durchschnittliche Jahresrenditen von über 25 % pro Jahr sind keine Seltenheit. Über einen Zeitraum von zwei Jahrzehnten gelang es der NEO-DARVAS-STRATEGIE zuverlässig, diejenigen Aktien zu identifizieren und zu nutzen, die zu den großen Kursgewinnern gehörten. Doch es wäre unverantwortlich, die Volatilität dieser Strategie zu übersehen. In einem Monat kann das Portfolio um über 30 % nach oben schnellen, nur um dann in den nächsten zehn Monaten seitwärts zu verlaufen. Es ist eine Achterbahnfahrt der Kursbewegungen, die die Nerven der Investoren auf die Probe stellt und gleichzeitig eine Belohnung bietet, die den Mutigen gehört.

Die NEO-DARVAS-STRATEGIE ist kein sanfter Spaziergang im Park, sondern ein anspruchsvoller Tanz mit den Giganten der Wall Street. Für diejenigen, die bereit sind, sich den Herausforderungen und Chancen dieser Strategie zu stellen, kann sie eine Tür zu bemerkenswerten Renditen und einem tieferen Verständnis für die pulsierende Welt der Aktienmärkte öffnen. Die NEO-DARVASIANER haben erkannt, dass in den Märkten, in denen sich alles ständig verändert, der Mut, mit den Trends zu gehen, oft der Schlüssel zum Erfolg ist.

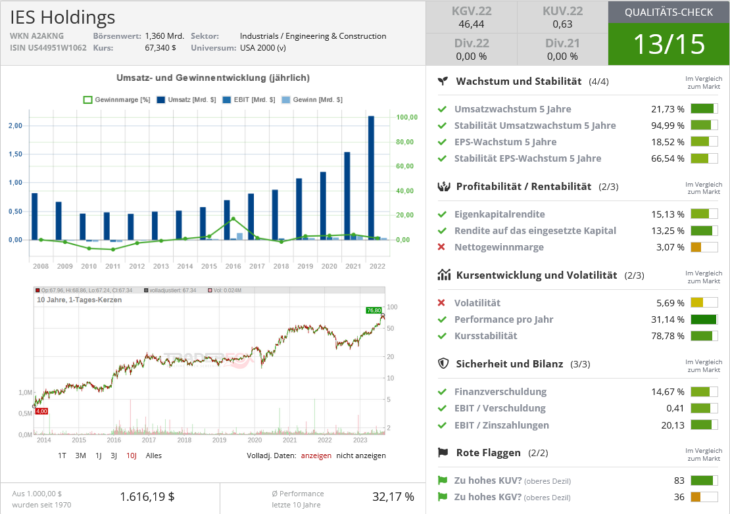

IES Holdings - Ein elektrisierendes Quartal mit nachhaltiger Aufwärtsbewegung

IES Holdings, Inc. (NASDAQ: IESC) hat ein neues Kapitel des Erfolgs aufgeschlagen, und das jüngste Quartalsergebnis für das am 30. Juni 2023 endende Quartal spricht Bände über die eindrucksvolle Leistung dieses Unternehmens im Bereich integrierter elektrischer und technologischer Systeme, trotz anhaltender Herausforderungen auf dem Markt.

Ein Aufschwung mit Nachhaltigkeit

Das 3. Quartal des Geschäftsjahres 2023 verzeichnete bei IES Holdings, Inc. einen beeindruckenden Aufschwung. Mit einem Umsatz von 584 Mio. USD, einem Anstieg von 3 % im Vergleich zum Vorjahresquartal, demonstrierte das Unternehmen nicht nur kontinuierliches Wachstum, sondern zeigte auch, dass es entschlossen ist, Hindernisse in einem sich ständig verändernden Marktumfeld zu überwinden.

Verbesserte operative Kennzahlen

Das operative Ergebnis für das 3. Quartal des Geschäftsjahres 2023 stieg auf 34,3 Mio. USD, ein erheblicher Anstieg gegenüber den 15,6 Mio. USD im gleichen Quartal des Vorjahres. Diese beeindruckende Steigerung unterstreicht die gezielten Anstrengungen von IES, frühere Umsetzungsprobleme anzugehen und die Effizienz seiner Prozesse zu optimieren.

Steigende Nettogewinne und verwässerte Gewinne je Aktie

Der Nettogewinn von IES für das 3. Quartal des Geschäftsjahres 2023 erreichte 22,5 Mio. USD, im Vergleich zu 9,5 Mio. USD im Vorjahreszeitraum. Gleichzeitig meldete das Unternehmen verwässerte Gewinne je Aktie von 0,81 USD für das 3. Quartal des Geschäftsjahres 2023, im Vergleich zu 0,33 USD im gleichen Quartal des Vorjahres. Diese eindrucksvollen Zahlen verdeutlichen das Engagement von IES, den Unternehmenserfolg zu steigern und nachhaltigen Wert zu schaffen.

Angepasste Nettogewinne und verwässerte Gewinne je Aktie

Im 3. Quartal des Geschäftsjahres 2023 betrug der bereinigte Nettogewinn von IES 27,9 Mio. USD, im Vergleich zu 12,1 Mio. USD im gleichen Quartal des Vorjahres. Die verwässerten, angepassten Gewinne je Aktie betrugen im 3. Quartal des Geschäftsjahres 2023 1,08 USD, verglichen mit 0,46 USD im gleichen Quartal des Vorjahres. Diese beeindruckenden Kennzahlen veranschaulichen das fortwährende Streben von IES nach Spitzenleistungen und nachhaltigem Wachstum.

Ausblick und Erwartungen

Jeff Gendell, Vorstandsvorsitzender und CEO, kommentierte die Finanzergebnisse des 3. Quartals des Geschäftsjahres 2023: "Wir sind erfreut über unsere finanzielle Leistung im 3. Quartal des Geschäftsjahres 2023. Das operative Ergebnis ist gegenüber dem gleichen Quartal des Geschäftsjahres 2022 deutlich gestiegen, als die Ergebnisse durch Ausführungsschwierigkeiten bei mehreren Projekten erheblich beeinträchtigt wurden. Alle unsere Geschäftsbereiche haben trotz anhaltender Herausforderungen in der Lieferkette und auf dem Arbeitsmarkt weiterhin gut abgeschnitten."

Besonders strategisch war das 3. Quartal für IES, da eine Reorganisation des Residential-Segments durchgeführt wurde, um die Effektivität des Managements zu erhöhen und die Verwaltungskosten zu senken. Nach einem beträchtlichen Wachstum des Segments sowohl organisch als auch durch vier bedeutende Akquisitionen seit dem Geschäftsjahr 2020 wurde die Gelegenheit erkannt, eine effizientere Senior-Management-Struktur zu schaffen.

"Insgesamt bieten die Ergebnisse des 3. Quartals einen vielversprechenden Ausblick auf die kommenden Monate", sagt Matt Simmes, Chief Operating Officer von IES. "Wir sind zuversichtlich, dass die kürzlich vorgenommenen organisatorischen Änderungen im Residential-Segment unsere betrieblichen Ergebnisse im nächsten Jahr positiv beeinflussen werden."

In einer Zeit, in der Marktunsicherheit und höhere Zinsen die Wirtschaft herausfordern, bleibt IES optimistisch und sieht das US-Wirtschaftswachstum als widerstandsfähig an. Tracy McLauchlin, Chief Financial Officer von IES, betonte die erhebliche Verbesserung der Rentabilität des Unternehmens und erklärte, dass die positive Entwicklung der Finanzströme die Möglichkeit bietet, Kapital gemäß der Kapitalallokationsstrategie des Unternehmens einzusetzen.

Diese Aktienbewertung ist besonders relevant für Anleger, die die Neo-Darvas-Methode anwenden. Mit einem beeindruckenden Anstieg von 180 % in einem Jahr und einer starken Quartalsperformance zeigt IES Holdings, dass es sich als vielversprechendes Investment erweisen könnte. Technisch betrachtet könnte ein Rücksetzer auf 55 USD in Erwägung gezogen werden, und mit einer Buy-Limit Order könnte dieser Rücksetzer für Investoren eine attraktive Einstiegschance bieten.

Quelle: Qualitäts-Check TraderFox

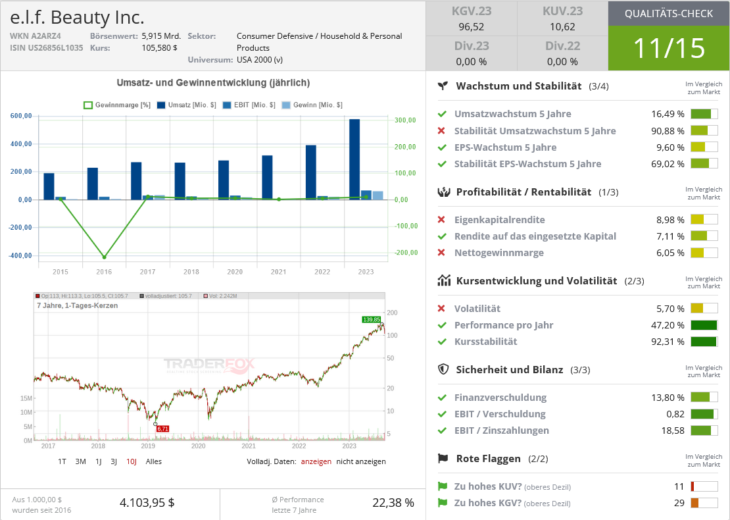

e.l.f. Beauty - Schönheit in Zeiten des Erfolgs

Die Beautyindustrie hat sich in den letzten Jahren atemberaubend weiterentwickelt, und e.l.f. Beauty (NYSE: ELF) ist nicht nur ein Zeuge dieses Wandels, sondern ein maßgeblicher Gestalter. Das Unternehmen präsentierte kürzlich am 2. August 2023 seine Ergebnisse für das abgeschlossene Quartal, das am 30. Juni 2023 endete, und enthüllte damit mehr als nur Zahlen.

Kontinuierliches Wachstum und Profitabilität

e.l.f. Beauty konnte im vergangenen Quartal eine bemerkenswerte Performance erzielen, die nicht nur Investoren, sondern auch Branchenkenner beeindruckte. Der Gewinn pro Aktie wurde mit 1,10 USD angegeben, im Vergleich zu 0,390 USD im Vorjahreszeitraum. Dies verdeutlicht nicht nur ein beeindruckendes Wachstum, sondern auch eine kluge Geschäftsstrategie, die auf nachhaltige Profitabilität abzielt.

Eindrucksvoller Umsatzanstieg durch Innovation

Im vergangenen Quartal erzielte das Unternehmen einen Umsatz von beeindruckenden 216,3 Mio. USD, ein Anstieg von erstaunlichen 76,46 % im Vergleich zum Vorjahreszeitraum, in dem e.l.f. Beauty 122,6 Mio. USD erwirtschaftet hatte. Dieser auffällige Umsatzanstieg ist das Ergebnis innovativer und durchdachter Maßnahmen, die das Unternehmen ergriffen hat, um seine Position im Markt zu stärken.

Schritt in die Zukunft: Übernahme von Naturium

Ein weiterer Meilenstein auf dem Erfolgsweg von e.l.f. Beauty ist die jüngste Ankündigung der Übernahme von Naturium, einer aufstrebenden Marke für hochwertige Hautpflegeprodukte. Diese Transaktion im Gesamtwert von 355 Mio. USD, die in Form von Bargeld und Aktien erfolgt, zeigt das Bestreben von e.l.f. Beauty, hochwertige Schönheitsprodukte für jedes Bedürfnis zugänglich zu machen. Die Übernahme wird voraussichtlich die Präsenz von e.l.f. Beauty im Hautpflegesektor verdoppeln und etwa 18 % des Einzelhandelsumsatzes ausmachen. Der Abschluss der Transaktion unterliegt den üblichen Abschlussbedingungen und wird voraussichtlich bis zum 30. September 2023 abgeschlossen sein.

e.l.f. Beauty ist ein Unternehmen, das stark von Momentum angetrieben wird. Aktuell zeigt es eine leichte Schwäche, die von klugen Investoren als Kaufgelegenheit genutzt werden kann. Ein Blick auf den Chart zeigt, dass die Aktie am unteren Ende ihres Trendkanals angelangt ist. Hier könnte sie ihr Momentum weiterführen, sofern der mittelfristige Trend nicht gebrochen wird, was erst unter 105 USD der Fall wäre.

Quelle: Qualitäts-Check TraderFox

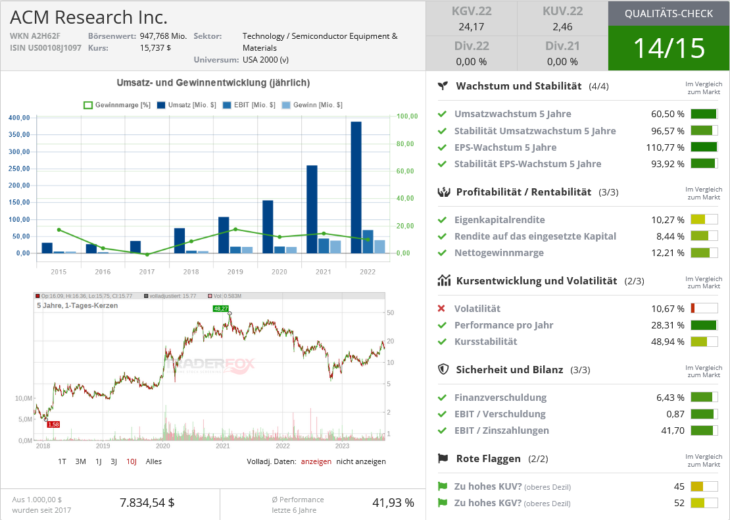

ACM Research A: Von beeindruckenden Quartalsergebnissen zu vielversprechenden Zukunftsaussichten

In der Welt der Investitionen geht es oft um Zahlen, aber die Geschichte, die diese Zahlen erzählen, ist es, die wirklich fasziniert. ACM Research A (NASDAQ: ACMR) hat kürzlich seine Quartalsergebnisse bekannt gegeben und die Zahlen sprechen für sich - aber die wirkliche Geschichte ist, wie dieses Unternehmen die Zukunft der Halbleiterindustrie gestaltet.

Profitabilität im Rampenlicht

Das Ergebnis je Aktie (EPS) wurde auf 0,480 USD festgelegt, im Vergleich zu 0,220 USD je Aktie im Vorjahr. Diese beeindruckende Steigerung der Rentabilität ist nicht nur eine Zahl auf dem Papier. Sie ist ein Beleg für das, was passiert, wenn ein Unternehmen eine klare Vision hat und hart daran arbeitet, sie zu verwirklichen. Das Ergebnis könnte das Vertrauen der Anleger stärken, aber die eigentliche Geschichte ist, wie ACMR diese eindrucksvolle Steigerung erreicht hat.

Umsatzwachstum auf Höchstniveau

Auch in Bezug auf den Umsatz konnte ACM Research A im letzten Quartal glänzen, mit einem Gesamtumsatz von 144,6 Mio. USD. Das entspricht einem beeindruckenden Anstieg von 38,49 % im Vergleich zum Vorjahresquartal, in dem das Unternehmen 104,4 Mio. USD erwirtschaftet hatte. Aber die wahre Geschichte hier ist, wie ACMR diese Umsatzsteigerung erreicht hat. Ihr Erfolg beruht auf Innovation und der Fähigkeit, die Bedürfnisse der Kunden in der Halbleiterindustrie zu verstehen und zu erfüllen.

Die Rolle von ACMR in der Halbleiterindustrie

ACM Research Inc. (NASDAQ: ACMR) ist ein Small-Cap-Unternehmen mit Sitz in Kalifornien, das seine Geschäftstätigkeiten hauptsächlich über seine Tochtergesellschaft ACM Shanghai in China durchführt, an der es einen Anteil von 82,5 % hält. Eine Schlüsselrolle spielt dabei ihr Geschäftsbereich der Nassreinigungstechnologie, der von Foundry-, Logic- und Speicherchipherstellern genutzt wird. Das Besondere ist, dass diese Kunden immer wieder zu ACMR zurückkehren, was auf eine starke Kundenbindung hinweist.

Die Verlockung von ACMRs Angebot

Die Nassreinigungsausrüstung von ACM kann dazu beitragen, Produktionsausfälle am Frontend zu minimieren, selbst bei hoch entwickelten Prozessknoten von weniger als 22 nm. Sie ist darauf ausgelegt, Unregelmäßigkeiten oder Defekte auf den Wafern zu beseitigen, ohne Schäden zu verursachen. Aber die wahre Faszination liegt darin, dass ACMR daran arbeitet, seine Reichweite über Asien hinaus auszudehnen und Kunden in Nordamerika und Westeuropa anzusprechen. Das ist der Weg in die Zukunft, den dieses Unternehmen geht.

Wenn wir auf den Chart schauen, sehen wir eine inverse Schulter-Kopf-Schulter-Formation, die ihre Unterstützung um den Bereich von 13,50 bis 12 USD hat. Das ist ein bullisches Zeichen. Eine Buy-Limit-Order in diesem Bereich könnte eine clevere Möglichkeit sein, in diese Aktie einzusteigen. Dies ist nicht nur eine Zahlenspielerei, sondern eine Strategie, die auf einem tieferen Verständnis der Märkte und Trends basiert.

Quelle: Qualitäts-Check TraderFox

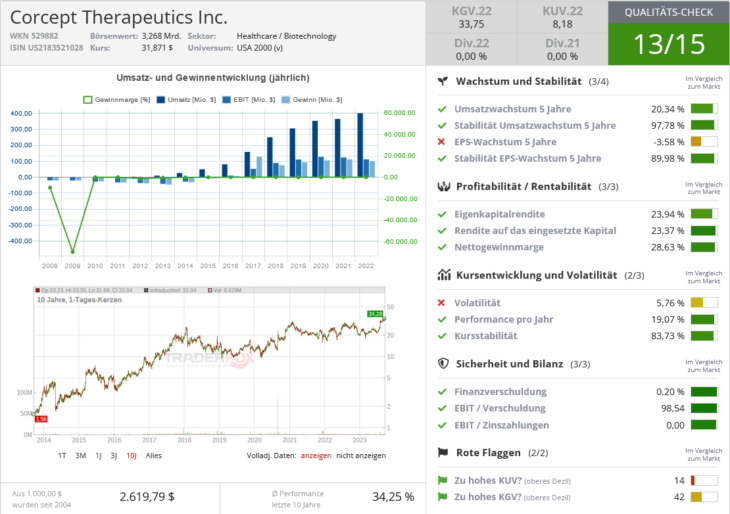

Corcept Therapeutics: Die Revolution in der NASH-Behandlung

Quartalszahlen, die beeindrucken

Bei einer kürzlich abgehaltenen Finanzkonferenz hat Corcept Therapeutics die Investoren mit beeindruckenden Ergebnissen aus dem letzten Quartal überzeugt. Das Unternehmen verzeichnete einen Gewinn je Aktie (EPS) von 0,250 USD im Vergleich zu 0,240 USD im Vorjahr. Das zeigt nicht nur eine gesteigerte Rentabilität, sondern auch eine bemerkenswert stabile Performance.

Umsatz im Aufwind

Noch beeindruckender ist der Umsatz von Corcept Therapeutics im letzten Quartal, der auf stolze 117,7 Mio. USD angestiegen ist. Das bedeutet eine beeindruckende Steigerung von 13,86 % im Vergleich zum Vorjahresquartal mit 103,4 Mio. USD. Dies verdeutlicht nicht nur das dynamische Wachstum des Unternehmens, sondern auch seine Fähigkeit, in einem wettbewerbsintensiven Umfeld zu glänzen.

Der Durchbruch: Miricorilant und die NASH-Behandlung

Ein echter Meilenstein für Corcept Therapeutics ist die Entwicklung von Miricorilant zur Behandlung von nicht-alkoholischer Steatohepatitis (NASH). In einer Phase-1b-Studie wurden aufregende Ergebnisse erzielt. Patienten, die über 12 Wochen zweimal wöchentlich 100 mg Miricorilant erhielten, zeigten eine beeindruckende Reduktion ihres Leberfetts um etwa 30 %, wie durch MRI-PDFF-Messungen bestätigt wurde. Ebenso verbesserten sich Leberenzyme und Marker für Lebererkrankungen. Positive Veränderungen wurden auch bei metabolischen und lipidbezogenen Messwerten wie HOMA-IR, Serumtriglyceriden und LDL festgestellt. Und das Beste: Miricorilant wurde von den Patienten hervorragend vertragen. Corcept plant, diese aufregenden Ergebnisse auf wissenschaftlichen Konferenzen zu präsentieren und im 4. Quartal eine Phase-2b-Studie zu starten, um diese Dosierung weiter zu untersuchen.

Ein medizinischer Durchbruch

Dr. Naim Alkhouri, Chief Medical Officer von Arizona Liver Health, äußerte sich enthusiastisch: "Miricorilant hat das Potenzial, eine wirksame Lösung für die große Patientenpopulation mit NASH zu sein. Die Kombination aus Reduzierung des Leberfetts, Verbesserung metabolischer und lipidbezogener Messwerte und einer geringen Rate an Nebenwirkungen ist überzeugend."

NASH: Ein dringendes Problem

Nicht-alkoholische Steatohepatitis (NASH) ist eine ernsthafte Form der nicht-alkoholischen Fettlebererkrankung (NAFLD) und eine führende Ursache für leberbedingte Todesfälle. Die Möglichkeit der Cortisol-Modulation als vielversprechende Lösung für NASH ist spannend, da die Aktivität von Cortisol am Glucocorticoid-Rezeptor (GR) und Mineralocorticoid-Rezeptor (MR) mit der Entwicklung und dem Fortschreiten von NAFLD in Verbindung gebracht wird. Aktuell gibt es keine zugelassenen Medikamente zur NASH-Behandlung.

Ein Erfolgsbilanz, die überzeugt

Corcept Therapeutics hat bereits beeindruckende Erfolge in der Entwicklung von Medikamenten zur Behandlung schwerwiegender Erkrankungen wie dem Cushing-Syndrom vorzuweisen. Ihr Medikament Korlym® war das erste von der US-amerikanischen Food and Drug Administration (FDA) zugelassene Medikament zur Behandlung von Patienten mit Cushing-Syndrom.

Die Zukunft der NASH-Behandlung

Diese beeindruckenden Quartalsergebnisse und Entwicklungen in der NASH-Behandlung unterstreichen, dass Corcept Therapeutics auf dem richtigen Weg ist, um innovative Lösungen für drängende medizinische Herausforderungen zu entwickeln. Die Zukunft der NASH-Behandlung könnte hier ihren Ursprung finden.

Neo-Darvas: Technisch ein Gewinner

Von technischer Seite betrachtet, ist die Aktie aus der Handelsspanne zwischen 30 USD und 17 USD bullisch nach oben ausgebrochen. Nun testet sie erneut die 30-USD-Marke, und der Markt prüft, ob diese als Unterstützung und nicht mehr als Widerstand dient. Um von diesem Momentum zu profitieren, könnte man eine Buy-Stop-Order oberhalb von 35 USD setzen, um in die Richtung des Trends einzusteigen und das Risiko eines Fehlausbruchs zu minimieren.

Quelle: Qualitäts-Check TraderFox

Fazit

Die NEO-DARVAS-STRATEGIE ist zweifellos ein eindrucksvolles Werkzeug im Arsenal der Aktieninvestoren. Ihr Ansatz, in Unternehmen zu investieren, die sich in einem starken Aufwärtstrend befinden und die Wall Street mit ihrer Dynamik dominieren, hat Potenzial. Doch wie bei jeder Strategie gibt es sowohl Vor- als auch Nachteile.

Auf der positiven Seite bietet die NEO-DARVAS-STRATEGIE die Möglichkeit, von den stärksten Aktiengewinnern zu profitieren. Die Backtests sprechen für sich, mit durchschnittlichen Jahresrenditen von über 25 %. Die Strategie hat bewiesen, dass sie die Fähigkeit besitzt, die großen Kursgewinner zu identifizieren und zu nutzen, was für Anleger äußerst verlockend ist.

Jedoch ist diese Strategie nicht ohne Risiko. Die enorm hohe Volatilität kann nervenaufreibend sein und erfordert ein starkes Nervenkostüm. Die Tatsache, dass das Portfolio innerhalb kürzester Zeit um beträchtliche Prozentsätze steigen und fallen kann, macht sie zu einer Herausforderung für Anleger, die nach Stabilität suchen. Zudem erfordert die NEO-DARVAS-STRATEGIE eine sorgfältige Überwachung des Marktes, um die richtigen Momente für den Einstieg und Ausstieg zu erkennen.

Insgesamt ist die NEO-DARVAS-STRATEGIE eine Strategie, die für mutige Anleger geeignet ist, die bereit sind, in die Welt der Volatilität einzutauchen und Chancen zu ergreifen, wo andere zögern. Ihre Erfolge können beeindruckend sein, aber sie ist nicht ohne Risiko. Investoren sollten ihre Risikobereitschaft sorgfältig abwägen und möglicherweise eine Diversifikation in Betracht ziehen, um die Volatilität abzumildern.

Beste Grüße und erfolgreiches Investieren,

Philipp Barthelmä

& Profi-Tools von

& Profi-Tools von