Die wichtigsten Themen für 2023 und deren Folgen für die Finanzmärkte

Die wichtigsten Themen für 2023 und deren Folgen für die Finanzmärkte

Zu Beginn des neuen Jahres beschäftigt sich die Commerzbank in einer Studie mit den wichtigsten Themen, die für den Verlauf in 2023 prägend sein dürften. Konkret geht es um folgende Fragen: Bleibt uns selbst eine milde Rezession erspart? Sinkt die Inflation wirklich so stark, wie es die Märkte erwarten? Und vor allem: Wie weit gehen Fed und EZB mit ihren Zinserhöhungen? Zudem geht man der Frage nach, was alles das letztlich für die Finanzmärkte bedeuten könnte? TraderFox berichtet.

Fällt die Rezession aus?

Dass eine tiefe Rezession wie nach der Finanzkrise oder Corona im Euroraum und in Deutschland ausbleibt, ist mittlerweile Konsens. Schließlich ist eine Gasmangellage unwahrscheinlich geworden. Außerdem sind die Hilfspakete etwa in Deutschland so groß, dass der Staat rechnerisch den gesamten Anstieg der deutschen Energierechnung übernimmt.

Aber nun hoffen einige, dass es im Euroraum und in den USA nicht einmal zu einer milden Rezession kommt, schreibt die Commerzbank in einer aktuellen Studie. Mit Blick auf die jüngsten Konjunkturdaten ist diese Hoffnung laut den Autoren nicht völlig unberechtigt. So ist die deutsche Industrieproduktion seit dem Sommer nicht gefallen, sondern hat sich seitwärts bewegt. In den USA legte die Zahl der Beschäftigten bis zuletzt monatlich um mehr als 200.000 zu. Auf Basis der bisher veröffentlichten Konjunkturdaten legt unser Modell für das vierte Quartal ein US-Wachstum von starken 3 % gegenüber dem dritten Quartal nahe.

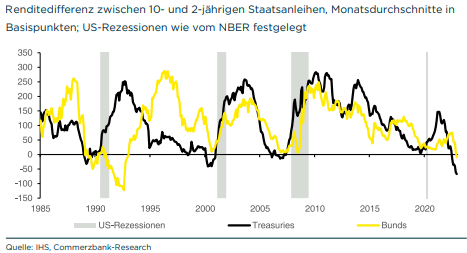

Noch ist in den harten Konjunkturdaten keine Rezession zu sehen. Aber Fed und EZB mussten ihre Leitzinsen deutlich anheben. Die US-Zinsstrukturkurve hat sich massiv invertiert, was laut Commerzbank in den zurückliegenden Jahrzehnten regelmäßig eine Rezession ankündigte (siehe Chart 1). Auch bei Bundesanleihen zeigt sich eine Inversion, was ebenfalls ein recht zu zuverlässiger Rezessionsindikator ist.

In den USA steckt der besonders zinssensitive Wohnungsbau bereits in der Krise. Die US-Baubeginne sind seit ihrem Hoch Ende 2021 um rund ein Fünftel gefallen, die Aufträge im deutschen Bauhauptgewerbe um ein Drittel. Mit einer zeitlichen Verzögerung folgen in der Regel die ebenfalls zinssensitiven Unternehmensinvestitionen.

Die Commerzbank erwartet weiter, dass das Bruttoinlandsprodukt sowohl in den USA als auch im Euroraum und in Deutschland im ersten Halbjahr etwas schrumpfen wird und es zu einer milden Rezession kommt. Für den Jahresdurchschnitt 2023 rechnet man für die USA und den Euroraum weiter mit einer Stagnation, während die deutsche Wirtschaft leicht um 0,5 % schrumpfen sollte.

Löst sich das Inflationsproblem?

Im neuen Jahr wird es nach Einschätzung der Commerzbank nicht nur auf die Konjunktur, sondern auch auf die Inflation ankommen. In den USA hat die Inflationsrate gemessen am Vorjahresvergleich den Höhepunkt mit 9,0 % bereits im Juni durchschritten und fällt seitdem – vor allem wegen weniger stark steigenden Energiepreisen. Diesem Muster dürfte der Euroraum im neuen Jahr folgen, zumal viele Staaten die Preise für Strom und Gas deckeln (siehe Chart 2). Laut Bundesbank sollte das die Inflation in Deutschland im Durchschnitt von 2023 um rund anderthalb Prozentpunkte drücken. Im Jahresverlauf dürfte sich die Inflationsrate im Euroraum halbieren, ähnliches gilt für die USA.

Vermutlich werden die Märkte die tendenziell fallenden Inflationsraten nach Ansicht der Commerzbank als Zeichen dafür werten, dass sich das Inflationsproblem entschärft, obwohl die unterliegende Kerninflation besonders im Euroraum hartnäckig hoch bleiben sollte, weil die Inflationserwartungen der Menschen hoch sind und die Lohnkosten schneller steigen werden.

Wie reagieren die Zentralbanken?

Unter dem Druck der zunächst noch hohen Inflation dürfte die EZB gemäß dem Urteil der Commerzbank ihre Leitzinsen auf den beiden Sitzungen im ersten Quartal (2. Februar und 16. März) noch einmal um jeweils 50 Basispunkte anheben, gefolgt von einem Schritt um 25 Basispunkte Anfang Mai. Bei einem Einlagensatz von dann 3,25 % dürfte sie ihren Zinserhöhungsprozess beenden.

Erstens läge der Einlagezins dann deutlich über dem neutralen Zins, den die meisten Ratsmitglieder bei nur 2 % sehen und der in der langen Frist für eine Inflation von 2 % sorgen soll. Zweitens sollte im Mai eine leichte Rezession in den Daten sichtbar sein. Drittens dürfte die Inflationsrate bis dahin merklich gefallen sein und die Hoffnung schüren, dass die Kerninflation ebenfalls sinken wird.

Aus ähnlichen Gründen dürfte die US-Notenbank Fed ihren Zinserhöhungsprozess auf der Sitzung im 15./16. März bei einem Leitzins von 5,25 % (Obergrenze) beenden, wobei die Fed dann deutlicher über dem neutralen Zins liegt als die EZB. Das ist auch der Grund, warum die Commerzbank für das vierte Quartal eine Fed-Zinssenkung um 50 Basispunkte erwartet.

Überwindet China die Coronakrise?

Die chinesische Regierung hat sehr lange an ihrer Null-Covid-Politik festgehalten. Allerdings sind ihr die wirtschaftlichen und sozialen Kosten dieser mit umfassenden und kaum vorhersehbaren Absperrungen verbundenen Politik offenbar zu hoch geworden. Daher leitete sie Ende 2022 eine Kehrtwende ein und hob viele Maßnahmen auf. Die unmittelbare Folge ist eine massive Infektionswelle, die das Gesundheitssystem überforderte.

Aus Angst vor Ansteckung halten sich die Chinesen derzeit beim Konsumieren zurück. Die Einkaufsmanagerindizes im Dienstleistungssektor, die vor allem die schwächelnde Binnenkonjunktur widerspiegeln, sind zum Jahresende eingebrochen (siehe Chart 3). Die Wirtschaft wird in den kommenden Wochen weiter mit starkem Gegenwind zu kämpfen haben, nachdem das chinesische Bruttoinlandsprodukt im vierten gegenüber dem dritten Quartal wohl etwas geschrumpft ist, so die Commerzbank-Prognose.

Die Strategie der Regierung lautet jetzt wahrscheinlich "Augen zu und durch". Sobald große Teile der Bevölkerung infiziert sind und sich erholt haben, also eine gewisse Immunität erworben haben, kann sich die Wirtschaft wieder normalisieren. Um die Schwächephase bis dahin zu überbrücken, werden Infrastrukturinvestitionen weiterhin eine große Rolle spielen.

Weitere expansive Maßnahmen wie Zinssenkungen und Maßnahmen zur Ankurbelung des Konsums dürften dazu beitragen, dass die Wirtschaft nach der Stabilisierung der Covid-Lage rasch wieder in Gang kommt, nehmen die Commerzbank-Analysten an. Die abrupte Kehrtwende in der Covid-Politik, die für die chinesische Regierung untypisch ist, stellt ein Aufwärtsrisiko für die Commerzbank-Wachstumsprognose für 2023 dar, die derzeit bei 4 % liegt.

Risiko Außenpolitik

Das letzte Jahr erinnerte schmerzhaft daran, dass Krieg und außenpolitische Verwerfungen auch im 21. Jahrhundert eine große Rolle spielen. Der Krieg Russlands gegen die Ukraine dauert bereits zehn Monate. Sowohl Russland als auch die westlichen Unterstützer der Ukraine scheinen sich auf einen langwierigen Konflikt einzustellen. Bisher hat sich der Westen in seiner Reaktion auf den russischen Angriff als erstaunlich einig erwiesen – was laut Commerzbank von Präsident Putin wohl kaum erwartet worden war. Diese Einigkeit könnte allerdings auf den Prüfstand gestellt werden, sollten sich die Kosten für den Westen wieder deutlich erhöhen, beispielsweise durch erneut stark steigende Energiepreise (was sich aktuell allerdings noch nicht abzeichnet).

Ein anderer potenzieller Krisenherd ist aus der Sicht der Commerzbank das Vorgehen Chinas in Bezug auf Taiwan. Hier kam es in letzter Zeit zu verstärkten Militärmanövern Chinas in der Nähe der Insel, was die Spannungen weiter erhöht hat. Einige Beobachter befürchten, dass die chinesische Regierung vor dem Hintergrund binnenwirtschaftlicher Schwäche weiter mit dem Säbel rasseln wird, auch mit Blick auf die nationalistische Stimmung im Land. Diese Risiken werden die Märkte auch 2023 aufmerksam verfolgen.

Was macht der Markt damit?

Das erwartete Ende des Zinserhöhungszyklus im Frühjahr nächsten Jahres sowohl in den USA und als auch im Euroraum ist ein wichtiger Grund für die Commerzbank-Prognose, dass sich die Lage an den Finanzmärkten 2023 entspannen dürfte. So sollte die Rendite zehnjähriger Bundesanleihen, die bis Jahresende fast auf 2,6 % gestiegen war, ab dem Frühjahr ebenso wieder fallen wie die Risikoaufschläge von Unternehmensanleihen.

Nach einem nervösen ersten Quartal dürften sich die Aktienkurse nach Ansicht der Commerzbank im weiteren Jahresverlauf erholen, zumal Rezessionen in der Vergangenheit wegen der dann niedrigen Bewertung von Aktien häufig gute Einstiegszeitpunkte waren.

& Profi-Tools von

& Profi-Tools von