Die zehn von Top-Hedge-Fonds am meisten aufgestockten Aktien mit dem größten Kursaufwärtspotenzial

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Großinvestoren billigen viele Marktteilnehmer automatisch eine hohe Anlagekompetenz zu. Dabei trifft das nicht immer zu. Überdurchschnittlich gut haben aber jene ausgewählten institutionellen Anleger abgeschnitten, deren Bestände die georgische Investmentbank Galt & Taggart analysiert hat. Denn analysiert wurden nur die leistungsstärksten Hedge Fonds, die seit Anfang 2021 den Markt geschlagen haben. TraderFox verrät die Branchengewichtung dieser Anlagevehikel sowie die Namen der Top-Zugänge mit dem höchsten Aufwärtspotenzial laut Analystenkonsens beim Erstellen der Auswertung.

Verschiedene Anlegergruppen genießen an der Börse ein unterschiedliches Ansehen. Das kommt auch darin zum Ausdruck, dass mitunter von dummem Geld und von smartem Geld die Rede ist. Institutionelle Anleger und Investmentfondsgesellschaften werden dabei als als "smartes Geld" bezeichnet, während Kleinanleger (Einzelpersonen) unter "dummes Geld" fallen.

Inwieweit diese pauschalierte Eingruppierungen überhaupt stimmt, ist zwar zumindest diskussionswürdig, auch weil es das angeblich smarte Geld oft nicht schafft, den Gesamtmarkt zu schlagen. Das ändert aber nichts daran, dass Anlageprofis wie Vertreter aus der Hedge Fonds-Szene oft ein hohes Standing haben und viele andere Marktteilnehmer genau beobachten, was diese Investoren anlagetechnisch gesehen machen.

Eine Möglichkeit, um die Investments von Großinvestoren zu verfolgen, bietet das so genannte Formular 13F der Securities and Exchange Commission (SEC). Dabei handelt es sich um einen vierteljährlichen Bericht der US-Börsenaufsichtsbehörde, der von allen institutionellen Vermögensverwaltern mit einem verwalteten Vermögen von mindestens 100 Mio. USD eingereicht werden muss. Er gibt Aufschluss über ihre Aktienbestände und darüber, was das kluge Geld zuletzt auf dem Markt getan hat.

Zu den institutionellen Anlageverwaltern gehören dabei Investmentfonds, Hedge Fonds, Treuhandgesellschaften, Pensionsfonds, Versicherungsgesellschaften und eingetragene Anlageberater. Hedge Fonds sind verpflichtet, das Formular 13F innerhalb von 45 Tagen nach dem letzten Tag des Kalenderquartals einzureichen. Die meisten Fonds warten bis zum Ende dieser Frist, um ihre Anlagestrategie vor Konkurrenten und der Öffentlichkeit zu verbergen. Der Kongress wollte mit diesen Berichten Transparenz über die Bestände der größten Investoren der Nation schaffen. Viele andere Marktteilnehmer nutzen diese Berichte häufig dazu, um zu sehen, in was das "kluge Geld" zuletzt investiert hat.

Nur die Positionierung der leistungsstärksten Hedge Fonds wurde analysiert

Mit dem Ziel, wertvolle Einblicke in potenziell rentable Anlagemöglichkeiten zu geben, haben, hat Galt & Taggart die Positionierungen von führenden Investoren ermittelt. Wissen muss man zu dieser Institution, dass es sich um eine hundertprozentige Tochtergesellschaft des Kreditinstituts Bank of Georgia handelt und man sich selbst als führendes Unternehmen für Investmentbanking und Investmentmanagement in Georgien einstuft. Dazu passt auch, dass die renommierte Finanzzeitschrift Euromoney Galt & Taggart zur besten Investmentbank in Georgien im Jahr 2022 gekürt hat.

Interessant an der von Galt & Taggart gewählten Vorgehensweise bei der Auswertung der Daten ist, dass man sich nur auf einige der leistungsstärksten Hedge Fonds fokussiert. Denn berücksichtigt werden nur jene Vehikel, die in den 21 Monaten seit dem 1. Januar 2021 eine bessere Performance als der Markt erzielt haben.

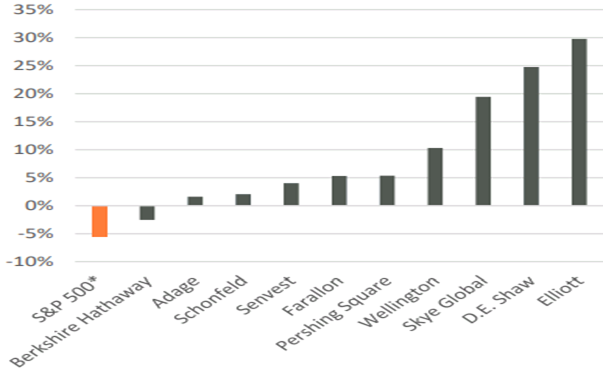

Im Durchschnitt haben diese ausgewählten Fonds (um welche Anlagegesellschaften es sich handelt, ist der nachfolgenden Grafik zu entnehmen) zwischen dem 1. Quartal 2021 und dem 3. Quartal 2022 eine um 16 Prozentpunkte höhere kumulative Rendite als der S&P 500 erzielt, wobei die drei leistungsstärksten Fonds der Liste noch einmal deutlich besser abgeschnitten haben (siehe ebenfalls die nachfolgende Grafik).

Kumulative Renditen ausgewählter Hedge Fonds gegenüber der kumulativen Rendite des S&P 500, (2021 - 3Q 2022)

Quellen: Unternehmensdaten, Galt & Taggart Research

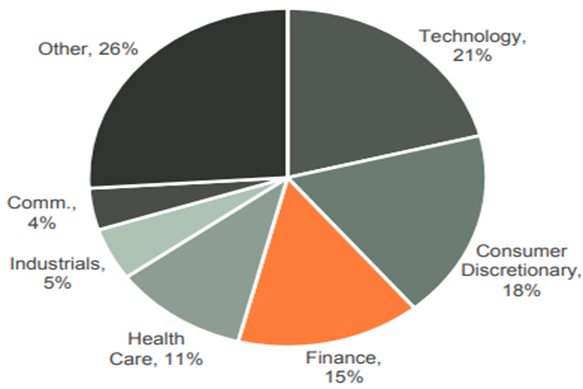

Interessanterweise sind mit Blick auf die Branchengewichtung zyklische Konsumgüter, Technologie und Finanzwerte nach wie vor die Sektoren, in denen diese Hedge Fonds am stärksten investiert sind (siehe nächste Abbildung). Festzustellen war im dritten Quartal jedoch auch eine Verschiebung der Sektorallokationen, wobei der durchschnittliche Anteil von Health Care von 14% auf 11% und der von Consumer Discretionary von 22% auf 18% zurückgegangen ist.

Durchschnittliche Sektorallokation der ausgewählten Fonds

Quellen: US Securities and Exchange Commission, Galt & Taggart Research

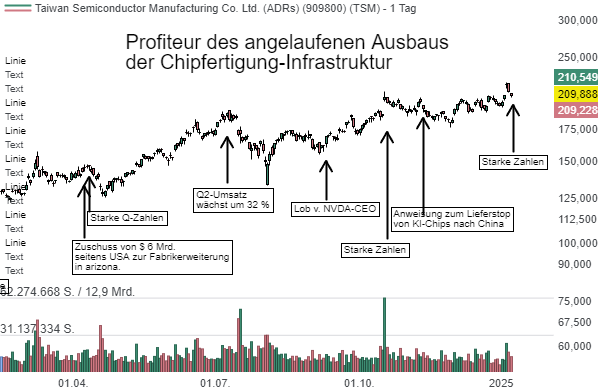

Nur Taiwan Semiconductor und SAP bieten laut dem TraderFox-Check wirklich Qualität

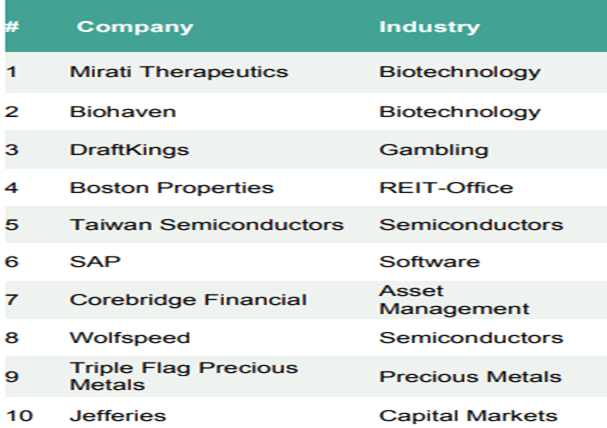

Die wichtigsten Positionen, die von den ausgewählten Hedge Fonds im dritten Quartal 2022 in den jeweiligen Positionen auf- und abgebaut wurden, ist der nachfolgenden dritten Grafik zu entnehmen.

Top-Zugänge mit dem höchsten Aufwärtspotenzial laut Analystenkonsens beim Erstellen der Studie

Quellen: Bloomberg, Yahoo Finance

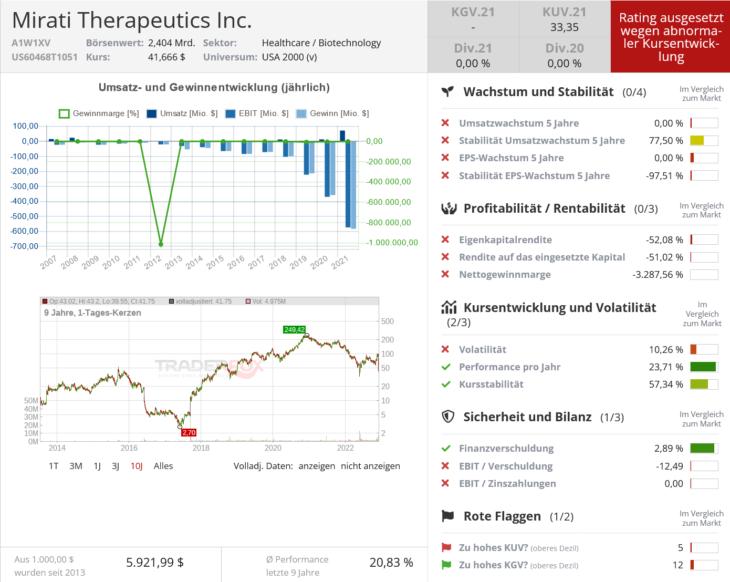

Kurioserweise ist es so, dass mit Mirati Therapeutics ausgerechnet die in der Tabelle oben als am aussichtsreichsten in Sachen Kurspotenzial eingestufte Position, in den vergangenen Handelstagen erheblich unter die Räder gekommen ist. Verantwortlich dafür waren Daten zu einem in der Testphase befindlichen Mittel zur Lungenkrebsbehandlung, die laut Analysten ernüchternd ausgefallen sind.

Quelle: Qualitäts-Check TraderFox

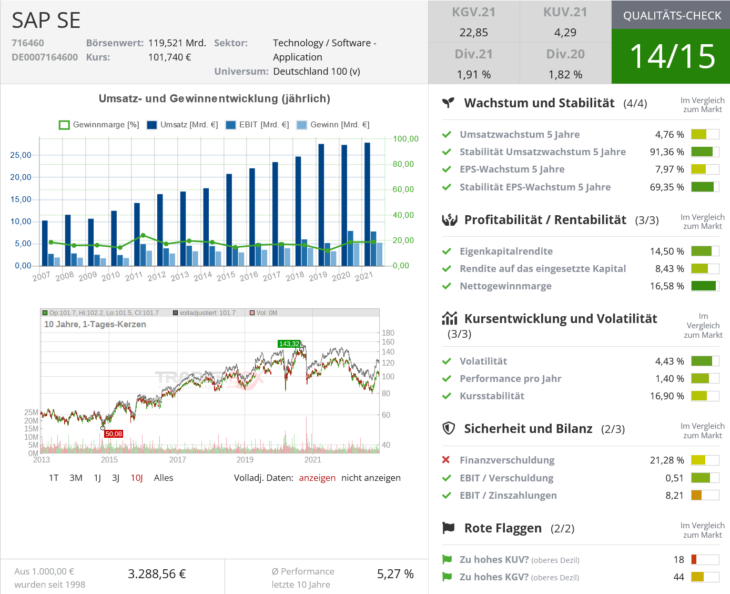

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Ürigens: Aus der Zehner-Liste schneiden beim TraderFox-Qualitäts-Check, nur Taiwan Semiconductor mit der Bestnote von 15 Punkten sowie SAP mit 14 Zählern wirklich überzeugend ab.

Zur Erinnerung: Der TraderFox Qualitäts-Check weist jeder Aktie bis zu 15 Punkte zu. Verwendung finden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

& Profi-Tools von

& Profi-Tools von