Diese drei Dauerläufer-Aktien aus den USA widersetzen sich dem Abwärtsdruck

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Trader und Investoren,

Die Renditen der US-Staatsanleihen sind diese Woche gesunken und trotzdem blickt der Nasdaq mit einem Verlust von 4,4 % auf die schlechteste erste Handelswoche im Dezember seit 1975! Die Furcht der Anleger hat sich von Inflationssorgen, nun auf Sorgen vor einem abflauenden Wirtschaftswachstum verlagert. Schwache Kurse bei den Banken, REITS, Reise- und Fluggesellschaft, wie auch der sinkende Ölpreis bringen das zum Ausdruck. Die aktuelle Verkaufswelle ist vor allem durch pessimistische Stimmung getrieben, und weniger durch tatsächlich schwache Wirtschaftsdaten. Die tief inverse Zinskurve signalisiert den festen Glauben daran, dass die FED nach Erreichen des Zinsgipfels das Niveau lange Zeit beibehalten wird. In Folge wächst die Sorge vor einer Rezession im Jahr 2023.

Dennoch gab es trotz all dieser Unsicherheiten in den letzten Monaten und Jahren einige Aktien, die mit extremer Stabilität oder sogar steigenden Kursen auf sich aufmerksam gemacht haben. Wir bei TraderFox nennen solche Werte die Dauerläufer-Aktien. Dauerläufer-Aktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläufer-Aktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläufer-Aktien sind also stabil steigende Aktien, die den Markt schlagen.

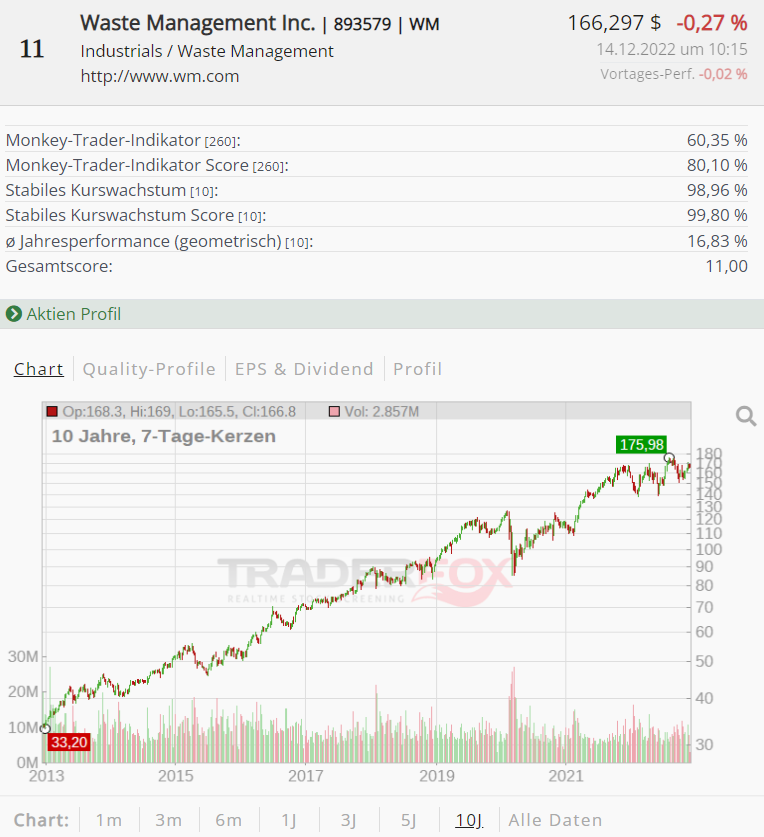

Wir verwenden zwei Indikatoren, um Dauerläufer-Aktien zu finden. Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

TraderFox veröffentlich eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com

Im Folgenden werden 3 Dauerläufer-Aktien vorgestellt:

Waste Management Inc. [WKN 893579] – ein Leader in der Abfallbeseitigung mit tiefem Burggraben

Waste Management ist vielleicht keine sehr beliebte Aktie, aber das Unternehmen verfügt über ein defensives Geschäftsmodell, das sowohl Preisgestaltungsmacht als auch ein stabiles Ertragsprofil aufweist.

Waste Management ist ein führendes Unternehmen für Umweltdienstleistungen im Bereich Abfallwirtschaft in den Vereinigten Staaten und Kanada. Das Unternehmen verfügt über 15.500 Sammelrouten und 260 Mülldeponien, was ihm eine unübertroffene Größe im US-Abfallgeschäft verleiht. 63 % der Einnahmen stammen aus der Sammlung und Verbringung von Abfällen, 19 % aus den eigenen Deponien (da kleinere Müllsammler ihre Abfälle auf Waste Management-Deponien abladen) und nur 8 % aus dem Recycling. Der Großteil des Sammelgeschäfts stammt aus langfristigen Verträgen und bietet damit eine stabile Quelle für wiederkehrende Einnahmen. Wichtig ist, dass nur 4 % des Sammelgeschäfts mit dem Baugewerbe verbunden sind, einem der zyklischeren Wirtschaftssektoren, der zweifellos durch die restriktivere Politik der US-Notenbank Gegenwind erfährt.

Speziell die eigenen Mülldeponien stellen einen besonderen Burggraben dar, der nur schwer von anderen Konkurrenten kopiert werden kann. Denn neue Genehmigungen werden heute kaum erteilt. Auch Umweltvorschriften, fehlende Grundstücke sowie hohe Kapitalkosten, machen ein Nachahmen des Geschäftsmodells schwer. Die Übernahme von Advanced Disposal (dem viertgrößten börsennotierten Abfallentsorgungsunternehmen in den Vereinigten Staaten) im Jahr 2020 hat die ohnehin schon große Marktdominanz von Waste Management weiter gefestigt.

Duopolistische Marktstruktur schafft Preismacht

Waste Management und Republic Services sind die beiden größten Akteure in der Abfallwirtschaft und betreiben 480 der 2.627 Deponien in den USA. Dies entspricht 18 % der gesamten Deponien in den USA. Aufgrund der starken Position in der Branche und der hohen Eintrittsbarrieren verfügt Waste Management über eine starke Preissetzungsmacht, die den zunehmenden Inflationsdruck, den wir heute beobachten, ausgleichen kann. Dementsprechend sind die Preise und Erträge von WM in den letzten 18 Monaten parallel zur Inflation erheblich gestiegen, was dazu beigetragen hat, die Margen zu dämpfen. Waste Management hat außerdem erhebliche Investitionen in die Arbeitsproduktivität getätigt. Wie andere Branchen auch hat Waste Management mit einem Arbeitskräftemangel zu kämpfen und hat neue Fahrzeuge auf den Markt gebracht, die Mülltonnen aufnehmen können, um die Anzahl der Mitarbeiter pro Fahrzeug zu verringern. Aufgrund dieser Innovationen rechnet das Management damit, dass sich die Gewinnspannen ausweiten können, wenn die Inflation auf 3 % sinkt, da die Kosten wieder niedriger angesetzt wurden, die Preise aber weiter steigen.

Waste Management arbeitet intensiv an neuen, fortschrittlichen Technologien und Sensoren, um weiterhin Wachstum gewährleisten zu können. Diese ermöglichen eine immer effizientere Sortierung und Wiederaufbereitung des Mülls. Dadurch sieht Waste Management die Möglichkeit, die führende Rolle im Bereich der Nachhaltigkeit weiter auszubauen, indem die Recyclingkapazitäten erweitert, die Recyclingverarbeitung automatisiert und die Erzeugung erneuerbarer Energien aus dem eigenen Deponienetz gesteigert werden. Das Unternehmen plant in den nächsten Jahren Investitionen in Höhe von 825 Mio. USD zur Stärkung seiner Komponente für erneuerbares Erdgas.

Das Geschäft von Waste Management umfasst die Bereiche Sammlung, Deponierung, Umschlag und Recycling. Diese Segmente werden weder durch den Konjunkturzyklus noch durch makroökonomische Unsicherheiten beeinträchtigt. Daher kann das Geschäft des Unternehmens als "essentiell" oder wie ein Grundnahrungsmittel betrachtet werden, das unabhängig von den Marktzyklen benötigt wird.

Waste Management meldete Ende Oktober seine Zahlen für das 3. Quartal. Dabei konnte das Entsorgungsunternehmen die Schätzungen der Analysten deutlich übertreffen. Der Gewinn von Waste Management belief sich auf 639 Mio. USD. Im Vorjahresquartal wurden 538 Mio. USD erwirtschaftet. Damit konnte das Ergebnis um starke 18,8 % gesteigert werden. Der Umsatz legte im selben Zeitraum von 4,67 Mrd. USD im vergangenen Jahr um 8,8 % auf 5,08 Mrd. USD zu. Müll wird immer produziert. Dies macht die Aktie gerade in inflationären und auch rezessiven Zeiten besonders interessant.

Waste Management überzeugt mit einem mustergültigem Aufwärtstrend, der nun schon seit einem Jahrzehnt anhält. In dieser Zeit stiegen die Aktien um über 500 %. Die durchschnittliche Performance der letzten 10 Jahre beträgt 17,39 %. In den letzten 52 Wochen hat die Aktie von Waste Management eine Rendite von 2,6% erzielt – und hat damit den Vergleichsindex um 17,9% geschlagen.

W.R. Berkley Corporation [WKN 870493] - amerikanischer Versicherer mit relativer Stärke

W.R. Berkley Corporation bietet Versicherungen, Rückversicherungen und Exzedentenpolicen an. Das Unternehmen konzentriert sich auf gewerbliche Sparten, bietet jedoch auch spezielle Lösungen für Privatkunden an. Thematisch deckt man gewerbliche Kfz-, Sach-, Arbeiterunfall-, Haftpflicht- und Spezialversicherungen für Privatkunden ab.

Im Laufe der Jahre hat sich das Unternehmen zu einem der größten Versicherer für gewerbliche Versicherungen in den USA entwickelt. Dabei passt man sich weiter[1]hin dem Trend an und dehnt die Tätigkeiten auf andere Regionen aus. Die Versicherungsprodukte werden in den Vereinigten Staaten, in Großbritannien, in Kontinentaleuropa, in Südamerika, in Kanada, in Mexiko, in Skandinavien, in Asien und in Australien angeboten. Das Unternehmen wurde 1967 gegründet und hat seinen Hauptsitz in Connecticut.

Die Strategie des Konzerns besteht darin, sich auf Nischenmärkte zu konzentrieren und für diese eine führende Expertise anzubieten. Zu den über 20 Schlüsselindustrien zählen daher u.a. der Umwelt-, Cannabis-, Biowissenschafts-, Museums- oder Transportmarkt. Daneben können Kunden aber natürlich auch gewöhnliche Versicherungsprodukte, wie eine allgemeine Haft[1]pflicht-, Unfall- oder Kfz-Versicherung kaufen.

Das Unternehmen beweist inmitten des Inflationsdrucks eine gewisse Beständigkeit und Umsichtigkeit. Man hat die Zinserhöhungen und die gestiegene Nachfrage nach Immobilien genutzt, um die eigene Leistung zu steigern. Die Einnahmen wachsen stetig und ermöglichen es, die steigenden Ausgaben zu decken. Auch der Aktienkurs befindet sich in einem Aufwärtstrend, aber die Bewertung bleibt akzeptabel.

Heute sieht die W. R. Berkley Corporation eine größere Nachfrage nach ihren Lösungen für gewerbliche und private Versicherungen. Einer der Faktoren, die dies bewirken, ist der höhere Wert von Häusern und Automobilen. Sachversicherungen sind für viele Haus- und Autobesitzer nach wie vor elementar. Dadurch schützen sie ihre Häuser, Autos und die wertvollen Gegenstände darin. Obwohl die Hausverkäufe rückläufig sind, liegt der Wert immer noch bei über 500.000 USD. Das Gute daran ist, dass der Hausbestand um 4,8 % gestiegen ist. Außerdem bleibt Wohneigentum für viele Amerikaner ein ungebrochener Traum. In einer aktuellen Umfrage sagten beinahe 70 % der Teilnehmer, dass sie trotz der gegenwärtigen Preise ein Haus kaufen wollen. Die Sachversicherungssparte blickt auf eine rosige Zukunft, da sie auch bei der Klimafinanzierung zum Tragen kommt. Naturkatastrophen werden immer häufiger werden. Analysten schätzen, dass die Sachversicherungsbranche im Jahr 2022 um 3,7 % und im Jahr 2023 um 3,3 % wachsen wird.

Auch das Auto ist für viele Pendler unverzichtbar. Obwohl die Autoverkäufe rückläufig sind, bleibt die Vorliebe für Autos hoch. Aus einer kürzlich durchgeführten Umfrage geht hervor, dass 76 % der Amerikaner das Auto bevorzugen, wenn sie zur Arbeit oder zu anderen Einrichtungen fahren. Dies zeigt, dass die Nachfrage nach Autos steigen könnte, sobald sich der Preis stabilisiert. Dies ist eine Chance für W.R. Berkley, da viele Haus- und Autobesitzer keine Versicherung haben. Statistiken zeigen, dass über 30 Millionen Autobesitzer eine unzureichende oder gar keine Versicherung haben. Das Unternehmen ist auch im Vereinigten Königreich tätig, wo fast 4 Millionen Autos unversichert sind. Das Unternehmen hat also mehr Chancen, mehr Versicherungsnehmer zu gewinnen. Gleichzeitig ist der Preis der Versicherung immer noch niedriger als der staatliche und nationale Durchschnitt. Sie kann ihre Preise flexibler an die Marktveränderungen und den Wettbewerb anpassen.

Am 24. Oktober übertraf das Ergebnis des 3. Quartals mit einem Umsatzwachstum von 12 % im Vergleich zum Vorjahr und einem Anstieg des Gewinns je Aktie um 15 % die Erwartungen. Die gebuchten Nettoprämien stiegen um 10,8 %. Die operative Eigenkapitalrendite, ohne Berücksichtigung der volatilen Anlageergebnisse, lag bei 17 %. Die kombinierte Schaden-/Kostenquote lag bei 92,1 % und damit deutlich höher als im vorangegangenen Quartal. W.R. Berkley hat die Kosten und Schäden im Vergleich zu den Gewinnen gut unter Kontrolle. Der höhere Gewinn ist auf die kurzfristigen festverzinslichen Anlagen zurückzuführen, die im Vergleich zum Vorjahr stark von den höheren Zinssätzen profitierten.

Seit 2012 konnten die Aktien von W.R. Berkley um mehr als 530 % zulegen. Der langfristige Aufwärtstrend ist weiter intakt. Die durchschnittliche Performance der letzten zehn Jahre betrug 15,52 %. In den letzten 52 Wochen hat die Aktie von W.R. Berkley Corporation eine Rendite von 34,3% erzielt – und hat damit den Vergleichsindex um 49,6% geschlagen.

Rollins [WKN 859002] – Konjunkturunabhängige Qualitätsaktie

Rollins ist ein unscheinbarer Dienstleister, der im Bereich der Schädlings- und Termitenbekämpfung aktiv ist. Hierzu zählen beispielsweise Insekten, Nagetiere und Reptilien. Die Geschichte des Unternehmens geht bis in das Jahr 1901 zurück. Das in Atlanta im US-Bundesstaat Georgia ansässige Unternehmen bezeichnet sich selbst als eine führende globale Firma für Verbraucher- und Handelsdienstleistungen und hat mehr als 17.000 Mitarbeiter. Die Marktkapitalisierung beträgt aktuell 19,44 Mrd. USD. Rollins kann als ein zyklisches Konsumsektorunternehmen eingestuft werden und lässt sich der Branche Personal Services zuordnen.

Ein simples, aber lukratives Geschäftsmodell

Das Geschäftsmodell von Rollins ist leicht zu verstehen. Im Kern werden über mehrere Marken Inspektions- und Schädlingsbekämpfungsdienste für Privatpersonen und Unternehmen angeboten. Zu den Marken zählen unter anderem Orkin, HomeTeam Pest Defense, Clark Pest Control und Perma Treat. Rollins versorgt mehr als 2,4 Millionen Kunden in Nordamerika, Südamerika, Europa, Asien, Afrika und Australien von über 800 Standorten aus mit wichtigen Dienstleistungen zur Schädlingsbekämpfung. Mit 92 % entfallen allerdings die meisten Umsatzanteile auf die USA.

Der Umsatz für das laufende Jahr wird sich voraussichtlich auf 2,7 Mrd. USD belaufen. Dabei wird der größte Umsatz mit 46 % im Privatbereich erzielt. 34 % entfallen auf den kommerziellen Bereich, während mit der Termitenbekämpfung 20 % am Gesamtumsatz erzielt werden. Besonders der Kampf gegen Termiten ist in den USA ein zentrales Thema. Termiten können im Haus einen sehr großen Sachschaden am Holzfundament anrichten, sofern man nichts dagegen unternimmt. Rollins hat das nötige Knowhow und die zuverlässigen Mittel, um Termiten effizient zu beseitigen. Deswegen ist das Geschäft auch so lukrativ. Es ähnelt einer Abodienstleistung. Die wiederkehrenden Einnahmen sind mit 80 % dementsprechend hoch.

Das Unternehmen ist außerdem um eine stetige Verbesserung der Verkaufs- und Serviceprogramme bemüht. Durch neue Technologien und Prozesse möchte man wiederkehrende Einnahmen aufbauen und gegebenenfalls Kosteneinsparungen realisieren. Somit fokussiert sich Rollins auf profitables Wachstum und ist bestrebt eine solide Bilanz aufzubauen. Die Geschäfte sind vergleichsweise resistent gegen Rezessionen, weil die Dienste des Unternehmens immer in Anspruch genommen werden müssen.

Rollins kann auf einen sehr guten Ruf zurückgreifen und hat sich über die Jahre eine solide Infrastruktur aufgebaut. Hinzu kommen ein starkes Managementteam und über 50 % der Aktien befinden sich im Familienbesitz. Die in der Vergangenheit erzielten geschäftlichen Erfolge sprechen für die Existenz eines breiten wirtschaftlichen Schutzgrabens, wobei das Unternehmen mit einem starken ROC von 25 % und einer Nettomarge von 14,4 % überzeugt.

Das Unternehmen konnte in den letzten 20 Jahren mit einem sehr stabilen Wachstum überzeugen. Dabei wuchs der Umsatz in den letzten fünf Jahren um durchschnittlich 7 %. Selbst in der großen Rezession 2008 bis 2009 betrug das Wachstum 5,2 %. Hier zeigt sich einmal mehr die Unabhängigkeit von der makroökonomischen Entwicklung. Das Unternehmen wächst dabei sowohl organisch als auch durch Übernahmen. Im laufenden Jahr hat das Unternehmen knapp 30 Übernahmen getätigt.

Die jüngsten Quartalszahlen vom 26. Oktober 2022 haben erneut überzeugt. Der Free Cashflow fiel mit über 120 Mio. USD äußerst stark aus. Der Gewinn je Aktie lag mit 0,22 USD ungefähr im Rahmen der Erwartungen. Der Umsatz konnte um 12,2 % auf 729 Mio. USD zulegen und lag damit um 12 Mio. USD über den Erwartungen. Das Management betonte, dass die Nachfrage nach den Dienstleistungen auch zu Beginn des 4. Quartals stark blieb. Auch für eine mögliche Rezession ist man gerüstet. Die Dividende wurde zwar in den Jahren 2018 bis 2020 jeweils gekürzt. Aktuell beträgt die Dividendenrendite 1 %. Für das nächste Jahr jedoch könnte eine Erhöhung der Dividende zwischen 6 und 8 % erfolgen.

Blickt man auf die Bewertung der Aktie, so fällt auf, dass diese verhältnismäßig teuer ist. Nach dem Fair-Value Ansatz ist die Aktie, zumindest was das KUV betrifft, knapp 20 % überbewertet. Das KUV liegt aktuell bei stolzen 7 und das KGV ist mit 54 ebenfalls hoch, während sich das Preis-Buchwert-Verhältnis auf einem neuen Hoch befindet und mit 16 auch weit über dem Fünfjahresdurchschnitt von 13 liegt.

Die Aktien von Rollins sind echte Dauerläufer. In den letzten 10 Jahren stieg die Aktie um über 560 % an. Die letzten zehn Jahre wurde eine Durchschnittsperformance von 19,28 % erzielt. In den letzten 52 Wochen hat die Aktie von Rollins eine Rendite von 17,9% erzielt – und hat damit den Vergleichsindex um 33,2% geschlagen.

Viel Spaß beim Lesen und liebe Grüße

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von