Diese vier Aktien von Warren Buffett sind derzeit auch laut Morningstar ein Kauf

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Berkshire Hathaway hat unlängst seine Beteiligungen für das vierte Quartal 2023 veröffentlicht. Morningstar hat basierend darauf analysiert, welche der Aktien in dem Investment-Vehikel von Börsen-Guru Warren Buffett am interessantesten sind. Traderfox berichtet und nennt die Namen jener vier Titel, die lauf dem US-Finanzdienstleister unterbewertet sind und daher eine Anlagechange bieten.

Warren Buffett ist einer der erfolgreichsten Investoren aller Zeiten. Seit über 70 Jahren investiert er erfolgreich an der Börse und er hat dabei Zig-Milliarden-Dollar verdient. Mit seinem Investment-Vehikel Berkshire Hathaway verfolgt Buffett dabei eine Anlagestrategie, die einfach, aber effektiv ist: Er investiert in Unternehmen mit einem breiten wirtschaftlichen Burggraben und niedrigen Bewertungen.

Viele Anleger orientieren sich aufgrund von gleich mehreren Gründen in ihm. Buffett hat erstens über Jahrzehnte hinweg bewiesen, dass er mit seiner Anlagestrategie erfolgreich sein kann. Seine Anlagestrategie basiert zweitens auf langfristigem Denken und rationaler Analyse. Er ist kein Spekulant, sondern ein Investor, der in Unternehmen investiert, die er versteht und an die er glaubt. Buffetts Anlagestrategie ist drittens einfach und leicht verständlich. Auch Privatanleger können sie theoretisch anwenden.

Viertens ist er ein geduldiger Investor, der in Unternehmen investiert, die er für langfristig attraktiv hält. Dabei ist er bereit, zu warten, bis sich seine Investitionen auszahlen. Buffett ist fünftens ein disziplinierter Investor. Er hält sich an seine Anlagestrategie und lässt sich nicht von Emotionen leiten.

Hinzu kommt sechstens sein Fokus auf Sicherheit: Buffett legt großen Wert auf die Sicherheit seiner Investitionen und investiert nur in Unternehmen, die finanziell stabil sind und eine gute Geschäftsführung haben. Und siebtens ist das Investment-Genie trotz seines enormen Vermögens ein bescheidener Mensch geblieben. Er lebt nicht im Luxus und gibt sein Geld lieber für wohltätige Zwecke aus.

Ein Aktien-Quartett von Buffett erscheint Morningstar derzeit als aussichtsreich

Buffett ist letztlich auch deshalb ein Vorbild für viele Anleger, weil er zeigt, dass es möglich ist, an der Börse erfolgreich zu sein, ohne zu zocken oder hohe Risiken einzugehen. Seine Anlagestrategie ist eine gute Möglichkeit, langfristig ein Vermögen aufzubauen.

Buffett selbst hat stets betont, dass er sich nicht als Aktienpicker sieht, sondern als ein Unternehmenspicker. Diese Aussage bringt ziemlich genau auf den Punkt, wie er über Aktien denkt: Sie sind Teile von Unternehmen.

Eine Anlagegesellschaft wie Berkshire Hathaway muss regelmäßig ihre Beteiligungen offenlegen. Jüngst wurde dieser so genannte 13F-Bericht für das vierte Quartal 2023 veröffentlicht. Morningstar hat die bestehenden Positionen mit dem Ziel analysiert, welche davon aktuell kaufenswert sind.

Dem Ergebnis zufolge sind viele der von Berkshire Hathaway gehaltenen börsennotierten Aktien nach den Metriken des US-Finanzdienstleisters momentan fair bewertet oder überbewertet. Die nachfolgenden vier US-Aktien, die Berkshire Hathaway im Vorquartal besaß, waren nach Einschätzung von Morningstar aber zum 13. Februar 2024 unterbewertet und damit ein Investment wert.

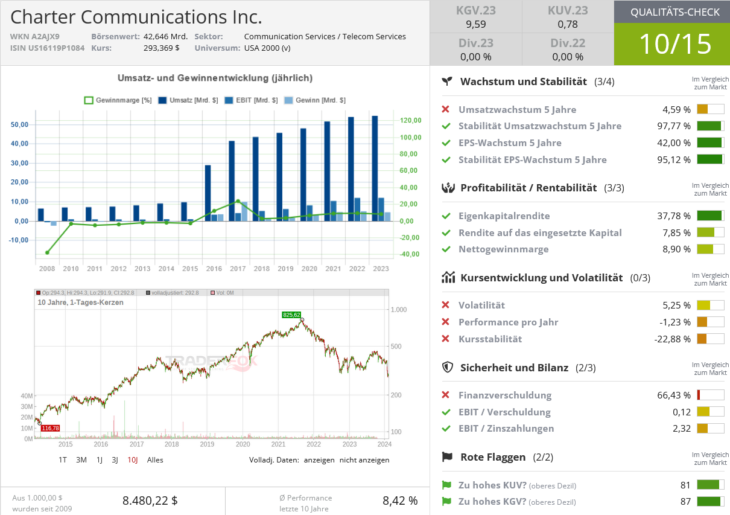

Charter Communications (ISIN: US16119P1084)

Berkshire Hathaway besitzt etwa 2,6 % der Aktien von Charter Communications. Das Unternehmen ist das Ergebnis einer 2016 erfolgten Fusion von drei Kabelgesellschaften: Charter, Time Warner Cable und Bright House Networks. Nach Meinung von Morningstar hat sich das Unternehmen dank seiner effizienten Größe und seines Kostenvorteils einen schmalen wirtschaftlichen Graben geschaffen. Die Aktie von Charter Communications wird derzeit satte 47 % unter der Fair-Value-Schätzung von 550 USD gehandelt.

Hier ist, was Morningstar Direktor Mike Hodel über die Aktie zu sagen hatte, nachdem das Unternehmen die Ergebnisse des vierten Quartals veröffentlicht hatte:

"Hässliche Schlagzeilen trübten die Ergebnisse von Charter für das vierte Quartal. Wir sehen zwar keinen Grund, unsere langfristige Einschätzung des Unternehmens zu ändern, aber die nächsten Jahre werden schwieriger, als wir erwartet hatten. Wir senken unsere Fair-Value-Schätzung von 580 USD auf 550 USD glauben aber, dass der Markt auf die aktuelle Schwäche überreagiert hat.

Die Kundenkennzahlen waren sehr schwach, vor allem angesichts der Tatsache, dass Charter mehr Wert auf Volumen als auf Preise legt. Das Unternehmen verlor im Laufe des Quartals 61.000 Netto-Breitbandkunden, was weit schlechter ist als die 105.000, die vor einem Jahr hinzukamen, und der erste Verlust seit dem zweiten Quartal 2022. Das Management wies nicht auf die jüngsten Veränderungen im Wettbewerbsumfeld hin. Der Zuwachs an Festnetzkunden und die Festnetzergebnisse von AT&T und Verizon entsprachen im Allgemeinen der jüngsten Entwicklung.

Charter behauptet auch, dass es keine Auswirkungen auf den Verlust von Breitbandkunden durch das Auslaufen der Spectrum One-Bündelrabatte gesehen hat. Wir stimmen mit dem Management darin überein, dass kleine Veränderungen bei Kundengewinnen und -verlusten unangemessen viel Aufmerksamkeit erhalten, wenn das Nettokundenwachstum gegen Null geht, aber diese Veränderungen haben sich in letzter Zeit nicht zu Gunsten von Charter ausgewirkt.

Der durchschnittliche Umsatz pro Breitband-Privatkunde stieg im Jahresvergleich nur um 2,2 %, da Spectrum-One-Bündelrabatte zwischen Breitband- und Mobilfunkumsatz aufgeteilt werden. Der Gesamtumsatz pro Privatkunde blieb im Vergleich zum Vorjahr in etwa gleich, wobei die Verluste im Bereich Fernsehen die Gewinne im Bereich Mobilfunk und Breitband ausglichen. Die Umsätze im Privatkundenbereich blieben im Jahresvergleich unverändert, während die Gesamteinnahmen um 0,3 % stiegen, was auf ein bescheidenes Wachstum bei den Geschäftsdienstleistungen zurückzuführen ist, das durch einen starken Rückgang der politischen Werbeeinnahmen weitgehend ausgeglichen wurde.

Die Geschäftsleitung gab ihre Erwartungen für die Investitionsausgaben bis 2027 bekannt, um mehr Licht in die Investitionspläne des Unternehmens zu bringen. Charter geht davon aus, dass sich die jährlichen Ausgaben in den Jahren 2024 und 2025 auf über 12 Mrd. USD belaufen werden, was insgesamt etwa 1 Mrd. USD mehr ist als von uns prognostiziert. Das Unternehmen geht davon aus, dass die Ausgaben im Jahr 2027 ohne zusätzliche subventionierte Projektgewinne deutlich auf 8 Mrd. USD sinken werden, was wir für zu aggressiv halten.”

Quelle: Qualitäts-Check TraderFox

Citigroup (ISIN: US1729674242)

Die Citigroup ist nicht die Lieblingsbank von Berkshire Hathaway: Diese Ehre wird der Bank of America zuteil, die eine der größten Beteiligungen im börsennotierten Portfolio von Berkshire ist. Laut Morningstar ist die Citigroup-Aktie jedoch aus Bewertungssicht heute attraktiver. Die Citigroup-Aktie wird derzeit 20 % unter der Fair-Value-Schätzung von 66 $ gehandelt.

Hier ist, was Morningstar-Analyst Suryansh Sharma über die Aktie zu sagen hat, nachdem das Unternehmen seine Ergebnisse für das vierte Quartal veröffentlicht hat:

"Die Citigroup hat im vierten Quartal mit einem Verlust von 1,8 Mrd. USD bzw. 1,16 USD pro Aktie ein enttäuschendes Zahlenwerk vorgelegt. Der Quartalsverlust war in erster Linie auf verschiedene einmalige Belastungen zurückzuführen, darunter 1,7 Mrd. USD für eine FDIC-Sonderbewertungsgebühr für nicht versicherte Einlagen bestimmter gescheiterter Banken während der Bankenturbulenzen, 0,8 Mrd. USD für Umstrukturierungskosten im Zusammenhang mit der organisatorischen Vereinfachung, 0,9 Mrd. USD für die Auswirkungen der argentinischen Währungsabwertung und 1,3 Mrd. USD für Transferrisiken im Zusammenhang mit Russland und Argentinien. Der Gewinn pro Aktie der Citi wird nach Ausschluss der einmaligen Kosten auf 0,84 $ geschätzt.

Während die Quartalsergebnisse glanzlos waren, war die Prognose für 2024 ermutigend. Das Management rechnet für 2024 mit einem Umsatz von 80 bis 81 Mrd. USD, was einem Anstieg von 4 % gegenüber dem Gesamtjahr 2023 entspricht. Das Management erwartet, dass der Nettozinsertrag im Jahr 2024 aufgrund der niedrigeren Zinssätze leicht rückläufig sein wird. Die Prognose des Managements für den Nettozinsertrag im Jahr 2024 geht von einem Kreditwachstum im mittleren einstelligen Bereich aus, das durch das Kartengeschäft und ein bescheidenes Einlagenwachstum angetrieben wird. Die aus der Unternehmensprognose abgeleiteten zinsunabhängigen Erträge deuten auf starke Ergebnisse in den Bereichen Treasury und Trade Solutions sowie auf eine Erholung im Investmentbanking und im Vermögensverwaltungsgeschäft hin.

Das Unternehmen rechnet für das Gesamtjahr 2024 mit Ausgaben in Höhe von 53,5 bis 53,8 Mrd. USD, was einem Rückgang von etwa 1 % gegenüber 54,3 Mrd. USD im Jahr 2023 entspricht. Das Management der Citi hat außerdem ein mittelfristiges Kostenziel von 51 bis 53 Mrd. USD festgelegt, das wir für ehrgeizig, aber erreichbar halten. Um das mittelfristige Kostensenkungsziel zu erreichen, hat die Citi ein umfangreiches Programm zum Abbau von 20.000 Arbeitsplätzen angekündigt. Zum Vergleich: Dies entspricht etwa 10 % der Belegschaft im Jahr 2023. Die Kostenreduzierung wird weiterhin eine der wichtigsten Aufgaben des Managements sein und ist entscheidend für die Erzielung höherer Renditen. Citi bleibt ein komplexes Sanierungsprojekt mit erheblichen Unsicherheiten bei der Umsetzung. Wir beabsichtigen nicht, unsere Schätzung des fairen Wertes von 66 $ wesentlich zu ändern, wenn wir die Ergebnisse des vierten Quartals berücksichtigen."

Quelle: Qualitäts-Check TraderFox

Kraft Heinz (ISIN: US5007541064)

Berkshire Hathaway besitzt mehr als 26 % der Aktien von Kraft Heinz. Der Hersteller von verpackten Lebensmitteln hat seinen Fahrplan überarbeitet und konzentriert sich nun auf die konsequente Förderung von profitablem Wachstum. Morningstar ist der Meinung, dass die Kraft Heinz-Aktie 53 USD pro Aktie wert ist, und die Aktien werden heute mit einem Abschlag von 32 % auf diesen fairen Wert gehandelt.

Hier ist, was Morningstar-Direktorin Erin Lash über die Ergebnisse von Kraft Heinz im vierten Quartal denkt:

"Der Markt hat sich nach den gemischten Ergebnissen des vierten Quartals von Kraft Heinz abgewandt und die Aktien um einen mittleren einstelligen Prozentsatz fallen lassen. Während die bereinigte Bruttomarge um 260 Basispunkte auf 34,8 % anstieg, sank der organische Umsatz um 0,7 % bei einem um 4,4 % geringeren Volumen. Dieses Defizit war besonders akut auf dem Heimatmarkt (etwa drei Viertel des Gesamtumsatzes), wo der organische Umsatz bei einem Volumenrückgang von 5,5 % um 3 % sank. Abgesehen von einigen einmaligen Faktoren (im Zusammenhang mit dem Timing des Handels und den Lagerbeständen des Einzelhandels, die den Umsatz um 150 Basispunkte drückten), wies das Management auch offen darauf hin, dass die Verbraucher unter der Last höherer Zinssätze und einer Kürzung der SNAP-Leistungen zu leiden haben.

Die Kombination aus den Ergebnissen von Kraft Heinz für das Geschäftsjahr 2023, den Aussichten für das Geschäftsjahr 2024 (stagnierendes bis 2 % organisches Umsatzwachstum - was mit unserer Prognose übereinstimmt - und ein Anstieg des bereinigten Gewinns je Aktie um 1 % bis 3 %, was leicht über unseren Gewinnschätzungen liegt) und dem Zeitwert sollten einen Anstieg im niedrigen einstelligen Prozentbereich auf unsere Fair-Value-Schätzung von 53 $ rechtfertigen. Da die Aktien mit einem Abschlag von etwa 30 % auf unsere Bewertung gehandelt werden und gleichzeitig eine Dividendenrendite von 4 % bieten, sollten sich Anleger unserer Meinung nach eindecken.

Wir vermuten, dass Kraft Heinz energisch daran arbeitet, die sich abzeichnenden Herausforderungen zu bewältigen. So hat das Unternehmen im vergangenen Jahr die Ausgaben für Forschung und Entwicklung - eingebettet in Daten und Analysen - um 15 % erhöht und gleichzeitig die Marketingausgaben in entsprechendem Umfang gesteigert, was wir begrüßen. Die Früchte dieser Bemühungen zeigten sich in einer Stabilisierung der Marktanteile in einer Vielzahl von Kategorien (in qualitativer Hinsicht) und in einem Zuwachs von 150 Basispunkten an Regalfläche (auch in Club- und Dollar-Stores) im vergangenen Jahr.

Wir gehen nicht davon aus, dass Kraft Heinz von diesen Bestrebungen abrücken wird; wir glauben, dass das Unternehmen jährlich mehr als 6 % des Umsatzes für seine Marken ausgeben und gleichzeitig etwa 3,5 % des Umsatzes in die Verbesserung seiner Kapazitäten und seiner digitalen Kompetenz investieren wird. Darüber hinaus ermutigt uns die Aussage des Managements, dass es nicht beabsichtigt, Ressourcen für unrentable Werbeaktionen zu verschwenden, was wir für vernünftig halten."

Quelle: Qualitäts-Check TraderFox

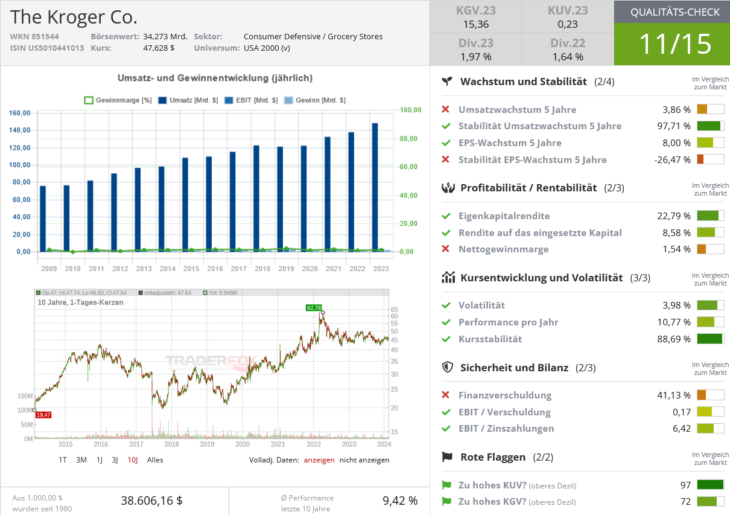

Kroger (ISIN: US5010441013)

Berkshire Hathaway besitzt etwa 7 % der ausstehenden Aktien von Kroger. Kroger und der Konkurrent Albertsons haben Fusionspläne angekündigt, allerdings bestehen weiterhin regulatorische Hürden. Morningstar ist der Meinung, dass Kroger einen engen wirtschaftlichen Graben geschaffen hat und von einem Managementteam geführt wird, das bei der Kapitalallokation vorbildliche Arbeit geleistet hat. Die Kroger-Aktie wird 14 % unter der Fair-Value-Schätzung von 53 USD gehandelt.

Hier ist die Meinung von Morningstar Senior Analyst Dan Wasiolek zur Geschäftsstrategie und den Aussichten von Kroger:

"Von den traditionellen Lebensmittelhändlern glauben wir, dass Krogers Größe, Partnerschaften, Eigenmarken und Datenkapazitäten das Unternehmen in eine einzigartige Position versetzen, um seine Renditen gegen den Wettbewerb zu verteidigen, der sich verschärfen dürfte, da Amazon, Massenhändler und Hard-Discounter ihre Preise weiterhin aggressiv gestalten, um das Volumen zu steigern. Wir sind der Meinung, dass Kroger immer noch von dauerhaften immateriellen Vermögenswerten und Kostenvorteilen profitiert, selbst wenn die Übernahme von Albertsons durch die Aufsichtsbehörden vereitelt wird.

Lebensmittelhändler nutzen den Preis als primären Hebel, um den Umsatz zu steigern, was Effizienz und Kosteneinsparungen erforderlich macht, um Erträge zu erzielen. Wir gehen davon aus, dass sich dieses Umfeld im Zuge der Veränderungen in der Branche fortsetzen wird, wobei sich das Omnichannel-Erlebnis wahrscheinlich durchsetzen wird, da die Kunden eine Kombination aus Lieferung nach Hause, Click-and-Collect und Einkauf im Laden nutzen werden, zumal die meisten amerikanischen Verbraucher auf ihrem Arbeitsweg an Lebensmittelgeschäften vorbeifahren und die Lieferung nach Hause für Käufer mit unsicheren Zeitplänen unbequem sein kann (obwohl die COVID-19-Pandemie die Akzeptanz der Lieferung langfristig wahrscheinlich beschleunigt hat). Im physischen Einzelhandel gehen wir davon aus, dass die Käufer die Verkäufer nach Bequemlichkeit, Preis und Breite des Sortiments auswählen und dabei einen hohen Wert sowie ein ansprechendes Ladenumfeld verlangen.

Kroger sollte in der Lage sein, aus der sich verändernden Landschaft Kapital zu schlagen. Wir sind der Meinung, dass das Unternehmen aufgrund seiner Größe auf dem lokalen Markt einen Kostenvorteil erzielen kann, der eine wettbewerbsfähige Preisgestaltung und die erforderlichen Investitionen zum Ausbau seiner Präsenz in den neuen Vertriebskanälen ermöglicht. Der Fortschritt des Unternehmens dürfte durch Partnerschaften (mit Ocado, Walgreens, Microsoft und anderen) beschleunigt werden, die unserer Meinung nach kleineren Konkurrenten nicht zur Verfügung stehen, weil sie nicht den gleichen Wert für ihre Gegenspieler bieten können.

Nahezu alle Transaktionen von Kroger stammen aus seiner Kundendatenbank, die Erkenntnisse über die Verbraucher liefert, die bei der digitalen Transformation des Unternehmens eine große Rolle spielen dürften. Diese Daten werden für Werbeaktionen und die Einbindung der Kunden genutzt, während sie gleichzeitig die Sortimentsgestaltung beeinflussen und verwertbare Erkenntnisse für andere Einnahmequellen als den Lebensmittelhandel liefern. Wir gehen davon aus, dass Daten eine Schlüsselrolle bei den Bemühungen zur Steigerung der Besucherzahlen, der Effizienz und des Umsatzes spielen werden, wie es nur wenige tun können."

& Profi-Tools von

& Profi-Tools von