US-Märkte im Abverkaufsmodus. Was sagen die psychologischen Indikatoren zur aktuellen Lage?

Der S&P 500 und die Nasdaq haben letzten Woche kräftig an Federn lassen müssen. Beide Indizes zeigen uns eine dicke, rote Kerze. Hinzu kommen ein hohes Handelsvolumen und ein Wochenschlusskurs am ganz unteren Ende der Kerze (siehe folgende Abbildung). Das sieht überhaupt nicht gut aus.

Die Nasdaq ist in der Zwischenzeit bereits vier Wochen hintereinander am Fallen, beim S&P 500 sind es drei Wochen.

Beide Indizes haben mehr als zehn Distributionstage in den letzten Wochen angehäuft (zur Info: ein Distributionstag à la William O’Neil/IBD ist definiert als ein Handelstag, an dem ein Index um mindestens -0,2 % fällt mit einem Handelsvolumen, das gleich oder höher ist als das des Vortages).

Des Weiteren wurden viele Leader-Aktien, vor allem aus dem Halbleiter-Sektor (z.B. Nvidia, Super Micron Technologies), heftig abverkauft. Das ist ebenfalls kein gutes Zeichen.

Quelle: www.traderfox.com

Werfen wir einen Blick auf einige psychologische Indikatoren. Diese bringen das Sentiment des Marktes zum Ausdruck, d. h. sind die Marktteilnehmer bullisch, neutral oder bärisch eingestellt.

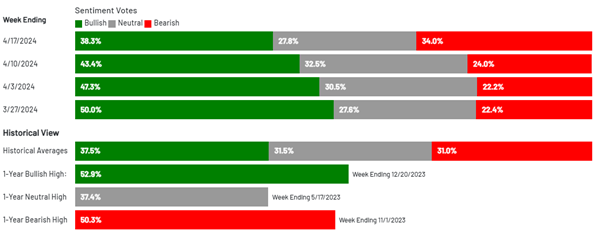

AAII-Indikator

Den ersten psychologischen Indikator, den wir uns anschauen wollen, ist der AAII-Indikator (siehe folgende Abbildung). Die Abkürzung "AAII" steht für "American Association of Individual Investors". Der AAII-Indikator bzw. die AAII-Umfrage befragt Privatanleger, wohin sich der Markt in den nächsten sechs Monaten bewegen wird. Historisch gesehen liegt der Wert für bullisch bei 37,5%, für neutral bei 31,5% und für bärisch bei 31%.

Quelle: https://www.aaii.com/sentimentsurvey

Im Allgemeinen lässt sich festhalten, dass der Pessimismus einzelner Anleger hinsichtlich der kurzfristigen Aussichten für Aktien in der jüngsten AAII Sentiment Survey stark zunahm. Unterdessen fielen sowohl der Optimismus als auch die neutrale Stimmung.

Die optimistische Stimmung, also die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten steigen werden, ging um 5,2 Prozentpunkte auf 38,3 % zurück. Die bullische Stimmung liegt die 24. Woche in Folge über ihrem historischen Durchschnitt von 37,5 %.

Die neutrale Stimmung sank um 4,8 Prozentpunkte auf 27,8 %. Die neutrale Stimmung liegt zum vierten Mal in fünf Wochen unter ihrem historischen Durchschnitt von 31,5 %.

Die pessimistische Stimmung stieg um 9,9 Prozentpunkte auf 34,0 %. Der Pessimismus liegt zum ersten Mal seit 24 Wochen über seinem historischen Durchschnitt von 31,0 %. Die pessimistische Stimmung war zuletzt am 2. November 2023 höher (50,3 %). Das war der Zeitpunkt, als die aktuelle Rallye begann.

Der Bullen-Bären-Spread (bullische minus bärische Stimmung) verringerte sich um 20,8 Prozentpunkte auf 4,3 %. Dieser Spread liegt zum ersten Mal seit 24 Wochen unter seinem historischen Durchschnitt von 6,5 %.

Die Ergebnisse der jüngsten AAII-Umfrage zeigen somit, dass die positive Stimmung stark abgenommen hat, während die negative Stimmung zulegte. Eine Übertreibung in eine extrem bärische Richtung ist aktuell nicht zu erkennen. Das würde eine weitere Schwächephase der Aktienmärkte nicht ausschließen.

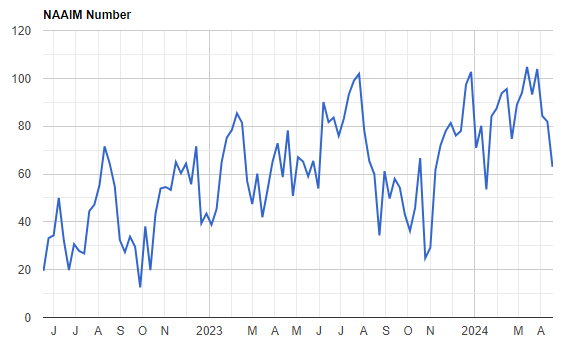

NAAIM Exposure Index

Als zweiten Indikator folgt der NAAIM Exposure Index (siehe folgende Abbildung). Die Abkürzung NAAIM steht für "National Association of Active Investment Managers". Dieser Index stellt das durchschnittliche Engagement an den US-Aktienmärkten dar, das von den Investment Managern gemeldet wird. Dieser Index gibt Einblick in die tatsächlichen Anpassungen, die aktive Risikomanager in den letzten zwei Wochen in den Konten der Kunden vorgenommen haben. Die blaue Linie in der folgenden Abbildung zeigt einen zweiwöchigen gleitenden Durchschnitt der Antworten der NAAIM-Manager.

Quelle: https://www.naaim.org/programs/naaim-exposure-index/

Der aktuelle Wert liegt bei 62,98. Dies ist der niedrigste Wert seit dem 08. November. Das war der Zeitpunkt, als die aktuelle Rallye langsam an Fahrt aufnahm.

Folglich sehen wir relativ wenig Exposure, was für wenig Zuversicht unter den Investment Managern spricht. Das könnte implizieren, dass wir zeitnah einen Tiefpunkt in den Indizes erreicht haben werden.

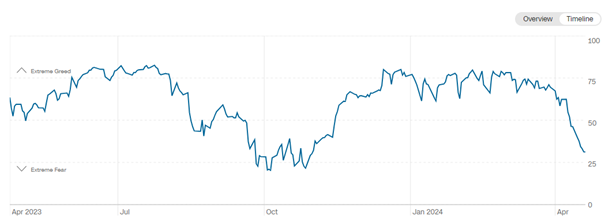

Fear and Greed Index

Als dritter Indikator folgt der sogenannte "Fear and Greed Index" (siehe folgende Abbildung). Dieser wird von CNN Business erhoben und ist vermutlich einer der bekanntesten. Er kann Werte zwischen 0 und 100 annehmen, wobei 0 für extreme Angst ("extreme fear") steht und 100 für extreme Gier ("extreme greed") . Dieser Indikator wird aus sieben Sub-Indikatoren ermittelt. Hierunter fallen u. a. neue 52 Wochenhochs in Relation zu neuen 52 Wochentiefs, Marktvolatilität und Put/Call Ratio.

Quelle: https://edition.cnn.com/markets/fear-and-greed

Werte von 0 bis 25 bedeuten "extreme fear". Werte von 26 bis 45 stehen für "fear". Werte von 46 bis 55 bedeuten "neutral". Werte von 56 bis 75 implizieren "greed" und Werte von 76 bis 100 bedeuten "extreme greed".

Per 19.04.2024 steht der Indikator bei 31. Damit befinden wir uns im "fear" Bereich. Außerdem befindet sich der Indikator auf dem Niveau von Ende Oktober, also genau an dem Zeitpunkt, als die aktuelle Rallye langsam begann. Der rapide Fall des Indikators von 62 am 08.04. auf 31 am 19.04. ist beachtlich. Er deutet auf eine "snap-back rally" bzw. einen technischen Bounce hin.

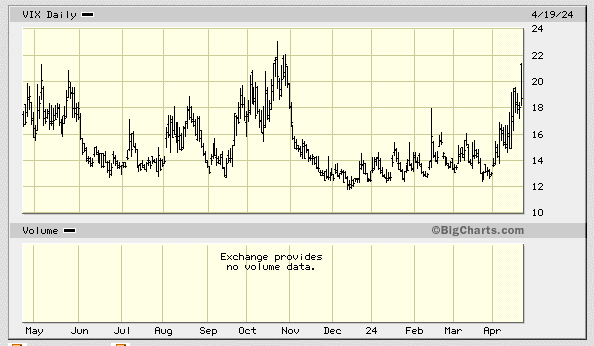

Marktvolatilität (VIX)

Die Marktvolatilität (VIX) stellt den vierten Indikator dar (siehe folgende Abbildung). Hierbei handelt es sich um einen Sub-Indikator des Fear and Greed Index. Die Berechnung des VIX ist komplex. Kurz zusammengefasst: Es wird die erwartete Volatilität auf Jahressicht berechnet, indem der Durchschnitt der gewichteten Preise von Out-of-the-money-Puts und -Calls für den S&P 500 in Echtzeit gebildet wird. Um die Tagesvolatilität zu berechnen, muss man den VIX durch 16 teilen (16 entspricht ungefähr der Wurzel von 252, wobei 252 für die Anzahl an Trading-Tagen pro Jahr steht). Beispiel: Wenn der VIX einen Wert von 32 aufweist, dann beläuft sich die erwartete Tagesvolatilität des S&P 500 auf 2%. Dies wäre relativ volatil und wäre ein Anzeichen von Angst im Markt.

Quelle: https://bigcharts.marketwatch.com

Per 19.04.2024 steht der VIX bei 18,71, nachdem er intraday ein Hoch von 21,36 markierte. Das war der höchste Wert seit dem 27.10.2024.

Man sagt, dass Werte über 40 für sehr hohe Volatilität und damit für viel Pessimismus im Markt stehen. Während der Corona-Tiefs Mitte März 2020 schoss der VIX bis auf über 80 hoch. Kurz vor der US-Wahl im November 2020 stieg er auf knapp über 40. Am Tag des Einmarsches von Russland in die Ukraine im Februar 2022 lag er bei 38.

Der aktuelle Wert zeigt uns noch keine (extreme) Angst am Markt. Folglich wäre ein sich fortsetzender Abverkauf der Indizes nicht überraschend.

Put/Call Ratio

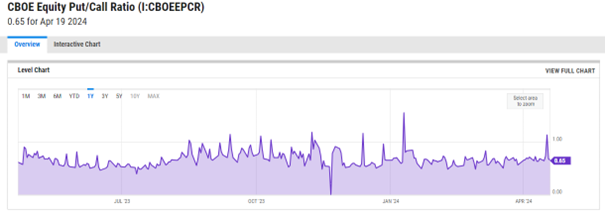

Der Put/Call-Ratio ist der fünfte Indikator (siehe folgende Abbildung). Er ist ebenfalls ein Sub-Indikatoren des Fear and Greed Indexes. Der Put/Call-Ratio ist ein konträrer Stimmungsindikator, der dabei hilft, größere und kurzfristige Markttiefs zu bestimmen. Er wird berechnet, indem die Anzahl der gehandelten Put-Optionen durch die Anzahl der gehandelten Call-Optionen dividiert wird.

Man sagt, dass in einem Bullenmarkt dieses Verhältnis meistens einen Wert von unter 0,7 aufweist. Die Begründung dafür liegt darin, dass Investoren zuversichtlich sind und somit eher auf der Call-Seite aktiv sind. In einem Bärenmarkt weist das Verhältnis meistens eine Zahl von über 0,7 auf, weil das gehandelte Volumen auf der Put-Seite größer ist. Denn Investoren kaufen Versicherung, um sich nach unten abzusichern.

Quelle: https://ycharts.com/indicators/cboe_equity_put_call_ratio

Aktuell steht der Put/Call Ratio bei 0,65. Damit befindet sich das Verhältnis leicht unterhalb der Marke von 0,7. Das würde implizieren, dass bei den Indizes noch relativ viel Luft nach unten besteht.

Saisonalität

Bei diesem letzten Indikator geht es um eine Richtungstendenzen von Aktienindizes basierend auf der Jahreszeit (siehe folgende Abbildung). Bestimmte Zeiten im Jahr sind für Aktien tendenziell bullischer (steigend), während andere Zeiten im Jahr eher bärisch sind (fallend). Es handelt sich hier um einen historischen Durchschnitt der Entwicklung des Aktienmarktes im Laufe des Jahres. Durchschnittswerte sind ein Anhaltspunkt, aber sie können natürlich nicht genau vorhersagen, was in diesem Jahr in dem entsprechenden Monat passieren wird.

Quelle: https://tradethatswing.com/seasonal-patterns-of-the-stock-market/

Historisch gesehen scheinen die stärksten Monate demnach April, Juli und November zu sein. Die schwächeren Monate scheinen Januar, Juni und September zu sein. Demnach sollte uns der April noch viel Freude bereiten.

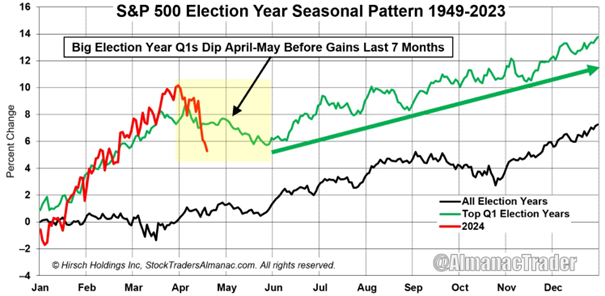

Allerdings dürfen wir nicht vergessen, dass wir uns in einem US-Wahljahr befinden. Daher sollten wir uns auch Wahljahr-Saisonalitäten anschauen. Die folgende Abbildung vom AlmanacTrader zeigt uns mit der schwarz eingezeichneten Linie die Saisonalität des S&P 500 in einem Wahljahr (1949-2023). So erkennt man, dass die Monate April und Mai tendenziell eine Seitwärtskonsolidierung aufweisen.

Des Weiteren ist hinzuzufügen, dass es seit 1950 in den letzten sieben Monaten eines Wahljahres lediglich zwei Monate mit negativer Performance gab. Das war in den Jahren 2000 und 2008.

Bezogen auf 2024 sahen wir das drittbeste erste Quartal eines Wahljahres seit 1950 (rot eingezeichnete Linie). Außerdem ist anhand der grün eingezeichneten Linie ersichtlich, dass der S&P 500 von Anfang April bis Ende Oktober (also bis kurz vor der US-Wahl) um ca. 2,5 % steigen sollte. Hierbei muss mit einer gewissen Volatilität gerechnet werden.

Quelle: https://twitter.com/AlmanacTrader/status/1781017887869735077

Was lässt sich abschließend festhalten?

Eine klare Aussage, ob der Ausverkauf weitergeht, oder ob wir sofort wieder in den Rallyemodus übergehen werden, kann anhand der vorgestellten Indikatoren nicht getroffen werden.

Es scheint so, dass uns ein technischer Bounce, eine sich fortsetzende erhöhte Volatilität und eine gewisse Seitwärtskonsolidierung bevorstehen könnten. Das wäre nach der fünfmonatigen Rallye seit Anfang November auch gesund. Ab der zweiten Jahreshälfte sollte sich die Rallye fortsetzen.

& Profi-Tools von

& Profi-Tools von