Wertvoller historischer Datensalat: Fünf historische Kursreihen, die mitten im Bärenmarkt einen neuen Bullenmarkt versprechen

In dieser Woche ist der S&P 500 Index offiziell in einem Bärenmarkt abgetaucht. Verluste von mehr als 20 % seit dem Hoch machen viele Anleger nervös. Doch historische Daten machen laut LPL Financial durchaus Mut. Zwar fiel die Zeitspanne vom Beginn einer Baisse bis zum Tiefpunkt in der Vergangenheit recht unterschiedlich aus. Aber der laufende Bärenmarkt ist historisch gesehen bereits relativ alt. US-Aktien entwickelten sich früher nach einem Eintritt in einen Bärenmarkt ansclie0end im Schnitt zudem gut. Selbst die jüngste Negativserie mit vier Verlusttagen von mehr als 1 % in Folge muss demnach kein schlechtes Omen sein.

Der S&P 500 Index hat sich zur Wochenmitte kräftig erholt. Das ändert aber nichts daran, dass dieser US-Aktienleitindex in dieser Woche in einem Bärenmarkt abgerutscht ist. Davon ist bekanntlich bei Kursverlusten von mehr als 20 % gegenüber dem vorherigen Hoch die Rede.

Für sinkende Kurse sorgen dabei vor allem die hartnäckig hohe Inflation sowie die deswegen steigenden Zinsen. Nicht zu vergessen bei der Würdigung des aktuellen Kursgeschehens ist auch, dass von den sieben Bullenmärkten, die seit dem Zweiten Weltkrieg eine Verdoppelung schafften, dies dem jüngsten Bullenmarkt am schnellsten gelungen ist.

Allerdings endete diese im März 2020 begonnene Aufwärtsphase, die letztlich ein Plus von 114,4 % einfuhr, auch viel schneller als die anderen Verdoppler-Bullenmärkte. Denn er wurde nicht einmal zwei Jahre alt, da der S&P 500 seinen aktuellen Rekord am 03. Januar 2022 aufstellte.

Der laufende Bärenmarkt ist bereits relativ alt

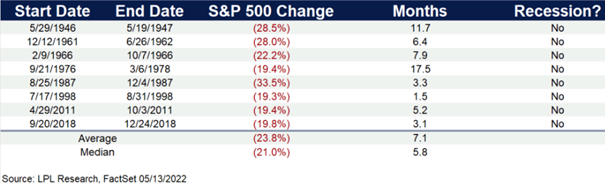

Die erste Tabelle unten zeigt eine Aufstellung der Bärenmärkte (und Beinahe-Bärenmärkte) beim S&P 500 Index von 1950 bis heute inklusive Dauer und Ausmaß der erlittenen Verluste. "Dieser Bärenmarkt ist nach aktuellen Maßstäben eigentlich schon alt", erklärt Ryan Detrick, Chefmarktstratege von LPL Financial, basierend auf diesen Daten.

Mit einem Alter von mehr als fünf Monaten ist er bereits älter als sechs andere Bärenmärkte, die seit 1987 aufgetreten sind. Nur die Bärenmärkte nach der geplatzten Technologieblase im Jahr 2000 und der Großen Finanzkrise des Jahres 2007 haben seitdem länger gedauert.

Die Bärenmärkte (und Beinahe-Bärenmärkte) beim S&P 500 Index seit 1950

Quelle: LPL Research, Factset, *der laufende Bärenmarkt läuft noch

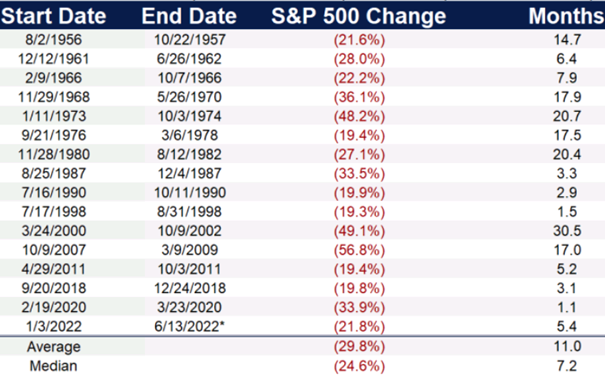

Aktien entwickelten sich früher nach einem Eintritt in einen Bärenmarkt im Schnitt gut

Nach den zuletzt heftigen Einbußen fragen sich die Marktteilnehmer lautet die wichtigste Frage für viele Marktteilnehmer natürlich, wie es weitergehen könnte. Detrick schöpft in dieser Hinsicht Mut, dass US-Aktien ein Jahr, nachdem der S&P 500 in eine Baisse geraten ist, letztlich anschließend ziemlich gut abgeschnitten haben. In der Vergangenheit ergab sich jedenfalls ein durchschnittlicher Anstieg von fast 15 % ein Jahr später und im Median betrug das durchschnittliche Plus sogar 23,8 %.

Der Haken an der Sache ist laut Detrick jedoch, dass die Performance ein Jahr später bei der Rezession in den Jahren 1973-74, während der Technologieblase und der Großen Finanzkrise negativ ausgefallen ist. Da man bei LPL Financial derzeit aber nicht mit einer ähnlich schwachen Konjunktur wie in den genannten drei früheren Fällen rechnet, stuft man die Wahrscheinlichkeit bald wieder höherer Kurse als recht hoch ein.

Historische S&P 500 Index-Performance nach Eintritt in einen Bärenmarkt (1950 - heute)

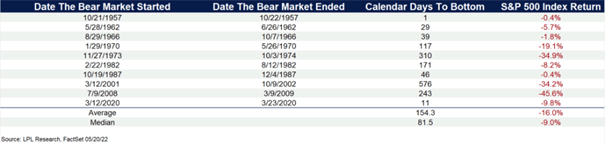

Die Zeitspanne vom Beginn einer Baisse bis zum Tiefpunkt fiel recht unterschiedlich aus

Die nächste Tabelle gibt Antworten darauf, wie schnell die US-Börse früher ihren Tiefpunkt erreicht hat, nachdem eine Baisse eingesetzt hatte. Die Daten sind demnach sehr uneinheitlich ausgefallen. Im März 2020 etwa dauerte es nur 11 Tage, bis sich der Tiefpunkt bildete, während es nach der Tech-Blase nach der Jahrtausendwende ganze 18 Monate dauerte.

Unter dem Strich glauben die Analysten bei LPL Financial, dass sich die jetzige Situation eher wie 1987 oder in den 1950er und 1960er Jahren entwickeln könnte, was bedeuten würde, dass der endgültige Tiefpunkt eher früher als später erreicht wird.

Performance vom Beginn einer Baisse bis zum Ende des Bärenmarktes

Ohne Auftreten einer Rezession verlaufen Bärenmärkte milder

Eine Analyse früherer Bärenjahre, die ohne eine Rezession verliefen, zeigt außerdem, dass Aktien in der Regel ihren Tiefpunkt bei einem Minus von etwas mehr als 20 % erreichen. Die größte Ausnahme war das Jahr 1987 mit einem Minus von 33,5 %.

In den meisten anderen Fällen erreichten die Aktien aber ihren Tiefpunkt in der Nähe des aktuell bereits erreichen Verlustniveaus. Stimmen die Annahmen von LPL Financial zum weiteren Konjunkturverlauf, könnte dieses frühere Verhalten darauf hindeutet, dass der weitere Schmerz auf Höhe der derzeitigen Notierungen möglicherweise begrenzt ausfallen wird.

Die Bärenmärkte (und Beinahe-Bärenmärkte) beim S&P 500 Index ohne gleichzeitige Rezession seit 1945

Die Bärenmärkte (und Beinahe-Bärenmärkte) beim S&P 500 Index ohne gleichzeitige Rezession seit 1945

Vier Handelstage mit Verluste von jeweils mehr als 1 % - das muss kein schlechtes Omen sein

Die Anleger sollten sich laut Detrick ansonsten auch daran erinnern, dass der S&P 500 Index seit seiner Umstellung auf 500 Aktien am 4. März 1957 bisher insgesamt 1.184 neue Höchststände erreicht hat, und dass er letztendlich immer neue Höchststände erreicht hat, auch wenn es sich heute inmitten des laufenden Bärenmarkte nicht so anfühlen mag.

Kriege, himmelhohe Inflation, Rezessionen, Blasen, 100-jährige Pandemien, geopolitische Ereignisse, politische Fehlentscheidungen und vieles mehr sind in dieser Zeit passiert, aber die Aktien haben immer wieder neue Höchststände erreicht, so der LPL-Stratege. Er glaubt auch nicht, dass es dieses Mal anders sein wird. Solange die Unternehmen ihre Gewinne langfristig steigern können, sind aus seiner Sicht die Grundlagen für künftige Aktiengewinne gegeben, was bedeutet, dass auch neue Höchststände erreicht werden könnten.

Detrick erinnert in diesem Zusammenhang auch daran, dass die Börse der einzige Ort ist, an dem Dinge zu Ausverkaufspreisen angeboten werden und die Leute deswegen schreiend aus dem Laden rennen. Daran sollten Marktteilnehmer denken, bevor sie überstürzte Investitionsentscheidungen treffen, so der Börsen-Experte.

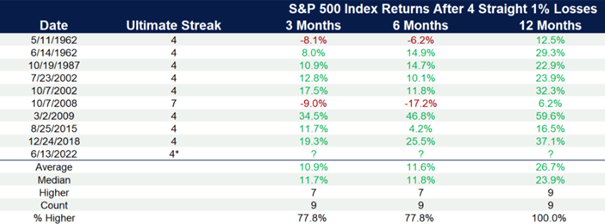

Selbst der Tatsache, dass der S&P 500 Index jüngst vier Handelstage in Folge um mehr als 1 % verloren hat, lässt sich laut Detrick etwas Positives abgewinnen. Dieses sehr seltene Ereignis sei für die Anleger zwar wie immer nicht angenehm gewesen, aber die Renditen nach diesen schmerzhaften Phasen seien zumindest in der Vergangenheit sehr gut ausgefallen. Denn wie die letzte Tabelle zeigt, notierte der S&P 500 Index in neun von neun Fällen ein Jahr später höher – und zwar mit einem soliden Gewinn von durchschnittlich 26,7 %.

Darüber hinaus war im aktuellen Fall der Verlust an jedem aufeinander folgenden Tag größer als an dem vorangegangenen Tag der viertägigen Minusserie. Das ist laut Detrick in der Geschichte nur zwei Mal passiert, im März 2009 und im Dezember 2018. Und mit Zuwächsen von fast 60 % bzw. von gut 37 % waren das nicht die schlechtesten Zeiten, um nach Anlagechancen zu suchen.

Die Performance-Bilanz nach vier Tagen mit Verlusten von mehr als 1 % beim S&P 500 Index seit 1950

Quelle: LPL Research, Factset, * die derzeitige 1%-Verlustserie war beim Verfassen der Studie offiziell noch nicht zu Ende.

& Profi-Tools von

& Profi-Tools von