Wie die Volatilitätssteuer heimlich Ihre Rendite verkleinert und wie man sich schützen kann!

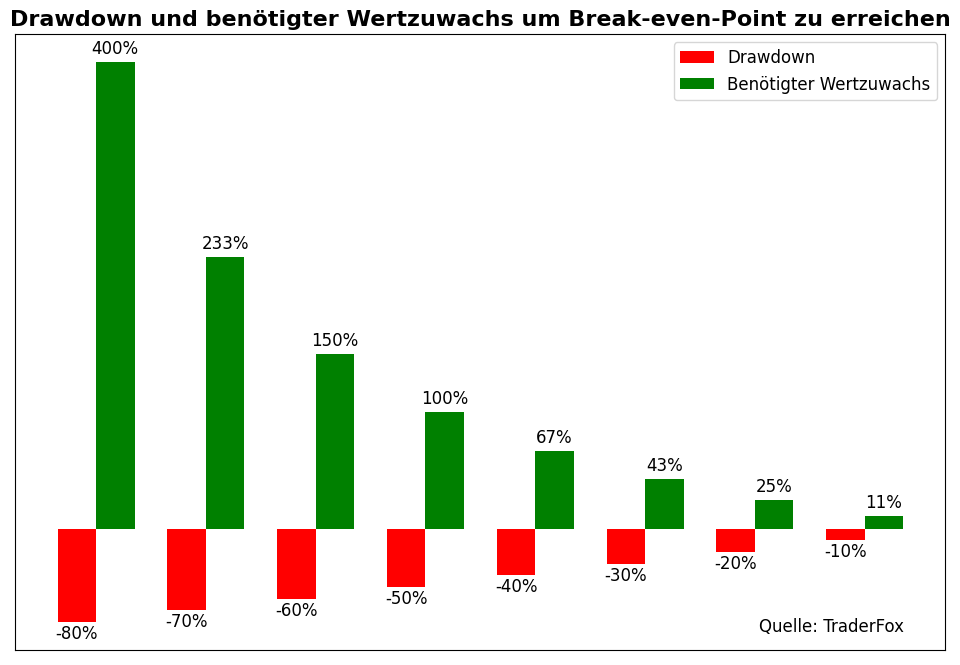

Die Volatilitätssteuer basiert auf dem Fakt, dass Verluste mathematisch mehr kosten, als Gewinne einbringen. Wenn eine Aktie 10 % an Wert verliert, muss der Kurs danach 11 % zunehmen, um den Break-even-Point zu erreichen. Desto größer die Drawdowns, umso stärker der Effekt. Bei einer Kurshalbierung werden anschließend 100 % Wertzuwachs benötigt, um den Verlust auszugleichen. Wenn ein Asset große Drawdowns verzeichnet, wird die Wertentwicklung also stark gehemmt.

Wenn ein x-% Gewinn auf den gleichen x-% Verlust folgt, liegt eine negative Rendite vor.

Wenn ein x-% Gewinn auf den gleichen x-% Verlust folgt, liegt eine negative Rendite vor.

Dasselbe Prinzip gilt auf Portfolioebene, weswegen sich durch das Verringern der Drawdowns eine deutliche Outperformance erzielen lässt. Nehmen wir an, wir betrachten zwei Portfolios, die mit dem gleichen Kapital starten. Portfolio A erzielt über einen Zeitraum von fünf Jahren 10 % Rendite pro Jahr, mit Ausnahme des dritten Jahres, wo es zu einem Drawdown von 20 % kommt. Portfolio B dagegen erzielt lediglich 5 % Rendite pro Jahr, bleibt im dritten Jahr aber unverändert. Obwohl Portfolio B in einem positiven Börsenumfeld nur die Hälfte der Rendite erzielt, verfügt es zum Schluss des Betrachtungszeitraums über ein knapp 4 % höheres Endkapital.

Trendfilter als Schutzmaßnahme für Trader

Das heißt, es ist sehr gewinnmaximierend, Portfolio-Drawdowns gering zu halten. Abhängig von der verfolgten Handelsstrategie gibt es hierfür unterschiedliche Möglichkeiten. Wer im Trading-Bereich tätig ist, kann auf Trendfilter zurückgreifen. Trendfilter können durch einfache Indikatoren wie gleitende Durchschnitte gebildet werden. Man kann sie einsetzen, um das Risiko durch negative Entwicklungen am Gesamtmarkt zu reduzieren. Wer beispielsweise Ausbrüche bei US-Aktien auf Sicht weniger Tage handelt, könnte als Handelsbedingung festlegen, dass sich der S&P 500 über dem 20-Tage-Durchschnitt befinden muss. Auf diese Weise ist man nur auf der Long-Seite aktiv, wenn der Gesamtmarkt positives Momentum aufweist. Phasen, wo sich Verluste aufgrund von negativen Entwicklungen einstellen würden, lassen sich so größtenteils vermeiden. Ein ähnliches Prinzip wird von vielen Fonds eingesetzt, die nur in Aktien investieren, die sich über dem Durchschnitt der letzten 200 Handelstage befinden.

Passive Investoren können auf Low-Vola-Aktien setzen

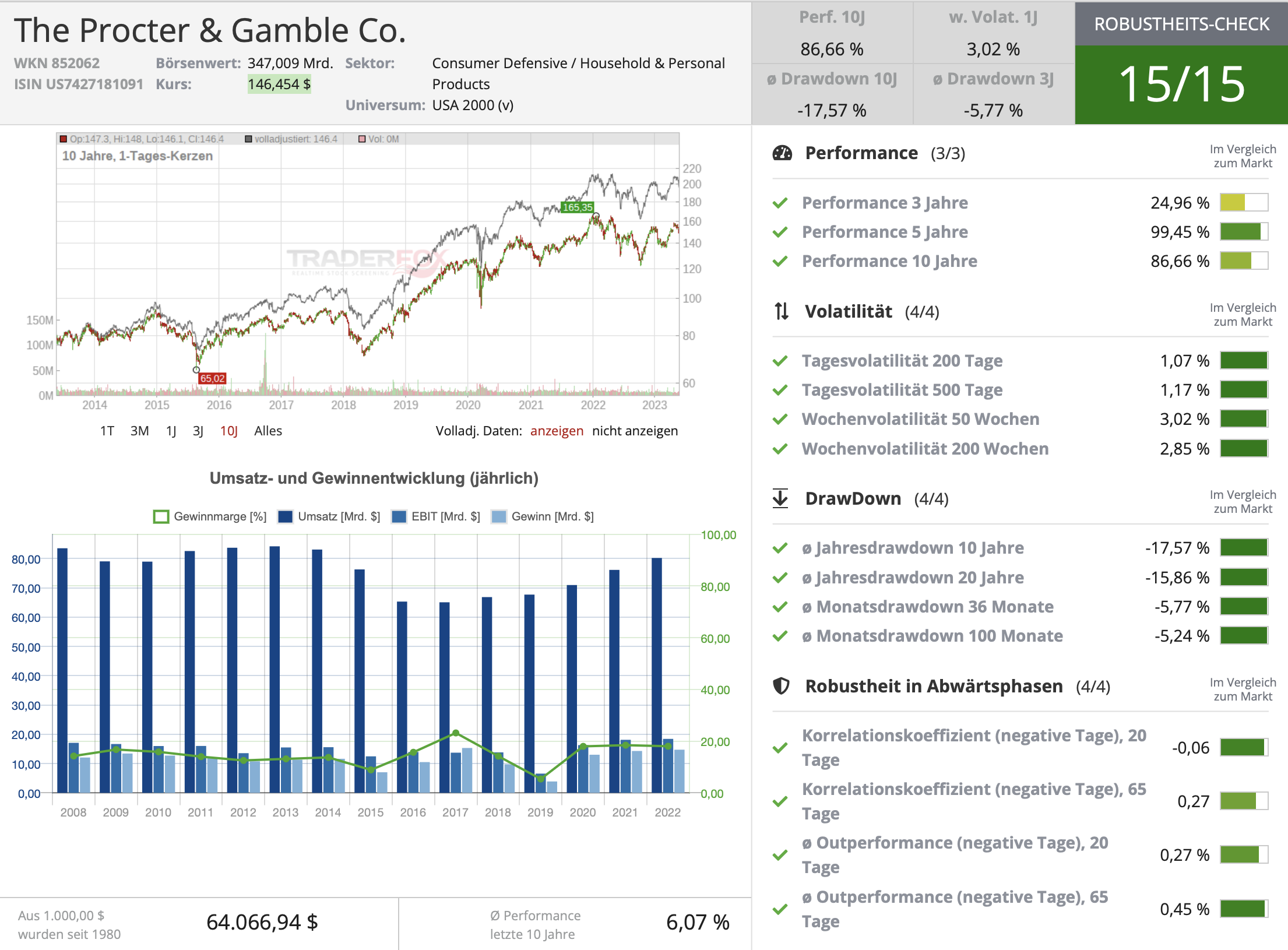

Beim passiven Investieren fällt die Volatilitätssteuer durch natürliche Schwankungen am Markt an. Im Zuge von ausgedehnten Bärenmärkten können die resultierenden Verluste aber inakzeptabel hoch werden. Durch die Beimischung von Low-Vola-Aktien in das Depot können langfristige Investoren ihre Portfolio-Drawdowns in diesen Phasen verringern. Gerade Konsumgüteraktien sind hierfür gut geeignet, da sie in Abschwüngen deutlich kleinere Verluste als der Gesamtmarkt verzeichnen. Der Konsumriese Procter & Gamble weist auf Sicht von 20 Jahren beispielsweise nur einen durchschnittlichen Jahresdrawdown von 16 % auf. Wie gut sich eine Aktie zu diesem Zweck eignet, lässt sich durch den kostenlosen Robustheitscheck auf Aktie.traderfox.com prüfen. Wem die Auswahl einzelner Aktien zu mühselig ist, kann ebenfalls auf Konsumgüter-ETFs setzen. Den Nachteil, dass bei ETFs laufende Kosten entstehen, darf man aber nicht außer Acht lassen. Die entstehenden Auswirkungen auf die langfristige Rendite werden häufig unterschätzt.

Robustheitscheck von The Procter & Gamble. Quelle: Aktie.traderfox.com

Robustheitscheck von The Procter & Gamble. Quelle: Aktie.traderfox.com

Fazit

Die Portfolio-Drawdowns gering zu halten, sollte immer Priorität haben. Neben den vorgestellten Methoden gibt es noch viele weitere Möglichkeiten und Faktoren, die man hierfür beachten muss.

& Profi-Tools von

& Profi-Tools von