Wie schlagen sich Rohstoffmärkte in der aktuellen Marktphase?

Etliche Rohstoffe sind infolge des covid-bedingten Nachfrageschocks in die Höhe geschnellt. So ist beispielsweise der US-Gaspreis von 1,60 USD im März 2020 und auf 6,50 USD im Oktober 2021 beträchtlich angestiegen. In der Zwischenzeit sind viele Rohstoffpreise zurückgekommen und zeigen nun bärische Chartbilder. Dies sollte dabei helfen, dass die Inflation auf globaler Ebene langsam nachlässt. Schauen wir uns die Preisentwicklung einiger Rohstoffe genauer an.

Uran

Der Uranpreis befand sich seit der Fukushimakatastrophe im Jahr 2011 bis August 2021 in einem Abwärtstrend. Denn die Reaktorkatastrophe stellte eine Zäsur dar. Das gesellschaftliche Stimmungsbild gegenüber der Atomenergie im Westen wandelte sich schlagartig. Einige westliche Länder wandten sich von der Atomenergie ab und beschlossen den Ausstieg. Der Uranpreis (hier stellvertretend der Sprott Physical Uranium Trust) fiel von 19 CAD (kanadischer Dollar) pro Pfund (ca. 0,454g) auf 6 CAD pro Pfund. Investitionsbereitschaft seitens der Investoren nahm ab, Insolvenzen waren die Folge. Dies änderte sich schlagartig im August 2021, als der Vermögensverwalter Sprott Inc. den "Physical Uranium Trust" ins Leben gerufen und damit begonnen hat, täglich große Mengen des Rohstoffs zu kaufen. Sprott Inc. ist ein nordamerikanischer Vermögensverwalter, der sich auf Metallinvestitionen spezialisiert hat. Die Uranpreise haben aufgrund der Maßnahmen von Sprott den höchsten Stand seit 2014 erreicht. Indem der Trust das physische Produkt vom Markt nimmt, reduziert Sprott das Angebot mit der Folge von steigenden Preisen. Die Urankäufe kamen zu einem Zeitpunkt, an dem eine steigende Nachfrage nach Uran erwartet wird. Ein Anstieg der Preise würde dazu beitragen, die Produktion zu steigern, um die erwartete Nachfrage in den kommenden Jahren zu decken. Energiepreise von Kraftwerken, die Erdgas und Kohle verwenden, sind in den letzten 12 Monaten nach oben schossen. Regierungen, Unternehmen und Verbraucher suchen also nach Alternativen. Außerdem darf nicht vergessen werden, dass sich weltweit mehr als 50 Atomkraftwerke im Bau befinden. China und Indien planen den Bau von weiteren 200 in den kommenden Jahren. Darüber hinaus will China den Anteil der nuklearen Energie von aktuell 5% auf 20% bis 2030 ausbauen. Denn Atomenergie ist im Zuge der Energiewende ein wichtiger Baustein. Erneuerbare Energien lassen sich nicht so schnell ausbauen, wie fossile Energieträger reduziert werden sollen. Auch unterliegen insbesondere Sonnen- und Windenergie Schwankungen und Speicherlösungen sind aktuell sehr teuer. Und genau hier kommt Atomenergie ins Spiel. Sie sorgt für Versorgungsicherheit bei Elektrizität. Sie läuft 24/7. Sie ist ökonomisch vertretbar. Sie ist (quasi) klimaneutral.

Quelle: www.tradingview.com

Im Chartbild auf Wochenbasis sieht man den starken Anstieg unter sehr hohem Volumen im August 2021. Aktuell steht der Preis bei 17,40 CAD. Es könnte sein, dass der Sprott Physical Uranium Trust aktuell dabei ist, eine Schulter-Kopf-Schulter-Formation auszubilden. Dies wäre der Fall, wenn der Preis unter 12,50 CAD fällt. Dies wäre bärisch.

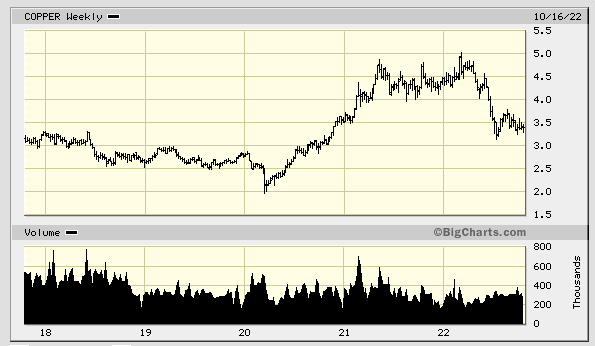

Kupfer

Ob im Bauwesen, in elektronischen Geräten oder im Transportwesen überall kommt Kupfer zum Einsatz. Insbesondere im Rahmen der Elektromobilität spielt Kupfer eine ganz wichtige Rolle. So enthält z.B. ein Elektrofahrzeug fast dreimal so viel Kupfer wie ein Fahrzeug mit Verbrennungsmotor. Folglich ist Kupfer ein wichtiger Rohstoff für viele Wirtschaftszweige und somit ein Gradmesser für den Zustand der Weltwirtschaft. Ein fallender Kupferpreis könnte ein Überangebot oder eine wegbrechende Nachfrage aus gesamtwirtschaftlicher Sicht implizieren. Aktuell ist vermutlich eher letzteres der Fall.

Quelle: www.bigcharts.marketwatch.com

Nach dem Covid-bedingten Abverkauf auf 2 USD per 1000kg ist der Kupferpreis bis auf 5 USD Anfang 2022 nach oben geschnellt. Das wichtige Preisniveau von 4 USD wurde in der Zwischenzeit nach unten verletzt. Nun ist die Marke von ca. 3,25 USD äußerst bedeutend. Sie stellt das letzte Tief von Mitte Juni 2022 sowie das Hoch aus dem Jahr 2018 dar. Sollte dieses Tief nach unten gebrochen werden, dann kann der Preis schnell auf bis 2,75 USD fallen. Hier liegt die nächste Unterstützungsebene. Der Chart sieht bärisch aus.

Edelmetalle

Die Edelmetalle Gold und Silber haben schwierige Zeiten hinter sich und Aussichten auf freundlichere Zeiten sind aktuell nicht gegeben. Trotz Inflation, Kriegsgemätzel und des neu aufkeimenden Ost-West-Konfliktes wurden beide stark abverkauft. Steigende Zinsen und die US-Dollar Stärke relativ zu anderen Währungen wirken sich extrem negativ auf beide Edelmetalle aus. Gold beispielsweise gleicht dem Spiegelbild des Dollarindex (DXY).

Gold hat in 2021 und 2022 nicht nur ein "Double Top" gebildet. Es wurde auch das wichtige Unterstützungsniveau bei 1675 USD nach unten gebrochen. Die nächste Unterstützungsebene liegt bei 1450 USD und entspricht dem Covid-Tief. Der Goldpreis ist nun sieben Wochen hintereinander gefallen. Das hat es in über 30 Jahren nicht gegeben. Dies ist alles sehr bärisch. Bei Silber sieht das Chartbild ähnlich bärisch aus.

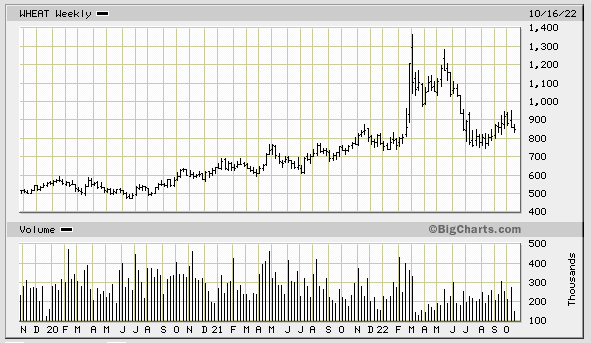

Weizen

Für viele Länder, vor allem Entwicklungsländer, ist Weizen ein Grundnahrungsmittel. Daher ist die Preisentwicklung von Weizen für die Menschen und Regierungen extrem wichtig. Der Preis für Weizen steht aktuell bei 844 USD per Buschel (1 Buschel = 27.216 kg).

Quelle: www.bigcharts.marketwatch.com

Zwischen Anfang 2015 und Ende 2020 verlief der Weizenpreis seitwärts zwischen 400 USD und 600 USD. Anfang 2021 kam der Ausbruch nach oben. Aufgrund des Krieges in der Ukraine ist der Preis Ende Februar 2022 von 800 USD auf 1400 USD nach oben geschnellt. Dies hat viele (Entwicklungs-)Länder hart getroffen. In der Zwischenzeit ist der Preis auf 844 USD zurückgekommen. Damit liegt er aber immer noch 70% über dem Durchschnittspreis der Jahre 2015 bis 2020. Aktuell bildet der Chart eine bärische Flagge auf Wochenbasis aus. Die Unterstützungsebene bei 750 USD gilt es zu beobachten.

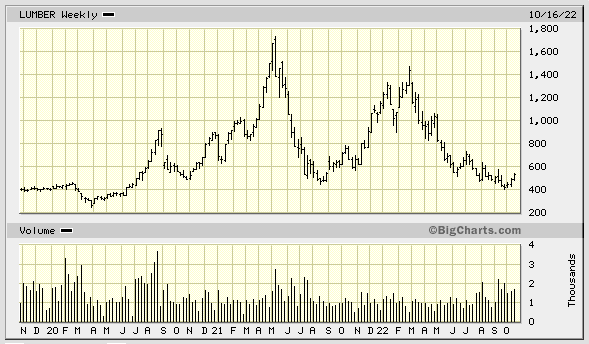

Holz

Der Rohstoff Holz ist ebenfalls ein wichtiger Indikator für das Wohlergeben der Weltwirtschaft. Der Chart von Holz (lumber) hat seit den Covid-Tiefs eine Achterbahn hingelegt. Wenn man sich den langfristigen Holz-Chart anschaut, sticht hervor, dass Holz mehr oder weniger in einer Preisspanne zwischen 200 USD pro Festmeter und 400 USD über ein Jahrzehnt lang gehandelt wurde. Der Spike Anfang 2021 auf bis zu 1800 USD ist auf einen massiven Nachfrageschock zurückzuführen, der in der Zwischenzeit abgebaut werden konnte. Aufgrund des Krieges in der Ukraine folgte der nächste, vermutliche eher psychologisch-bedingte, Spike auf knapp 1500 USD. Aktuell beläuft sich der Preis für Holz auf 540 USD. Damit hat er gegenüber dem Spike in 2021 ca. 70% an Wert verloren und gegenüber dem Spike Anfang 2022 ca. 65%. Der Chart sieht bärisch aus. Das Tief vom Sommer 2021 wurde im Juni 2022 nach unten verletzt.

Quelle: www.bigcharts.marketwatch.com

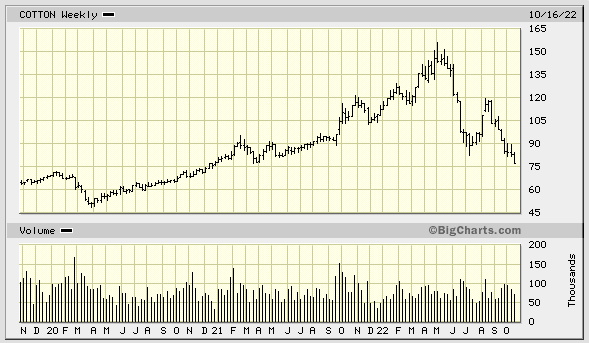

Baumwolle

Beim Preis für Baumwolle (cotton) sahen wir eine Preisspanne zwischen 40 USD per Bales (ca. 227kg) und 100 USD seit zwei Jahrzehnten, abgesehen vom Jahr 2011, welches aufgrund des Arabischen Frühlings ein Ausreißerjahr darstellt.

Der Ausbruch über 100 USD erfolgte im vierten Quartal 2021 und wurde durch den Krieg in der Ukraine noch einmal befeuert. Der Preis schoss auf bis über 150 USD nach oben. In der Zwischenzeit ist der Preis für Baumwolle um ca. 50% korrigiert und ist auf 77 USD gefallen. Damit wurde das Tief vom Juni 2022 herausgenommen. Die nächsten Unterstützungsebenen befinden sich bei 75 USD und 50 USD. Der Chart sieht bärisch aus.

Quelle: www.bigcharts.marketwatch.com

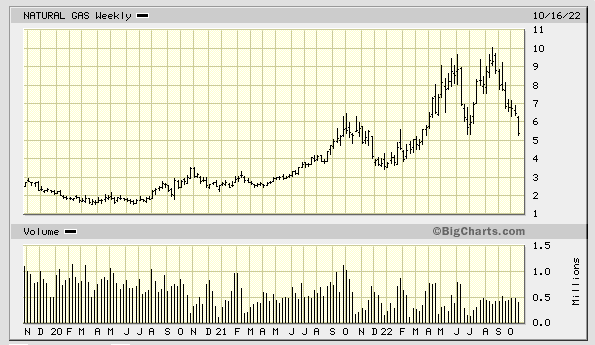

Gas- und Ölpreis

Zu guter Letzt noch einen Blick auf den Gas- und Ölpreis. Der Gaspreis (US Natural Gas Future) steht bei 4,95 USD pro BTU (British Thermal Unit, was ca. 280.000 m³ entspricht). Der Preis ist von den Covid-Tiefs bei ca. 1,60 USD auf über 10 USD nach oben geschossen. Gründe sind u.a. der Covid-bedingte Nachfrageschock, der Krieg in der Ukraine und Herausforderungen bei der Gasversorgung Europas.

Quelle: https://bigcharts.marketwatch.com/

Der US-Gaspreis hat seit Mitte August um über 50% korrigiert. Das Tief vom Juli wurde in der Zwischenzeit nach unten gebrochen. Die nächste mögliche Unterstützungsebene liegt bei 4,30 USD. Das Chartbild sieht bärisch aus.

Beim Ölpreis ist es ähnlich bärisch aus. Der WTI-Preis hat in 2022 bei knapp 130 USD pro Barrel ein "Double Top" ausgebildet. Nun hat er um 35% korrigiert und ist auf 85 USD gefallen. Der Preis ist in einem Abwärtstrend gefangen.

Was lässt sich abschließend sagen?

Alle hier vorgestellten Rohstoffpreise weisen bärische Chartbilder auf, abgesehen vom Sprott Physical Uranium Trust. Dies sollte letztlich zu einem Abflauen der Inflation führen. Gleichzeitig dürfen wir nicht vergessen, dass Rohstoffe in US-Dollar gehandelt werden. Der US-Dollar befindet sich gegenüber fast allen Währungen auf Allzeithoch. Dies ist ein beachtlicher Gegenwind für das Abflauen der Inflation auf globaler Sicht.

& Profi-Tools von

& Profi-Tools von