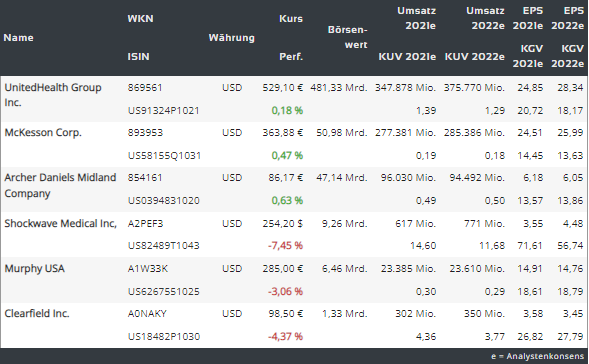

United Health (UNH), Clearfield (CLFD), McKesson (MKC), Murphy (MUSA), Shockwave Medical (SWAW) und Archer Daniels Midland (ADM) - sechs trendstabile Aktien, die man im Blick haben sollte!

Liebe Leser,

die angelaufene Berichtssaison, hat bis jetzt keine eindeutige Trendimpulse geliefert und so bleibt die allgemeine Marktlage weiterhin sehr volatil. Stimmungstechnisch beobachten wir ein bärisches Verhalten, wobei sich der Aufmerksamkeitsfokus vom Ukraine-Konflikt immer mehr Richtung Wirtschaftsverlangsamung, einer hohen Inflation der anlaufenden Energiekrise und der drohenden Rezession sowohl in den USA als auch in der EU verlagert. Und so wird die Annahme der Fortsetzung strengen Zinspolitik durch FED immer realer, was die Anleger logischerweise immer mehr in die Defensive zwingt. Zudem kommen die Sorgen rund um stark gestörten Lieferketten, da u.a. China weiter an seiner strengen Zero-COVID-Toleranz-Politik. Vor dem Hintergrund der anhaltenden Ungewissheit beginnt auch die Kapitalverlagerung in konservative Werte, daher wird der Blick Richtung trendstabiler Stocks, Dividendenaktien und REITs immer intensiver.

https://viz.traderfox.com/peer-group-tabelle/US0394831020/LS/archer-daniels-midland-company/aktien-20950-8514720-4864326-21951-62109

Dies ist nicht weiter verwunderlich, denn neben einer hohen Trendstabilität und Defensiv-Qualität sind diese Konzerne tatsächlich in der Lage, mit einem stetigen Wachstum selbst in diesen volatilen Zeiten zu überzeugen. Das beste Beispiel aus der vergangenen Woche ist wohl die Aktie von United Health (UNH). Der frische Impuls kam hier mit den starken Q3-Zahlen und einer angehobenen FY22-Prognose. Der Konzern gehört zu den führenden US-Krankenversicherern und profitiert aktuell von steigenden Mitgliederzahlen bei seinen Medicare- und Medicaid-Programmen und der steigenden Nachfrage nach Krankenzusatzversicherungen. Optum-Bereich agiert in diesem Fall als Pharma-Benefit-Manager und handelt unter anderem Rabattverträge mit Pharmakonzernen aus. Daneben bietet man auch eine breite Palette an Pflege-Dienstleistungen sowie IT- und Data-Analytik-Services für die Gesundheitsbranche etc. an.

Global ist es jedoch immer noch der Demographische Wandel, der diese Story weiter antreibt. Anzumerken bleibt nur noch, dass dies eine jahrelange Trendstabile Wachstumsstory ist, wobei die Aktie schon seit Jahren immer weiter Richtung Norden zieht. Was die Zahlen angeht, so stieg der Q3-Umsatz im Vergleich zum Vorjahreswert um 11,8 % auf 80,89 Mrd. USD (Konsens: 80,50 Mrd. USD). das EPS von 5,79 USD fiel ebenfalls besser als die erwarteten 5,42 USD aus. Und so rechnet man nun für FY22 mit einem EPS im Bereich von 21,85-22,05 Mrd. USD statt 21,40-21,90 USD (Konsens: 21,87 USD). Damit wäre es möglich, dass der Krankenversicherer seine Trendbewegung weiter fortsetzen wird.

.png)

Im heutigen Trend-Update schauen wir uns einige trendstabile Aktien an, die ebenfalls über ein stabiles Geschäftsmodell verfügen und genauso wie UNH in der anlaufenden Berichtssaison mit positiven News überrasche könnten. Den Anfang macht dabei die Aktie von Clearfield (CLFD). Der Konzern entwickelt, produziert und vertreibt Glasfasermanagement-, Schutzprodukte für Kommunikationsnetze etc. Zu den Produkten des Unternehmens gehören Faserschränke, Patchkarten, Wandkästen, Kastengehäusen etc. Insgesamt gilt man als profitier der Digitalisierung, wobei eine effiziente Vernetzung eine immer größere Rolle spielt. Als Wachstumstreiber im operativen Sinne erweis sich bis zuletzt die stark zugenommene Nachfrage in der Breitband-Kommunikation-Sparte

Für das Gesamtjahr erwartet das Unternehmen nun ein Umsatzwachstum von 72-75 % auf 243-247 Mio. USD (Konsens: 215,63 Mio. USD), wobei das erworbene Geschäft des Herstellers von Glasfaserkabeln Nestor Cables (die Transaktion wurde am 26. Juli 2022 abgeschlossen) noch nicht berücksichtigt wird. Clearfield verfügt über mehr als zehn Jahre Kooperations-Erfahrung mit diesem Unternehmen. Die Produkte von Nestor Cables werden daher ohne große Verzögerungen in das Lösungsportfolio von CLFD integriert. Daher erwartet das Unternehmen ab Anfang 2023 eine positive Synergie und ein erhöhtes Angebot an Clearfield-Kabel-Produkten auf dem nordamerikanischen Markt, was eine gute Nachricht ist, da Lieferkettenfragen immer noch auf der Tagesordnung stehen. So wird die angelaufene Übernahme es Clearfield ermöglichen, die Produktion in seinem Werk in Mexiko deutlich zu steigern. Daher erwartet das Unternehmen im nächsten Jahr auch ein Gewinnwachstum.

.png)

Die heutige Nummer drei ist die Alte des Unternehmens McKesson (MKC), die sich derzeit in einer stabilen Konsolidierung knapp unter dem aktuellen Jahreshoch befindet. Dies ist ein US-amerikanischer Anbieter, der sich im Bereich des Gesundheitswesens und der Medizintechnik spezialisiert hat. Das Unternehmen vertreibt Arzneimittel, pharmazeutische Produkte, technische Lösungen für das Gesundheitsmanagement und die Informationsverwaltung sowie ergänzende Services, die zu einer Kostenreduktion und Qualitätssteigerung im Healthcare-Bereich beitragen sollen.

Der Konzern ist also im Großen und Ganzen ein Pharmahändler, dabei befindet sich die Gesellschaft in einer vielversprechenden Umstrukturierung Phase. Das Unternehmen ist dabei, sein Portfolio zu bereinigen und sich auf wachstumsstarke Segmente zu konzentrieren. Zu den primären Wachstumstreibern sollen in Zukunft sowohl das Onkologie-Geschäft als auch das Geschäft für biopharmazeutische Dienstleistungen ausgebaut werden, was zuversichtlich stimmt. Was die aktuelle Performance angeht, so profitiert man weiterhin von steigenden Medikamentenabsätzen. Dies sah man zuletzt auch an besser als erwarteten Zahlen, wobei die Analysten ihre Kursziele auf bis zu 430 USD (Argus) erhöht haben. Der Q1-Umsatz (+7,15 % i.V.z.Vj) von 67,15 Mrd. USD lag über den erwarteten 65,14 Mrd. USD. das EPS von 5,83 USD fiel ebenfalls besser als die erwarteten 5,28 USD aus. Das EPS23 wird nun bei 23,95-24,65 USD statt 22,90-23,60 USD (Konsens: 23,35 USD) erwartet.

Die Nummer vier ist heute die Aktie von Murphy (MUSA). Und diese Story ist sehr simpel, da sie auf dem Öl-Segment kommt. Der Konzern ist eben ein Tankstellenbetreiber. Das Geschäft von Murphy USA besteht in erster Linie aus dem Vertrieb von Kraftstoffprodukten und Convenience-Artikeln über ein Netz von rund 1.700 Tankstellen in 27 Bundesstaaten. Die meisten Tankstellen werden unter dem Markennamen Murphy USA betrieben und befinden sich fast alle in unmittelbarer Nähe von Walmart-Filialen, während Benzin und andere Produkte in eigenständigen Filialen unter dem Markennamen Murphy Express vertrieben werden. Die Positionierung in der Nähe von Walmart-Filialen führt zu einem erheblichen Verkehrsaufkommen in den eigenen Geschäften und wird als klarer Wettbewerbsvorteil betrachtet.

Das Unternehmen setzt zudem auf hohe Kundentreue und bietet den Kunden über das Treueprogramm Murphy Drive Rewards Rabatte und Gratisartikel für den Kauf von Kraftstoff und sonstigen Waren, was zur höheren Loyalität der Kunden führt. Da sich rund 80 % der Tankstellen auf firmeneigenen Grundstücken befinden, ist ein weiterer Wettbewerbsvorteil, da keine Mietkosten anfallen. Und ja, aktuell gilt man wohl als temporärer Profiteur der globalen weltweiten Energiekrise, wobei die Spritpreise auch in den USA so richtig in die Höhe schnellen. An sich dürfte diese Zusatzstory eher einen kurzfristigen Charakter haben, da aber eine globale Stabilisierung der Öl- und Spritpreise vor dem Hintergrund des Ukraine-Konflikt und zunehmenden Spannungen mit der Russischen Föderation und Saudi-Arabien nicht abzusehen ist, ist es sehr gut möglich, dass MUSA-Aktie, im späteren Jahresverlauf zur Trendfortsetzung übergehen könnte.

Die Nummer fünf ist die Aktie von Shockwave Medical (SWAV). Das Unternehmen kommt aus dem MedTech-Trend. Der Schwerpunkt liegt auf der Entwicklung und Vermarktung von Produkten, für die Behandlung verkalkter Herz-Kreislauf-Systeme. Als Wachstumstreiber fungiert hier einerseits der technologische Fortschritt, was zur Entstehung immer besserer Lösungen sorgt, als auch das globale Bevölkerungswachstum und der Demographische Wandel, wobei die Bevölkerung in der nördlichen Himmelssphäre durchschnittlich älter wird und eine im Vergleich zum 20. Jahrhundert höhere Lebenserwartung hat.

Zahlen-technisch gelang es SWAV zuletzt mit einer großen Überraschung aufzuwarten, was die Aktie Anfang August um rund 20 % anspringen ließ. Der Q2-Umsatz stieg damals um 116 % auf 120,75 Mio. USD (Konsens: 107,52 Mio. USD). Das EPS von 0,68 USD fiel besser als die erwarteten 0,43 USD aus. Dabei nimmt die Präsenz außerhalb der USA weiter zu. Der internationale Umsatz hat sich seit dem Börsengang im Jahr 2019 mehr als verdreifacht. Nach der Zulassung der koronaren IVL (intravaskuläre Lithotripsie) in Japan im März 2022 erhielt das chinesisches Joint Venture im Mai die Zulassung sowohl für die peripheren als auch für die koronaren Produkte in China. In China werden jährlich über 1,5 Millionen PCIs und über 270.000 periphere Eingriffe durchgeführt, die beide zweistellig wachsen. Da der adressierbare Markt auf 8,5 Mrd. USD geschätzt wird, besteht mittel- bis langfristig enormes Potenzial. Und so rechnet man für FY22 nun mit einem Umsatz im Bereich von 465-475 Mio. USD statt 435-455 Mio. USD (Konsens: 448,64 Mio. USD), was gegenüber 2021 einem Wachstum von rund 96-100 % entspricht. Die Analysten haben damals das erreichte Resultat honoriert und ihre Kursziele auf bis zu 338 USD (Piper Sandler) angehoben.

Schließlich ist es heute die Aktie von Archer Daniels Midland (ADM). Und dies ist ebenfalls eine relativ kurze und simple Trendstory. Der Agrarrohstoffhändler kann derzeit von der Hausse im Agrarsektor profitieren, wobei die Nachfrage im Zuge des Reopenings in der Systemgastronomie deutlich anzieht. Mittelfristig bieten sich durch den Einstieg bei der Herstellung von Bioethanol (Joint Venture mit Marathon Oil) interessante Perspektiven, zumal die Nachfrage bei Biokraftstoffen weiter anzieht. Und damit wäre es sogar möglich, dass der Konzern vom neuen hype des Green-Energy-Trends profitieren wird. Bis zuletzt war es aber weiterhin die gute operative Perormance, die die Aktie anspringen ließ. Wie die Gesellschaft Ende Juli meldete, stieg der Q2-Umsatz im Vergleich zum vorjahreswert um 19 % auf 27,28 Mrd. USD (Konsens: 25,16 Mrd. USD). Das EPS von 2,15 USD fiel ebenfalls deutlich besser als die erwarteten 1,71 USD aus. Die Analysten haben damals das erreichte Resultat honoriert und ihre Kursziele auf bis zu 117 USD (Wolfe Research) angehoben. Und daher setzen wir den Wert ebenfalls auf die aktuelle Watchlist, da die Wahrscheinlichkeit hoch ist, dass ADM auch in der aktuellen Berichtssaison mit einem guten Resultat aufwarten könnte.

.png)

Was uns angeht, so bevorzugen wir aktuell weiterhin eine eher abwartende Haltung. Die Ungewissheit auf den Märkten ist weiterhin groß, weswegen die aktuelle Devise weiterhin Cash is The King lauten sollte.

Sollte man sich jedoch für einen oder anderen Trading-Manöver entscheiden so lautet die Taktik eher Hit&Run. Etwas mehr Gewissheit über die Verfassung der globalen Wirtschaft und einzelner Konzerne erhoffen wir uns von der angelaufenen Berichtssaison.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von