4 Dividendenperlen mit hohen Ausschüttungen bis zu 5,46 %

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Ziel eines Dividendenportfolios ist es einen passiven, steigenden Zahlungsstrom zu generieren. Im Folgenden werden vier interessante Werte vorgestellt, die für ein Dividendenportfolio geeignet sein könnten.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox-Software Dividendenwerte zu identifizieren. Neben dem täglich aktualisierten Research-Report mit der Bezeichnung die "100 besten Dividendenaktien weltweit", sind unter https://paper.traderfox.com etwa auch die Reports "Dividenden-Aktien" aus Europa oder "Dividenden-Aristokraten" aus den USA abrufbar.

PDF zu den 100 besten Dividendenaktien weltweit: https://paper.traderfox.com/100-besten-dividendenaktien-weltweit

PDF zu "Dividendenaktien Europa": https://paper.traderfox.com/dividenden-aktien-europa

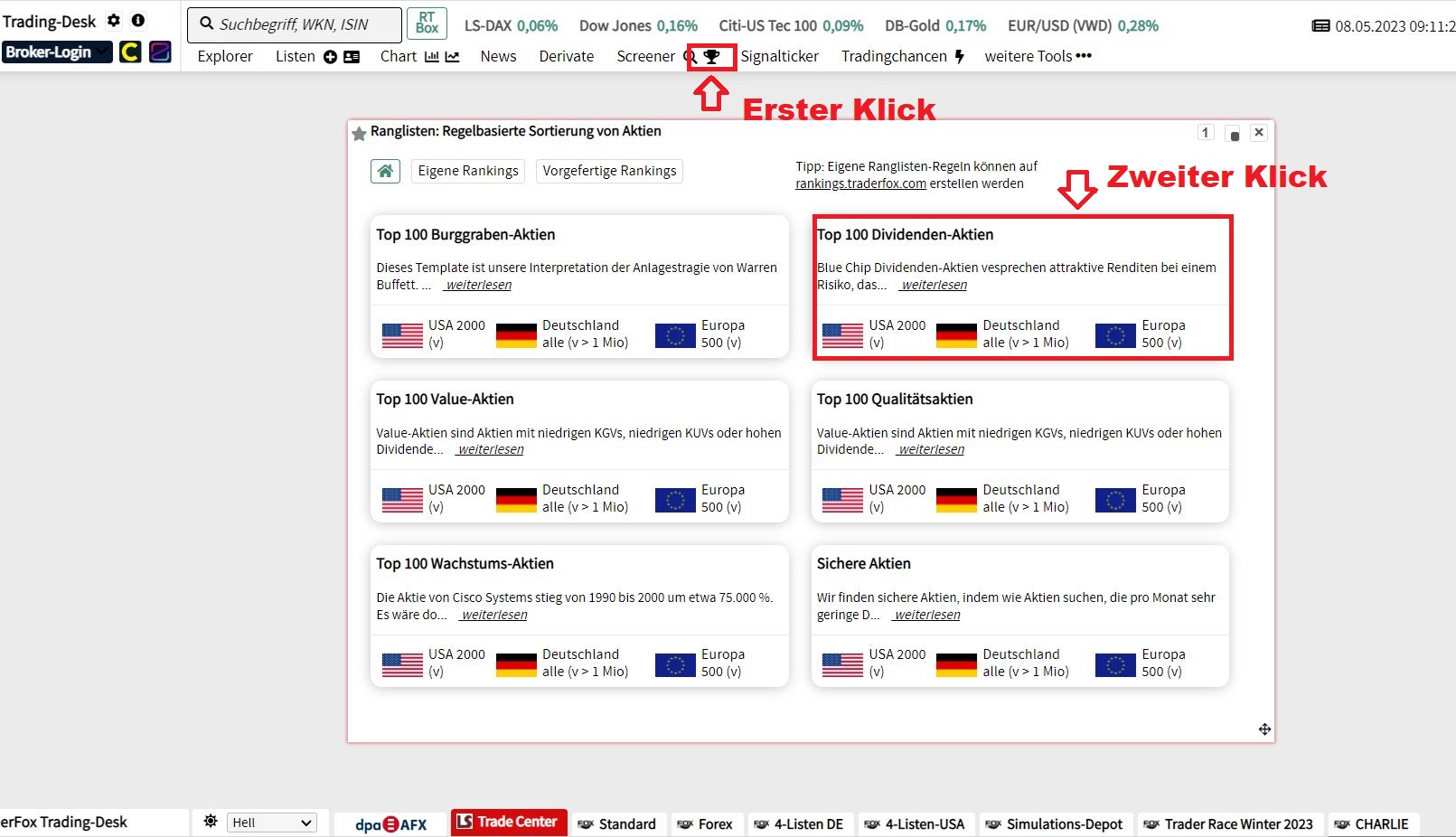

Auch im Trading-Desk unter https://desk.traderfox.com/ kann man sich über das Pokal-Symbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen. Unter dem entsprechenden Reiter können Dividendentitel aus den USA, Deutschland oder Europa ausgewählt werden. Die Rangliste kann beliebig sortiert werden.

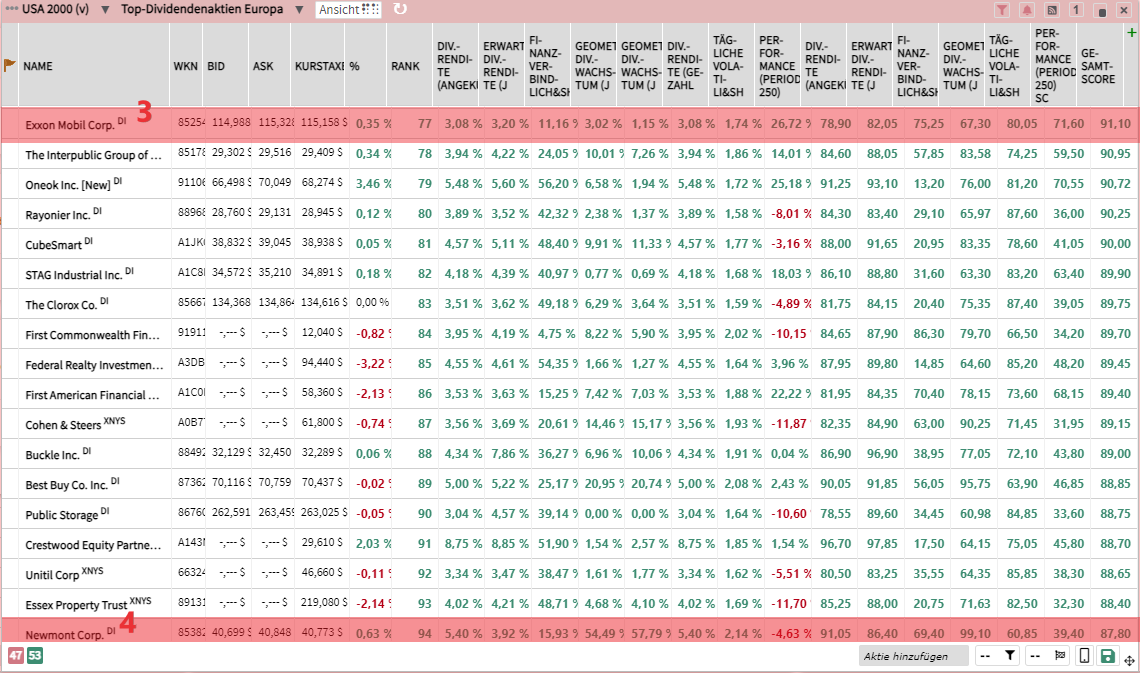

Um die Top-Dividendenaktien zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt gezahlte Dividendenrendite

- Volatilität so gering wie möglich

- Finanzverbindlichkeitsquote so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt "relative" schwache Aktien werden gemieden.

- Die Dividende muss in den vergangenen 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

- Die zuletzt gezahlte Dividende muss bei über 3 % liegen

Beim Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie zum Beispiel dem Wachstum der Dividenden in den vergangenen 10 Jahren. Als Qualitätskriterien zur Gewährleistung einer vielversprechenden Perspektive für die Aktien setzen wir auf Volatilität und relative Stärke. Dividendenaktien mit einer schwachen Geschäftsperspektive entwickeln sich meist schlechter und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Aussichtsreiche Dividendenaktien mit nur 2 Klicks im TraderFox Trading-Desk anzeigen lassen:

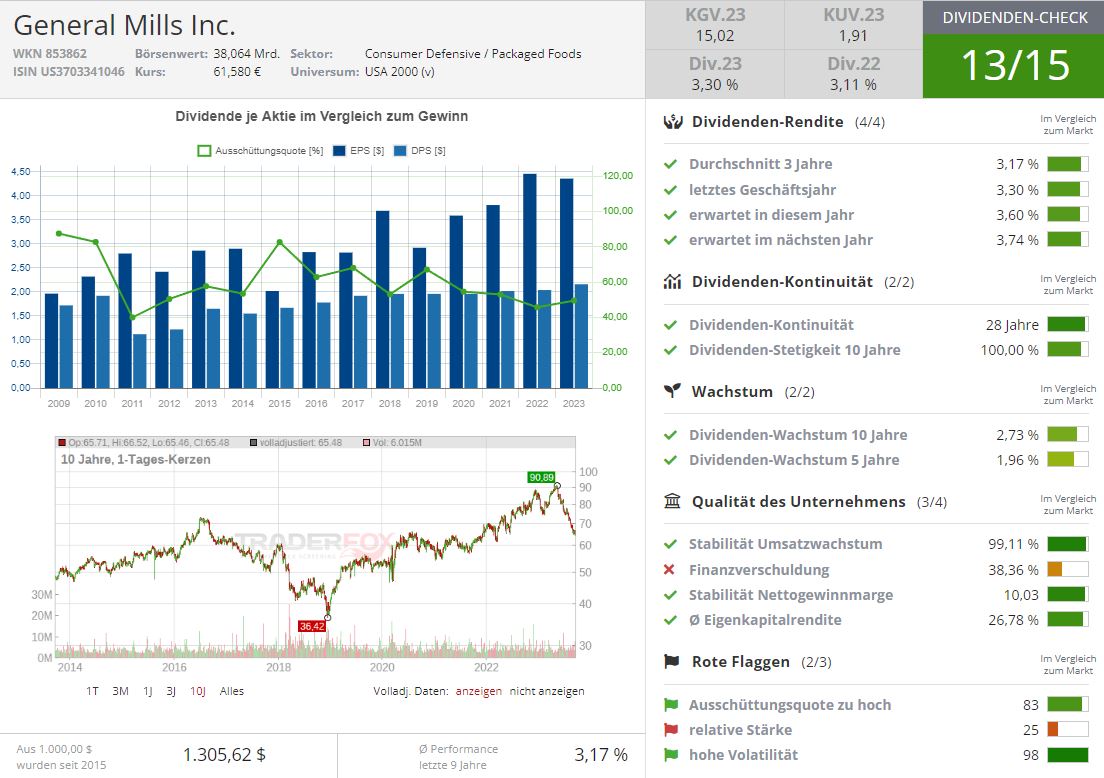

General Mills: Quartalszahlen leicht über den Erwartungen - Dividendenrendite von 3,27%

General Mills sah sich in letzter Zeit steigenden Kosten gegenüber. Im 4. Quartal des Geschäftsjahres 2023 wurde die bereinigte Bruttomarge des Unternehmens teilweise durch erhöhte Inputkosten beeinträchtigt. Die Inflation der Inputkosten hat im entsprechenden Quartal 9 % erreicht. Während der Telefonkonferenz zum 4. Quartal erklärte das Management, dass die Hauptfaktoren, die das Ergebnis im Geschäftsjahr 2024 beeinflussen werden, voraussichtlich die wirtschaftliche Situation der Verbraucher, die Kosteninflation und die Stabilität der Lieferkette sein werden.

Im abgelaufenen 1. Quartal hat das Unternehmen die Erwartungen leicht übertroffen. Der Konzernumsatz stieg um 4 % auf 4,91 Mrd. USD. Die Analysten hatten lediglich mit 4,88 Mrd. USD gerechnet. Der bereinigte verwässerte Gewinn je Aktie schrumpfte leicht um 1 % auf 1,09 USD, wobei auch hier das Unternehmen besser abschnitt als von den Analysten erwartet. Das Unternehmen führt dies auf einen verbesserten Produktmix und höhere Preise zurück. Trotz eines Verlusts von über 22 % seit Jahresbeginn bietet das Unternehmen Dividendenjägern eine solide Ausschüttung. Die Dividendenrendite beläuft sich (Basis: Geschäftsjahr 2023) auf 3,27 %.

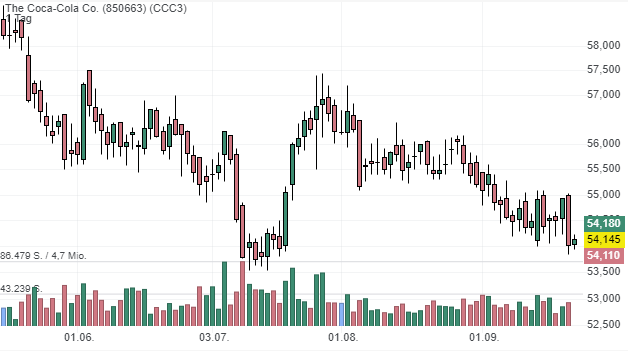

Coca-Cola: Starke Wettbewerbsposition - Dividendenrendite von 3,02%

Der Getränkeproduzent konnte im abgelaufenen 2. Quartal mit seinen Ergebnissen überzeugen und die Erwartungen übertreffen. Die Anhebung der Prognose wurde weitgehend von der US-Bank JPMorgan erwartet. Angesichts der starken Quartalszahlen hätten die Ziele möglicherweise noch stärker angehoben werden können, so JPMorgan. Coca-Cola hat eine starke Wettbewerbsposition.

Laut Statista wird der Markt für nicht-alkoholische Getränke in den kommenden Jahren voraussichtlich jährlich um 11 % wachsen und bis 2027 ein Umsatzvolumen von 940 Mrd. USD erreichen. Bloomberg-Daten deuten darauf hin, dass die Erlöse von Coca-Cola bis dahin jährlich um 4,7 % auf 54 Mrd. USD steigen dürften, während beim Konkurrenten Pepsi nur ein Wachstum von 4,5 % erwartet wird. Das durchschnittliche Kursziel (laut NASDAQ) liegt bei 70 USD. Aktuell notiert die Aktie bei rund 57,50 USD (54 Euro). Neben dem Kurspotenzial bietet das Unternehmen eine solide Dividendenrendite von 3,02 % (Basis 2022).

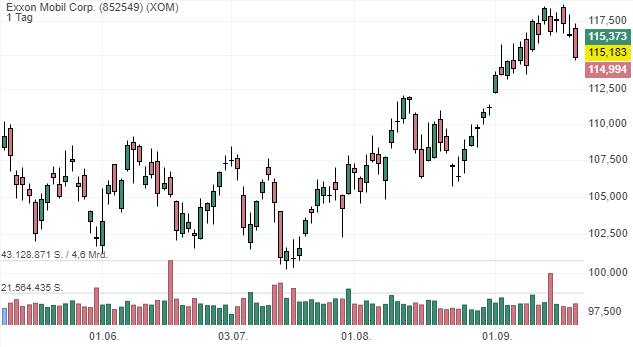

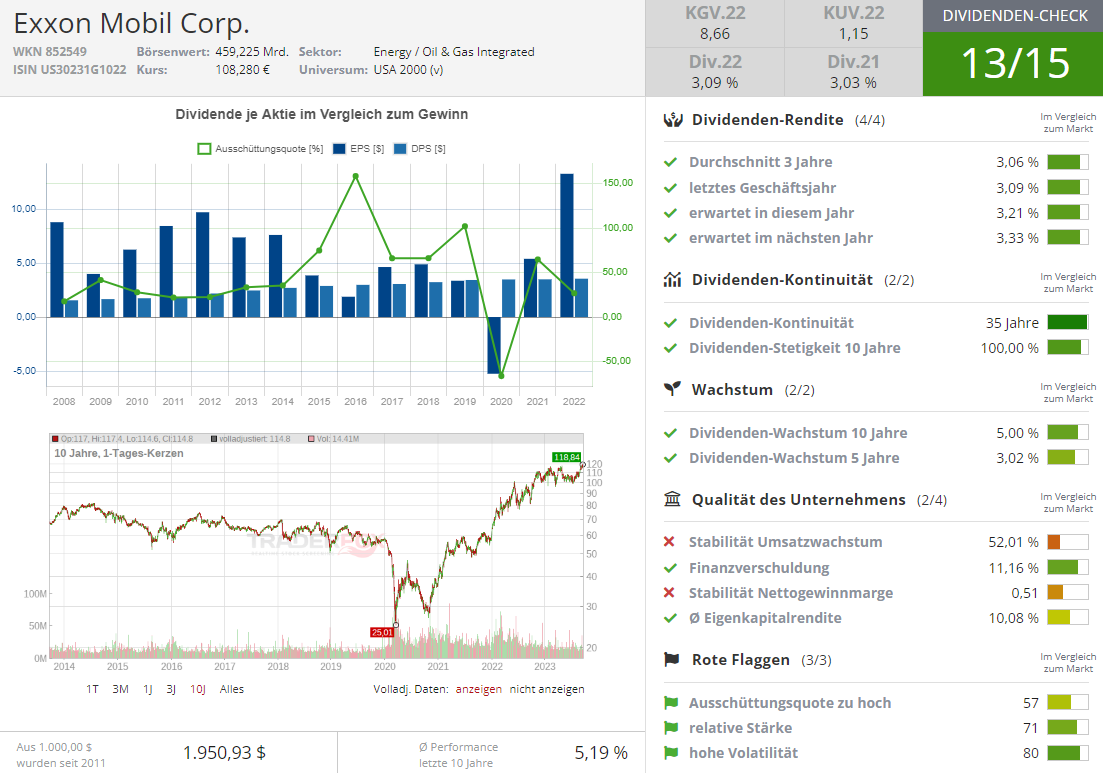

Exxon: Konservative Möglichkeit, von der Ölpreisrallye zu profitieren - Dividendenrendite von 3,02%

Die Situation auf dem Ölmarkt hat sich zunehmend verschärft. Der Ölpreis erreichte zuletzt ein Zehnmonatshoch. Die steigende Nachfrage nach Öl und die erweiterten Angebotskürzungen haben den Markt in ein Defizit gedrängt, und laut Goldman Sachs dürfte die OPEC die Brent-Rohölpreise im kommenden Jahr in einer Spanne von 80 bis 105 USD pro Barrel halten können. Das deutlich niedrigere Angebot der OPEC und die höhere Nachfrage dürften das gestiegene US-Angebot mehr als ausgleichen, so die Analysten. Dabei ist zu beachten, dass die Ölreserven in den USA auf einem sehr geringen Niveau sind.

Ölkonzerne wie Exxon Mobil profitieren von steigenden Preisen. Viele Analysten haben den Konzern vor dem Hintergrund eines konservativ geschätzten Ölpreises bewertet. Geht man von einem stabilen oder steigenden Ölpreis aus, könnte hier noch mehr drin sein. Seit Beginn des laufenden Jahres konnte das Papier von Exxon ein Plus von über 3 % verzeichnen. Das Papier ist eine konservative Möglichkeit, von einem anhaltenden Öl-Bullenmarkt zu profitieren. Anleger profitieren zudem von einer hohen Dividendenrendite von 3,02 % (auf Grundlage des Jahres 2022).

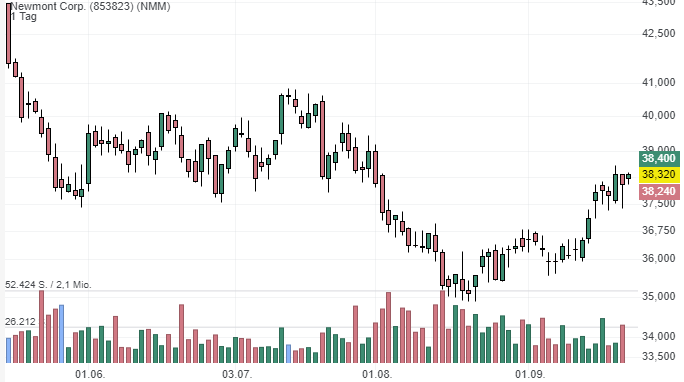

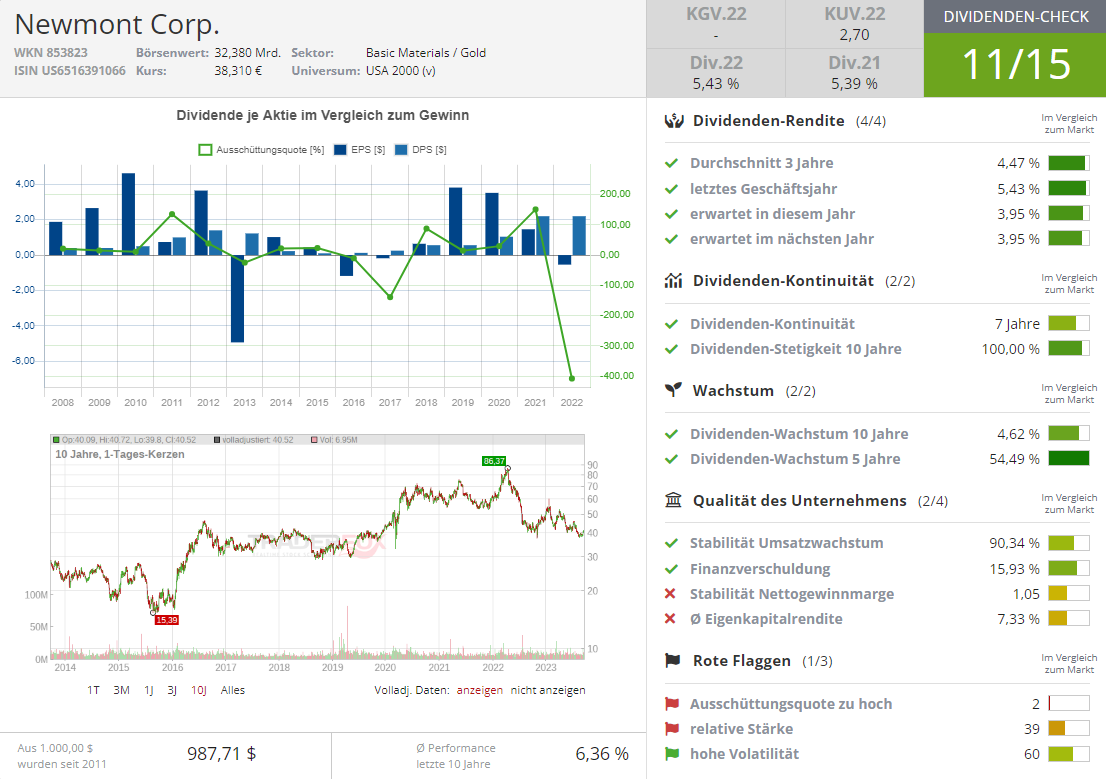

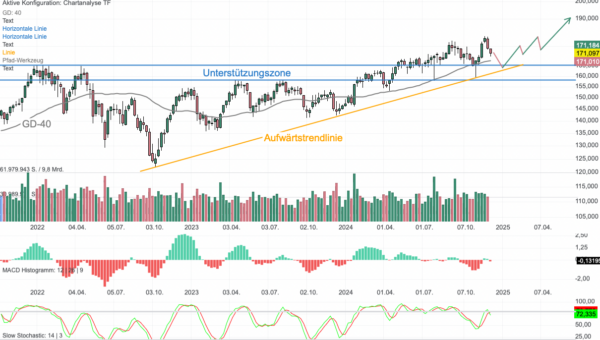

Newmont: Relative Stärke beim Goldpreis - Dividendenrendite von 5,46%

Einige Experten sehen erhebliches Potenzial beim Goldpreis. Neben hohen Staatsverschuldungen, Inflation und geopolitischen Unsicherheiten haben auch massive Goldkäufe von Notenbanken zuletzt für Aufsehen gesorgt. Es ist wichtig zu beachten, dass Gold eine Korrelation zu den Realzinsen aufweist. Als die Realzinsen in den USA von 2018 bis 2021 stark gesunken sind (ins Negative), stieg der Goldpreis. Angesichts des jüngsten Anstiegs der Realzinsen hätte der Goldpreis eigentlich stärker fallen müssen. Die Tatsache, dass der Goldpreis relativ stabil geblieben ist, spricht für die relative Stärke von Gold. Vor dem Hintergrund steigender Goldpreise können Produzenten wie Newmont trotz höherer Inputkosten bessere Margen erzielen. Zusätzlich zum Potenzial steigender Goldpreise bietet das Unternehmen eine hohe Dividendenrendite von 5,46 % (Basis: 2022).

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Der Autor Luca Bißmaier ist in folgende Werte investiert: General Mills

& Profi-Tools von

& Profi-Tools von