4 Hidden Champions Dauerläufer aus den USA, die man im Blick behalten sollte!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Hidden Champions sind heimliche Gewinner oder unbekannte Weltmarktführer, die in ihrer Branche oft eine führende Rolle spielen. Die enge Spezialisierung führt bei globaler Vermarktung zu tragfähigen Stückzahlen und dient somit als Motor des Wachstums. Viele Hidden Champions haben ihr Hauptprodukt als Innovation selbst eingeführt, wodurch sie ihre Position als Einziger im Markt behauptet oder in eine lange andauernde Überlegenheit verwandeln konnten. Sie zeichnen sich dadurch aus, dass sie häufig einen technischen Vorsprung gegenüber dem Wettbewerbsfeld innehaben.

Dauerläuferaktien wiederum sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Spannend wird es, wenn man Hidden Champions- mit Dauerläuferqualitäten verknüpft. Wir bei TraderFox bieten verschiedene Möglichkeiten, um mittels der TraderFox Software Hidden-Champions-Dauerläufer zu identifizieren. Eine Möglichkeit besteht darin, das Template "Hidden-Champions-Dauerläufer" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

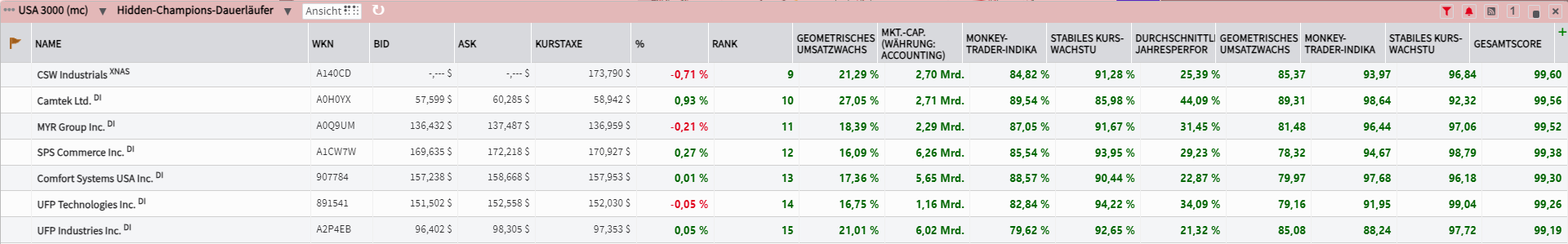

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Hidden-Champions-Dauerläufer anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Hidden-Champions-Dauerläufer". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Hidden-Champions-Dauerläufer Rangliste zu den 3000 größten Unternehmen aus den USA gemäß Marktkapitalisierung. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Hidden-Champions Dauerläufer vor!

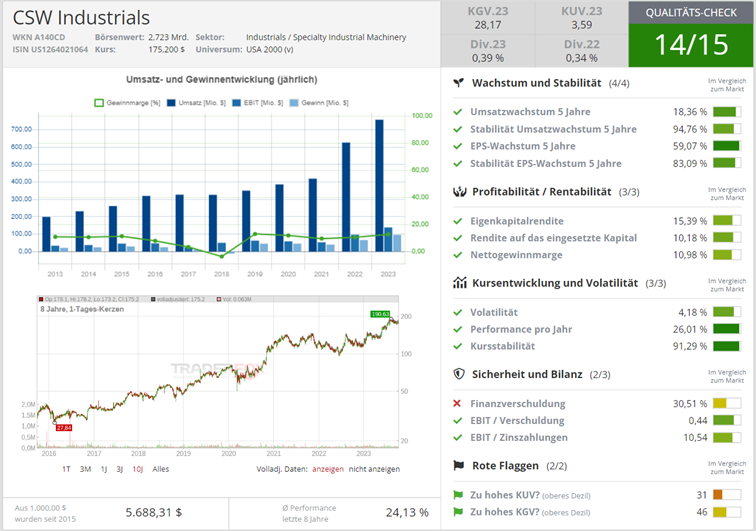

CSW Industrials - Performance Lösungen für zuverlässiges Wachstum

CSW Industrials ist ein diversifiziertes, industrielles Wachstumsunternehmen mit strategischem Fokus auf die Bereitstellung von Nischenprodukten in den vom Unternehmen bedienten Endmärkten. Das Unternehmen ist den drei Geschäftsfeldern Contractor Solutions, Specialized Reliability Solutions und Engineered Building Solutions tätig. Die Produkte umfassen mechanische Komponenten für Heizung, Lüftung, Klima und Kälte, Sanitärprodukte, Gitter und Diffusoren, Gebäudesicherheitslösungen sowie Hochleistungs-Spezialschmierstoffe und Dichtstoffe. Zu den bedienten Endmärkten gehören Klimatechnik, architektonisch spezifizierte Bauprodukte, Sanitär, allgemeine Industrie, Energie, Schienenverkehr und Bergbau. Die Produktionsstätten konzentrieren sich auf die Vereinigten Staaten, Vietnam und Kanada, während darüber hinaus Vertriebsniederlassungen in Australien und dem Vereinigten Königreich unterhalten werden. Die Produkte werden direkt an Endverbraucher oder über ausgewiesene Vertriebskanäle in über 100 Ländern weltweit verkauft. Im Kern bietet CSW eine breite Palette von Produkten an, die entwickelt wurden, um Effizienz und Zweckmäßigkeit für professionelle Auftragnehmer zu schaffen und gleichzeitig Haus- und Gebäudeeigentümer mit zuverlässigen Lösungen zu versorgen. Das Unternehmen ist strategisch positioniert, um in jedem bedienten Markt zu wachsen, indem die vorhandenen Vertriebskanäle und Vertriebsnetze effizient genutzt werden.

CSW Industrials strebt ein nachhaltiges Wachstum des Shareholder Value an, indem es einen starken Free Cashflow durch organisches und anorganisches Wachstum generiert. Ziel ist die Aufrechterhaltung einer starken Bilanz. Dazu ist man bestrebt, eine ausreichende Liquidität durch Barmittel und verfügbare Kredite aufrechtzuerhalten, um Wachstumschancen zu maximieren, sowohl organisch als auch anorganisch. Die Prioritäten bei der Kapitalallokation beinhalten organische Initiativen, anorganisches Wachstum innerhalb der bestehenden Endmärkte und die Rückführung von Barmitteln durch die vierteljährlichen Dividenden und opportunistische Aktienrückkäufe. Darüber hinaus konzentriert sich das Unternehmen auf den Ausbau des robusten Vertriebsnetzes, welches Einkaufsgemeinschaften und nationale Kundenbeziehungen umfasst, und auf die Steigerung des Umsatzwachstums durch die Einführung neuer Produkte in den verschiedenen Endmärkten.

Das Unternehmen kann Produkte schneller erwerben und vertreiben, was zu einem flexibleren und kosteneffizienteren Absatz führt, da die Logistik, die Liefervereinbarungen, das Verkaufspersonal, die Kreditvergabe und der Back-Office-Support optimal genutzt werden können. Um weiter wettbewerbsfähig zu bleiben investiert CSW in innovative Produkte. Dabei konzentriert man sich auf kommerziell attraktive Produkte und Lösungen, welche sich auf die vom Unternehmen bedienten Endmärkte beziehen, wobei eine flexible Fertigungsstrategie verfolgt wird. Indem zum Beispiel zwei Produkte zu einem einzigen, innovativeren Produkt zusammengefasst werden, sparen die Endkunden von CSW Zeit und können ihre Vorhaben schneller erreichen. CSW setzt zum Teil auch auf Akquisitionen, um zu wachsen. Diese konzentrieren sich auf die Endmärkte, die bereits bedient werden oder auf Produkte, die das bestehende Angebot ergänzen oder verbessern und potenzielle Marktanteilsgewinne bieten. Dies erfordert ein selektives Vorgehen.

Die Entscheidung zum Kauf von CSW-Produkten wird im Allgemeinen nicht in erster Linie vom Preis bestimmt. Da viele der Produkte auf den Schutz und die Sicherheit von kritischen Infrastrukturen ausgerichtet sind, achten die Kunden in erster Linie auf die Leistung. Die Fluktuation unter den Kunden ist daher gering. Die Ingenieure in einer Glasabfüllanlage oder einem Stahlwerk wollen in der Regel nicht riskieren, dass ein teures Gerät ausfällt, weil sie beim Kauf des besten Schmierstoffs gespart haben. Architekten brauchen Brandschutzsysteme, die zuverlässig sind, und nicht den absolut niedrigsten Preis. CSW profitiert von dieser Dynamik in seinem gesamten Portfolio.

Darüber hinaus hat sich CSW in den letzten Jahrzehnten in vielen Anwendungsbereichen als Industriestandard etabliert. Seit 2020 ist bspw. das Rohrgewindedichtmittel der Industriestandard für HVAC/R, und ihr Anti-Seize-Schmiermittel ist als das Mittel der Wahl anerkannt und wird bei Öl- und Gasbohrungen namentlich angefordert. Der Besitz der Standardmarke in Nischenmärkten bedeutet oft, dass es wenig Anreize für neue Marktteilnehmer gibt, was einen soliden Graben darstellen kann. In Verbindung mit den guten Beziehungen zu einem breit gefächerten Vertriebskanal hat dies zur Folge, dass CSW oft als erster Ansprechpartner zur Verfügung steht, wenn Kunden eine neue Lösung benötigen. Die exklusiven Beziehungen zu vielen Händlern erleichtern auch die Einführung neuer Produkte und das Cross-Selling bei bestehenden Kunden. Sind die Produkte des Unternehmens erst einmal in der Anwendung eines Kunden verankert, lohnt sich der Aufwand und das Risiko eines Wechsels zu einem etwas kostengünstigeren Wettbewerber einfach nicht mehr. Diese Faktoren haben zu organischen Wachstumsraten geführt, die über dem Branchendurchschnitt liegen, und zu soliden Kapitalrenditen, während sie gleichzeitig ein attraktives Umfeld für Akquisitionsziele bieten.

Der Umsatz im 1. Quartal des Geschäftsjahres 2024 erreichte einen Rekordwert von 203,4 Mio. USD, was einem Wachstum von 1,7 % gegenüber dem Vorjahreszeitraum entspricht. Von dem Gesamtwachstum entfielen 5,1 Mio. USD auf die letztjährigen Übernahmen von Cover Guard, AC Guard und Falcon. Der Bruttogewinn im ersten Quartal des Geschäftsjahres betrug 92,2 Mio. USD. Die Verbesserung der Bruttomarge war das Ergebnis von Preismaßnahmen und einer Reduzierung der See- und Inlandsfrachtkosten. Das Betriebsergebnis stieg auf 45,2 Mio. USD oder 22,2 % des Umsatzes im Vergleich zum Vorjahreszeitraum. Der CSW zurechenbare Nettogewinn erhöhte sich um 4 % auf 30,6 Mio. USD gegenüber 29,4 Mio. USD im Vorjahreszeitraum, während der Gewinn je Aktie um 4,8 % auf 1,97 USD gegenüber 1,88 USD im Vorjahreszeitraum anstieg. Das EBITDA des ersten Quartals des Geschäftsjahres 2024 lag bei 54,4 Mio. USD, was einem Wachstum von 9,9 % gegenüber 49,5 Mio. USD im Vorjahreszeitraum entspricht.

In Bezug auf die Aktienperformance in den letzten Jahren hat CSW Industrials eine bemerkenswerte Rendite von 38,34 % in den letzten 12 Monaten erzielt. Die durchschnittliche Rendite der letzten 5 Jahre liegt bei 25,39 % und die der letzten 3 Jahre bei 32,74 %. Der Abstand vom Jahrestief beträgt 55,7 %, während der Abstand vom Jahreshoch 8,8 % beträgt. Diese Zahlen unterstreichen das solide Wachstum und den Erfolg des Unternehmens.

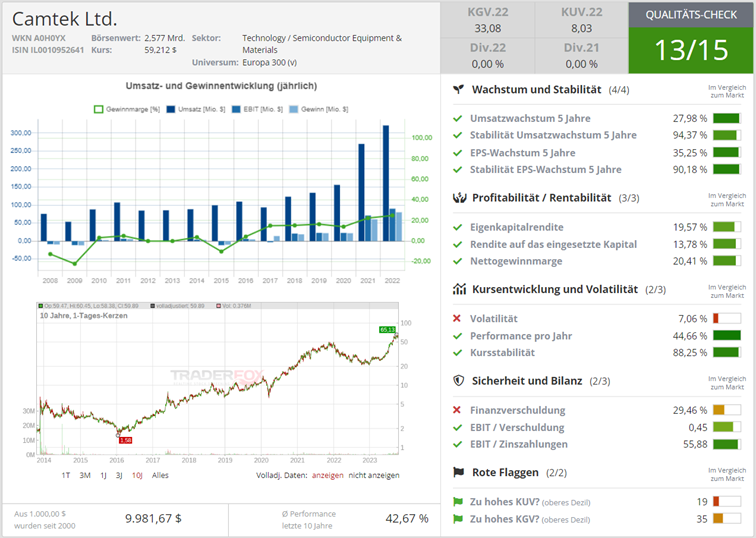

Camtek Limited - Inspektions- und Messtechnik für die Halbleiterindustrie

Camtek ist in der Halbleiterindustrie als Entwickler und Hersteller von Inspektions- und Messgeräten für fortschrittliche Interconnect-Verpackungen sowie Speicher- und Bildsensoren tätig. Die Systeme von Camtek prüfen und messen Wafer während des gesamten Produktionsprozesses von Halbleiterbauelementen, einschließlich des Front- und Mid-Ends, bis zum Beginn der Montage (Post Dicing Inspection and Metrology). Camtek verfügt über eine erstklassige Vertriebs- und Kundendienstinfrastruktur mit acht Tochtergesellschaften in den USA, Europa, Japan, China, Hongkong, Taiwan, Korea und Singapur.

Der Herstellungsprozess von Verbindungshalbleitern ist einzigartig und erfordert spezielle Lösungen für Inspektion und Messtechnik. Compound-Halbleiter haben einzigartige Eigenschaften wie hohe Temperatur- und Hitzebeständigkeit, verbesserte Frequenz und schnellerer Betrieb, die einige der wichtigsten Anforderungen in verschiedenen fortschrittlichen Anwendungen wie Automobil-, KI- und Mobilgeräten sind. Das Angebot von Camtek umfasst die Inspektion von epitaxialen Schichten, innere Risse innerhalb der epitaxialen Schicht, Oberflächentopographie, Lichtbogenmessung, Datenanalyse und vieles mehr.

Die Halbleiterwafer werden bei Camtek unter den neuesten optischen Systemen (2D-Inspektion und Metrologie und 3D-Metrologie) gescannt, ehe fortschrittliche Software und Algorithmen auf die gescannten Wafer-Daten implementiert werden, so dass die Systeme automatisch gute Matrizen von defekten Matrizen trennen. Die defekten Matrizen werden in Folge aus den Chargen sortiert und nicht in eine Verpackung oder ein Produkt verbaut. Die Gesamtausbeute des Endprodukts wird dadurch erhöht. Die Systeme sind einfach zu bedienen und bieten eine hohe Genauigkeit und Produktivität in Produktionsumgebungen mit großen Stückzahlen. Das Unternehmen verfügt über einige Systeme namens Eagle-i System, die sich in erster Linie auf die Bereitstellung von 2D-Inspektions- und Messfunktionen für Unternehmen in der Branche konzentrieren. Das Unternehmen erlebt eine starke Nachfrage nach Halbleitern und der Einführung fortschrittlicher KI-Programme.

In der Halbleiterindustrie werden integrierte Schaltungen hauptsächlich auf Siliziumwafern, aber auch auf anderen Materialien und auf Verbindungshalbleitern (z.B. Siliziumkarbid – SiC und Galliumnitrid – GaN) hergestellt. Jeder Wafer enthält zahlreiche integrierte Würfel mit mikroelektronischen Bauelementen. Das Wachstum der Halbleiterindustrie in den letzten Jahren wurde vor allem durch die Nachfrage aus Elektronik wie Smartphones und die Verbreitung von Anwendungen wie Internet of Things und Cloud Computing angetrieben. Mit der Weiterentwicklung bestehender Produkte, der Einführung der 5G-Netze und der Einbeziehung neuer Technologien wie Künstlicher Intelligenz sowie einem raschen Wachstum bei Automobilen, Elektro- und autonomen Fahrzeugen und Industrieelektronik wird ein anhaltendes Wachstum erwartet. Die Auswirkungen solcher Marktwachstumstrends auf die Nachfrage nach Inspektions- und Messsystemen werden hauptsächlich durch zwei Faktoren bestimmt: (i) steigende Produktionsmengen von elektronischen Geräten erfordern mehr Geräte; (ii) Anwendungen wie Automotive und Mobiltelefone erfordern ein höheres Maß an Zuverlässigkeit und damit mehr Inspektions- und Messsysteme.

Im schnell wachsenden Marktsegment Advanced Packaging, das eine Vielzahl von Geräten und Technologien umfasst, werden neue Prüf- und Messschritte in Zukunft entscheidend sein, um hochwertige Produkte zu gewährleisten. Wafer mit zig Millionen Unebenheiten in sehr dichter Architektur werden immer häufiger und erfordern aufgrund der Anforderungen an die Zuverlässigkeit der Verpackung eine 100%-ige Inspektion und Messtechnik. Die Systeme von Camtek sind mit hochmodernen Mess- und Inspektionsfunktionen ausgestattet, die für viele dieser Inspektions- und Messschritte ausgelegt sind, einschließlich Stoßhöhe, Stapelplanarität, Umverteiler-Abmessungen und Oberflächendefekte.

Ein weiteres schnell wachsendes Segment sind die CMOS-Bildsensoren ("CIS"), die für Kameras eingesetzt werden. Mit der steigenden Anzahl an Kameras in jedem Mobiltelefon und der steigenden Anzahl an Pixeln pro Sensor und der Verkleinerung der Pixelgröße ist eine hochauflösende Inspektion zwingend erforderlich. Camtek hat einzigartige Fähigkeiten entwickelt, um diese Anforderungen zu erfüllen, und seine Systeme werden von den größten CIS-Herstellern verwendet. Der Übergang zu 5G, die fünfte Generation von Mobilfunknetzen, schafft auch für Camtek zahlreiche Chancen. 5G-Smartphones bieten eine verbesserte Effizienz und große Bandbreite. Diese Herausforderungen erfordern eine genauere und in vielen Fällen 100%-ige Inspektion und Messtechnik in der Herstellung. Camtek bietet dedizierte Inspektionslösungen, um den wachsenden Radio Frequency-Fertigungsmarkt zu unterstützen und eine Großserienfertigung mit hohem Durchsatz zu ermöglichen.

Das Wachstum von Camtek ist beeindruckend. Der Umsatz im letzten Geschäftsjahr betrug 321 Mio. USD, ein Anstieg von 19,01 % im Vergleich zum Vorjahr. Das durchschnittliche Umsatzwachstum der letzten 5 Jahre liegt bei 27,98 %. Der Umsatz für das 2. Quartal 2023 betrug 73,8 Mio. USD, ein Rückgang von 7 % im Vergleich zum 2. Quartal 2022. Der Bruttogewinn belief sich in diesem Quartal auf 35 Mio. USD (47,4 % des Umsatzes) und der Betriebsgewinn auf 14,9 Mio. USD (20,2 % des Umsatzes). Camtek erzielte einen Nettogewinn von 18,5 Mio. USD bzw. 0,38 USD pro verwässerter Aktie. Das Unternehmen verfügte zum abgelaufenen Quartal Barmittel und Barmitteläquivalente im Wert von 506,3 Mio. USD. Im Laufe des Quartals erwirtschaftete Camtek einen operativen Cashflow in Höhe von 15,6 Mio. USD.

Die Aktie von Camtek konnte in den letzten 12 Monaten eine Rendite von 144,42 % erzielen. Damit liegt sie deutlich über der durchschnittlichen Rendite der letzten 5 Jahre von 46,33 %. Auch über die letzten 3 Jahre konnte eine solide durchschnittliche Rendite von 63,62 % erzielt werden.

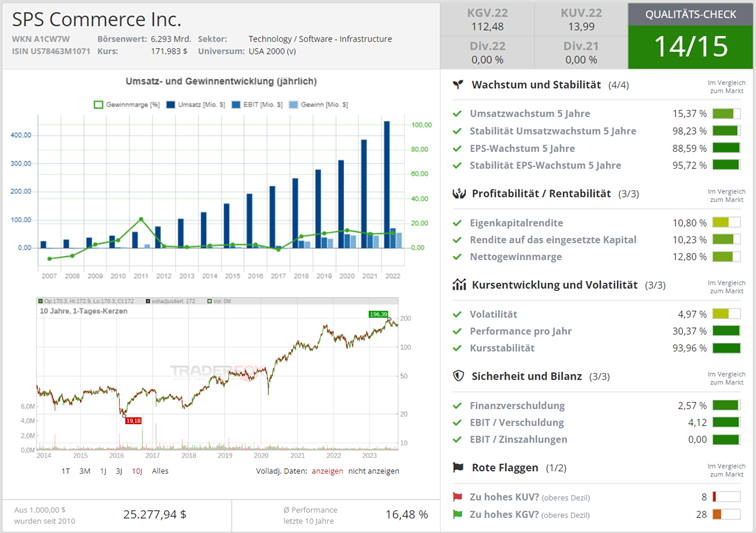

SPS Commerce - einzigartiges Wachstum in der Cloud-basierten Supply-Chain-Management-Branche

Das in Minneapolis ansässige Unternehmen SPS Commerce bietet Cloud-basierte Supply-Chain-Management-Dienstleistungen für den Einzelhandel, Lieferanten, Lebensmittelhändler, Distributoren und Logistikunternehmen an. Durch die Verwaltung von Produktdaten, Auftragsabwicklung, Lagerbestandskontrolle und Verkaufsanalysen über alle Kanäle hinweg ermöglicht die SPS Commerce Cloud Services-Plattform eine optimale Abstimmung der Prozesse. Die Branche des elektronischen Datenaustauschs (Electronic Data Interchange, EDI) ist in der Lage, von strukturellen Trends im Supply-Chain-Betrieb und der Datenanalyse für Unternehmen weltweit zu profitieren. Trotz eines fragmentierten Wettbewerbsfeldes ist SPS Commerce eines der führenden Unternehmen.

Electronic Data Interchanges (EDI) wurde geschaffen, um den Computer-zu-Computer-Informationsaustausch zu standardisieren, vor allem zwischen Geschäftspartnern, die eine Lieferkette teilen. EDI wurde erstmals in den 1960er Jahren vom US-Militär entwickelt. Aber in den 90er Jahren wurde es weit verbreitet im globalen Supply Chain Management eingesetzt. Die Möglichkeit, homogene Daten zwischen einem Unternehmen und seinen Lieferanten auszutauschen, bringt mehrere Synergien mit sich, wie z.B. widerstandsfähigere Lieferketten, reduzierte Betriebskosten und verbesserte Transparenz. Der EDI-Markt ist seit der Pandemie von einer strukturellen Neuausrichtung betroffen und wird zunehmend durch staatliche Regulierung rund um die Nachhaltigkeit einer Lieferkette beeinflusst.

So gab es in den letzten Jahren pandemiebedingt massive Störungen in den globalen Lieferketten. Führungskräfte großer Unternehmen haben sich seither bemüht, ihre Lieferketten zu regionalisieren und bei der Bewertung von Lieferanten Zuverlässigkeit über Kosten zu wählen. Eine CEO-Umfrage von Deloitte hat ergeben, dass etwa 30 % die Resilienz der Lieferkette als Top-Investitionsfeld priorisieren. Wenn eines gelernt wurde, dann, dass Unternehmen mit einem diversifizierten und widerstandsfähigen Versorgungsnetz besser in der Lage sind, globale Störungen zu bewältigen. Darüber hinaus können Unternehmen durch ein überlegenes Supply Chain Management sogar Wettbewerbsvorteile erzielen. Diese Wettbewerbsanreize und verstärkte Investitionen in verbesserte Lieferketten sind eindeutig von Vorteil für EDI, insbesondere angesichts der Erwartung, dass die Geschäftsführung weiterhin mit Unsicherheiten konfrontiert ist. Mehr Unsicherheit erhöht den Mehrwert von EDI-Anbietern, der Stärkung, Diversifizierung und Verbesserung der Sichtbarkeit in den Lieferketten der Kunden.

Ein weiterer Treiber für EDI-Unternehmen sind die ESG-Verordnungen. Staatliche Klimaschutzinitiativen sind in Europa und Nordamerika immer häufiger geworden. Mit der Einführung dieser Berichtsanforderungen werden Unternehmen gezwungen sein, kostspielige Ressourcen für die Due-Diligence-Prüfung ihrer Lieferketten einzusetzen, oder sie können sich mit einem EDI-Anbieter zusammenschließen, der dies für sie erledigt. SPS Commerce bietet beispielsweise sowohl ein Full-Service-EDI (Fulfillment-Segment) für Supply Chain Management als auch ein Analytics-Segment für Supply Chain Transparenz und Performance an. Beides wird zukünftig von entscheidender Bedeutung sein.

Der weltweite EDI-Markt wird bis 2030 voraussichtlich jährlich um 9,8 % auf fast 60 Mrd. USD wachsen. Die wichtigsten Wettbewerbsfelder der EDI-Anbieter sind die Netzbreite, der Preis, die Qualität, das Produktangebot und der Kundenservice. Die meisten EDI-Systeme haben in Abhängigkeit von der Anzahl der an ihr Netz angeschlossenen Partner eine gewisse Netzwirkung. Mehr vernetzte Partner erhöhen den Wert des Netzwerks und senken oft die Kosten für die Kundenakquise durch Mundpropaganda-Marketing. Darüber hinaus können EDI-Anbieter einen immateriellen Vermögenswert in Form von Daten mit sich führen. Die EDI-Anbieter, die Marktanteile halten und gewinnen werden, sind diejenigen mit den größten Netzen, den meisten Daten und einem überlegenen Produktangebot. Die drei führenden Unternehmen im EDI-Markt sind SPS Commerce, OpenText und IBM. SPS Commerce ist speziell bei kleinen und mittelständischen Unternehmen führend, während IBM bei Unternehmenskunden die größte Präsenz hat. OpenText ist mit einem Mix aus Mid-Market- und Enterprise-Kunden zwischen den beiden positioniert. Die Netzwerkgröße und ein Datenvorteil werden es diesen drei Unternehmen ermöglichen, die zuvor besprochenen Rückenwinde zu erfassen.

Dennoch scheint SPS Commerce den Rest zu übertreffen und überzeugt mit der größten Kundenzufriedenheit. Darüber hinaus übertrifft das Unternehmen seine öffentlichen Wettbewerber in Bezug auf die Marktdynamik. Ein Teil dieser Dynamik ergibt sich aus der Tatsache, dass SPS Commerce ein Cloud-nativer EDI-Anbieter ist, der sich dadurch von IBM und OpenText unterscheidet, die eher auf herkömmliche On-Premise-Netzwerke angewiesen sind. Bei On-Premise installieren Lizenznehmer die Software in der eigenen IT-Umgebung, ganz ohne Cloud und Internetzugang. Cloud-basierte EDI-Dienste können zwar geringere Umstellungskosten verursachen als On-Premise-Dienste, aber die fortschreitende Umstellung auf die Cloud in vielen Branchen bietet eine überzeugende Wachstumschance, insbesondere für kleine und mittlere Kunden. Dieser Ansatz erleichtert auch die Kosteneffizienz für SPS Commerce-Kunden, da die Kosten für herkömmliche On-Premise-EDI-Systeme und der Personalaufwand für deren Verwaltung entfallen. In der Zwischenzeit ist SPS Commerce in der Lage, das Geschäft und das Netzwerk seiner Kunden schneller zu skalieren. Die beeindruckende Umsatzentwicklung des Unternehmens belegt dies. SPS Commerce konnte durch die Akquisition neuer Kunden (über ihr riesiges Netzwerk) und wiederkehrenden Einnahmen ein signifikantes Umsatzwachstum erzielen.

Was die fundamentale Performance des Unternehmens noch beeindruckender macht, ist seine Stabilität. SPS Commerce verzeichnete 90 Quartale ein positives Umsatzwachstum mit einem 10-Jahres-Durchschnitt von 19,5 %. Über 90 % dieser Einnahmen sind wiederkehrende Einkünfte. Die Bruttomargen des Unternehmens schwanken in den letzten 10 Jahren zwischen 65 bis 70 %. Beachtlich ist auch die Kapitalallokationsstärke des Unternehmens. SPS verfügt über eine starke Kapitalrendite und weist eine der höchsten Kapitalumsatzquoten der Branche auf. Dies zeigt die Stärke des Cloud-basierten Ansatzes. SPS Commerce verfügt über eine solide Bilanz mit sehr wenig Verschuldung und viel Cash, von dem ein Teil bei jüngsten Akquisitionen genutzt wurde, um das Netzwerk des Unternehmens international auszubauen. Schließlich hat die disziplinierte Kostenstruktur des Unternehmens dazu beigetragen, die operative Hebelwirkung zu beschleunigen und die Kapitalrendite zu steigern. SPS Commerce erzielte im 2. Quartal 2023 einen Gewinn von 0,68 USD pro Aktie bei einem Umsatz von 130,42 Mio. USD. Der Umsatz wuchs im Vergleich zum Vorjahr um 19,45 %. Für das 3. Quartal erwartet das Unternehmen GAAP-Gewinne von 0,65 bis 0,67 USD pro Aktie bei einem Umsatz von 134 Mio. USD.

Die Aktienperformance von SPS Commerce war ebenfalls beeindruckend. In den letzten 12 Monaten erzielte das Unternehmen eine Rendite von 27,66 %. Die durchschnittliche Rendite der letzten fünf Jahre betrug 29,23 % und in den letzten drei Jahren 31,09 %.

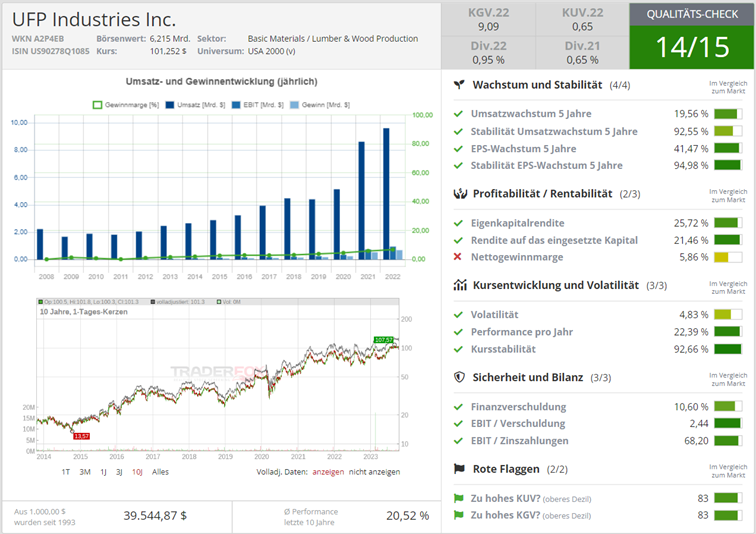

UFP Industries – breit diversifiziertes Unternehmen in der Bauindustrie

Das Unternehmen UFP Industries ist in der Holz-, Verpackungs- und Bauindustrie tätig. Mit den Segmenten Retail Solutions, Packaging und Construction bietet es verschiedene Produkte aus Holz, Holzverbundstoffen und anderen Materialien an. Zusätzlich ist das Unternehmen im Bereich des Wohnungsbaus und des Wohnbaus aktiv. Das Unternehmen ist nicht nur in den USA gut aufgestellt, sondern verfügt auch über Standorte in Indien, China und Japan und kann dadurch global von der zunehmenden Urbanisierung profitieren. Rund 45 % aller Dachstühle in den USA werden inzwischen von UFP hergestellt. Durch eine breite Diversifizierung der Endmärkte konnte die Unsicherheit am Wohnungsmarkt zuletzt sehr gut abgefangen werden, während die inflationsbedingten Kosten vollständig weitergeben wurden.

UFP Retail Solutions hat eine führende Position bei Einzelhandelsgeschäften für Bauprodukte aufgebaut, darunter Big Box, Independent und zweistufige Distribution. Diese Kunden bedienen in erster Linie den Reparatur- und Umbaumarkt, der von starken säkularen Trends profitiert und UFP Retail Solutions einen robusten und nachhaltigen Wachstumspfad bietet. Als führender Anbieter von Dachbalken, Bodensystemen und verwandten Holz- und Nicht-Holzkomponenten für große Bauherren von Einfamilien-, Mehrfamilien- und Fabrikgebäuden ist UFP Construction strategisch positioniert, um von den langfristigen Trends im Wohnungsbau zu profitieren. Der unzureichende Ausbau des Wohnungsbaus in den letzten 15 Jahren und die steigende Zahl von Erstkäufern auf dem Markt haben trotz kurzfristiger Störungen durch Zinssätze und angebotsseitige Bedenken einen nachhaltigen Wachstumspfad für den Neubau geschaffen. Die Geschäftsbereiche Concrete Forming Services und Commercial Construction bedienen den Infrastruktur- und Nicht-Wohnbaumarkt.

Das Segment UFP Packaging ist der führende Anbieter von industriellen Holz- und Nicht-Holzverpackungslösungen für multinationale OEMs auf der ganzen Welt. Das Unternehmen ist überzeugt, dass die langfristigen Aussichten für die Herstellung langlebiger Güter positiv sind und Wachstumschancen für Industrieholz und Mischmaterialverpackungen bieten. Die Nachfrage nach den Produkten wird durch die Resilienz der Endmärkte, in denen man tätig ist und durch die moderate Konjunkturentwicklung dieser Märkte angetrieben.

Die vielfältigen Endmärkte und das ausgewogenes Geschäftsmodell schützen vor Schwankungen des Holzmarktes und konjunkturellen Einflüssen. Das Engagement für Innovation hat zu neuen Produkten und Dienstleistungen geführt, die es UFP zusammen mit einer verbesserten Preisdisziplin ermöglicht haben, die Wertschöpfungskette stetig nach oben zu bewegen. Jüngste Fortschritte bei der Automatisierung und Prozessinnovation haben zu einer höheren betrieblichen Effizienz geführt und die Transformation zu einem strategischen Lösungsanbieter beschleunigt. Das langfristige Ziel ist es, eine bereinigte EBITDA-Marge von 10 % konstant zu halten oder zu übertreffen.

UFP hat in seiner langjährigen Geschichte eine starke Erfolgsbilanz bei der Schaffung von Shareholder Value aufgebaut. Das Asset Management, die Disziplin der Kapitalallokation und die Verbesserung der EBITDA-Marge haben in den vergangenen 20 Jahren zu einer starken Kapitalrendite sowie zu stetigen Gewinnen je Aktie und Dividende geführt. UFP Industries erzielte im zweiten Quartal bis Juni 2023 einen Gewinn von 2,36 USD pro Aktie bei einem Umsatz von 2,04 Mrd. USD. Die Ergebnisse für das 3. Quartal werden voraussichtlich am 31.10.2023 veröffentlicht.

Die Aktienperformance der letzten Jahre zeigt ebenfalls solide Ergebnisse. Mit einer Rendite von 29,15 % innerhalb des letzten Jahres und durchschnittlichen Renditen von 21,32 % bzw. 20,58 % in den vergangenen fünf bzw. drei Jahren konnte UFP Industries seine Aktionäre erfreuen.

Liebe Grüße und vorab schonmal ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von