4 vielversprechende Dauerläufer aus den USA mit Fokus auf unterschiedlichen Branchen!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

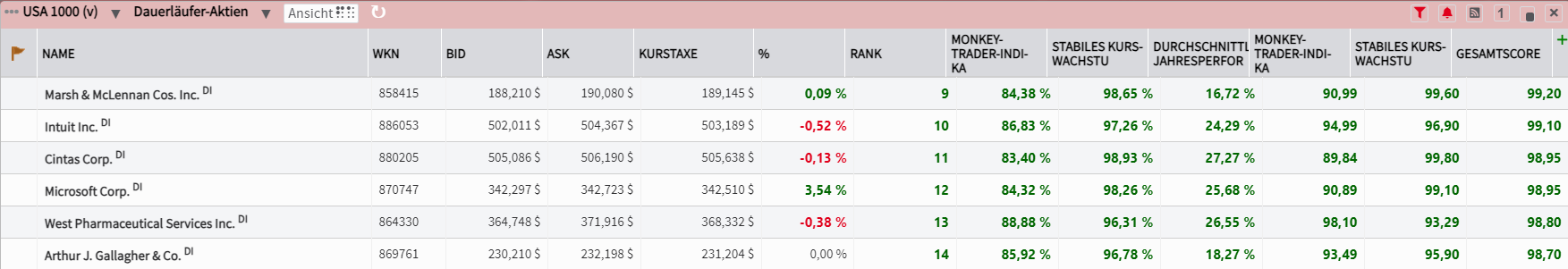

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 1000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Dauerläufer aus den USA vor!

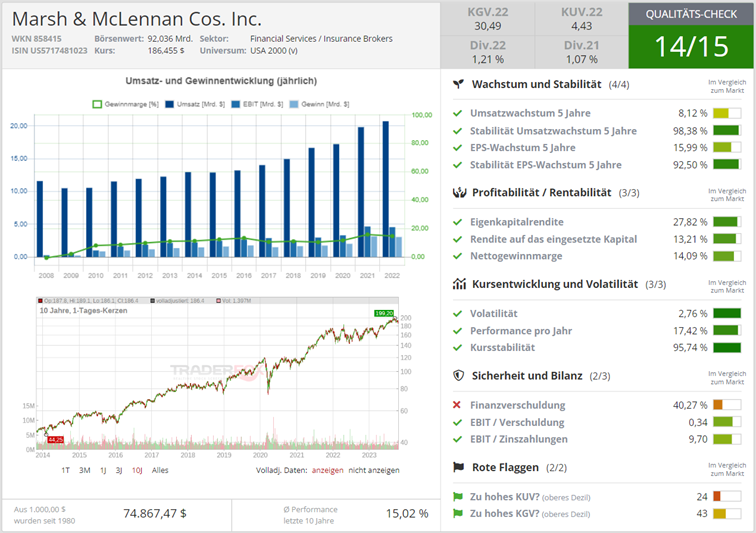

Marsh & McLennan – Der Risikoversicherer wendet sich hin zu wachstumsstärkeren Gebieten

Marsh & McLennan Companies ist die Muttergesellschaft von Marsh Inc., der weltweit führenden Beratungsgesellschaft im Risiko- und Versicherungsmanagement, Putnam Investments, einer der größten Vermögensverwaltungsgesellschaften in den USA und Mercer, einem globalen Anbieter von Beratungsleistungen sowie von deren Tochter- und Beteiligungsunternehmen. Im vergangenen Jahr hat das Unternehmen 20 Übernahmen getätigt. Doch auch in diesem Jahr ist das Unternehmen auf Kauf-Tour und hat kürzlich u. a. Trideo und den israelischen Rückversicherungsmakler Re Solutions übernommen. Neben seiner erfolgreichen Übernahmestrategie wird der Umsatz durch Themen wie Klimaschutz und Cyberbedrohungen getrieben.

Seit dem Geschäftsjahr 2010 hat Marsh & McLennan nie ein negatives organisches Umsatzwachstum verzeichnet. Selbst während der Pandemie stieg der organische Umsatz im Jahr 2020 um 1 % und erholte sich im Jahr 2021 auf 10 %. Die Risiko- und Versicherungsdienstleistungen machen mehr als 60 % des Gesamtumsatzes von Marsh & McLennan aus. Diese Dienstleistungen umfassen Risikoberatung, Risikotransfer sowie Lösungen zur Risikokontrolle und -minderung. In Zeiten des wirtschaftlichen Abschwungs ist es unwahrscheinlich, dass Finanzinstitute ihre Budgets für Risikomanagement- und Risikominderungslösungen kürzen. Mit anderen Worten: Diese Dienstleistungen sind für die Kunden von Marsh & McLennan unverzichtbar, unabhängig vom wirtschaftlichen Umfeld.

Darüber hinaus hat Marsh & McLennan sein Dienstleistungsangebot kontinuierlich erweitert, um den zunehmenden Arten von Risiken, die mit Finanzinstituten verbunden sind, zu begegnen. In den letzten Jahren gab es beispielsweise eine wachsende Nachfrage nach Dienstleistungen im Zusammenhang mit ESG, Cybersicherheit und Altersvorsorgeplanung. Marsh & McLennan hat darauf mit der Einführung neuer Dienstleistungen in diesen Bereichen reagiert. Diese Ergänzungen erweitern nicht nur das Dienstleistungsangebot, sondern schaffen auch zusätzliche Einnahmequellen für das Unternehmen. In der Telefonkonferenz zum 3. Quartal erwähnte das Management mehrmals, dass das Portfolio über Konjunkturzyklen hinweg gut aufgestellt ist. Man wies darauf hin, dass in Talente, Vertriebsabläufe und Kundenbindungsmodelle investiert wurde, um sich besser zu positionieren und über verschiedene Konjunkturzyklen hinweg zu bestehen. So hat man im letzten Jahr eine bedeutsame Übernahme im Endmarkt für Luft- und Raumfahrt und Verteidigung getätigt. Bei dieser Akquisition handelt es sich um die Übernahme von Avascent. Hierbei handelt es sich um ein Managementberatungsunternehmen für Luft- und Raumfahrt und Verteidigung, das sich auf den Unternehmens- und Private-Equity-Sektor konzentriert.

Diese Übernahme ist im aktuellen Makroumfeld sinnvoll. Einerseits unterliegt die Unternehmensberatung für Luft- und Raumfahrt und Verteidigung einem anderen Zyklus als die traditionelle Versicherungsbranche. Für Marsh & McLennan könnte ein weniger korreliertes Portfolio die Empfindlichkeit gegenüber makroökonomischen Schwankungen verringern. Andererseits nehmen die aktuellen geopolitischen Risiken zu, und die Nachfrage nach Dienstleistungen im Bereich Luft- und Raumfahrt und Verteidigung könnte weltweit steigen. Die Übernahme steht somit im Einklang mit der langfristigen Strategie des Unternehmens, sich stärker auf wachstumsstarke Bereiche zu konzentrieren. In den letzten Jahren hat Marsh & McLennan seinen Schwerpunkt bewusst auf Wachstumsbereiche verlagert. Das Unternehmen hat mehrere aufstrebende Wachstumssektoren identifiziert, darunter die Bereiche Digitalisierung, Klima, Nachhaltigkeit und Cybersicherheit, um nur einige zu nennen.

Marsh & McLennan veröffentlichte am 19.10.2023 seine Ergebnisse für das 3. Quartal des Geschäftsjahres 2023 und konnte dabei beachtliche Erfolge vorweisen. Das Unternehmen verzeichnete ein bemerkenswertes organisches Umsatzwachstum von 10 %, begleitet von einem Anstieg des bereinigten Betriebsergebnisses um 24 % und einem beeindruckenden Anstieg des bereinigten Gewinns pro Aktie um 33 %. Diese Zahlen belegen die robuste Leistung des Unternehmens und seine Fähigkeit, über Konjunkturzyklen hinweg erfolgreich zu sein. Darüber hinaus stärkt das außergewöhnliche Management der Betriebskosten die Position des Unternehmens auf dem Markt weiter.

Für das Gesamtjahr 2023 erwartet das Unternehmen ein organisches Umsatzwachstum von 9 bis 10 % und ein starkes Wachstum des Betriebsergebnisses und des Gewinns pro Aktie. Was die Kapitalallokation anbelangt, so wurden im Berichtsquartal rund 1 Mrd. USD an Barmitteln eingesetzt, davon 353 Mio. USD für Dividenden, 368 Mio. USD für Übernahmen und 300 Mio. USD für Aktienrückkäufe. Die Kapitalallokation ist in der Vergangenheit konstant geblieben, da das Unternehmen weiterhin Barmittel aus dem operativen Geschäft für Dividenden, Rückkäufe und Übernahmen einsetzt. Für das gesamte Geschäftsjahr 2023 rechnet das Unternehmen mit einem Gesamtkapitaleinsatz von 4 Mrd. USD, der Dividenden, Aktienrückkäufe und M&A-Aktivitäten umfasst. Es ist erwähnenswert, dass der Free Cashflow in den ersten drei Quartalen im Vergleich zum Vorjahr um 36 % gestiegen ist und rund 2,18 Mrd. USD erreicht hat. Diese robuste Cashflow-Generierung ist auf ein starkes zugrunde liegendes Umsatzwachstum sowie eine umsichtige Kostenkontrolle zurückzuführen.

Die Aktienperformance der letzten Jahre ist solide mit einer Rendite von 22,28 % in den letzten 12 Monaten. Die durchschnittlichen Renditen der letzten fünf Jahre und drei Jahre betrugen 17,42 % bzw. 16,48 %. Der durchschnittliche Drawdown der letzten 10 Jahre lag bei -15,32 %.

Intuit Inc. – umfangreiche Finanzsoftwares für betrieblichen Erfolg

Intuit, ein Unternehmen, das sich der Unterstützung von Verbrauchern und kleinen Unternehmen verschrieben hat, bedient 100 Millionen Kunden und verzeichnete im Geschäftsjahr, das am 31. Juli 2023 endete, einen Umsatz von 14,4 Mrd. USD. Als Spezialist für Finanzmanagement-, Compliance- und Marketingprodukte bietet Intuit eine Vielzahl von Dienstleistungen an, darunter TurboTax, Credit Karma, QuickBooks und Mailchimp. Diese Plattformen zielen darauf ab, das Finanzmanagement, die Kundengewinnung und die Steuererklärung zu vereinfachen. Intuit ist besonders darauf ausgerichtet, angehenden Unternehmern bei der Finanzverwaltung, der Kundenakquise, der Bezahlung von Mitarbeitern und dem Zugang zu Kapital zu helfen. An der Technologiefront setzt Intuit auf künstliche Intelligenz, um seine Ziele zu erreichen und die Kundenerfahrung zu verbessern. Das Unternehmen ist in vier Segmenten tätig: Small Business & Self-Employed, Consumer, Credit Karma und ProTax, die jeweils spezifische Kundenbedürfnisse von Geschäftslösungen bis hin zu persönlichen Finanzen und Steuererstellung abdecken.

Zu den Hauptprodukten gehören: Mint, QuickBooks, Quicken und TurboTax. Mint ist eine Online-Plattform für die persönliche Finanzverwaltung, die es den Nutzern ermöglicht, ihre Bankkonten, Kreditkarten, Rechnungen und Budgets zu verbinden und zu überwachen. Bei QuickBooks handelt es sich um eine Software für die Buchhaltung und das Finanzmanagement von kleinen und mittleren Unternehmen. Damit lassen sich Rechnungen, Zahlungen, Inventar, Gehaltsabrechnungen und Berichte effizient verwalten. Quicken ist eine Software für die persönliche Finanzverwaltung, die es den Nutzern ermöglicht, ihre Einnahmen, Ausgaben, Investitionen und Steuern zu verfolgen und zu planen. Die TurboTax-Software hilft bei der Erstellung der Steuererklärung.

Intuit erwarb Credit Karma im Dezember 2020 und MailChimp im November 2021. Beide Unternehmen standen jedoch im Umfeld nach der Pandemie unter Druck und belasteten das Umsatzwachstum von Intuit. Insbesondere Credit Karma bereitet den Anlegern Sorgen. Das Segment machte im Geschäftsjahr 2023 rund 11 % der Gesamteinnahmen aus und ging im 4. Quartal 2023 um 11 % im Vergleich zum Vorjahr zurück, was auf eine Kombination aus "makroökonomischem Gegenwind bei Privatkrediten, Autoversicherungen, Wohnungsbaudarlehen und Autokrediten" zurückzuführen ist, wie das Management erklärt. Man geht nun von einem langsameren Rückgang bei Credit Karma für das Geschäftsjahr 2024 aus und erwartet ein Wachstum von -3 % bis 3 %. Dennoch glauben wir, dass die Erholung von ProTax und Credit Karma das langsamere Wachstum im Segment der kleinen Unternehmen und Selbstständigen in naher Zukunft nicht ausgleichen wird.

Das Segment "Small Business & Self-Employed" verzeichnete ein rasantes Wachstum und stieg von 49 % im Jahr 2021 auf 56 % der Einnahmen des Unternehmens im Jahr 2023, was deutlich zeigt, dass dieses Segment an Bedeutung gewinnt. Der Anteil des Privatkundensegments ist hingegen von 37 % im Jahr 2021 auf 29 % im Jahr 2023 gesunken. Einer der Gründe für diesen Rückgang könnte der verstärkte Wettbewerb oder eine allgemeine Marktsättigung in diesem Bereich sein. ProTax verzeichnet ein stetiges Wachstum und hält sich bei etwa 4 bis 5 % der Einnahmen. Das rückläufiges Verbrauchersegment gibt jedoch Anlass zur Sorge und sollte weiter im Blick behalten werden. Wenn hingegen das Segment "Small Business & Self-Employed" den starken Wachstumstrend fortsetzt, könnte es im nächsten Jahr etwa 58 bis 60 % des Umsatzes ausmachen. Dieses Segment ist eindeutig das Zugpferd in diesem Bereich und hat seinen Umsatzbeitrag in nur zwei Jahren um sieben Prozentpunkte erhöht.

Strategisch konzentriert sich Intuit darauf, eine globale KI-gesteuerte Plattform zu werden, mit fünf "Big Bets" als Schwerpunktbereichen. Dazu gehört die Anwendung von KI in drei Schlüsselbereichen: ein offener Plattformansatz, eine tiefere Anwendung von KI-Technologie und die Integration von KI-Experten in die Plattform. Diese Strategie zielt darauf ab, zentrale Kundenherausforderungen wie Finanzmanagement, Vertrauen und finanzielle Entscheidungsfindung anzugehen.

Das Unternehmen besteht schon seit langem und hat durch organische und Fusionen und Übernahmen eine enorme Größe von 14,3 Mrd. USD Jahresumsatz im Geschäftsjahr 2023 erreicht. In ähnlicher Weise stieg das Betriebsergebnis um 22 % von 2,57 Mrd. USD im Jahr 2021 auf 3,14 Mrd. USD im Jahr 2023. Der Nettogewinn legte um 15 % von 2,07 Mrd. USD im Jahr 2022 auf 2,384 Mrd. USD im Jahr 2023. Was die Rentabilität betrifft, so liegt die Nettogewinnmarge für 2023 bei 16,6 %. Der verwässerte Nettogewinn pro Aktie stieg um 16 % von 7,28 USD auf 8,42 USD, während der Umsatz im Segment Small Business & Self-Employed mit einem Wachstum von 24 % beeindruckte. Intuit ist auch eine Cash-Maschine, welche in den letzten 10 Jahren eine Free Cashflow-Marge von 20 bis 30 % beibehalten hat und der Free Cashflow in den letzten 10 Jahren um mehr als 15 % gestiegen ist.

Die Aktien von Intuit haben in den letzten Jahren eine starke Performance gezeigt. Die Rendite der letzten 12 Monate beträgt 30,03 %, während die durchschnittliche Rendite der vergangenen fünf Jahre bei 19,25 % und der letzten drei Jahre bei 17,17 % lag. Der durchschnittliche Drawdown der letzten 10 Jahre betrug -22,54 %.

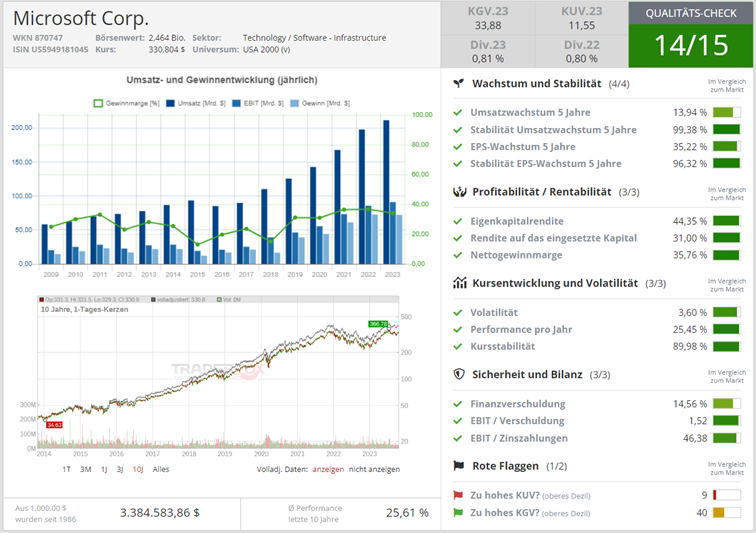

Microsoft Corp. - Gut diversifiziert, erstklassiges Management und fair bewertet

Microsoft ist ein weltweit führendes Softwareunternehmen. Die Gesellschaft bietet ein breites Spektrum an Software-Produkten und Dienstleistungen für verschiedene Nutzergeräte. Die Produktpalette erstreckt sich von den Windows-Betriebssystemen für PCs, Mobilgeräte und Netzwerke über Serversoftware für Unternehmen sowie private Nutzer und Multimedia-Anwendungen bis hin zu Internet-Plattformen und Entwickler-Tools. Im Onlinebereich betreibt der Konzern die Internet-Suchmaschine Bing und die Abonnementversionen der neuesten Office-Varianten. Über den Internet-Telefondienst Skype stellt das Unternehmen seinen Kunden sowohl Sprach- als auch Videotelefonie zur Verfügung. Die Hardware-Sparte des Unternehmens bedient Microsoft Surface, eine Reihe verschiedener Tablets. Mit den Videospielkonsolen Xbox 360 und Xbox One platziert sich Microsoft außerdem an den Spitzenpositionen der Videospielbranche. Microsoft ist in 190 Ländern in drei Segmenten tätig: Produktivität und Geschäftsprozesse, Intelligent Cloud Computing und Personal Computing.

Das Segment Produktivität und Geschäftsprozesse (33 % des Umsatzes) umfasst Produkte und Dienstleistungen aus dem Portfolio der Produktivitäts-, Kommunikations- und Informationsdienste von Microsoft. Zu den Angeboten in diesem Segment gehören Office 365-Abonnements, LinkedIn, Dynamics 365 und mehr. Die Margen in diesem Segment haben sich in den letzten fünf Jahren kontinuierlich verbessert, was zum Teil auf die Preissetzungsmacht bei Office 365-Abonnements zurückzuführen ist.

Intelligent Cloud (41 % des Umsatzes) umfasst die öffentlichen, privaten und hybriden Serverprodukte und Cloud-Services des Unternehmens, die moderne Unternehmen und Entwickler unterstützen. Dieses Segment besteht hauptsächlich aus Azure; andere Cloud-Dienste umfassen SQL-Server, Windows Server, Visual Studio, System Center und mehr. Dieser Bereich trägt bei weitem am meisten zum Umsatz von Microsoft bei. Da immer mehr Unternehmen auf die Cloud umsteigen, stieg der Anteil dieses Segments am Gesamtumsatz von 31 % im Jahr 2019 auf 41 % im Jahr 2023. Ich glaube, dass in diesem Segment noch mehr Wachstum möglich ist, da sich die Umstellung auf Cloud Computing fortsetzt.

Der Bereich Personal Computing (26 % des Umsatzes) besteht aus Produkten und Dienstleistungen, die den Kunden in den Mittelpunkt der Erfahrung mit der Microsoft Technologie stellen. Zu den Produkten gehören Windows, Spiele ("Xbox"), Suche ("Bing") und Hardwaregeräte (Surface und PC-Zubehör). Dieses Segment verzeichnete von den anderen Segmenten das geringste Wachstum. Die Übernahme des Gaming-Unternehmens Activision Blizzard dürfte hier jedoch für neues Wachstumspotenzial sorgen.

Das Unternehmen ist gut diversifiziert, verfügt über ein hervorragendes Management und eine solide Finanzlage. Im Gegensatz zu den meisten Softwareunternehmen zielt die diversifizierte Produktpalette von Microsoft auf Unternehmenseffizienz, Zusammenarbeit, Cloud-Transformation und Business Intelligence ab. Ein großer Teil der Einnahmen ist wiederkehrend und wird durch einen großen und treuen Kundenstamm gestützt. Dennoch ist der Wettbewerb im wachsenden Cloud-Geschäft heftig. Jedes Unternehmen versucht, mit Giganten wie AWS und Azure zu konkurrieren. Zu den Wettbewerbern in diesem Bereich gehören Salesforce, Oracle, Alphabet, Amazon und andere. Ein weiteres Risiko sind die aktuell schwierigen wirtschaftlichen Bedingungen, die Unternehmen dazu zwingen werden, ihre Ausgaben für Technologie zu kürzen.

Microsoft hat am 24.10.2023 gute Ergebnisse veröffentlicht. Der Umsatz legte im Vergleich zum Vorjahreszeitraum um 13 % auf 56,5 Mrd. USD zu. Der Erlös lag damit über den Erwartungen der Analysten. Der Quartalsgewinn belief sich auf 22,3 Mrd. USD - ein Plus von 27 % gegenüber dem Vorjahreszeitraum. Die jüngsten Investitionen in die KI-Technologie trugen dazu bei, den Umsatz im Septemberquartal anzukurbeln, insbesondere im "intelligenten Cloud-Geschäft", das im Vergleich zum Vorjahreszeitraum um 19 % auf 24,3 Mrd. USD stieg. Die Verbraucher zeigten bei den Gerätekäufen aber Zurückhaltung. Der Umsatz im Bereich "Devices" ging im Jahresvergleich um 22 % zurück, obwohl der Gesamtumsatz im Segment "Personal Computing" um 3 % anstieg. Anhaltende Sorgen über eine mögliche Konjunkturabschwächung könnten sich auf das wichtige Weihnachtsgeschäft auswirken.

In den letzten 12 Monaten verzeichnete Microsoft eine beeindruckende Rendite von 46,63 %. Die durchschnittliche Rendite der vergangenen fünf Jahre betrug 25,29 %, während die Rendite der letzten drei Jahre bei 17,66 % lag. Der durchschnittliche Drawdown der letzten zehn Jahre belief sich auf -17,85 %, was auf eine robuste Stabilität hindeutet.

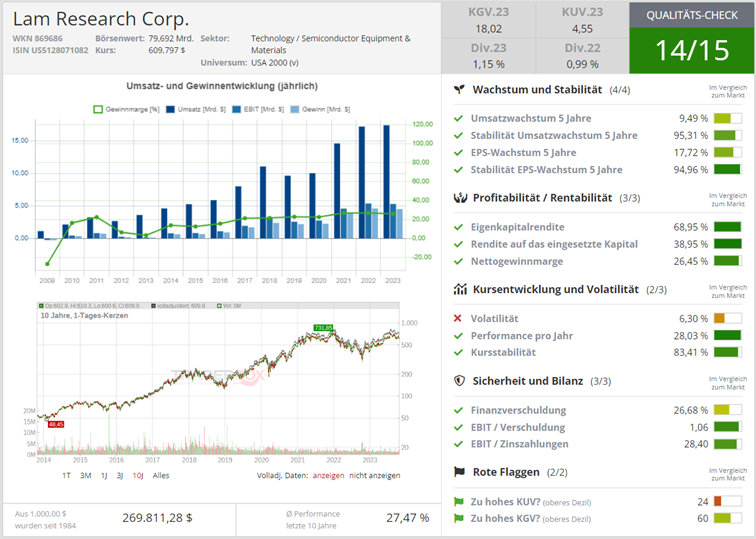

Lam Research - Starker Partner bei HPC und KI-Chips

Die Lam Research ist ein führender Anbieter von Wafer-Ausrüstungen und ergänzenden Dienstleistungen für die Halbleiterindustrie. Der US-amerikanische Konzern bietet Anlagentechnik und zahlreiche Serviceleistungen rund um den Betrieb der dieser. Neben Komplettsystemen zur Waferherstellung offeriert LAM Research Ausrüstung zur Reinigung von fertiggestellten Wafern sowie Einzelteile zum Einbau in bestehende Systeme. In Zusammenarbeit mit unterschiedlichen Tochter- und Beteiligungsgesellschaften arbeitet das Unternehmen an Produktionsstandorten in Nordamerika, Europa und Asien.

Die Nachwirkungen der Pandemie haben in den letzten Jahren einen weltweiten Chipmangel verursacht. Die Situation war zeitweise katastrophal, und Führungskräfte von Chip-Herstellern prognostizierten, dass die Chip-Knappheit in der ersten Hälfte des Jahres 2023 beendet sein würde. Zu dieser Zeit sorgte die weltweite Chip-Knappheit für Rückenwind für eine mehrjährige Investitionswelle der Chiphersteller in Wafer-Fertigungsanlagen (WFE), die das Geschäft von Lam Research und anderen WFE-Unternehmen ankurbelte. Der Markt für NAND- und DRAM-Speicherchips begann in der zweiten Hälfte des Jahres 2022 zu implodieren und die Schwäche hat bis ins Jahr 2023 angehalten. Die WFE-Ausgaben beliefen sich Ende 2022 auf 94 Mrd. USD. Anfang des Jahres sagte der Lam Research CEO, dass er davon ausgeht, dass die Gesamtausgaben für WFE im Jahr 2023 um die 70 Mrd. USD liegen werden, was einem Rückgang von etwa 20 % entspricht.

Auf der Evercore ISI 2023 Semiconductor & Semiconductor Equipment Conference sagte der CFO wiederum, dass er in seiner gesamten Laufbahn noch nie einen so starken Abschwung erlebt hat. Insgesamt seien die Speicherpreise im Jahresvergleich um mehr als 40 % gesunken, wenn man die Investitionen betrachtet. NAND sogar um 75 %. Das ist beträchtlich. Wenn die Chiphersteller eine geringere Auslastung haben, nutzen sie weniger Chipherstellungskapazitäten, was negative Auswirkungen für WFE-Unternehmen wie Lam Research hat. Wenn die Auslastung zurückgefahren wird, nutzen die Hersteller die vorhandenen WFE-Anlagen weniger, was zu einem geringeren Absatz von neuen Anlagen, Ersatzteilen, Serviceeinsätzen und Upgrades führt. Doch scheint sich die Lage langsam aufzuhellen.

Der Mikroelektronik-Industrieverband SEMI.org hat vor kurzem einen Bericht veröffentlicht, in dem ein deutlicher Aufschwung bei den WFE-Speicherausgaben im Jahr 2024 prognostiziert wird. Ein weiterer Faktor, den Anleger in Betracht ziehen sollten, ist die Tatsache, dass Micron, einer der größten Speicherhersteller der Welt, in seinem Ergebnisbericht für das 3. Quartal angedeutet hat, dass das Unternehmen plant, die Ausgaben für WFE im Jahr 2024 zu erhöhen. Hinzu kommen allerhand Wachstumstreiber. Fortschrittliche Technologien wie Cloud, 5G, KI, Hochleistungscomputer, Wearables und IoT haben die Nachfrage nach Halbleitern mit höherer Effizienz, Energie und Leistung erhöht. Eine der wichtigsten Innovationen der Branche, um mit diesem Bedarf an besseren Chips Schritt zu halten, ist die Verwendung dreidimensionaler (3D) Architekturen und fortschrittlicher Verpackungen - ein Trend, der den Absatz von Ätz- und Abscheidungswerkzeugen von Lam Research begünstigt.

Die Möglichkeiten für 3D-Strukturen sind enorm. So beträgt die Chance für Gate-Allaround-Chips allein im Foundry- und Logikbereich fast 1 Milliarde Dollar pro 100.000 Wafer-Starts, die Chiphersteller generieren. Das Management von Lam ist der Ansicht, dass das Unternehmen einen beträchtlichen Anteil an diesem Geschäft gewinnen kann. Was das Advanced Packaging betrifft, so sagte Chief Executive Officer Tim Archer während der Gewinnbenachrichtigung von Lam Research für das Juniquartal: "Insgesamt haben wir einen Marktanteil von mehr als 50 % bei Depositions- und Kantenlösungen, die für das fortschrittliche 3D-Stacking von Speicher mit hoher Bandbreite erforderlich sind." Neben der Umstellung auf 3D-Architekturen dürfte das Unternehmen von dem Quantensprung bei der Einführung von künstlicher Intelligenz profitieren, der durch OpenAI ausgelöst wurde, das mit ChatGPT generative KI in die Welt brachte. Das Management von Lam geht davon aus, dass jedes 1 % des Rechenzentrumsvolumens, das auf einen KI-Server im Vergleich zu einer herkömmlichen Serverkonfiguration umgestellt wird, zusätzliche 1 bis 1,5 Mrd. USD an WFE-Investitionen nach sich ziehen wird.

Im September-Quartal meldete Lam Research einen Umsatz von 3,48 Mrd. USD, was einem Anstieg von 9 % gegenüber dem Vorquartal, aber einem Rückgang von 31 % gegenüber dem Vorjahr entspricht. Trotz des Rückgangs im Jahresvergleich übertraf diese Umsatzzahl die Konsensschätzungen um 1,7 %. Die Bruttomarge von 47,9 % übertraf die Konsensschätzungen um 145 Basispunkte, und die operative Marge von 30,1 % lag 215 Basispunkte über den Erwartungen. Der Gewinn pro Aktie von 6,85 USD lag um 0,72 USD oder 11 % über den Konsensschätzungen. Die Umsätze von Lam Research in China haben sich im Vergleich zum Vorquartal verdoppelt und machen 48 % des Gesamtumsatzes aus.

Die Investitionen in China werden voraussichtlich, sofern es keine nennenswerten regulatorischen Eingriffe der US-Regierung gibt, auch im Jahr 2024 anhalten werden. Dies wird durch die steigende Nachfrage nach Trailing Nodes und die Förderung der lokalen Fertigung vorangetrieben. Eine Verschiebung der Marktanforderungen, die zum Teil auf die Zunahme von KI und IoT zurückzuführen ist, führt zu einer stärkeren Betonung von Leitknoten (trailing-nodes). Für das Dezemberquartal rechnet das Unternehmen mit einem Umsatz von etwa 3,70 Mrd. USD, was 1,5 % über den Konsensschätzungen liegt. Die Bruttomarge wird voraussichtlich bei 47,0 % und die operative Marge voraussichtlich bei 29,5 % liegen. Die EPS-Prognose beziffert sich auf 7 USD je Aktie.

Die Aktien-Performance der letzten Jahre kann sich sehen lassen. Mit einer Rendite von 86,59 % in den letzten 12 Monaten und durchschnittlichen Renditen von 28,66 % bzw. 25,89 % über die vergangenen fünf bzw. drei Jahre gehört Lam Research zu den Top-Performern.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von