Citigroup, Exxon & Co.: 4 Dividenden-Aktien aus den USA

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Unternehmen, die ihre Anleger regelmäßig am Erfolg beteiligen, verzeichnen langfristig weniger starke Ausschläge und schonen die Nerven der Anleger. Die Ausschüttungen spielen zudem eine entscheidende Rolle bei der Performance einer Aktie. Darüber hinaus können robuste Dividendenzahlungen dazu beitragen, die Kursrisiken in volatilen Marktzeiten einzudämmen. Anleger können sich über regelmäßige passive Einnahmen freuen, ohne ihre Anteile verkaufen zu müssen. Oft sind solche Dividenden-Werte bei Unternehmen mit einem etablierten und stabilen Geschäftsmodell zu finden.

Im Folgenden werden vier US-Werte vorgestellt, die ihre Anleger mit hohen Ausschüttungen belohnen.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox-Software Dividendenwerte zu identifizieren. Neben dem täglich aktualisierten Research-Report mit der Bezeichnung die "100 besten Dividendenaktien weltweit", sind unter https://paper.traderfox.com etwa auch die Reports "Dividenden-Aktien" aus Europa oder "Dividenden-Aristokraten" aus den USA abrufbar.

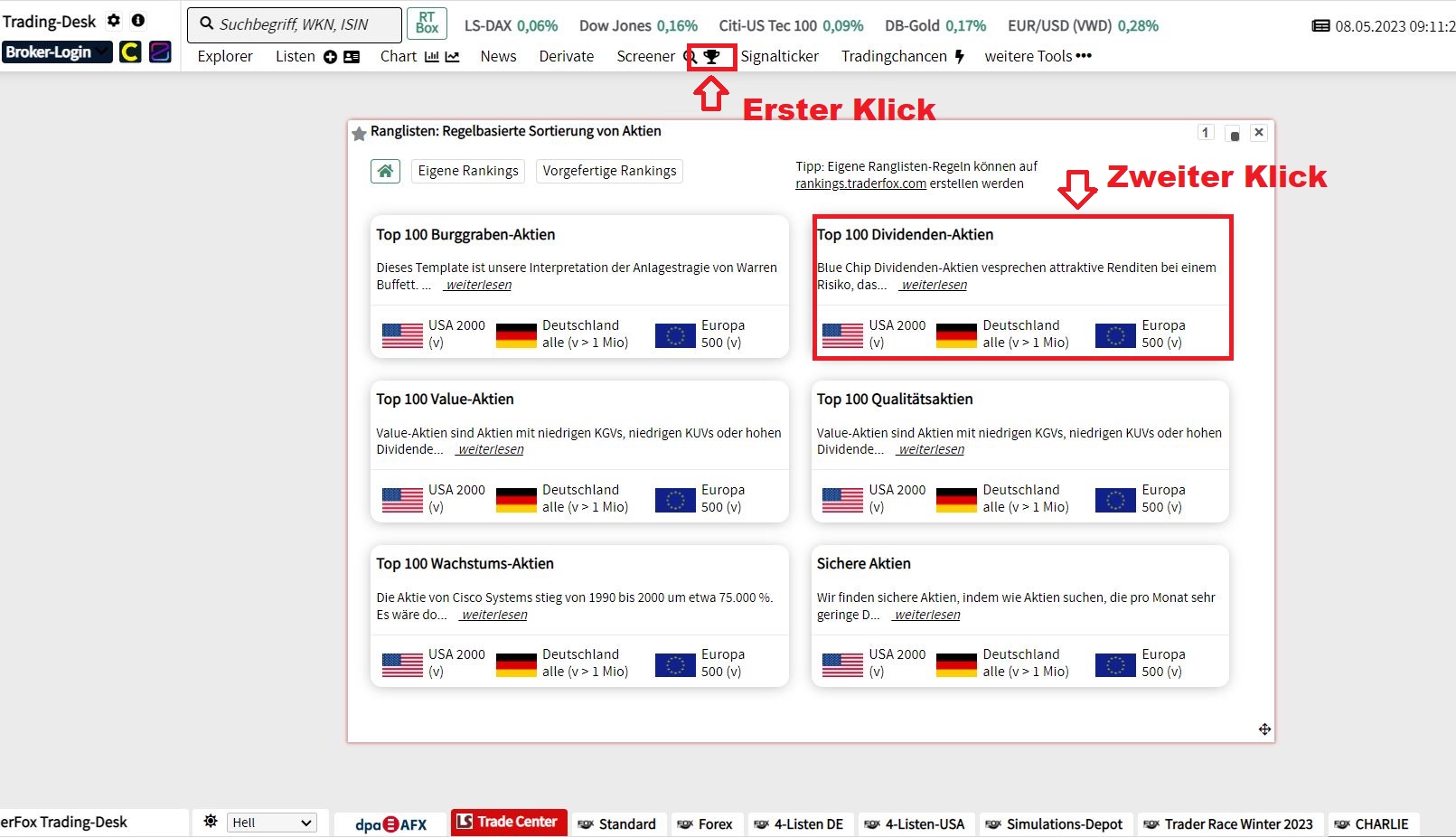

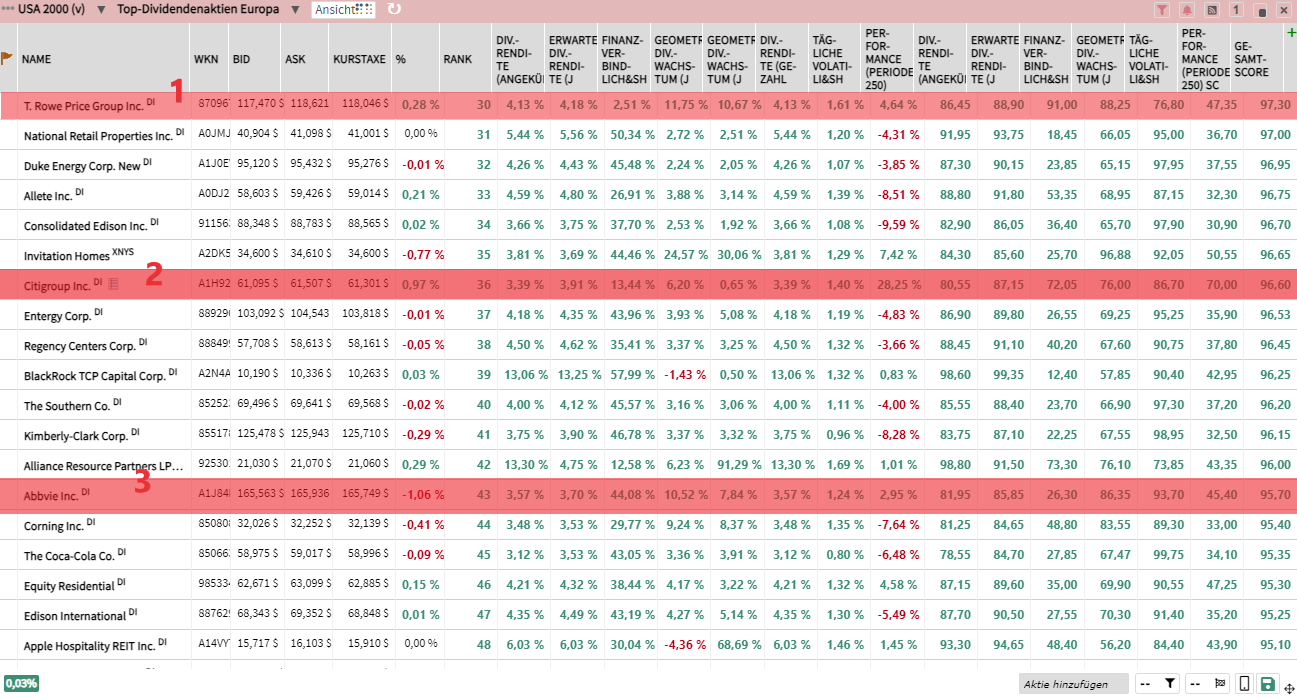

Auch im Trading-Desk kann man sich über das Pokal-Symbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen. Unter dem entsprechenden Reiter können Dividendentitel aus den USA, Deutschland oder Europa ausgewählt werden. Die Rangliste kann beliebig sortiert werden.

Beim Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie zum Beispiel dem Wachstum der Dividenden in den vergangenen 10 Jahren. Als Qualitätskriterien zur Gewährleistung einer vielversprechenden Perspektive für die Aktien setzen wir auf Volatilität und relative Stärke. Dividendenaktien mit einer schwachen Geschäftsperspektive entwickeln sich meist schlechter und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

T. Rowe Price Group: 2023 war herausfordernd – es dürften bessere Zeiten bevorstehen

- Nächste Dividendenzahlung: Vierteljährlich

- Höhe der letzten Dividende: 1,24 USD

- Dividendenrendite (Forward): 4,26 %

Die 1937 gegründete T. Rowe Price Group ist ein globales Investment-Management-Unternehmen mit einem verwalteten Vermögen von 1,54 Bio. USD (Stand: 31. März). Damit ist T. Rowe Price einer der größten Vermögensverwalter der USA. Die Organisation bietet eine breite Palette von Investmentfonds, Sub-Advisory-Services und separate Account-Verwaltung für individuelle, institutionelle Anleger und Finanzintermediäre an. Darüber hinaus bietet das Unternehmen hochentwickelte Tools für die Anlageplanung und -beratung an. Der "disziplinierte, risikobewusste" Investmentansatz von T. Rowe Price konzentriere sich auf Diversifizierung, Stilkonsistenz und fundamentales Research, so das Unternehmen. Die Experten von Morningstar kommentieren, dass etwa zwei Drittel der verwalteten Vermögenswerte sich in Altersvorsorgekonten befänden, was T. Rowe Price einen etwas stabileren Kundenstamm beschere als den meisten seiner Wettbewerber.

Das Jahr 2023 war schwierig und geprägt von erheblichen Nettoabflüssen. Dennoch gab es auch Fortschritte. Die Anlageergebnisse verbesserten sich, insbesondere bei den Large-Cap-Wachstumsfonds, die ein äußerst starkes Jahr verzeichnet haben. Im 4. Quartal stiegen die verwalteten Vermögenswerte um 98 Mrd. auf 1,45 Bio. USD. Der erzielte Nettoumsatz belief sich auf 1,6 Mrd. USD – ein Anstieg von 7,7 % gegenüber dem Vorjahreszeitraum. Mit dem Umsatz hat das Unternehmen die Erwartungen der Analysten leicht übertreffen können. CEO Rob Sharps kommentierte, dass die T. Rowe Price Group Maßnahmen ergriffen habe, um sicherzustellen, dass das Unternehmen für zukünftiges Wachstum gerüstet sei. Er betonte, dass die Gruppe eine Reihe von Frühindikatoren beobachte, die die Zuversicht stärkten, dass bessere Zeiten bevorstünden.

Im 4. Quartal hat der Konzern 384 Mio. USD und im Gesamtjahr 2023 1,38 Mrd. USD an die Aktionäre zurückgeführt. Darunter fallen die wiederkehrende vierteljährliche Dividende und Aktienrückkäufe. Die Dividendenrendite (forward) beläuft sich auf 4,26 %.

Die T. Rowe Price Group hat mit ihren Zahlen zum 4. Quartal 2023 die Erwartungen der Analysten leicht übertroffen. Nach einem kurzen Rückgang konnte sich der Aktienkurs wieder erholen und liegt derzeit über dem GD 50 und dem GD 200. Bei etwa 122 USD gibt es einen charttechnischen Widerstand auf langfristiger Basis.

Gemäß Morningstar hat der Vermögensverwalter im Juni 2021 eine "special cash dividend" in Höhe von 3 USD ausgeschüttet. Die reguläre Dividende wurde von 2021 auf 2022 von 1,08 auf 1,2 USD erhöht. T. Rowe Price Group hat seine Ausschüttung zuletzt von 1,22 USD weiter auf 1,24 USD angehoben. Über die vergangenen fünf Jahre hinweg hat sich der Aktienkurs rückläufig entwickelt und notiert über diesen Zeitraum rund 13,5 % im Minus, was die Dividendenrendite ebenfalls steigen lässt.

Citigroup: US-Bank will Kosten senken und Kunden in Asien ansprechen

- Nächste Dividendenzahlung: Vierteljährlich

- Höhe der Dividende: 0,53 USD

- Dividendenrendite (Forward): 3,41 %

Die US-Bank Citigroup bezeichnet sich als Bankpartner für Institutionen mit grenzüberschreitendem Bedarf, als weltweit führenden Anbieter im Wealth Management und als geschätzte Privatkundenbank auf dem Heimatmarkt. Das Vermögensverwaltungsgeschäft der Citigroup hatte im Jahr 2007, kurz vor der Finanzkrise, einen Gewinn von 2 Mrd. USD erwirtschaftet. Ende des vergangenen Jahres war es kaum noch kostendeckend. Citigroup-CEO Jane Fraser steht unter Druck, die Gewinne zu steigern.

Andy Sieg wurde von der Citigroup abgeworben, nachdem er zuvor den Geschäftsbereich Merrill Wealth Management der Bank of America geleitet hatte. In einem Interview mit dem Wall Street Journal kommentierte Sieg, er wolle Kosten senken, wohlhabende Kunden dazu bringen, mehr von ihren Anlagen zu übertragen, und Kunden in Asien ansprechen. Die Bank habe die Marke, die Kunden und die Fähigkeiten, um die Nummer 1 im Vermögensverwaltungsgeschäft zu werden, so Sieg. Citi verfügt über 1 Bio. USD an Kundenguthaben (Investitionen, Einlagen und Kredite). Kunden hätten jedoch 5 Bio. USD an Investitionen anderswo, so Sieg. Am Freitag, den 12.04., berichtet die US-Bank über die Zahlen zum abgelaufenen Quartal.

Höhere Zinsen könnten sich für die Banken als zweischneidiges Schwert erweisen. Zu den Risiken für die Banken gehört auch die Ungewissheit darüber, wie Unternehmen, Verbraucher und Investoren, mit denen sie Geschäfte machen, die Periode mit höheren und längeren Kreditkosten überstehen werden. Laut dem Wall Street Journal konzentrieren sich Experten insbesondere auf den Nettozinsertrag der Banken. Dieser gewinnt an Bedeutung, da die Kreditgeber eine überraschend gesunde Wirtschaft beobachten und für dieses Jahr weniger Zinssenkungen erwarten, als die Federal Reserve ursprünglich prognostiziert hatte. Die Citigroup befinde sich laut Morningstar mitten im Prozess einer strategischen Neupositionierung und unternehme Schritte wie die Ausgliederung des Verbrauchergeschäfts in Mexiko und Reinvestitionen in das Geschäftskunden- und Vermögensgeschäft. Negativ sehen die Experten, dass die Geschäftsleistung der Bank erwartet, die Renditeziele erst in zwei bis drei Jahren zu erreichen. In der Vergangenheit war die Performance zudem unterdurchschnittlich. Doch Anleger profitieren von der hohen Ausschüttung. Die Dividendenrendite beläuft sich hier (forward) auf 3,41 %.

Über den Zeitraum der vergangenen 12 Monate notiert das Papier über 33 % im Plus und befindet sich über den wichtigen gleitenden Durchschnitten. Zuvor hatten investierte Anleger wenig Grund zur Freude. Trotz des jüngsten Kursanstiegs liegt der Aktienkurs über einen Zeitraum von 5 Jahren rund 5 % im Minus. Heute, am 12.04., berichtet die Citigroup über die Quartalszahlen des vergangenen Quartals.

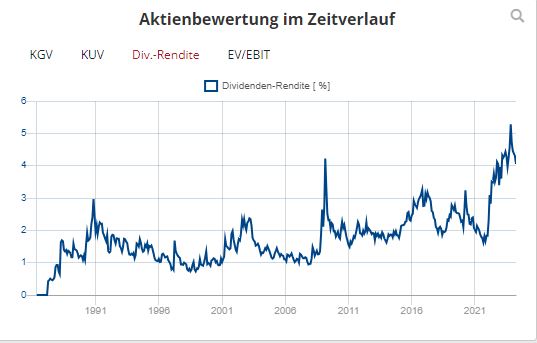

Seit 2020 hat die Quartalsdividende 0,51 USD betragen, ab dem 2. Quartal 2023 wurde die Ausschüttung auf 0,53 USD erhöht. Im Zuge der Finanzkrise ist der Aktienkurs stark eingebrochen. Die Dividendenrendite ist in diesem Zeitraum nach oben geschossen.

AbbVie: Skyrizi und Rinvoq könnten in 2027 einen Umsatz von mehr als 27 Mrd. USD erwirtschaften

- Nächste Dividendenzahlung: 15.05.2024

- Höhe der letzten Dividende: 1,55 USD

- Dividendenrendite (Forward): 3,67 %

Der Umsatz des biopharmazeutischen Unternehmens AbbVie belief sich im 4. Quartal auf 14,3 Mrd. USD. Das entspricht zwar einem Rückgang von 5,4 %, war aber leicht besser als die Erwartungen der Analysten. Zudem seien die verbesserten Aussichten für die langfristigen Verkäufe der Immunologie-Medikamente Skyrizi und Rinvoq ebenfalls gut angekommen, kommentierte Barrons. Anfang April hatte das Unternehmen jedoch mitgeteilt, dass es aufgrund von Forschungs- und Entwicklungskosten in Höhe von 164 Mio. USD einen Gewinnrückgang von 0,08 USD je Aktie erwartet. Daraufhin hat die Aktie an Wert verloren.

JPMorgan-Analyst Chris Schott kommentierte, dass der Kursrückgang eine Chance sei, den gut positionierten Namen in der Large-Cap-Abdeckung zu kaufen. Der Analyst bleibt vor dem Hintergrund der neuen Produkte, angeführt von Skyrizi und Rinvoq, optimistisch. Die Produkte könnten kumulativ einen Spitzenumsatz von über 35 Mrd. USD erreichen und damit Humira übertreffen. Bis zum Ende des Jahrzehnts könnten die Produkte jährliche Wachstumsraten der Spitzenklasse innerhalb des Pharmasektors generieren. AbbVie selbst hat seine langfristige Umsatzprognose für die beiden Produkte bis zum Jahr 2027 angehoben. Skyrizi und Rinvoq sollen in 2027 einen Umsatz von mehr als 27 Mrd. USD erwirtschaften. Das entspricht einem Anstieg von etwa 6 Mrd. USD gegenüber der vorherigen Prognose.

AbbVie-CEO Richard A. Gonzalez bezeichnet 2024 als ein spannendes Jahr für den Konzern. Das Unternehmen sei gut positioniert, um die Humira-Erosion vollständig aufzufangen und ein bescheidenes operatives Umsatzwachstum zu erzielen. Im Jahr 2025 will das Unternehmen zu robustem Wachstum zurückkehren und bis zum Ende des Jahrzehnts weiter expandieren. Die negativen Faktoren, die die Quartalsergebnisse beeinträchtigen könnten, seien laut JPMorgan scheinbar gut in den Finanzprognosen des Managements reflektiert. Schott bekräftigte das Kursziel von 190 USD.

AbbVie bietet eine hohe Dividendenrendite, die als Bewertungshilfe dienen könnte. Am 15.05. soll eine Bardividende von 1,55 USD je Aktie ausgeschüttet werden. Die Dividendenrendite (forward) beläuft sich auf 3,67 %.

Das Papier notiert über dem GD 200, ist jedoch zuletzt unter den GD 50 gefallen. Derzeit befindet sich die Aktie an ihrem 4-Wochen-Tiefstand. Eine Ankündigung Anfang April hat zu einem Kursrückgang geführt - aufgrund höherer Forschungs- und Entwicklungskosten hat das Unternehmen einen erwarteten Gewinnrückgang von 0,08 USD angekündigt.

Seit 2013 hat der Konzern seine Dividende um über 285 % erhöht. AbbVie ist Mitglied im S&P Dividend Aristocrat Index, der Unternehmen abbildet, die ihre Dividende in mindestens 25 aufeinanderfolgenden Jahren jährlich erhöht haben.

Exxon übertrifft seine Konkurrenz in Sachen Kapitalrückführung an die Anleger

- Nächste Dividendenzahlung: Vierteljährlich

- Höhe der letzten Dividende: 0,95 USD

- Dividendenrendite (Forward): 3,11 %

Auf dem turbulenten Energiemarkt ist Rohöl von einem historischen Tiefstand aus dem April 2020 bis zum März 2022 auf 130 USD angestiegen. In jüngster Vergangenheit haben sich die Preise recht vorteilhaft entwickelt. Die laufenden Produktionskürzungen der OPEC-Länder sowie geopolitische Risiken ließen die Preise nach einem schwachen Jahr 2023 wieder steigen. Erdgas wird derzeit aufgrund eines größeren Angebots und milderem Wetter wieder zu niedrigeren Preisen gehandelt. Angesichts der Unberechenbarkeit durch plötzliche Marktveränderungen gewinnen Dividenden an Bedeutung.

Exxon ist eines der größten börsennotierten Öl- und Gasunternehmen und ist in sämtlichen Bereichen der Energieerzeugung tätig – von der Ölförderung über die Raffination bis hin zur Vermarktung. Der Konzerngewinn belief sich im 4. Quartal auf 7,6 Mrd. USD nach 9,1 Mrd. USD im vorherigen Quartal. Der Gewinn wurde auch durch Wertminderungen von Vermögenswerten belastet, die teilweise durch günstige Steuer- und veräußerungsbezogene Posten ausgeglichen wurden. Ohne "identifizierte Posten" belief sich der Gewinn auf 10 Mrd. USD. Das Ergebnis wurde durch positive Marktbewertungen von Derivaten, ein verbessertes Volumen und Mix und höhere Margen im Bereich Chemie vorangetrieben. Niedrigere Raffineriemargen in der Branche und saisonalbedingt höhere Kosten haben die positive Entwicklung teilweise ausgeglichen.

Die konsequente Strategie und die exzellente Umsetzung im gesamten Unternehmen hätten zu branchenführenden Erträgen geführt und den Konzern in die Lage versetzt, 2023 mehr Barmittel an die Aktionäre zurückzugeben als die Konkurrenz, kommentierte Exxon-CEO Darren Woods das Ergebnis. Die Ausschüttungen belaufen sich für 2023 auf 32,4 Mrd. USD und beinhalten Dividenden in Höhe von 14,9 Mrd. USD und Aktienrückkäufe in Höhe von 17,4 Mrd. USD im Rahmen der angekündigten Pläne. Die Ausschüttungsquote des Konzerns liegt bei 40 % und die Dividendenrendite (forward) beläuft sich auf 3,11 %.

Anfang Februar hat der Energiekonzern seine Zahlen für das abgelaufene Quartal veröffentlicht. Dabei übertraf der Gewinn die Erwartungen. Nach einem kurzen Rückgang stieg der Aktienkurs in den folgenden Wochen kontinuierlich an. Derzeit notiert das Papier am Allzeithoch.

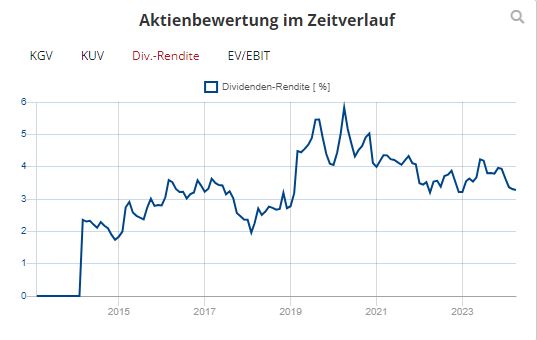

Die Dividendenzahlungen von ExxonMobil an die Aktionäre sind in den letzten 41 Jahren durchschnittlich um 5,8 % pro Jahr gestiegen. Die Dividende für das Schlussquartal 2023 wurde von zuvor 0,91 USD auf 0,95 USD erhöht. Im Diagramm ist ein deutlicher Anstieg der Dividendenrendite rund um den Beginn der Coronakrise zu erkennen; zu dieser Zeit war der Aktienkurs des Energiekonzerns eingebrochen.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von