Diese 4 NEO-Darvas Aktien befinden sich momentan im Fokus der Anleger!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 Mio. USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund eine Aktie zu kaufen darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

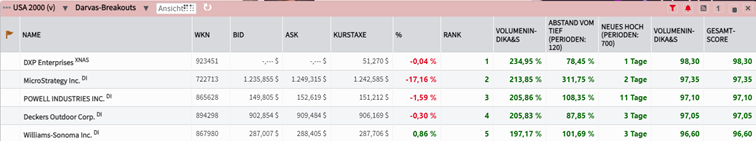

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

DXP Enterprises: Auf signifikantem Wachstumskurs mit verbesserten Margen

- Die Performance der letzten 12 Monate beträgt 102 %

- DXP Enterprises ist ein Anbieter von Wartungs- und Reparaturprodukten und -dienstleistungen, der sich auf Akquisitionen und Expansion konzentriert.

- Ein wichtiger Bestandteil der Wachstumsstrategie ist der Erwerb von Unternehmen mit ergänzenden oder wünschenswerten Produktlinien, Standorten oder Kunden.

DXP Enterprises (NASDAQ: DXPE) ist ein Anbieter von Wartungs- und Reparaturprodukten und -dienstleistungen. Das Geschäft kann in drei Segmente unterteilt werden: Service Center, Innovative Pumpenlösungen und Supply Chain Services. Das Service-Center-Geschäft trägt mit 70 % des Gesamtumsatzes am meisten zum Umsatz bei, gefolgt von Supply Chain Services und Innovative Pumping Solutions mit jeweils rund 15 %. Das Unternehmen bietet eine breite Palette von Industrieprodukten an, darunter Wälzlager, Antriebstechnik, Pumpen, Fluidtechnik, Sicherheitsprodukte und andere MRO-Produkte. Von Luftfahrt und Landwirtschaft bis hin zu Fertigung und Bauwesen deckt das Unternehmen eine Vielzahl von Branchen ab.

Die Industriekunden haben in den letzten Jahren die Zahl ihrer Lieferantenbeziehungen reduziert, um die Gesamteinkaufskosten zu senken, die Lagerverwaltung zu verbessern, einen gleichbleibend hohen Kundenservice zu gewährleisten und die Kaufkraft zu stärken. Diese Konzentration auf weniger Lieferanten hat zu einer Konsolidierung innerhalb der fragmentierten industriellen Vertriebsbranche geführt. In dem Maße, wie sich Industriekunden auf ihre Kernkompetenzen in der Fertigung oder anderen Produktionsbereichen konzentrieren, verlangen sie zunehmend nach maßgeschneiderten Integrationsdiensten, die aus wertschöpfenden traditionellen Vertriebs- und Lieferkettendiensten, modularen Ausrüstungen sowie Reparatur- und Wartungsdiensten bestehen. Hier setzt DXP an und bietet die notwendigen Dienstleistungen an.

Der Ansatz der integrierten Lieferung ermöglicht es dem Unternehmen, ein Programm zu entwickeln, das den Bedürfnissen des Kunden am besten entspricht. Kunden, die große Mengen an Produkten kaufen, können diesen Bedarf ganz oder größtenteils an DXP auslagern. Für Kunden mit kleinerem Bedarf können wiederum die traditionellen Vertriebskapazitäten mit den breiten Produktkategorien und fortschrittlichen Bestellsystemen kombiniert werden, um dem Kunden die Beschaffung aus einer Hand zu ermöglichen. All das, ohne die Verpflichtungen, die ein integrierter Liefervertrag mit sich bringt, einzugehen.

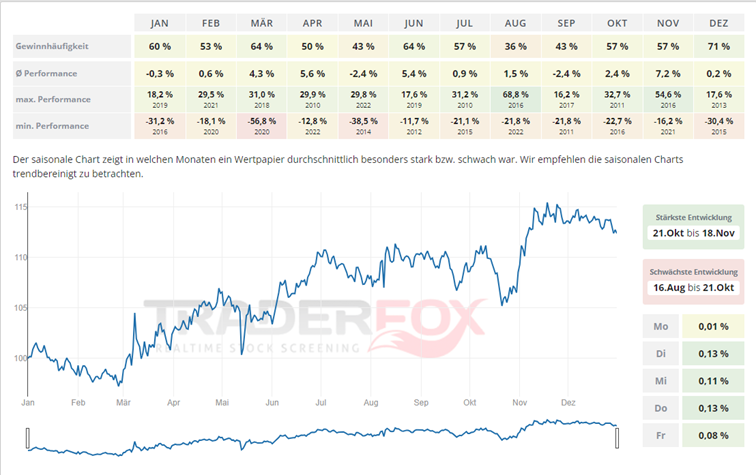

Die saisonal stärkste Phase hat die Aktie in einem kurzen Zeitraum von Mitte Oktober bis Mitte November. Speziell die ersten drei Novemberwochen stechen mit einer durchschnittlichen Performance von 7,2 % heraus.

Die saisonal stärkste Phase hat die Aktie in einem kurzen Zeitraum von Mitte Oktober bis Mitte November. Speziell die ersten drei Novemberwochen stechen mit einer durchschnittlichen Performance von 7,2 % heraus.

In den letzten 52 Wochen hat die Aktie von DXP Enterprises eine Rendite von 102 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 55 %. Die Aktie markierte das 52-Wochenhoch am 22.03.2024 bei 54,34 USD. Das 52-Wochentief markierte die Aktie am 10.05.2023 bei 22,06 USD. Seitdem konnte die Aktie um 139 % zulegen.

MicroStrategy: Eine einzigartige Geschäftsstrategie mit starkem Fokus auf Bitcoin

- Die Performance der letzten 12 Monate liegt bei 498 %.

- Das Unternehmen betreibt ein Business-Intelligence-Software-Geschäft und arbeitet eng mit Microsoft AWS zusammen.

- MicroStrategy besitzt eine beträchtliche Anzahl von Bitcoins, was es zu einem attraktiven Stellvertreter für Bitcoin macht.

Die MicroStrategy (NASDAQ: MSTR) ist ein Softwareunternehmen mit einem stabilen und profitablen Geschäft, das jedoch kaum noch wächst. Das Unternehmen hat sich auf die Entwicklung von Business-Intelligence-Software spezialisiert. Ihr Geschäftsmodell basiert auf dem Verkauf von Softwarelizenzen und Dienstleistungen im Bereich Datenanalyse und Business Intelligence. Was MicroStrategy einzigartig macht, ist die Tatsache, dass das Unternehmen einen revolutionären Ansatz zur Modernisierung seiner Finanzen verfolgte, indem es seine Bargeldbestände in Bitcoin umwandelte und sich zu einem geringen Prozentsatz verschuldete. Das Unternehmen hält gegenwärtig rund 214.246 Bitcoins im Wert von rund 14,4 Mrd. USD wert. Der MicroStrategy-Gründer Michael Saylor gehört zu den populärsten Bitcoin-Anhängern und sieht den Krypto-Coin als zuverlässiges Wertaufbewahrungsmittel, das nicht zuletzt dank seiner Open-Source-Architektur von der staatlichen Geldpolitik unabhängig sei.

MicroStrategy brachte im November 2023 seine KI/BI-Plattform in den AWS Marketplace. Durch die Kombination der leistungsstarken generativen KI von MicroStrategy für Business Intelligence mit der Skalierbarkeit und Zuverlässigkeit von Amazon Web Services können Kunden jetzt auf eine fertige Lösung zugreifen, mit der sie vertrauenswürdige KI in großem Umfang für Analysen einsetzen können. MicroStrategy ONE ist eine hochmoderne KI/BI-Plattform, die eine starke BI-Basis mit innovativen generativen KI-Funktionen kombiniert. Die Kombination aus KI und BI von MicroStrategy ermöglicht es Unternehmen, benutzerdefinierte KI-gestützte Geschäftsanwendungen auf der Grundlage vertrauenswürdiger Daten zu erstellen, den Datenzugriff zu erweitern und ansprechende Benutzererlebnisse zu bieten. Die Business-Intelligence-Branche steht bei der Integration von KI-Funktionen an der Spitze der Innovation, und MicroStrategy war mit der im 3. Quartal veröffentlichten ersten MicroStrategy-KI-Software, die Microsoft Azure OpenAI nutzt, der erste Anbieter auf dem Markt. Der Gesamtumsatz wuchs im 3. Quartal aufgrund des anhaltenden Wachstums in der Cloud sowie eines starken Quartals bei den Produktlizenzumsätzen. Das Management ist der Überzeugung, dass MicroStrategy gut aufgestellt ist, um sowohl vom Rückenwind des Bitcoins als auch vom Wachstum des BI-Geschäfts zu profitieren.

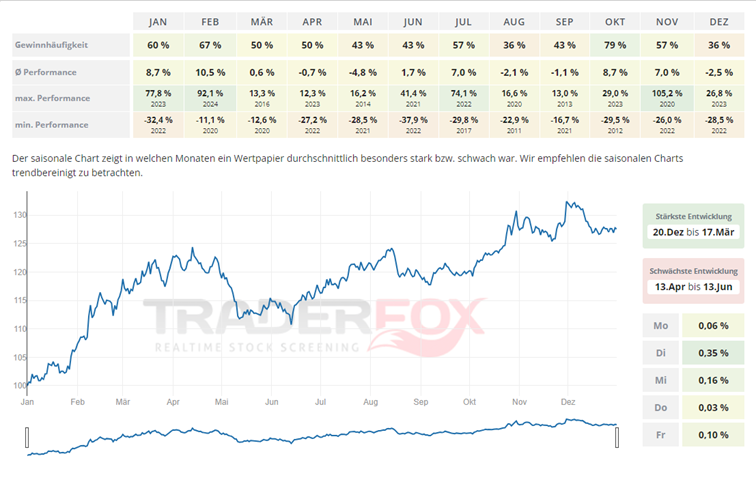

Mit Blick auf den saisonalen Chart wird deutlich, dass die Aktie vor allem in den Wintermonaten von Dezember bis Mitte März gut performt. Im Februar liegt die durchschnittliche Performance bei 10,5 %. Die Kursentwicklung von MicroStrategy ist stark mit der Performance vom Bitcoin korreliert. In den kalten Wintermonaten wird definitiv mehr gehandelt als im Sommer. Dies wird am Kursverlauf der Aktie deutlich.

Mit Blick auf den saisonalen Chart wird deutlich, dass die Aktie vor allem in den Wintermonaten von Dezember bis Mitte März gut performt. Im Februar liegt die durchschnittliche Performance bei 10,5 %. Die Kursentwicklung von MicroStrategy ist stark mit der Performance vom Bitcoin korreliert. In den kalten Wintermonaten wird definitiv mehr gehandelt als im Sommer. Dies wird am Kursverlauf der Aktie deutlich.

In den letzten 52 Wochen hat die Aktie von MicroStrategy eine Rendite von 498 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 130 %. Die Aktie markierte das 52-Wochenhoch am 15.03.2024 bei 1815 USD. Derzeitig notiert der Preis bei 1546 USD, womit sich die Aktie 15 % unter ihrem 52-Wochenhoch befindet. Das 52-Wochentief markierte die Aktie am 27.03.2023 bei 230,72 USD. Seitdem konnte die Aktie um 570 % seit Tief zulegen.

Powell Industries: Breit aufgestelltes Energieunternehmen mit Branchenrückenwind

- Die Performance der letzten 12 Monate liegt bei 240 %.

- Powell Industries ist auf maßgeschneiderte Geräte und Systeme für die Verteilung und Steuerung elektrischer Energie spezialisiert.

- Die Investitionen in erneuerbare Energien werden weiter steigen und dementsprechend die Nachfrage nach den Dienstleistungen von Powell ankurbeln.

Powell Industries (NASDAQ: POWL) und seine Tochtergesellschaften sind spezialisiert auf Design, Entwicklung, Herstellung, Verkauf und Wartung von kundenspezifischen Geräten und Systemen für die Verteilung, Steuerung und Überwachung von elektrischer Energie. Das Unternehmen bietet auch Mehrwertdienste wie Ersatzteile, Vor-Ort-Service, Installation und Modifikation an. Obwohl der Übergang zu umweltfreundlicher Energie in naher Zukunft einen Nachfrageanstieg durch neue Technologien, wie Biokraftstoffe und Biodiesel, ausgelöst hat, sind die größten Umsatzträger für POWL nach wie vor die traditionellen Branchen für fossile Brennstoffe. Andererseits können netzresistente Systeme und die Energiespeicherung unabhängig von Branchen oder Sektoren propagiert werden. Rechenzentren fallen für das Unternehmen bspw. unter den Sektor Gewerbe und sonstige Industrie. Die meisten Rechenzentren, die neu gebaut werden, legen Wert auf Nachhaltigkeit und grüne Initiativen. Diese Möglichkeiten spiegeln sich im Beitragswachstum dieses Sektors wider, das sich in den letzten drei Jahren verdreifacht hat.

Längerfristig ist das Unternehmen auf der Suche nach Möglichkeiten in den Bereichen Kohlenstoffabscheidung und Wasserstoff. Laut dem New Energy Outlook von BNEF muss die Welt zwischen 2023 und 2030 insgesamt 8,3 Bio. USD für den Einsatz erneuerbarer Energien ausgeben, um bis 2050 eine globale Netto-Null-Energiebilanz zu erreichen. Die Welt scheint also noch lange nicht am Ende zu sein, wenn es um Investitionen in neue Energieprojekte geht, was ein günstiges Umfeld für die wachsende Nachfrage nach den Dienstleistungen von POWL schafft. Das Unternehmen verzeichnet eine starke Nachfrage nach seinen Produkten und Dienstleistungen, insbesondere in Schlüsselsektoren wie LNG, Öl und Gas, Petrochemie und Energieversorgung. Die Nachfrage nach LNG wächst, insbesondere entlang der Golfküste, einem wichtigen Energieknotenpunkt. Darüber hinaus hat der zunehmende Einsatz sauberer Kraftstoffe dazu geführt, dass bestehende Anlagen auf die Produktion von Biokraftstoffen umgestellt wurden, was zu einem steigenden Energiebedarf führte. Zu den kurz- und mittelfristigen Prioritäten von Powell gehören der Ausbau der elektrischen Automatisierungsplattform, die Erweiterung der Dienstleistungen und die Diversifizierung des Produktportfolios.

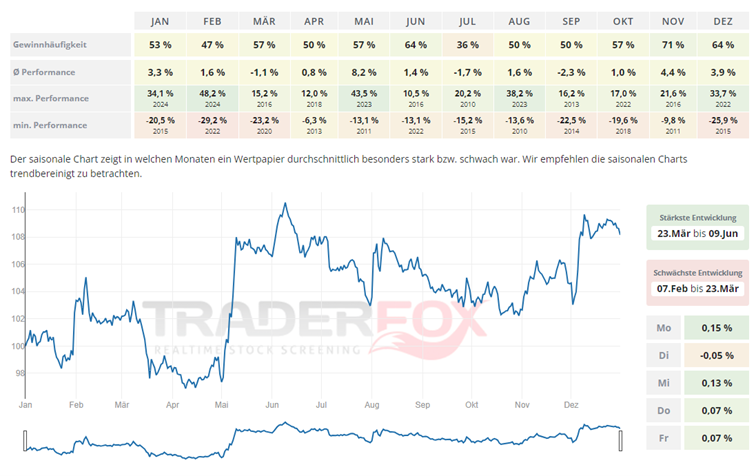

Besonders stark zeigt sich die Aktie im Zeitraum von Ende März bis Anfang Juni. Dabei sticht der Mai mit einer durchschnittlichen Performance von 8,2 % und einer maximalen Performance von 43,5 % heraus. Reparaturen und Wartungsdienste werden wetterbedingt vorzugsweise in den Frühlingsmonaten durchgeführt.

In den letzten 52 Wochen hat die Aktie von Powell Industries eine Rendite von 242 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -9 %. Die Aktie markierte das 52-Wochenhoch am 04.03.2024 bei 197,87 USD. Derzeitig notiert der Preis bei 138,17 USD, womit sich die Aktie 30,2 % unter ihrem 52-Wochenhoch befindet. Das 52-Wochentief markierte die Aktie am 05.04.2023 bei 38,87 USD. Seitdem konnte die Aktie um 256 % seit Tief zulegen.

In den letzten 52 Wochen hat die Aktie von Powell Industries eine Rendite von 242 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -9 %. Die Aktie markierte das 52-Wochenhoch am 04.03.2024 bei 197,87 USD. Derzeitig notiert der Preis bei 138,17 USD, womit sich die Aktie 30,2 % unter ihrem 52-Wochenhoch befindet. Das 52-Wochentief markierte die Aktie am 05.04.2023 bei 38,87 USD. Seitdem konnte die Aktie um 256 % seit Tief zulegen.

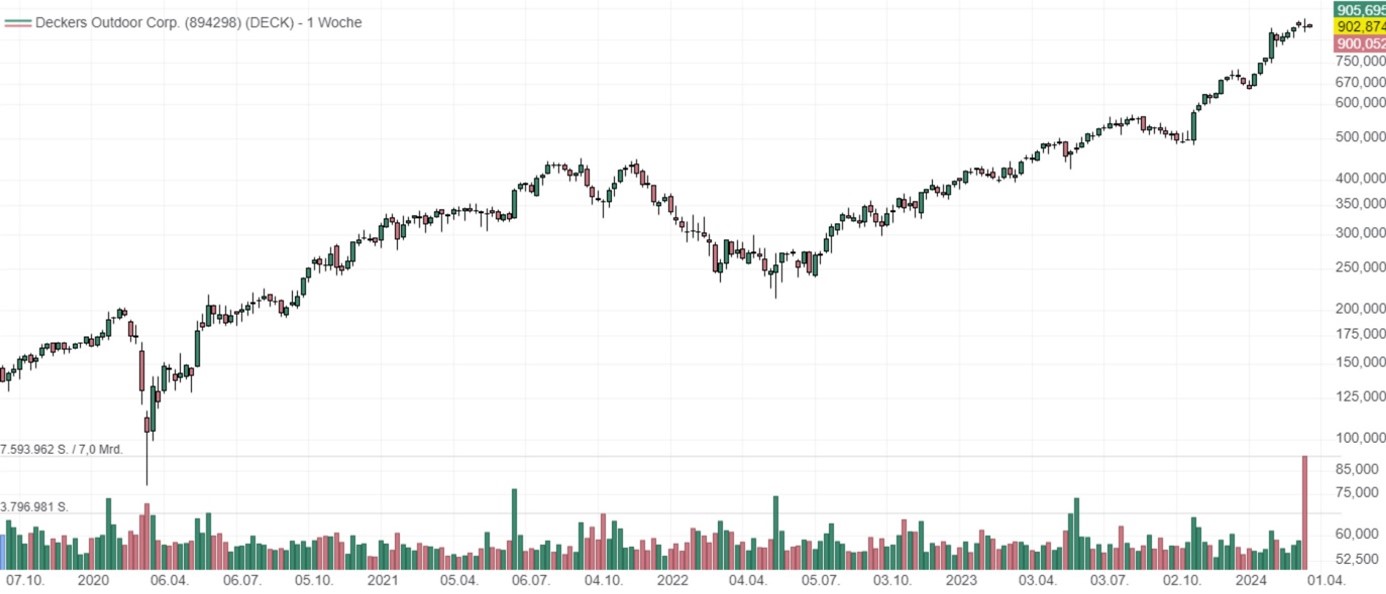

Deckers Outdoor – ein Qualitätsunternehmen strebt von Allzeithoch zu Allzeithoch

- Die Performance der letzten 12 Monate beträgt 120 %.

- Das Unternehmen hat mehr als 170 Geschäfte in über 20 Ländern, die unter vier Marken operieren: Fashion Lifestyle Brands, Performance Lifestyle Brands, Deckers X Lab und Deckers Pro.

- Deckers ist aufgrund seines vielfältigen Markenportfolios, der hohen Margen und der positiven mittelfristigen Aussichten ihrer Marke Hoka ein starker Player.

Deckers Outdoor (NYSE: DECK), entwirft und vertreibt Freizeit- und Funktionsschuhe, Bekleidung und Zubehör. Zu den wichtigsten Marken gehören UGG, Teva und Sanuk. Das Unternehmen vertreibt die meisten seiner Produkte über den Großhandel, hat aber auch ein beträchtliches Direktvertriebsgeschäft mit seinen eigenen Einzelhandelsgeschäften und Websites. Die meisten Verkäufe finden in den Vereinigten Staaten statt, obwohl das Unternehmen auch Einzelhandelsgeschäfte und Vertriebshändler in Europa, Asien, Kanada und Lateinamerika hat. Deckers bezieht seine Produkte von unabhängigen Herstellern vor allem in Asien.

Mit einer Vielzahl von Marken, die auf unterschiedliche Segmente abzielen, ist das Unternehmen in der Lage, seine Präsenz in der gesamten Branche abzusichern. Darüber hinaus kann das Unternehmen aus betrieblicher Sicht von gemeinsamen Kompetenzen und Ressourcen profitieren und so Skaleneffekte erzielen. Der Fokus des Managements lag auf dem Aufbau einzigartiger Marken mit einer starken emotionalen Bindung zu den Kunden. Dies wurde durch Direktmarketing an die Kerngruppe des Unternehmens erreicht, mit dem Ziel, eine nachhaltige Beziehung zu seinen Kunden aufzubauen. Dies ist von entscheidender Bedeutung, da sich Trends in der Modebranche schnell wandeln.

DECK nutzt eine Multi-Channel-Vertriebsstrategie, die Einzelhandelsgeschäfte, E-Commerce und Großhandelspartnerschaften umfasst. Das Unternehmen hat sich in der Vergangenheit stark auf den Großhandel konzentriert, was logisch ist, wenn man bedenkt, dass der Schwerpunkt auf dem Ausbau von Marken und dem direkten Wettbewerb mit Mitbewerbern liegt. Sobald Marken ausgereift und landesweit bekannt sind, sollte sich der Schwerpunkt schnell auf die Steigerung des Direktverkaufs an den Verbraucher verlagern. Der Grund dafür ist die verbesserte Wirtschaftlichkeit bei jedem Verkauf und die geringere Abhängigkeit von Großhändlern.

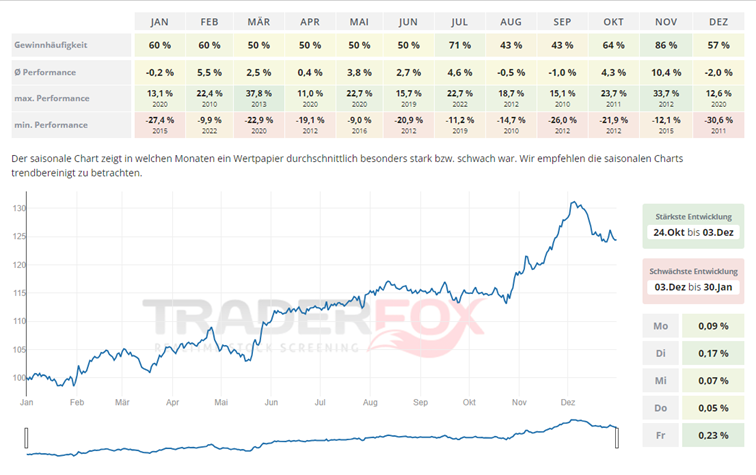

Blickt man auf den saisonalen Chart von Deckers Outdoor, zeigt sich, dass die stärkste Entwicklung von Ende Oktober bis Anfang Dezember stattfindet. In diesem Zeitraum findet beispielsweise der konsumfreudige Black Friday statt und das vorweihnachtliche Geschäft gewinnt an Fahrt. Die durchschnittliche Performance im Monat November liegt bei 10 %.

In den letzten 52 Wochen hat die Aktie von Deckers Outdoor eine Rendite von 120 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 6,7 %. Die Aktie markierte das 52-Wochenhoch am 14.03.2024 bei 951,52 USD. Das 52-Wochentief markierte die Aktie am 21.03.2023 bei 423,15 USD. Seitdem konnte die Aktie um 116 % steigen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von