MPLX, CME Group & Co.: 4 US-Aktien mit hohen Dividendenrenditen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Im Folgenden werden vier interessante US-Aktien vorgestellt, die für ein Dividendenportfolio geeignet sein könnten.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox-Software Dividendenwerte zu identifizieren. Neben dem täglich aktualisierten Research-Report mit der Bezeichnung die "100 besten Dividendenaktien weltweit", sind unter https://paper.traderfox.com etwa auch die Reports "Dividenden-Aktien" aus Europa oder "Dividenden-Aristokraten" aus den USA abrufbar.

PDF zu den 100 besten Dividendenaktien weltweit: https://paper.traderfox.com/100-besten-dividendenaktien-weltweit

PDF zu den "Dividendenaktien aus Europa": https://paper.traderfox.com/dividenden-aktien-europa

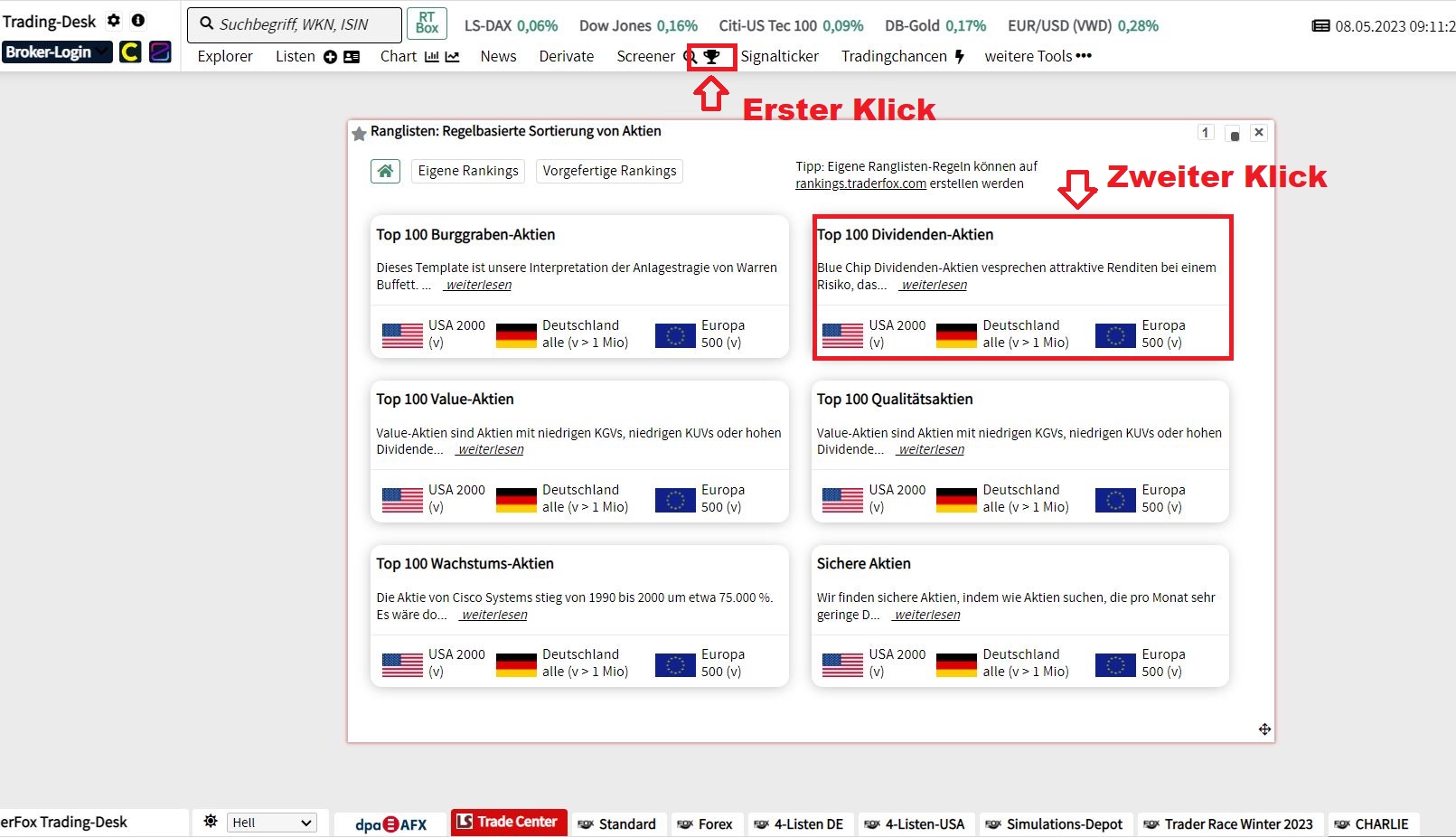

Auch im Trading-Desk unter https://desk.traderfox.com/ kann man sich über das Pokal-Symbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen. Unter dem entsprechenden Reiter können Dividendentitel aus den USA, Deutschland oder Europa ausgewählt werden. Die Rangliste kann beliebig sortiert werden.

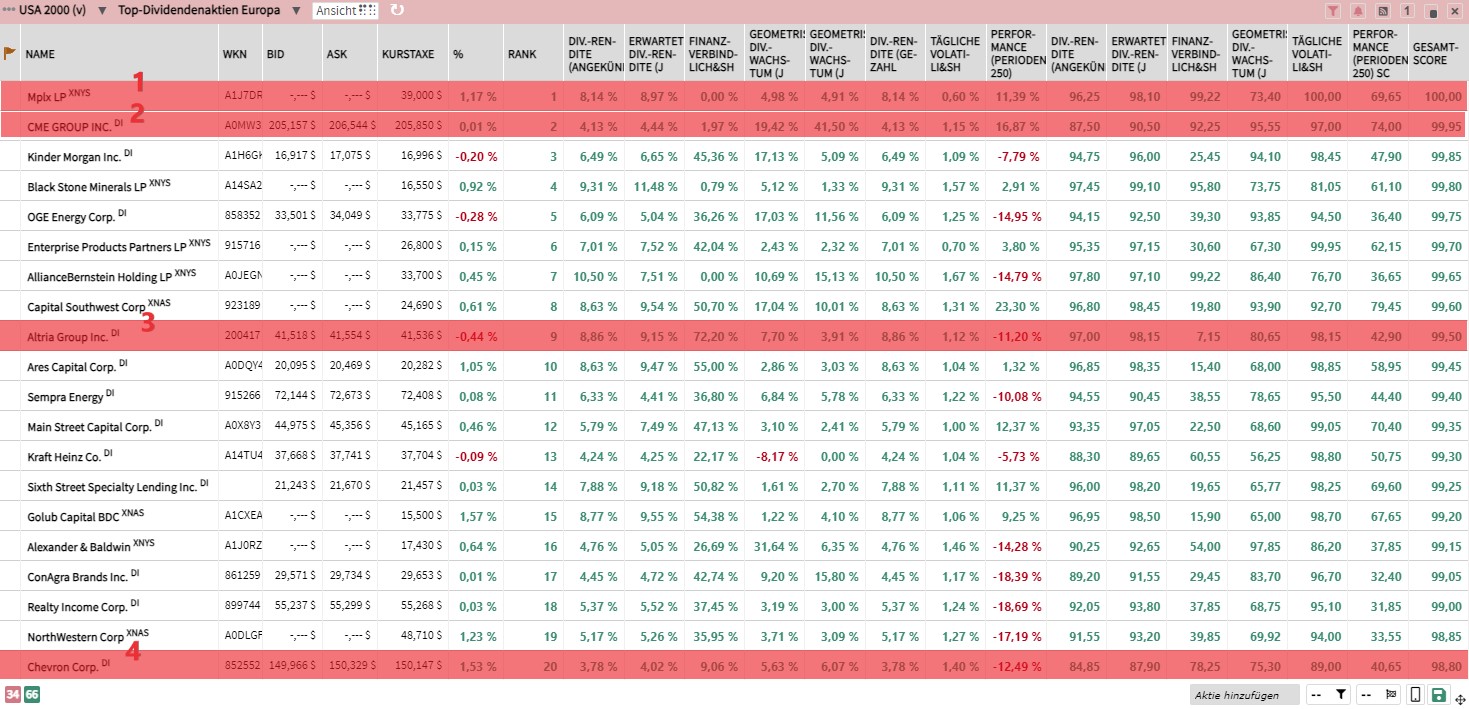

Um die Top-Dividendenaktien zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt gezahlte Dividendenrendite

- Volatilität so gering wie möglich

- Finanzverbindlichkeitsquote so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt "relative" schwache Aktien werden gemieden.

- Die Dividende muss in den vergangenen 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

- Die zuletzt gezahlte Dividende muss bei über 3 % liegen

Beim Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie zum Beispiel dem Wachstum der Dividenden in den vergangenen 10 Jahren. Als Qualitätskriterien zur Gewährleistung einer vielversprechenden Perspektive für die Aktien setzen wir auf Volatilität und relative Stärke. Dividendenaktien mit einer schwachen Geschäftsperspektive entwickeln sich meist schlechter und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Aussichtsreiche Dividendenaktien mit nur 2 Klicks im TraderFox Trading-Desk anzeigen lassen:

MPLX: 10%ige Erhöhung der vierteljährlichen Ausschüttung - Dividendenrendite von 8,17 %

Die Partnerschaft MPLX besitzt Pipelines, Sammel- und Verarbeitungsanlagen sowie umfangreiche Beteiligungen in den Appalachen. Viele der Pipelines seien laut Morningstar speziell dafür ausgelegt, die Anlagen von Marathon Petroleum zu versorgen und damit Gebühreneinnahmen zu generieren. Für das 4. Quartal meldete MPLX einen Nettogewinn von 1,13 Mrd. USD, im Vergleich zu 816 Mio. USD aus dem Vorjahreszeitraum. Im Nettogewinn des Schlussquartal ist ein nicht zahlungswirksamer Gewinn von 92 Mio. USD enthalten, der sich aus dem Erwerb des verbleibenden Anteils an einem Joint Venture im Permian-Becken ergeben hat.

Starke operative Leistungen und Erträge aus organischen Wachstumsprojekten haben im vergangenen Jahr zu einem Anstieg beim EBITDA von fast 9 % und einem Wachstum des ausschüttungsfähigen Cashflows von über 7 % geführt. CEO Michael J. Hennigan kommentierte, dass dies MPLX ermöglicht habe, 3,3 Mrd. USD an die Anteilseigner zurückzugeben, einschließlich einer 10%igen Erhöhung der vierteljährlichen Ausschüttung im zweiten Jahr in Folge. Laut Morningstar-Daten beläuft sich die "Forward" Dividendenrendite derzeit auf 8,17 %.

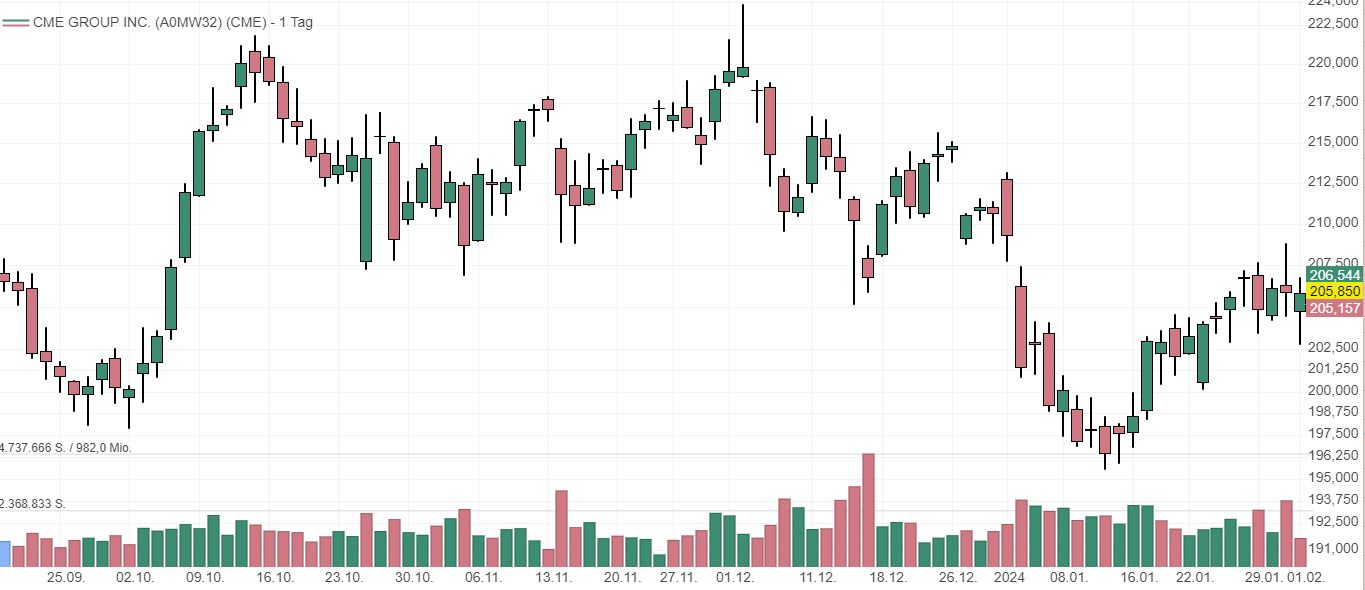

CME Group profitiert von höherer Volatilität - Dividendenrendite von 4,15 %

Die CME Group betreibt Börsen, die Anlegern, Lieferanten und Unternehmen den Handel mit Futures sowie Derivaten auf Zinssätze, Indizes, Fremdwährungen und Rohstoffe ermöglichen. In den Jahren 2022 und 2023 hat die Gruppe von günstigen Marktbedingungen profitieren können, da die Volatilität in verschiedenen Anlageklassen zu einem Anstieg des Handelsvolumens geführt hatte, was wiederum den Umsatz von CME steigerte. Marktteilnehmer weltweit hätten sich vermehrt an die Benchmark-Futures und Optionskontrakte der Gruppe gewandt, da der Bedarf an Risikomanagement in sämtlichen Anlageklassen im vergangenen Jahr gestiegen sei, kommentierte CME Group Senior Managing Director Derek Sammann. Die unsicheren Marktbedingungen könnten bis 2024 anhalten. Das durchschnittliche Tagesvolumen außerhalb der USA stieg im Jahr 2023 auf einen Rekordwert von 6,8 Mio. Kontrakten, was einem Zuwachs von 8 % gegenüber 2022 entspricht. Das Rekordniveau war insbesondere auf das Wachstum bei Zins- und Agrarprodukten zurückzuführen.

Vor 2022 hätten niedrige kurzfristige Zinssätze auf die Zins-Futures (der größten Einnahmequelle) einen Gegenwind für das Geschäft bedeutet, wie Morningstar kommentierte. Die Gruppe hat jedoch eine Vielzahl von Derivatprodukten in den Bereichen Zinsen, Aktien, Rohstoffe und mehr zusammengestellt. Eine Schwäche in einem Produkt werde oft durch eine Stärke in einem anderen Bereich ausgeglichen, so Morningstar. Im Gegensatz zur Konkurrenz sei CME nach wie vor hauptsächlich im Transaktionsgeschäft tätig, so dass die Ergebnisse stärker den Marktkräften ausgesetzt seien, hieß es weiter. Die Dividendenrendite beläuft sich hier auf 4,15 %.

Altria: Mega-Dividende in Höhe von 9,2 %

Die Tabakhersteller konnten ihre Umsätze trotz eines schrumpfenden Marktes über die Jahre durch geschickte Preisanpassungen stabil halten. Obwohl das Zigarettenvolumen im vergangenen Jahr schwach war, hat Altria mit dem bereinigten Gewinn je Aktie von 4,95 USD die Prognose von Morningstar leicht übertroffen. Der Gewinnanstieg wurde auch auf niedrigere Betriebskosten zurückgeführt, obwohl dies keine Lösung für den beschleunigten Volumenrückgang darstellt. Der Umsatz von 5,98 Mrd. USD hat die Schätzungen von 5,1 Mrd. USD zwar geschlagen, schrumpfte jedoch im Jahresvergleich um 2,2 %. Die geringeren Nettoeinnahmen im Segment der "rauchbaren" Produkte wurden teilweise durch höhere Einnahmen im Segment der oralen Tabakprodukte ausgeglichen. Für das Gesamtjahr 2024 erwartet der Konzern einen bereinigten verwässerten Gewinn je Aktie in einer Spanne von 5 bis 5,15 USD, was einer Wachstumsrate von 1 bis 4 % entsprechen würde. Die Analysten hatten für das Gesamtjahr einen Gewinn je Aktie von 5,07 USD prognostiziert.

E-Dampfprodukte machen nun etwa 40 % des Marktes aus. Sie sind nach wie vor das beliebteste rauchfreie Produkt. Ein Großteil des Wachstums wurde jedoch von verbotenen aromatisierten Einwegprodukten angetrieben. Im Oktober hatte Altrias E-Zigaretten-Tochter NJOY einstweilige Verfügungen gegen eine Reihe von E-Dampf-Herstellern beantragt. Das Management äußerte sich optimistisch zu den Aussichten des rauchfreien Marktes. Obwohl der Konzern über das Wachstum des illegalen Produktkonsums besorgt ist, zeigt er sich ermutigt, dass erwachsene Raucher auf die rauchfreien Alternativen umsteigen.

Morningstar betrachtet den US-Markt zwar mengenmäßig als ausgereift, aber im Vergleich zu anderen entwickelten Märkten sei er sehr erschwinglich. Das lasse über viele Jahre hinweg einen Spielraum für weitere Preiserhöhungen, so die Morningstar-Experten. Die Dividendenrendite liegt hier bei 9,2 %.

Chevron: Einer von Barrons Top-Picks für 2024 - Dividendenrendite von 4,08 %

Die Performance von Energieaktien hatte sich in jüngster Vergangenheit schwach entwickelt. Laut Barrons hatte der Energy Select Sector SPDR in den Jahren 2021 und 2022 noch eine hohe Rendite von 53 % bzw. 64 % (einschließlich Dividenden) erzielt, was auf die steigenden Ölpreise zurückzuführen war. Das Magazin prognostiziert jedoch für 2024 ein mögliches Minus von 0,5 %.

Experten von Morningstar erwarten, dass Chevron aufgrund seines Portfolios und der nächsten Wachstumsphase höhere Renditen und eine verbesserte Gewinnspanne erzielen wird. Die Renditen und der freie Cashflow dürften sich dank der Begrenzung der Investitionsausgaben und der Steigerung der Produktionsvolumina sowie höherer Margen verbessern. Es wird jedoch darauf hingewiesen, dass Chevron aufgrund früherer Investitionen und niedrigerer Ölpreise wahrscheinlich nicht die Gewinne und Renditen des historischen Durchschnitts erreichen wird. Im 4. Quartal verdiente der Konzern unterm Strich 3,45 USD je Aktie - deutlich weniger als im Vorjahreszeitraum aber über den erwarteten 3,22 USD.

Barrons schätzt, dass die Gesamtrendite von Chevron, einschließlich Dividenden und Aktienrückkäufen, im zweistelligen Bereich liegen könnte. Voraussetzung dafür sei ein jährlicher Aktienrückkauf von 20 Mrd. USD und der Abschluss des Hess-Geschäfts bis Mitte 2024. Die Analysten von Bank of America Securities haben Chevron jüngst von "Neutral" auf "Kaufen" hochgestuft. Das Papier wurde vom Barrons Magazin zudem im vergangenen Jahr als einer der zehn Top-Stocks für 2024 ausgewählt. Obwohl die Underperformance verdient gewesen sei, erschien die Aktie den Experten Ende 2023 als preiswert. Die Dividendenrendite liegt laut Morningstar bei 4,08 %.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von