Aktienanalyse neu gedacht: 2 Dauerläuferaktien aus Europa, die man kennen muss, im Vergleich!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Wie immer könnt ihr euch gleich jetzt zu Beginn entscheiden, ob ihr den neuen Artikel lieber lesen wollt, oder ob ihr ihn euch lieber auf You-Tube anseht.

Aktien in stabilen Aufwärtstrends, die bereits seit mehreren Jahren mit nur geringen Rücksetzern nach oben laufen und damit den Markt schlagen, bezeichnen wir als "Dauerläufer-Aktien". Dabei verwenden wir zwei Indikatoren, um solche Aktien zu finden. Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln.

Aktien, die seit langer Zeit nach oben laufen, machen dies nicht ohne Grund. Sie laufen nach oben, weil sie im Allgemeinen einen Wettbewerbsvorteil gegenüber ihren Konkurrenten haben. Gelingt es diesen Unternehmen ihren Wettbewerbsvorteil dauerhaft durchzusetzen, drückt sich dies im Normalfall in steigenden Umsätzen und Gewinnen und letztlich in einem steigenden Aktienkurs aus.

Gleichzeitig haben solche Unternehmen aber auch einen Nachteil. Denn was die Bewertung anbelangt, sind solche Aktien nicht günstig und werden es vermutlich auch nur selten sein. Das sollte einen Anleger aber nicht davon abhalten, sich solche Unternehmen mal genauer anzuschauen. Denn solange zumindest keine absurde Überbewertung vorliegt, können solche Dauerläufer auch weiterhin gute Renditen bringen. Vorausgesetzt natürlich, die fundamentalen Zahlen bleiben stabil. Wie immer weise ich darauf hin, dass es sich um keine Empfehlung zum Kauf oder Verkauf irgendeines Finanzinstrumentes handelt, sondern ich hier lediglich meine eigene Meinung wiedergebe.

Und so gehe ich dabei vor!

Nun aber will ich euch zeigen, wie ich auf Dauerläuferaktien aufmerksam werde. Dazu gehe ich auf www.traderfox.de und öffne dort unser Tool "Paper." Dabei handelt es sich um einen digitalen Kiosk auf dem wir börsentäglich beziehungsweise wöchentlich Dokumente zur Verfügung stellen, die alle wichtigen Infos zu einer Trading- und Anlagestrategie beinhalten.

Das Paper "Dauerläuferaktien" findet ihr im Bereich "aktien Reports". Es wird wöchentlich von uns aktualisiert. Ihr könnt das Paper auch bequem per E-mail beziehen. Um darauf zugreifen zu können, benötigt ihr folgende Rechte: TraderFox Morningstar Datenpaket und die TraderFox Börsensoftware. Dies gibt es ab 19 Euro im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/produkte/morningstar-datenpaket/

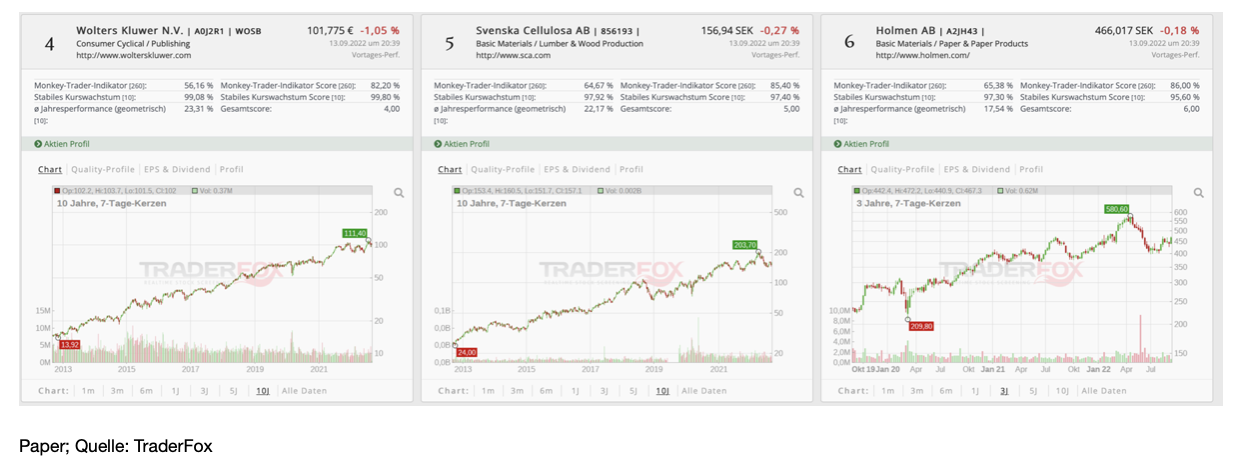

Öffne ich nun das Paper, dann erscheinen viele bekannte Unternehmen, wie die Deutsche Börse. Was allerdings auffällig ist, ist die Tatsache, dass verhältnismäßig viele Aktien aus Schweden unter den Top-Plätzen sind. So konzentriere ich mich heute auf zwei schwedische Unternehmen, die ich gerne miteinander vergleichen möchte, da sie aus der selben Branche stammen. Es handelt sich um Svenska Cellulosa auf Platz 5 und Holmen auf Platz 6.

Holmen AB (HL9C / ISIN SE0011090018) ist ein schwedisches Unternehmen, mit einer über 400 jährigen Geschichte, das sich auf die Produktion von Druckpapier, Pappe und Schnittholz spezialisiert hat. Darüber hinaus ist das Unternehmen in den Bereichen forstwirtschaftliche Nutzung und erneuerbare Energieproduktion aus Wasser und Wind tätig und ist zudem einer der größten Waldbesitzer Schwedens. Für die Weiterverarbeitungsbetriebe werden die Materialien auf Basis nachwachsender Rohstoffe aus nachhaltig bewirtschafteten Wäldern, die das Unternehmen besitzt und verwaltet, bezogen. Zum Einsatz kommen die Produkte insbesondere als Druckpapier für Zeitungen, Kataloge und Bücher, als Karton für Verpackungen oder als Schnittholz.

Holmen fällt in den Industriesektor und ist der Papier-Branche zuzuordnen. Die Marktkapitalisierung beträgt aktuell 72 Mrd. SEK. Das entspricht 6,76 Mrd. Euro. Damit zählt das Unternehmen zu den Mid-Caps.

Geschäftsmodell und Segmente

Das Geschäftsmodell von Holmen ist ziemlich einfach zu verstehen. So beschreibt sich das Unternehmen selbst als Waldbesitzer, der den Rohstoff in alles verwandelt was sich daraus machen lässt, angefangen von Holz für klimagerechtes Bauen bis hin zu erneuerbaren Verpackungen, Zeitschriften und Büchern, wobei die Energie, die dadurch verbraucht wird, größtenteils selbst durch Wasser- und Windkraft erzeugt wird. Dabei besitzt das Unternehmen über 1,3 Mio. Hektar Wald, und der Besitz wird immer größer. Denn jährlich kauft das Unternehmen etwa 11 Mio. Kubikmeter Wald neu hinzu. Holmen wirbt offensiv damit, dass es ein nachhaltige Waldbewirtschaftung betreibt, die wirtschaftliche, soziale und ökologische Interessen im Gleichgewicht hält. Daneben ist die Tatsache, dass das Unternehmen 21 eigene Wasserkraftwerke und zunehmend auch Windparks besitzt und betreibt, ein wesentlicher Bestandteil der Nachhaltigkeitsstrategie der Unternehmens.

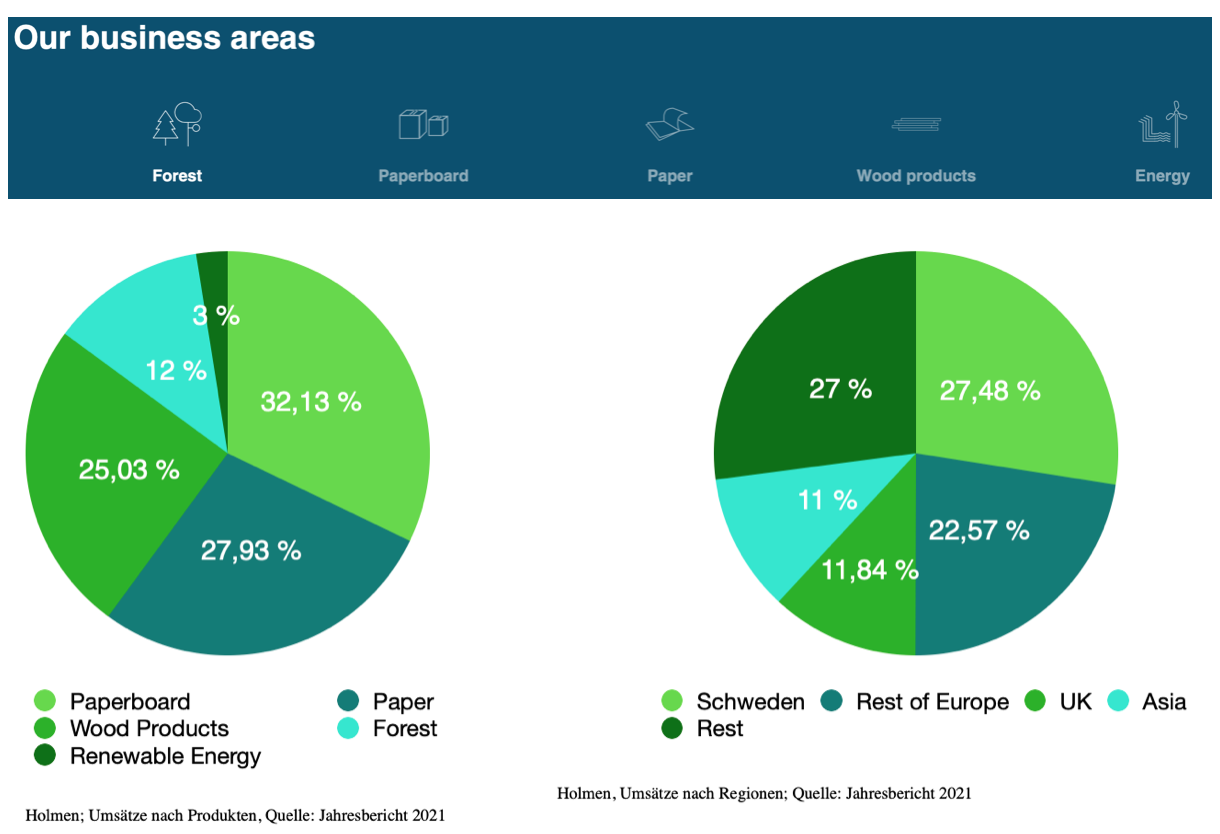

Holmen hat im Geschäftsjahr 2021 einen Gesamtumsatz von 19,48 Mrd. SEK erwirtschaftet, das sind in etwa 1,8 Mrd. Euro. Für das aktuell laufende Jahr wird ein Umsatz von 22,66 Mrd. SEK erwartet. Auf Sicht der letzten fünf Jahre konnte ein Umsatzwachstum von knapp 5 % erzielt werden. Für die nächsten drei Jahren wird mit durchschnittlich 3 % gerechnet. Wie unten zu sehen, liegt der Hauptmarkt in Europa. Der zweitgrößte Markt liegt mit etwas über 11 % in Asien. Die geografische Diversifikation ist somit nicht allzu stark ausgeprägt, zumal das Asiengeschäft im letzten Jahr leicht rückläufig war.

Der Bereich Rohholz (Forest) trug in 2020 gut 12 % zum Gesamtumsatz bei, wobei hierzu der Verkauf von Holz in seinen verschiedenen Rohzuständen zählt. Der Bereich Verpackungen (Paperboard) erzielte 28 % der Umsätze und konnte leicht im einstelligen Bereich wachsen. Bei den Verpackungen richtet sich das Unternehmen primär an das Premiumsegment. So stellt es beispielsweise Verpackungen für Champagnerflaschen und Parfüms her.

Der Bereich Papier (Paper) trug zu mehr als einem Viertel zu den Umsätzen bei und konnte im letzten Jahr mit mehr als 15 % enorm zulegen. Auch hier hat sich das Unternehmen bereits vor Jahren auf hochwertige Produkte wie Magazine und Bucheinbände spezialisiert. Eine kluge Entscheidung, denn während die Weltnachfrage nach Papier über die letzten zehn Jahre um 50 % eingebrochen ist, konnte Holmen seine Umsätze in diesem Segment in der gleichen Zeit um 50 % steigern.

Unter den Bereich Wood products fallen Holzprodukte für Schreinereien und die Bauindustrie. Nach der Übernahme des Säge- und Holzbauunternehmen Martinsons im Jahr 2020 konnte Holmen seinen Umsatz mit Holzprodukten mehr als verdoppeln. Außerdem bekam Holmen dadurch Zugriff auf den Holzbaumarkt und ist inzwischen auch in der Lage, das Rundholz aus seinen Wäldern in seinen eigenen Sägewerken zu verarbeiten. Die Diversifikation im Produktbereich ist ausgewogen, allerdings muss berücksichtigt werden, dass es zwar eine Diversifizierung bezüglich der Produkte gibt, eine Diversifizierung bezüglich des Ausgangsmaterials aber nicht stattfindet. Denn das sind die Bäume. Allerdings ist man dabei, mit der Windenergie ein zweites Standbein aufzubauen. Dieser Bereich fällt aktuell mit einem Umsatzanteil von knapp 3 % noch nicht stark ins Gewicht, könnte sich aber in den nächsten Jahren ändern, da das Unternehmen plant, weitere Windparks auf seinem Besitz zu bauen, beziehungsweise Ländereien dafür zu verpachten. Immerhin wurde hier der Umsatz in den letzten vier Jahre beinahe verdoppelt.

Was sagt der Qualitäts-Check?

Bereits am TraderFox Qualitäts-Check ist an den schwankenden Umsätzen und Gewinnen zu erkennen, dass es sich um ein zyklisches Unternehmen handelt, wobei es aufgrund seiner Produktdiversifikation die einzelnen Schwächen ziemlich gut ausgleichen kann. Was mir an Holmen gut gefällt, ist die stabile Rendite sowie die hohen Nettomarge von zuletzt 26 %. Zudem überzeugt das Unternehmen mit einer hohen Eigenkapitalquote von knapp 70 %. Eine Nettoverschuldung ist so gut wie nicht vorhanden.

Holmen erhält nach dem Check 10 Punkte. Allerdings denke ich, dass es bei dem Chart bezüglich der Kursentwicklung einen Fehler gibt. Denn obgleich die Aktie in den letzten Monaten 20 % vom Hoch abgegeben hat, ist die Performance und Volatilität ähnlich wie bei Svenska Cellulosa, das hier äußert gut abschneidet. Somit sollte die Bewertung hier 12 Punkte vergeben.

Bevor wir Holmen und Svenska Cellulosa miteinander vergleichen, wollen wir kurz auf Svenska Cellulosa eingehen.

Svenska Cellulosa (SCA / ISIN SE0000112724) wurde 1929 gegründet, indem der schwedische Finanzier Ivar Kreuger zehn schwedische Forstunternehmen zu einer einzigen Gruppe zusammenführte. Seitdem hat sich Svenska Cellulosa (SCA) von einem reinen Forstunternehmen zu einem Unternehmen entwickelt, das auch Körperpflege- und Hygieneprodukte anbietet. Im Jahr 2017 wurde die SCA-Gruppe allerdings in zwei börsennotierte Unternehmen aufgeteilt: Zum Einen in Essity als Hygiene- und Gesundheitsunternehmen, mit so bekannten Marken wie z.B. Tempo. Und zum Anderen in Svenska Cellulosa, das inzwischen der größte Waldbesitzer Europas ist und 2,6 Mio. Hektar Wald besitzt. Wie auch bei Holmen handelt es sich bei Svenska Cellulosa um ein grünes Unternehmen, das großen Wert auf nachhaltige Forstwirtschaft legt und das seit 2015 auch im Dow Jones Sustainability World Index enthalten ist. SCA hat aktuell eine Marktkapitalisierung von 107 Mrd. SEK, was 10 Mrd. Euro entspricht.

Geschäftsmodell und Segmente

Das Geschäftsmodell von Svenska Cellulosa (SCA) ist dem von Holmen sehr ähnlich. Mit einer Waldfläche von 2,6 Mio. Hektar, hat das Unternehmen doppelt so viel Wald wie Holmen und ist damit der größte Waldbesitzer in Europa. Wie auch Holmen wird die ganze Geschäftspalette rund um das Thema Holz angeboten.

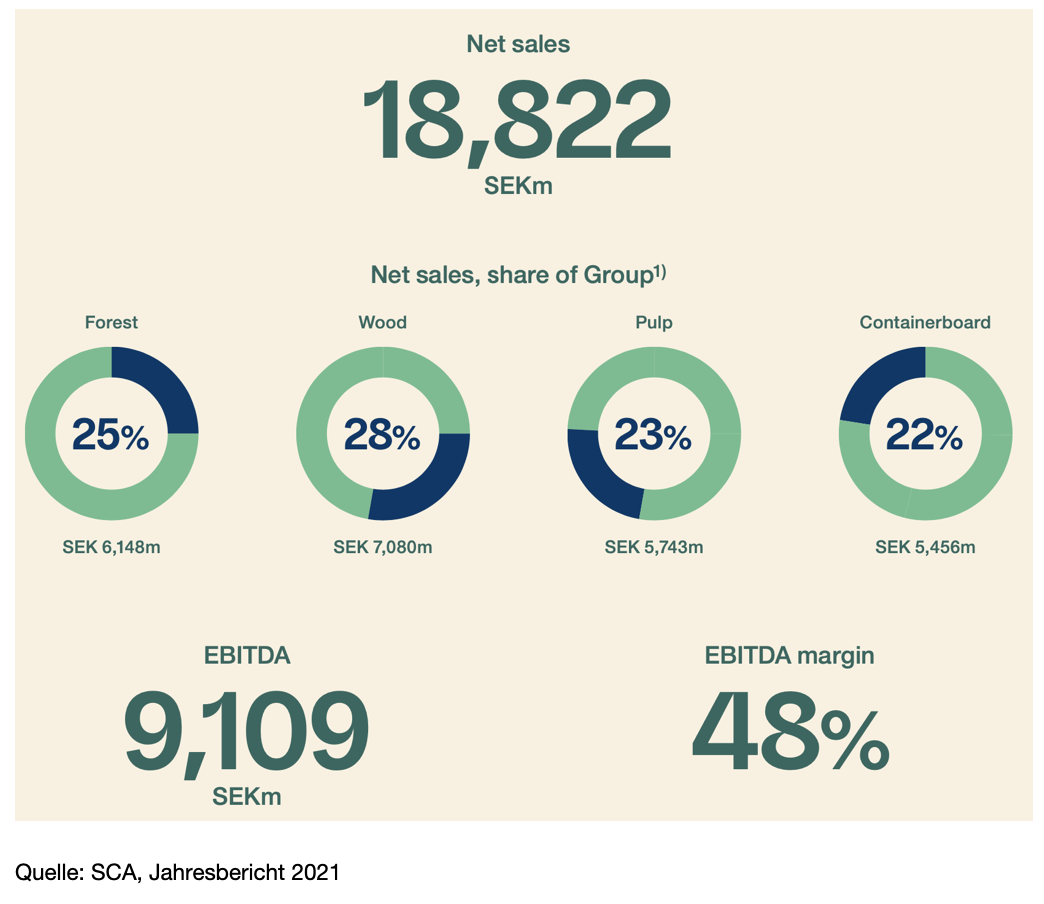

SCA hat in 2021 einen Gesamtumsatz von 18,82 Mrd. SEK erwirtschaftet. Für das aktuell laufende Jahr wird ein Umsatz von 20,99 Mrd. SEK erwartet. Auf Sicht der letzten fünf Jahre stagnierte der Umsatz. Für die nächsten drei Jahren wird mit durchschnittlich 2 % gerechnet. Wie auch bei Holmen, befindet sich der Hauptabsatzmarkt mit mehr als 70 % am Umsatz in Europa. Der zweitgrößte Markt liegt mit 11 % in den USA, gefolgt von Asien mit 7 %. Die geografische Diversifikation ist damit genauso schwach ausgeprägt wie bei Holmen.

Der Bereich Rohholz (Forest) trug in 2021 mit 25 % zum Gesamtumsatz bei, wobei hierzu der Verkauf von Holz in seinen verschiedenen Rohzuständen zählt. Damit haben wir bei SCA mit diesem Segment eine doppelt so hohe Gewichtung wie bei Holmen. Der Bereich Holzprodukte (Wood) erzielte 28 % der Umsätze. Darunter fallen Baumaterialien bzw. verarbeitetes Holz für Großhändler und die Industrie. Hier kommt man auf etwa den gleichen Umsatz wie der Konkurrent. Daneben konzentriert sich das Unternehmen auf den Bereich Zellstoffe (Pulp). Hier wurden im letzten Jahr 23 % erzielt, wobei man durch die Modernisierung der Zellstofffabrik in Östrund seit 2018 die Produktion verdoppeln konnte. Dabei ist das Material Hauptbestandteil u. a. von Taschentüchern, Verpackungen und Hygieneartikeln. Mit dem Bereich Containerboard, worunter die Produktion von Kraftlinern fällt, welches u.a. als Deckenpapier für Pappe und Publikationspapier u.a. für Zeitschriften verwendet wird, wurde 22 % des Umsatzes erzielt.

Wie auch Holmen investiert SCA massiv in Windkraftanlagen, um die eigene Produktion zu stützen. Aktuell werden 9 TWh an Windkraft produziert. Bis 2025 will man bereits 11 TWh produzieren. Im Verleich: Holmen produziert aktuell 1,2 TWh und will in diesem Jahr auf 1,6 TWh kommen.

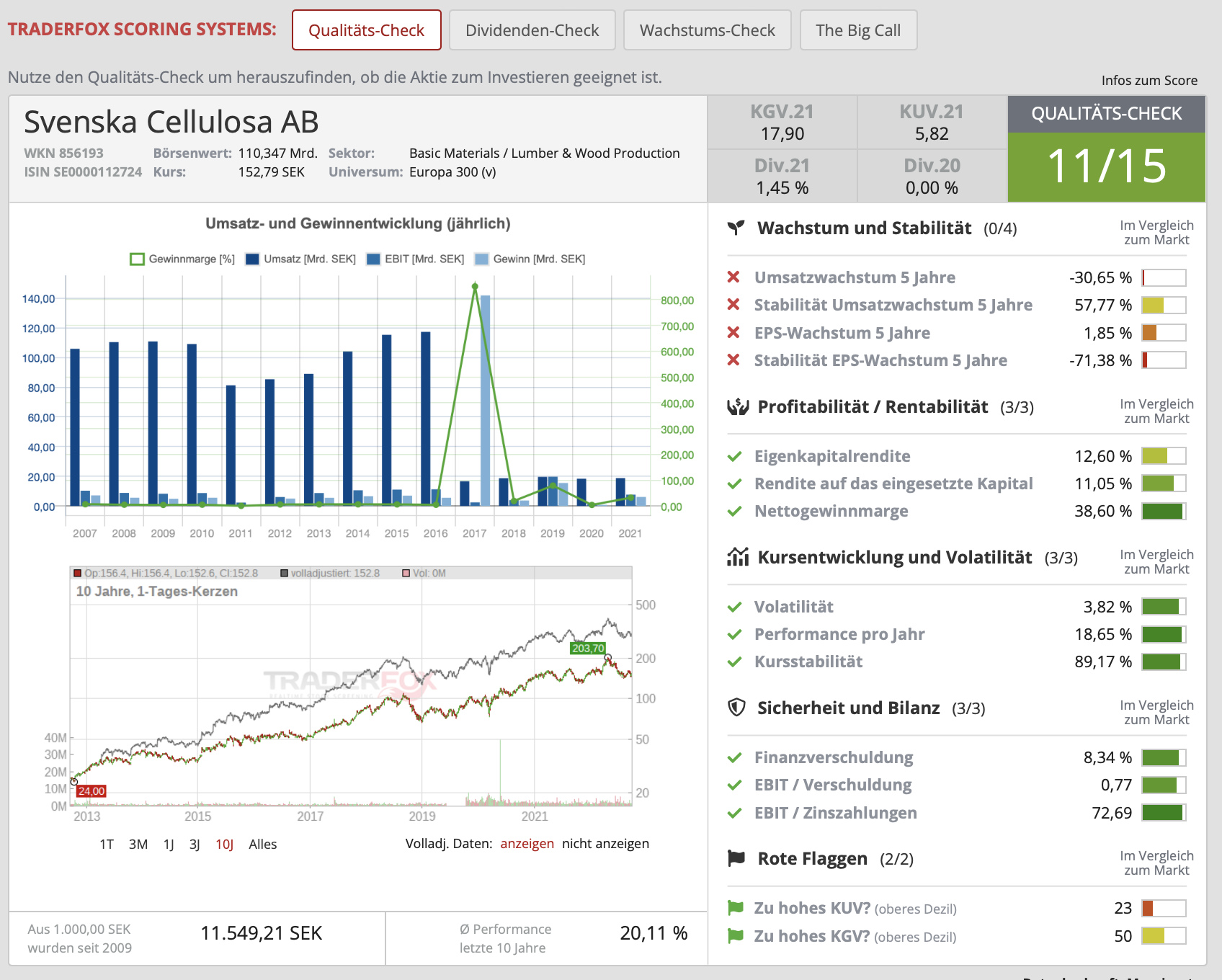

Was sagt der Qualitäts-Check?

Durch den Spin-Off im Jahr 2017 sind die Zahlen der letzten 10 Jahre verzerrt, wodurch sich eine Bewertung anhand eines Scoringsystems nur bedingt anbietet. Im Falle unseres Qualitäts-Check ist hier der Punkt Wachstum nicht anwendbar. Die letzten Jahre war das Wachstum sowohl beim Umsatz als auch dem Gewinn nicht negativ, wie es im Score den Anschein hat, sondern stagnierte, wobei der Umsatz und der Gewinn im letzten Jahr um 5 % gesteigert wurde, während für die nächsten drei Jahre, genau wie bei Holmen, ein Wachstum von etwa 3 % erwartet wird.

Die Eigenkapitalrendite lag im letzten Jahr bei 22%, das ROCE bei 12%. Da der Wettbewerb in der Branche stark ist, könnte sich dies grundsätzlich auf die Marge auswirken. Allerdings sah die Marge in den letzten Jahren recht ordentlich aus. In 2021 betrug die EBITDA-Marge 53 % und die Nettomarge 32 % was etwas mehr als bei Holmen ist und der Stärke in den Bereichen Wood und Pulp geschuldet ist. Allerdings erkennt man an den letzten Quartalszahlen, dass die Marge in diesem Jahr schon recht kräftig unter Druck geriet.

Die Bilanz ist ebenfalls solide und die Eigenkapitalquote ist mit knapp 70 % genauso hoch wie bei Holmen. Dabei ist noch zu erwähnen, dass das Unternehmen ein sehr stabiler Dividendenzahler ist. Rechnet man den Spin-Off mit ein und teilt die Dividende anteilsmäßig auf die Unternehmen auf, dann sieht man, dass die Dividende die letzten zehn Jahre stets erhöht wurde. Für 2022 liegt die Dividende bei 3,25 SEK, was einer Rendite von gut 2 % entspricht. Aufgrund von Sonderdividenden braucht sich auch Holmen nicht zu verstecken. So lag die Dividende zuletzt bei 11,50 SEK, was einer Rendite von 2,2 % entspricht

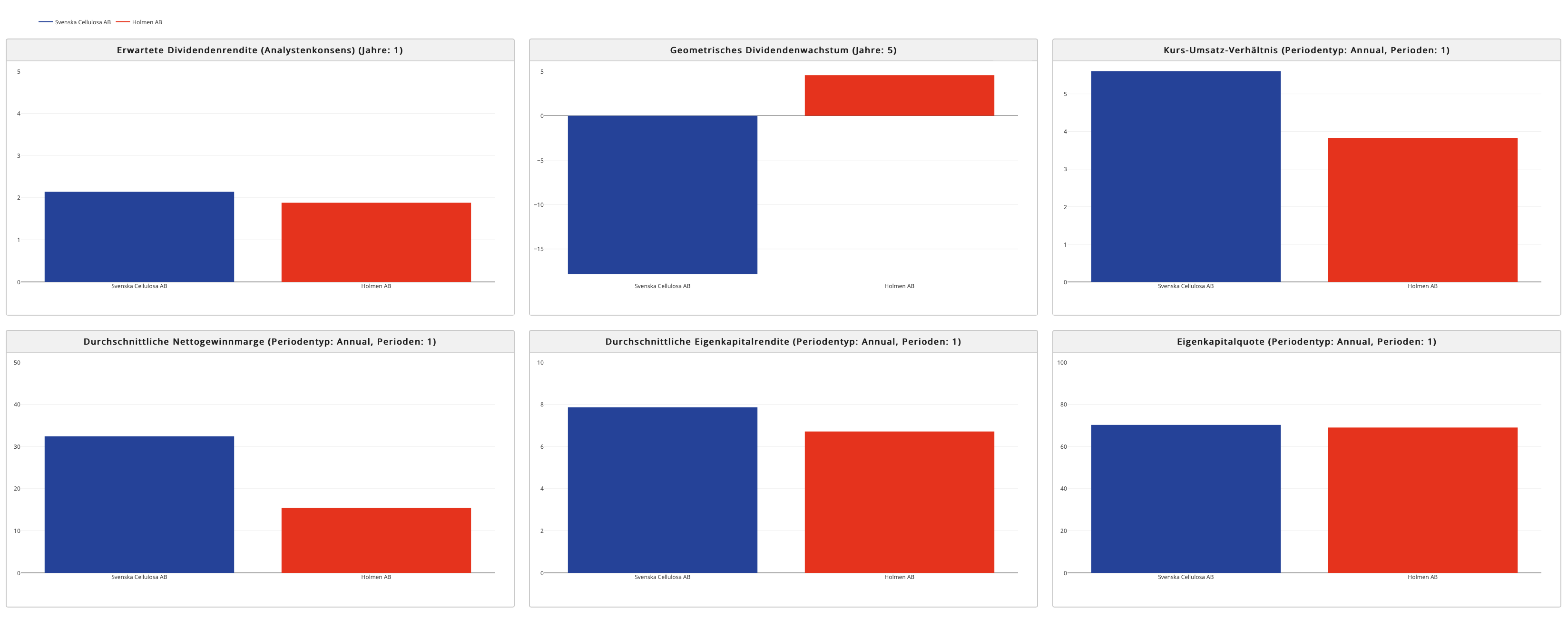

Gegenüberstellung

Wer Aktien miteinander vergleichen will, kann dies mit unserem TraderFox Vergleichstool, das im Aktien-Terminal zu finden ist, unproblematisch machen. Den Link findet ihr hier: https://viz.traderfox.com. Hier habe ich auch Svenska Cellulosa mit Holmen verglichen. Dabei ist auf den ersten Blick zu sehen, dass die beiden Konkurrenten Svenska und Holmen bei den wichtigsten Kriterien, mehr oder weniger gleich gut abschneiden. So haben wir bei Holmen zuletzt ein stärkeres Gewinn- sowie Dividendenwachstum gesehen. Bei SCA ist dafür die Rentabilität und die Marge besser, wobei Svenska Cellulosa in den letzten Jahren eine leicht bessere Kursperformance erzielen konnte.

Bewertung

Mit unserem recht neuen Fair-Value-Chart kann man historische Bewertungskennzahlen in Bezug zum aktuellen Kurs setzen. So kann man feststellen, ob eine Aktie auf Basis der historischen Bewertung gerade eher günstig oder teuer ist. Dieser Ansatz ist umstritten. Wissenschaftlich gilt das DCF-Verfahren als anerkannte Methode, um den fairen Wert einer Aktie zu bestimmen. Das DCF-Verfahren basiert allerdings auf zukünftigen Free-Cash-Flow-Schätzungen. Der Vorteil von Fair-Value-Charts ist, dass sie auf tatsächllich vorhandenen und nicht auf geschätzten Daten basieren. Wir halten sie gut dafür geeignet, um abzuschätzen, ob Aktien mit etablierten Geschäftsmodellen derzeit zu euphorisch oder zu pessimistisch bewertet werden. Mit Blick auf die Aktien von Holmen und SCA ist zu erkennen, dass beide Werte aktuell ziemlich gleich bewertet sind. Gehen wir auf den Umsatz, dann ist eine Überwertung von etwa 15 % festzustellen. In Bezug auf die Dividende erscheinen beide Aktien aktuell fair bewertet.

Welche Aktie ist die Richtige?

Letztlich sind, meines Erachtens, beide Aktien gut geeignet, wenn man sich für europäische Holzunternehmen interessiert. Während wir bei Holmen den Vorteil haben, dass die Investmentgesellschaft L.E. Lundbergsföretagen des Milliardärs Fredrik Lundberg als Ankeraktionär fungiert und, nach eigenen Aussagen, weiterhin in Holmen investieren wird und langfristig am Unternehmen festhalten will, hat SCA einen doppelt so großen Waldbestand wie Holmen und ist auch in Bezug auf die Marktkapitalisierung deutlich größer.

Beide Unternehmen dürften jedoch zukünftig weiter vom Trend hin zu ökologischen Baustoffen profitieren. Beide Unternehmen haben zwar gleichermaßen mit Schädlingen, wie Borkenkäfern, zu kämpfen. Grundsätzlich geht man in den nächsten Jahren aber von einem höheren Waldwachstum aus, was eine gesteigerte jährliche Holzernte ermöglicht.

Daneben bieten die Forstanlagen beider Unternehmen ausgezeichnete Möglichkeiten, neue Geschäftsfelder im Bereich der erneuerbaren Energien zu erschließen, wo Nebenprodukte aus dem Wald die Rohstoffe liefern. Die Unternehmen betreiben inzwischen intensive Entwicklungsarbeit in den Bereichen Wasserkraft, Windkraft und Biokraftstoffe. Eine konjunkturelle Abkühlung dürfte sich auf beide Unternehmen gleichermaßen negativ auswirken.

Chartanalyse

Bei beiden Aktien handelt es sich um wahre Dauerläufer. Während man bei Holmen in den letzen zehn Jahren eine durchschnittliche Performance von 17,3 % erzielen konnte, war diese bei SCA mit 19,7 % etwas besser, wobei die Vergangenheit natürlich kein Garant für die Zukunft ist. Beide Aktien haben sich vom Allzeithoch gut 20 % entfernt. Während sich die Aktie von SCA dem unteren Rand des Aufwärtstrends nähert, hat eine starke Beschleunigung im Kurs von Holmen, in den letzten zwei Jahren dazu geführt, dass man hier die obere Range des Aufwärtstrends noch nicht wieder erreicht hat, wodurch man der Aktie von Holmen ein etwas größeres Korrekturpotenzial zutrauen könnte. Dennoch könnte ich mir bei beiden Aktien eine erste Positionierung vorstellen, wenn die Aktien noch einmal um 15 % korrigieren.

Für und Wider

Zum Schluss sehen wir uns noch an was für und gegen die Unternehmen spricht.

Also was spricht dafür?

- Langfristig wachsender Markt

- Hohe Eintrittsbarrieren

- Geringe Verschuldung

- Profitiert vom Wandel hin zu grüner Energie

- Langfristiger Aufwärtstrend intakt

Und was spricht dagegen?

! Geringes bis stagnierenden Umsatzwachstum in den letzten fünf Jahren

! Durch Trockenheit vermehrt mit Ungeziefer zu kämpfen

! Geringe geografische Diversifikationen

! Eingetrübte Konjunktur in Europa dürfte das Geschäft kurzfristig belasten

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch einen erfolgreichen Handelstag.

Bis bald

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

TraderFox Paper: https://paper.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von