Beyond Meat - Der Tesla der pflanzlichen Fleischersatzprodukte!? Es hat etliche Pivotal News in den letzten Wochen gegeben. Welche weiteren Katalysatoren gibt es? Wie sehen die Short-Seller die aktuelle Lage?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

die Beyond Meat Aktie ist seit ihrem IPO im Mai 2019 zum IPO-Preis von 25 USD teilweise auf knapp 250 USD innerhalb weniger Monate explodiert. Sie war damals in aller Munde. Getreu des Mottos "What goes up, must come down", hat die Aktie massiv korrigiert. Während des März-Ausverkaufs wurde sie nur noch zu 48 USD gehandelt. Seit Anfang Juli 2020 läuft sie zwischen 120 USD und 150 USD seitwärts. Nun hat es in den letzten Wochen vielversprechende Neuigkeiten gegeben. Am 27.08. gab das mit knapp 9 Mrd. USD kapitalisierte Unternehmen bekannt, dass es einen eigenen E-Commerce Shop eröffnen wird, um Produkte direkt an den Endverbraucher zu verkaufen (bis jetzt wurden die Produkte vor allem durch Cafés und Restaurants verkauft). Damit könnte der Start zum Aufbau einer eigenen Brand geboren sein. Nur weniger Tage später wurde der Bau einer Produktionsanlage nahe Shanghai bekannt gegeben, um der stark wachsenden Nachfrage auf dem chinesischen Markt gerecht zu werden. Last but not least, haben einige Wallstreet Analysten Buy Ratings ausgesprochen und Preisziele erhöht, trotz der auf den ersten Blick hohen Bewertung mit einem KUV von 17. Dem Unternehmen, das Wachstumsraten von 60% p.a. aufweist und auf einem Markt unterwegs ist, der um 25% p.a. wächst, stehen vielversprechende Zeiten bevor. Stellen die Pivotal News die notwendigen Impulse dar, um der Aktie zu neuem Schwung zu verhelfen? Welche weiteren Katalysatoren spielen Beyond Meat in die Karten? Was sagen die Short-Seller?

Stellt der neue Online Store den langersehnten Burggraben dar?

Ende August gab das Unternehmen den Start einer E-Commerce-Website bekannt, über die direkt an Endverbraucher verkauft werden soll. Die Website bietet auch Kochrezepte an und wird Produkttests für Kunden ermöglichen, die sich nicht in der Nähe eines Beyond Meat-Einzelhändlers befinden. Covid hat durch die weggebrochenen Einnahmen aus Verkäufen an Cafés und Restaurants seine Spuren hinterlassen. Hinzu kommt der allgemeine Trend zum Online Shopping. Daher bietet der Online Shop das optimale Instrument, um die Fleischersatzprodukte schnell und in hohem Volumen direkt an den Endverbraucher zu verkaufen. Durch den Store könnte eine eigene Brand aufgebaut und somit ein echter Burggraben geschaffen werden. Die Mehreinnahmen aus dem Einzelhandel und die eigene Brand sollten zu einer Anpassung der Bewertung der Beyond Meat Aktien führen. Es gibt also viel Potenzial nach oben.

Quelle : https://shop.beyondmeat.com/

Ein schwieriges zweites Quartal 2020 wurde erfolgreich gemeistert

Am 04.08.2020 öffnete Beyond Meat seine Bücher für das zweite Quartal 2020. Die Umsätze lagen mit 113 Million USD trotz der durch die COVID-19-Pandemie verursachten Umwälzungen 14% über den Erwartungen der Analysten lagen (Vorjahr: 67 Mio. USD). Die weit verbreitete Schließung von Restaurants im abgelaufenen Quartal führte zu einem massiven Rückgang (-61%) der kommerziellen Verkäufe. Trotz dieses riesigen Gegenwinds im Großhandel erzielte Beyond Meat ein Umsatzwachstum ggü. Vorjahr von insgesamt 69%. Dies ist dem Anstieg der Verkäufe an Lebensmittelgeschäfte um 192% zu verdanken. Obwohl das Umsatzwachstum von 69% eine starke Verlangsamung gegenüber der 141% darstellt, die das Unternehmen im ersten Quartal 2020 erzielt hat, ist dies beeindruckend. Denn Food Services (Verkäufe an Cafés und Restaurants) haben im Jahr 2019 mehr als die Hälfte des Umsatzes ausgemacht. Beim Gewinn je Aktie wurde ein Verlust von -0,02 USD generiert (Vorjahr: +0,01 USD), während die Analysten -0,01 USD prognostizierten. Das Management erkannte die Schwerstlage im Food Services Bereich schnell. So wurden Massenprodukte für Cafés und Restaurants in kleinere, verbraucherorientierte Verpackungen neu verpackt. Das Inventar wurde schlicht vom kommerziellen zum Einzelhandelsvertrieb umverteilt. Dies kostete natürlich Geld. Im zweiten Quartal etwas mehr als 7 Millionen USD und drückte den Gewinn je Aktie leicht in die roten Zahlen. Aber diese Kosten waren in der Tat pandemiebedingt und einmalig. Ohne sie hätte Beyond Meat einen kleinen Gewinn erzielt. Diese einmaligen Kosten werden sich wahrscheinlich als gute Investition erweisen. Die breite Verfügbarkeit des Produkts in Lebensmittel- und Clubgeschäften wird mehr Verbraucher dazu ermutigen, die Fleischersatzprodukte auszuprobieren. Das letzte Quartal stellte auch die Kompetenz des Managements unter Beweis. So war eine erhebliche Anpassungsfähigkeit und Ausfallsicherheit des Geschäfts in Bezug auf strategische Planung, Produktionslieferkette und Verbraucherpräferenzen von Nöten. Beyond Meat hat sich nun einem stärker auf den Einzelhandel ausgerichteten Ansatz zugewandt. Einem Segment, das in einem herausfordernden Umfeld eine erhebliche Zuverlässigkeit aufweist. Die Einnahmequelle liegt jetzt zu 88% in Einzelhandel und zu 12% in Food Service aufgeteilt (ggü. 50/50 vor der Pandemie). Am Tag nach der Veröffentlichung der Quartalszahlen brach die Aktie trotzdem um ca. 8% ein. Auch in den Folgetagen wurde sie weiter abverkauft.

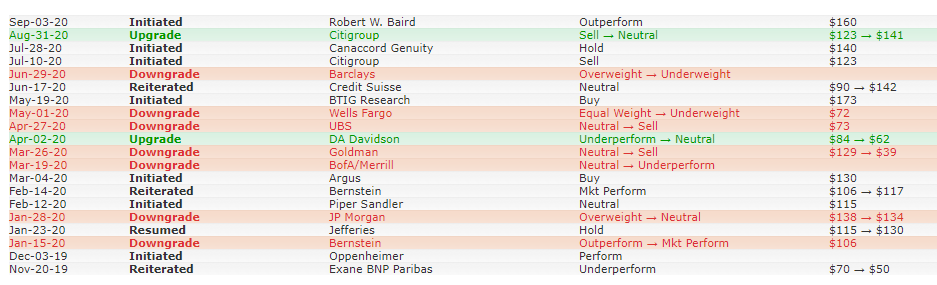

Die meisten Wallstreet-Analysten sind weiterhin skeptisch eingestellt

Die meisten Wallstreet-Analysten der Beyond Meat Aktien stehen ihr aufgrund der hohen Bewertung weiterhin sehr skeptisch gegenüber. Derzeit empfehlen nur vier Wallstreet-Analysten die Beyond Meat Aktie (Neun sind bei "Halten" und neun bei "Verkaufen"). Dies entspricht nur 18% der Analysten, die die Aktie abdecken. Dies ist ein geringer Prozentsatz von Buy Ratings gegenüber einer durchschnittlichen Aktie, die rund 60% an Buy Ratings aufweist. Das bedeutet, dass die Aktie nicht überzeichnet ist und dass viele Analysten, die jetzt negativ sind, die Aktie später auf "Kaufen" aufrüsten können. Angesichts des Wachstumspotenzials (Beyond Meat wächst um 60% p.a.) und der bisher schnellen und beeindruckenden operativen Ausführung des Managements sollten in nicht allzu weiter Ferne weitere Analysten mit Buy Ratings hinzukommen. Das letzte Buy Rating kam Anfang September vom institutionellen Broker Baird. Das Haus hat die Aktie mit einem Buy Rating und einem Kursziel von 160 USD versehen. Der Analyst zitierte den großen adressierbaren Markt von Beyond Meat und ist der Meinung, dass dies erst die Anfänge der pflanzlichen Fleischindustrie sind. Er verglich die Positionierung von Beyond Meat mit der des Elektroautoherstellers Tesla. Alternatives Protein macht immer noch einen winzigen Teil des Fleischmarktes aus, genau wie Elektrofahrzeuge nur wenige Autos auf der Straße weltweit ausmachen.

Quelle: https://finviz.com/quote.ashx?t=BYND

Es liegen etliche Katalysatoren für das zukünftige Wachstum vor

In den vergangenen Wochen scheinen sich die Katalysatoren für Beyond Meat zu mehren. Wie bereits erwähnt stellt der Online Store die Möglichkeit dar, eine eigene Brand aufzubauen und signifikante Mehreinnahmen aus dem Einzelhandelsgeschäft zu generieren. Hinzu kommt der Bau einer Produktionsanlage nahe Shanghai (China), um dem stark wachsenden chinesischen Markt gerecht zu werden. Ein weiterer "Tailwind" bzw. Katalysator ist das allgemeine Bewusstsein der Menschen für das Klima. Denn der gesamte Prozess der Fleischproduktion (von der Abholzung über die Viehzucht hin zum globalen Transport des Fleisches) ist wesentlich schädlicher für das Klima als die Erstellung von Fleischersatzprodukten. Auch das gesamte Thema der Virenerreger durch Fleischproduktion und -märkte sind seit dem Ausbruch von Corona ein Dorn im Auge vieler Verbraucher geworden. Der wichtige Kooperationspartner, Starbucks, hat kürzlich bekannt gegeben, dass die Produkte von Beyond Meat nun verstärkt auf die Märkte Südostasiens gebracht werden. Starbucks ist letztlich dafür bekannt, sich sehr gut auf lokale Vorlieben und Geschmacksrichtung einstellen zu können. Zu guter Letzt, ist zu erwähnen, dass weitere Wallstreet Analysten sich positiv äußern und gleichzeitig erst 18% der Wallstreet Analysten ein Buy-Rating haben (wie oben erwähnt). Somit besteht hier noch viel Potenzial.

Wie groß ist der potenzielle Markt? Wie lässt sich Beyond Meat bewerten?

Der Markt für Fleischersatzprodukte ist ein stark wachsender Markt (25% in 2019). In Bezug auf die Dimensionierung des Marktpotenzials beläuft sich das weltweite Fleischgeschäft im Einzelhandel auf 1,4 Billionen USD beziffern, wobei 270 Milliarden USD in den USA erwirtschaftet werden. Als Referenz bietet sich der Markt für Nichtmilchprodukte (Soja-, Nuss- und Hafermilch) an. Dieser Markt absorbiert derzeit 14% des gesamten Umsatzes der Milchindustrie (bezogen auf die USA) und gewinnt stetig weitere Anteile. Zurück zum pflanzlichen Fleisch: Es macht nur etwa 1% des Einzelhandelsumsatzes der US-Fleischmarktes aus. Wenn das Fleisch auf pflanzlicher Basis bis zu dem Anteil wachsen kann, den pflanzliche Molkereien derzeit einnehmen, bedeutet dies: allein in den USA ist langfristig ein Wachstum der Einzelhandelskategorie von 35 Milliarden USD möglich Für den Großhandel mit pflanzlichem Fleisch ist ein Marktvolumen von 12 Mrd. USD realistisch, so Experten.

Per 11.09.2020 weist Beyond Meat ein KUV von ca. 17 auf (Marktkapitalisierung liegt bei 8,42 Milliarden USD, der prognostizierten Umsatz für 2020 bei 500 Mio. USD) und hat ausstehende Aktien in Höhe von 62,44 Mil. Auf den ersten Blick ist ein KUV von 17 sicherlich kein Schnäppchen. Man kann die Aktie jedoch nicht mit einem traditionellen Fleischproduzenten vergleichen. Denn Beyond Meat wächst 60% p.a. Also ist ein Vergleich mit einem schnell wachsenden (Tech-) Unternehmen vermutlich adäquater. Und diese Unternehmen weisen ähnliche Umsatzmultiples auf. Während der Markt von pflanzlichem Fleisch um 25% p.a. wächst, kann Beyond Meat ein Wachstum von 60% aufweisen. Es werden also Marktanteile gewonnen. Unter Berücksichtigung dieser Tatsachen rechnen Experten mit einem Umsatzvolumen von ca. 4 Mrd. USD in 5 Jahren (das sind knapp 7% des Gesamtmarktes, was absolut plausibel erscheint). Dies würde eine Marktkapitalisierung von 68 Mrd. USD ergeben. Unterstellt man einen geringeren Umsatzmultiple von 11,33 (=2/3 des heutigen Niveaus von 17), dann ergibt sich eine Marktkapitalisierung von 45,33 Mrd. USD in 5 Jahren. Bei 62,44 Mil. ausstehenden Aktien erhält man einen Aktienkurs von 726 USD in 5 Jahren (per 11.09.2020 steht der Kurs bei 134 USD). Dies entspräche einer CAGR von 40%.

Die Sicht der Short-Seller

Es gibt immer zwei Seiten einer Medaille. Die Short-seller (Short-Seller Quote liegt aktuell bei 13%) werfen mehrere Argumente auf. Zunächst vermissen sie einen eindeutigen Burggraben. Mit dem Aufbau des Online Store bzw. einer eigenen Brand sollte ein Burggraben mittelfristig etabliert werden. Des Weiteren weisen die Short-Seller auf den hohen Wettbewerbsdruck durch Impossible Foods und die großen Fleischproduzenten (wie Tyson Foods und Maple Leaf Foods) hin, die ebenfalls pflanzliches Fleisch produzieren; sie erwähnen gleichzeitig, dass pflanzliches Fleisch als "Commodity" zu betrachten ist. Der Wettbewerbsdruck ist sicherlich hoch. Gleichzeitig schafft es Beyond Meat heute bereits, dass wohl kaum ein Konsument Tyson Food oder Maple Leaf im Kopf hat, wenn er/sie über Fleischersatzprodukte nachdenkt. Hier spielt wieder der Gedanke "Beyond Meat as a Brand" hinein. Auch ist die hohe Bewertung) ein wesentliches Short-Argument. Ein Umsatzmultiple von 17 ist bei Wachstumsraten von 60% p.a. relativ zu betrachten (wie oben dargelegt). Letztlich ist das Produkt zu teuer, so die Short-Seller. Hier ist erstens entgegenzuhalten, dass Fleisch nur so günstig ist dank der massiven staatlichen Subventionen; ergo, sobald Fleischersatzprodukte ebenfalls subventioniert werden, werden die Karten neu gemischt. Zweitens bietet sich eine Analogie zu Tesla an. Bei den Akkukosten für Elektrofahrzeuge hat es einen Preisverfall von mehr als 80% in den letzten zehn Jahren gegeben. Analog werden sich die Kosten der Beyond Meat Produkte dank F&E und Skalierung beträchtlich reduzieren.

Was lässt sich abschließend sagen?

Beyond Meat hat in den vergangenen Wochen signifikante Pivotal News bekannt gegeben (E-Commerce Webseite, Produktionsanlage in China). Diese können eine große Potenzialwirkung nach sich ziehen. Das Management ist sehr kompetent, weitsichtig und anpassungsfähig. So wurde schnell aus der Not (Covid) eine Tugend (Online Store) gemacht. Die Bewertung mit einem KUV von 17 ist nicht ohne; gleichzeitig weist das Unternehmen Wachstumszahlen von 60% p.a. auf, was eine hohe Bewertung rechtfertigt. Wird sich Beyond Meat zum Tesla der pflanzlichen Fleischprodukte entwickeln? Wenn man an die Industrie der Fleischersatzprodukte glaubt und einen ersten Fuß in die Tür dieser Branche stellen möchte, geht vermutlich nichts an dem Pure Player Beyond Meat vorbei.

Disclamer: Der Autor besitzt Aktien von Beyond Meat und Tesla

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

& Profi-Tools von

& Profi-Tools von