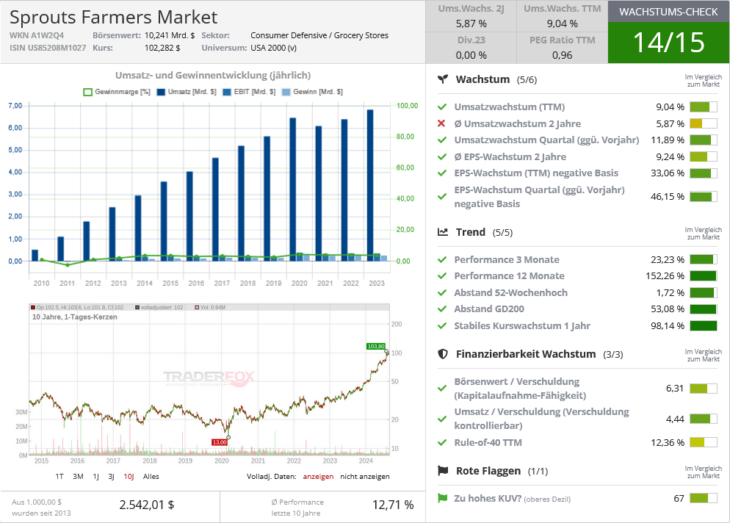

Bullische Reaktion des Russell 2000 Index auf die Rede von Powell. Diese Aktien aus dem Index gehören auf die Watchliste!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Am vergangenen Freitag (23. August) gab der US-Notenbankchef, Jerome Powell, im Rahmen der Tagung in Wyoming (Jackson Hole) eine Rede, deren Inhalt den Markt bullisch stimmte, vor allem für kleine und mittlere Unternehmen (Russell 2000). So kündigte Powell an, dass nun die Zeit für eine Anpassung der US-Geldpolitik gekommen sei (damit waren Zinssenkungen gemeint). So deutlich hat er es in den letzten Monaten nicht formuliert.

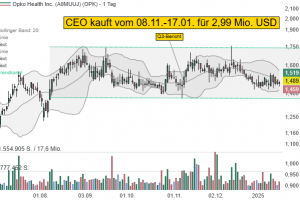

Infolgedessen sahen wir eine große bullische Kerze beim Russell 2000 (IWM). Der Index beendete den Tag unter hohem Handelsvolumen mit 3,2 % im Plus (siehe folgenden Abbildung). Damit zeigte er auch relative Stärke gegenüber den anderen Indizes.

Das bullische Verhalten des Russell 2000 steht für Marktbreite, welche essentiell ist für einen weiter anhaltenden Bullenmarkt. Denn wir wollen keinen Bullenmarkt sehen, der nur von ein paar Megacap-Aktien wie beispielsweise von den "Magnificent 7" oben gehalten wird. Dies war nämlich der Fall in der zweiten Jahreshälfte 2021, bevor der Bärenmarkt Ende 2021 langsam begann.

Am gestrigen Montag sahen wir bei der Nasdaq einen Rücksetzer von knapp -1 %. Der IWM konnte dagegen den gestrigen Tag marginal im Plus beenden. Wir sahen also erneute relative Stärke, und vor allem sahen wir eine Bestätigung der großen grünen Kerze vom Freitag.

Des Weiteren wird der Russell 2000 durch das sehr positive Verhalten des gleich gewichteten S&P 500 (RSP) unterstützt. Dieser konnte am Freitag und gestern jeweils auf ein neues Allzeithoch ausbrechen. Damit zeigt er relative Stärke zum S&P 500, der noch knapp 1 % unter seinem Allzeithoch steht. Dieses bullische Verhalten des gleich gewichteten S&P 500 steht ebenfalls für Marktbreite.

Quelle: www.bigcharts.marketwatch.com

Aktuell scheint der Markt die folgenden beiden Stories zu spielen. Erstens sind Zinssenkungen zu nennen (wie bereits erwähnt). Für September wird die erste Zinssenkung von 25 Basispunkten eingepreist. Die zweite Zinssenkung von ebenfalls 25 Basispunkten wird im November erwartet, gefolgt von einer dritten Zinssenkung in Höhe von sogar 50 Basispunkten im Dezember. Das reduziert die Zinslast vor allem für zinssensible Unternehmen wie die kleinen und mittleren Unternehmen des Russell 2000, die sich in den letzten zwei Jahren im Unterschied zu den Marktschwergewichten nicht zu niedrigen Kosten refinanzieren konnten. Zweitens scheint die Sorge einer bevorstehenden US-Rezession, die vor allem kleine und mittlere Unternehmen hart treffen würde, nicht mehr akut zu sein.

Schauen wir uns einige Aktien aus dem Russell 2000 genauer an, die man sich auf die Watchliste setzen sollte.

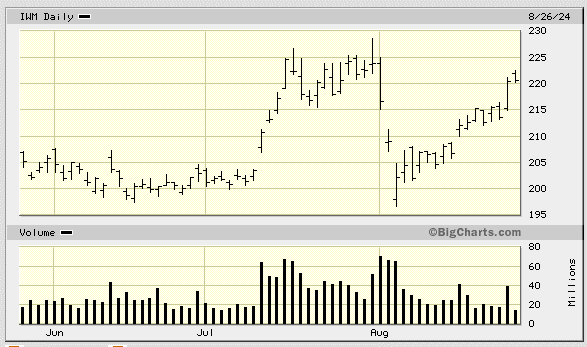

Carpenter Technology – Marktführer für hochwertige Speziallegierungen zieht sein langfristiges Gewinnziel um ein Jahr nach vorn und steht am Allzeithoch

Mit über 130 Jahren Erfahrung in der Metallurgie und Fertigungskompetenz ist Carpenter Technology Corporation (CRS) ist ein weltweit führender Hersteller und Vertreiber hochwertiger Speziallegierungen. Hierunter fallen vor allem Titanlegierungen, Pulvermetalle, Edelstähle, legierte Stähle und Werkzeugstähle. Außerdem gehören auch Hochtemperaturlegierungen, rostfreie Stähle, Nickel-Kupfer-Legierungen und weichmagnetische Pulver.

Diese Legierungen finden in einer Vielzahl von Bereichen Verwendung. Sie werden häufig im Bauwesen eingesetzt, insbesondere für den Bau von Gebäuden, Brücken und Pipelines. Des Weiteren finden sie Anwendung in der Luft- und Raumfahrt (vor allem Flugzeugteile, Triebwerke). Ein weiterer Bereich ist die Medizintechnik. So werden Stahllegierungen für chirurgische Instrumente, Implantate etc. verwendet. Auch in der Automobilindustrie werden die Produkte von Carpenter Technology stark nachgefragt, vor allem für die Herstellung von Motoren, Fahrwerkskomponenten und Karosserieteilen.

Zudem bietet Carpenter Prozesslösungen für kritische Anwendungen an. Hier umfasst der Bereich der Additiven Fertigung die Verwendung von 3D-Drucktechnologien, um komplexe Bauteile aus speziellen Legierungen herzustellen. Im Bereich der Elektrifizierung bietet Carpenter Technology fortschrittliche weichmagnetische Legierungen und Stapelproduktion an, um die Profile und Fähigkeiten von drehmomentdichten Elektromotoren zu transformieren. Diese Lösungen sind entscheidend für die Elektrifizierung von Fahrzeugen.

Was der Markt aktuell bei Carpenter Technology spielt, ist die Anpassung der Langfristprognose bis 2027. So wird das Ziel, im Geschäftsjahr 2027 ein Betriebsergebnis von 460 Mio. USD bis 500 Mio. USD zu erzielen, vorgezogen. Das Unternehmen will dieses Betriebsergebnis nun bereits im Geschäftsjahr 2026 erreichen. Außerdem geht das Management davon aus, im Geschäftsjahr 2024 fast 60 Prozent dieses Ziels erreicht zu haben.

Charttechnisch ist 2024 bis jetzt sehr gut gelaufen. Die Performance der Aktie seit Januar liegt bei über 100 %. Des Weiteren konnte die Aktie aufgrund von sehr erfreulichen Quartalszahlen bereits zwei Gap Ups hintereinander aufweisen. Aktuell steht sie knapp unter ihrem Allzeithoch. Für eine Positionseröffnung bietet es sich an, den Ausbruch über 148,94 (Allzeithoch) abzuwarten.

Quelle: Wachstums-Check TraderFox

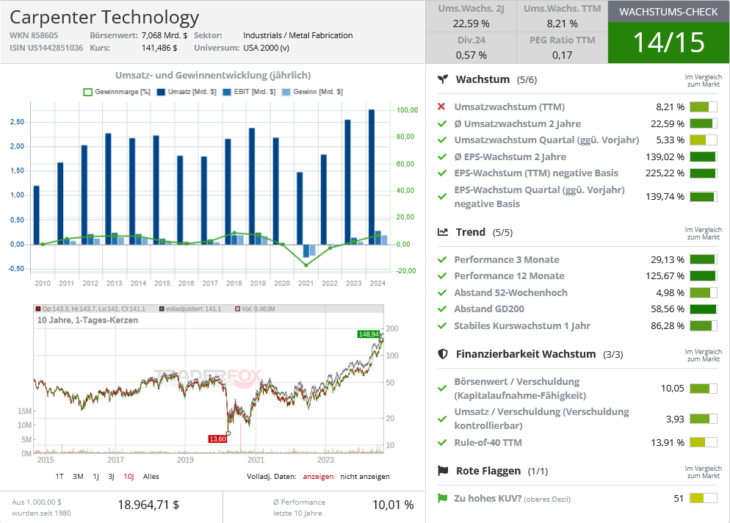

Sprouts Farmers Market – Dank 110 % Performance in 2024 steht die Supermarktkette am Allzeithoch

Sprouts Farmers Market (SFM) ist eine US-amerikanische Supermarktkette, die sich auf natürliche und biologische Lebensmittel spezialisiert hat. Das Unternehmen wurde 2002 gegründet und hat seinen Hauptsitz in Arizona. Seit seiner Gründung hat Sprouts Farmers Market die Mission verfolgt, qualitativ hochwertige, frische und gesunde Lebensmittel zu erschwinglichen Preisen anzubieten.

Das Unternehmen begann als kleines Lebensmittelgeschäft, das frische Produkte in einer Bauernmarkt-Atmosphäre anbot. Im Laufe der Jahre hat das Unternehmen seine Produktpalette erweitert, um den steigenden Verbraucherwünschen nach natürlichen und organischen Produkten gerecht zu werden. Im Jahr 2013 ging man an die Börse und verzeichnete ein starkes Wachstum, das durch die steigende Nachfrage nach gesunden Lebensmitteln und nachhaltigen Produkten unterstützt wurde.

Heute betreibt SFM über 370 Filialen in mehr als 20 Bundesstaaten der USA. Die Läden sind oft so gestaltet, dass sie ein offenes und freundliches Ambiente schaffen, das an einen traditionellen Bauernmarkt erinnert. Neben den Standardprodukten eines Supermarktes bietet SFM eine Vielzahl von Bio-Produkten, glutenfreien Optionen und Nahrungsergänzungsmitteln an. Die Megatrends Gesundheit und gesunde Ernährung sind die beiden Hauptstories, die der Markt bei SFM spielt.

Sprouts Farmers Market steht in direktem Wettbewerb mit anderen Supermarktketten, die auf gesunde und natürliche Lebensmittel spezialisiert sind, vor allem Amazons Whole Foods Market.

Die Wachstumsstrategie von Sprouts konzentriert sich auf die Eröffnung neuer Filialen in bestehenden und neuen Märkten sowie auf die Verbesserung des Online-Einkaufserlebnisses.

Das Jahr 2024 war bis jetzt ein sehr bullisch für die Aktie von SFM. Nach jedem der drei in 2024 veröffentlichten Quartalsberichts kam es zu einem Gap up! Das ist extrem bullisch. Die Aktie konnte in diesem Jahr bereits um 110 % zulegen. Der letzte Quartalsbericht am 29.07. führte zu einem Anstieg von über 20 %! Das ist beachtlich für eine Supermarktkette. Die Aktie steht knapp unterhalb ihres Allzeithochs. Der gestrige Ausbruch über 99,63 USD stellte ein mögliches Kaufsignal dar. Ein weiteres Kaufsignal ist das Allzeithoch bei 103,80 USD.

Quelle: Wachstums-Check TraderFox

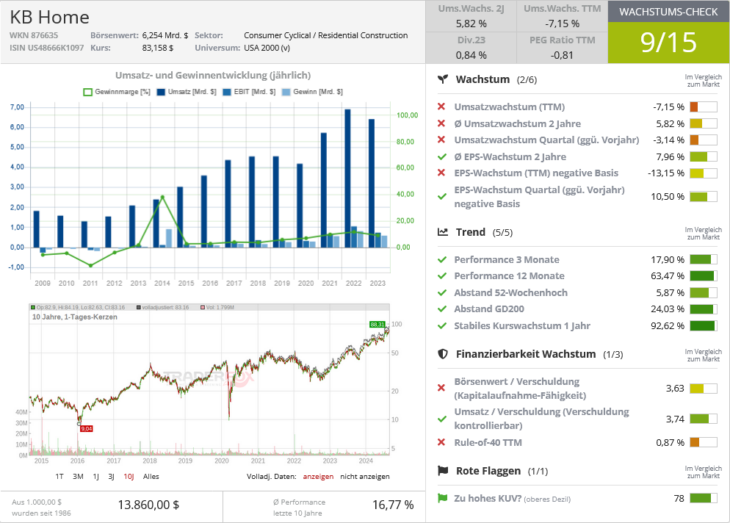

KB Homes – Großer Profiteur von Zinssenkungen, steigender Nachfrage nach Immobilien und einem begrenzten Angebot

KB Home (KBH) ist eines der führenden Bauunternehmen in den Vereinigten Staaten, das sich auf den Bau von Eigenheimen für Erstkäufer und Familien spezialisiert hat. Gegründet im Jahr 1957 und mit Hauptsitz Los Angeles, hat sich KB Home über die Jahrzehnte einen Namen gemacht, indem es erschwingliche, qualitativ hochwertige und energieeffiziente Wohnlösungen in zahlreichen US-Regionen anbietet. Seit dem Börsengang im Jahr 1961 ist das Unternehmen an der New Yorker Börse notiert.

KB Home bietet eine breite Palette von Häusern an, die an die Bedürfnisse von Erstkäufern, Familien und Rentnern angepasst sind. Das Unternehmen zeichnet sich durch seinen flexiblen Bauprozess aus, der es den Käufern ermöglicht, ihr zukünftiges Zuhause individuell zu gestalten, angefangen bei der Grundrissgestaltung bis hin zur Auswahl von Oberflächenmaterialien und Energieeffizienzoptionen.

Die wichtigsten Wettbewerber nationale und regionale Bauunternehmen wie Lennar Corporation, D.R. Horton und PulteGroup.

Der gesamte Immobilienmarkt ist ein großer Profiteur des erwarteten Zinssenkungszyklus der US-Notenbank. Außerdem profitieren die Bauunternehmen von einer weiterhin starken Nachfrage nach Immobilien. So führen das Bevölkerungswachstum und die Immigrationspolitik in den USA zu einer steigenden Nachfrage nach Immobilien. Letztlich sieht sich der Markt einem begrenzten Angebot ausgesetzt. Denn viele Babyboomers tendieren aktuell nicht dazu, aus ihren Häusern in Mietwohnungen oder in betreute Einrichtungen umzuziehen. Zusätzlich profitieren viele Hausbesitzer noch von den im Hypothekenvertrag festgeschriebenen langfristigen Niedrigzinsen aus der Zeit vor 2022. Würden sie heute ihr Haus verkaufen, um in ein anderes umzuziehen, müssten sie für die Finanzierung eine deutliche höhere Zinsrate in Kauf nehmen.

Charttechnisch macht die Aktie von KB Home einen bullischen Eindruck. Am heftigen Ausverkaufstag des 05. Augusts konnte sie am 50 Tagedurchschnitt drehen. Das war bullisch. Aktuell steht sie knapp unterhalb ihres Allzeithochs, welches bei 88,02 liegt. Ein Ausbruch auf ein neues Allzeithoch triggert das nächste Longsignal.

Quelle: Wachstums-Check TraderFox

Zusätzliche Aktien für die Watchlist

Weitere Aktien aus dem Russell 2000, die in den letzten Tagen und Wochen durch vielversprechende Charts, Earnings Gap Ups oder relative Stärke auf sich aufmerksam gemacht haben, sind u. a. Commvault Systems (führender Dienstleister von Datenschutz- und Informationsmanagementlösungen, der auf Backups, Wiederherstellung, Cloud und Datenmanagement spezialisiert ist), Fabrinet (Vorreiter im Bereich von hochpräzisen optischen, elektromechanischen und elektronischen Fertigungsdienstleistungen), Insmed (biopharmazeutisches Unternehmen, das sich auf die Entwicklung und Vermarktung von Therapien für seltene und schwerwiegende Krankheiten spezialisiert hat), Mueller Industries (führendes Industrieunternehmen, das sich auf die Herstellung und Vermarktung von Metallerzeugnissen fokussiert hat für Produkte, die hauptsächlich in den Bereichen Bauwesen, Heizung/Lüftung/Klimaanlage, Sanitär und industrielle Anwendungen verwendet werden) und Varonis Systems (Cybersicherheitsunternehmen, das auf Datensicherheit und -analyse spezialisiert ist und sich auf den Schutz vertraulicher Daten vor internen und externen Bedrohungen konzentriert).

& Profi-Tools von

& Profi-Tools von