Der US-Industriezweig „Building Material“ mit relativer Stärke. Diese fünf Aktien gehören auf die Watchliste!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Der Industriezweig "Building Material" bzw. "Baustoffindustrie" hat angefangen, relative Stärke zum S&P 500 zu zeigen. Hierbei handelt es sich um eine sogenannte "Cousin Industry" der Homebuilders ("Haus- und Wohnungsbau"), welche sich seit Monaten im Aufwärtstrend befinden. Diese Industrie umfasst eine breite Palette von Produkten, die beim Bau von Büros, Brücken, (Flug-)Häfen, Krankenhäusern, Schulen, Staudämmen, Wohnungen etc. verwendet werden. Konkret fallen hierunter u. a. Beton, Ziegel, Fliesen, Holz, Stahl, Ton, Zement, Sand, Kies, Glas und Dämmstoffe.

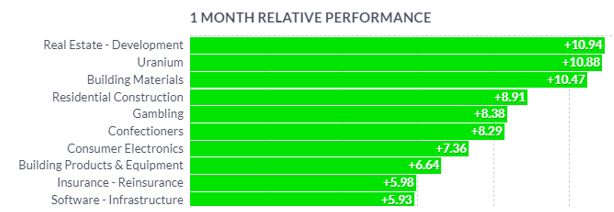

Die einmonatige Performance von "Building Materials" und "Building Products & Equipment" kann sich mit 10,47 % bzw. 6,64 % im Vergleich zum S&P 500 sehen lassen (siehe folgende Abbildung). Denn der S&P 500 hat in diesem Zeitraum um magere 0,57 % zugelegt.

Quelle: https://finviz.com/groups.ashx?g=industry&v=210&o=name

Builders FirstSource

Builders FirstSource (BLDR) ist ein führender Anbieter von Baustoffen, Bauwerkzeugen und Bauelementen für Wohn- und Gewerbebauvorhaben in Nordamerika. Das Unternehmen bietet ein breites Sortiment an Produkten, darunter Holz, Trockenbau, Dachmaterialien, Fenster und Türen sowie Verkleidungen. Die wichtigsten Wettbewerber des Unternehmens sind vor allem Home Depot und Lowe's. Mit mehr als 400 Standorten in 40 Bundesstaaten ist Builders First Source breit aufgestellt. Das Unternehmen wurde 1998 gegründet und hat seinen Hauptsitz in Texas.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 03.05.2023 vorgelegt. Sie pulverisierten die Märkte. Die Aktie schoss Hoch um 13 % nach oben. Das Unternehmen meldete einen bereinigten Gewinn von 2,96 USD pro Aktie, der die Konsensmarke von 1,63 USD um 82 % übertraf. Gegenüber dem Vorjahresquartal ging der Gewinn jedoch um 24,1 % zurück. Der Umsatz wurde mit 3,9 Mrd. USD angegeben und schlug damit den Analystenkonsens von 3,6 Mrd. USD. Auf Jahressicht fiel er jedoch um 32 %. Dies ist hauptsächlich auf den Rückgang des Baus von Einfamilienhäusern, den schwachen Markt für Wohnungen, die Rohstoffdeflation zurückzuführen.

Charttechnisch sieht die Aktie sehr bullisch aus. Aufgrund der Zahlen schoss sie auf ein neues 52 Wochenhoch, was gleichzeitig einem neuen Allzeithoch entsprach. Seitdem hat es Anschlusskäufe gegeben. Nun wäre eine Seitwärtskonsolidierung wichtig.

Eagle Materials

Eagle Materials (EXP) ist ein führender Hersteller von Gips-, Zement-, Beton- und Zuschlagsstoffprodukten für Wohn- und Gewerbebauvorhaben. Das Unternehmen betreibt acht Produktionsstätten in den USA. Eagle Materials ist auch ein wichtiger Lieferant für Infrastrukturprojekte und öffentliche Bauprojekte. Die Hauptwettbewerber sind USG Corporation, National Gypsum Company, und LafargeHolcim. Das Unternehmen wurde 1963 gegründet und hat seinen Hauptsitz ebenfalls in Texas. Die 14 von 15 Punkten im TraderFox Qualitätscheck zeigen, dass es sich bei Eagle Materials um eine wahre Qualitätsperle handelt.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 26.01.2023 vorgelegt. Die Aktie verlor zunächst an Wert. Der Quartalsgewinn belief sich auf 3,20 USD pro Aktie gegenüber 2,53 USD vor einem Jahr. Dies entspricht einem Wachstum von 26,5 %. Der Gewinn lag im Bereich der Konsensschätzung. Das Unternehmen meldete einen Umsatz von 511,5 Mio. USD gegenüber 462,9 Mio. vor einem Jahr. Der Umsatz lag leicht unterhalb der Schätzungen der Analysten. Die nächsten Quartalszahlen sollen am 18.05.2023 präsentiert werden.

Charttechnisch macht die Aktie einen bullischen Eindruck. Sie steht knapp unterhalb ihres 52 Wochenhochs. Erst letzte Woche konnte sie unter erhöhtem Volume auf ein neues 52 Wochenhoch ausbrechen. Der nächste Widerstand befindet sich bei 170 USD.

Owens Corning

Owens Corning (OC) ist ein globaler Marktführer in der Herstellung von Dämmstoffen, Dachmaterialien und Glasfaserprodukten für Wohn- und Gewerbebauvorhaben. Saint-Gobain, Johns Manville und GAF Materials Corporation sind die drei wichtigsten Wettbewerber des Unternehmens. Mit Hauptsitz in Ohio betreibt Owens Corning Produktionsstätten in 33 Ländern und ist in mehr als 90 Ländern tätig. Das Unternehmen wurde 1938 gegründet.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 26.04.2023 präsentiert. Die Aktie wurde zunächst leicht abverkauft, fand dann aber schnell zu Stärke zurück. Das Unternehmen erzielte einen Quartalsgewinn von 2,77 USD je Aktie gegenüber 2,84 USD vor einem Jahr. Die Konsensschätzung von 2,20 USD konnte aber geschlagen werden. In den letzten vier Quartalen hat das Unternehmen die Konsensschätzungen für den Gewinn viermal übertroffen. Der Umsatz belief sich auf 2,33 Mrd. USD gegenüber 2,35 Mrd. USD vor einem Jahr. Die Konsensschätzung konnte um knapp 5 % getoppt werden. Der Ausblick für das Jahr 2023 wurde bestätigt.

Charttechnisch sieht die Aktie bullisch aus. Sie befindet sich oberhalb aller wichtigen gleitenden Durchschnitte, wie dem des 50- und des 200-Tagesdurchschnitts. Außerdem steht sie knapp unterhalb ihres 52 Wochenhochs. Zusätzlich macht sie sich bereit, einen Big Picture Breakout bei ca. 110 USD zu vollziehen. Damit würde sie eine Tassenformation abschließen.

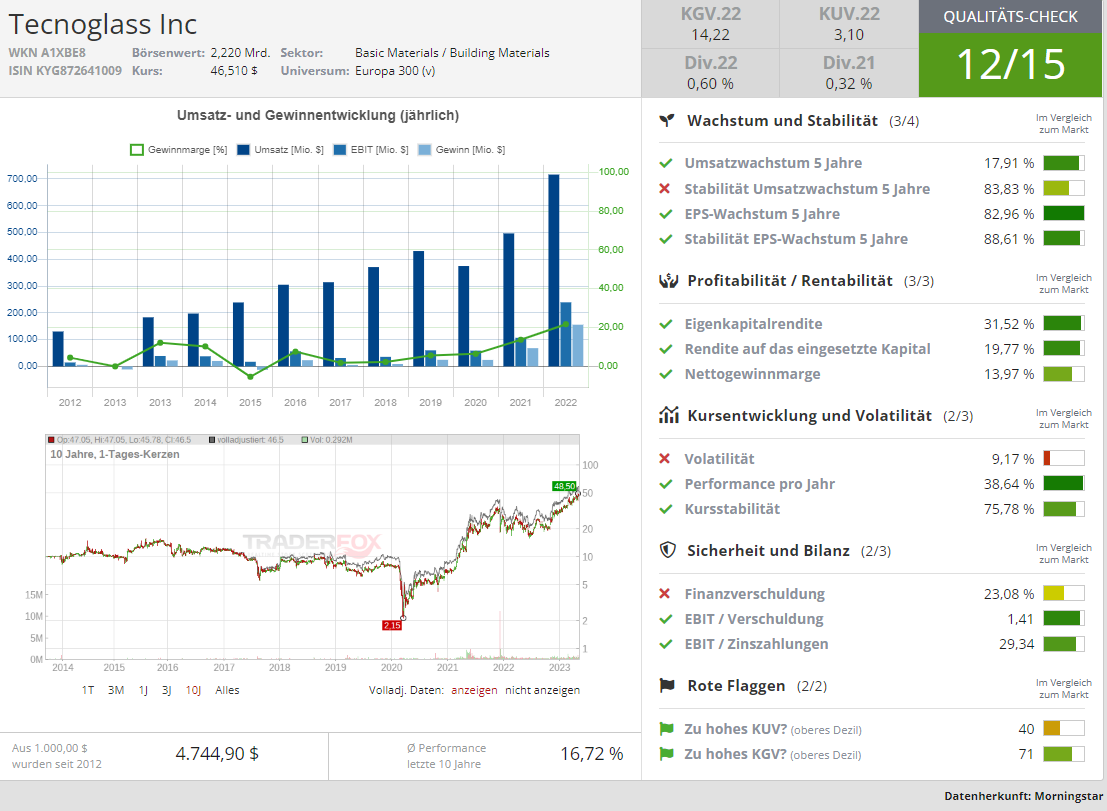

Tecnoglass

Tecnoglass (TGLS) ist ein führender Hersteller von architektonischem Glas und Aluminiumrahmen für Wohn- und Gewerbebauvorhaben in Nord- und Südamerika. Das Unternehmen produziert hochwertige, maßgefertigte Fenster, Türen, Fassaden und Glasgeländer und bietet auch Installations- und Wartungsdienstleistungen an. Tecnoglass ist bekannt für seine innovative Technologie, seine hohe Qualität und seine schnelle Lieferung. Die wichtigsten Wettbewerber heißen Vistawall International, EFCO Corporation und Kawneer Company. Der Hauptsitz des Unternehmens befindet sich in Kolumbien. Tecnoglass wurde 2013 gegründet.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 04.05.2023 präsentiert. Die Aktie schoss zunächst knapp 10 % nach oben, schloss den Tag dann jedoch im Minus. Das Unternehmen erzielte einen Quartalsgewinn von 1,08 USD pro Aktie gegenüber 0,53 USD vor einem Jahr. Dies entspricht einem Wachstum von über 100 % (!). Die Konsensschätzung von 0,92 USD konnte ebenfalls geschlagen werden. In den letzten vier Quartalen hat das Unternehmen die Konsensschätzungen für den Gewinn je Aktie viermal übertroffen. Der Umsatz von 203 Mio. USD wies ein Wachstum von 51 % gegenüber dem Vorjahr auf. Die Konsensschätzung konnte um 4 % getoppt werden.

Charttechnisch macht die Aktie einen sehr bullischen Eindruck. Sie steht knapp unterhalb des 52 Wochenhochs, was auch gleichzeitig dem Allzeithoch entspricht. Im Jahr 2023 hat die Aktie bereits knapp 55 % an Wert zugelegt.

Vulcan Materials Company

Vulcan Materials Company (VMC) ist einer der größten Hersteller von Baumaterialien in den USA und produziert eine breite Palette von Produkten wie Sand, Kies, Beton, Asphalt und Schotter. Das Unternehmen betreibt mehr als 300 Steinbrüche, Sandgruben und Produktionsstätten in 20 Bundesstaaten und ist ein wichtiger Lieferant für Bauunternehmen, Infrastrukturprojekte und kommunale Projekte in Nordamerika. Die Hauptkonkurrenten sind Martin Marietta, CEMEX (aus Mexiko) und CRH. Das Unternehmen, welches 1909 gegründet wurde, hat seinen Hauptsitz in Alabama.

Quelle: Qualitäts-Check TraderFox

Am 04.05.2023 hat das Unternehmen die letzten Quartalszahlen vorgelegt. Im Hoch schoss die Aktie um 11,5 % nach oben. Damit markierte sie ein neues 52 Wochenhoch. Das Unternehmen erzielte einen Quartalsgewinn von 0,95 USD pro Aktie gegenüber 0,73 USD vor einem Jahr. Dies entspricht einem Wachstum von 30 %. Die Schätzung der Analysten in Höhe von 0,64 USD pro Aktie konnte damit geschlagen werden. Der Umsatz wurde mit 1,65 Mrd. USD angegeben gegenüber 1,54 Mrd. vor einem Jahr. Die Konsensschätzung konnte um gut 4 % getoppt werden.

Charttechnisch sieht die Aktie bullisch aus. Sie steht am 52-Wochenhoch. Seit den Quartalszahlen konsolidiert sie seitwärts, wobei das Volumen abnimmt. Der Ausbruch über 199,10 USD würde das nächste Longsignal auslösen.

& Profi-Tools von

& Profi-Tools von