Diese gründer-geführten Unternehmen bieten exzellente Zukunftsaussichten (NVIDIA, Blackrock und mehr)

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leserinnen und Leser,

bereits seit längerem besteht die (begründete) Annahme, dass langfristig gründer-geführte Unternehmen besonders gute Erfolgsaussichten haben. Gründe hierfür sind insbesondere, dass diese Unternehmen noch stärker auf langfristigen Erfolg ausgerichtet sind und der CEO und Gründer eine klare Vision von der Zukunft des Unternehmens und der jeweiligen Branche hat. Diese Annahmen wurden inzwischen auch von Studien bestätigt, die die Besonderheiten von gründer-geführten Unternehmen noch einmal herausgearbeitet haben.

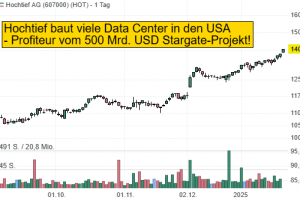

Kursliste zum Artikel ist fertig auf dem TraderFox Trading-Desk hinterlegt

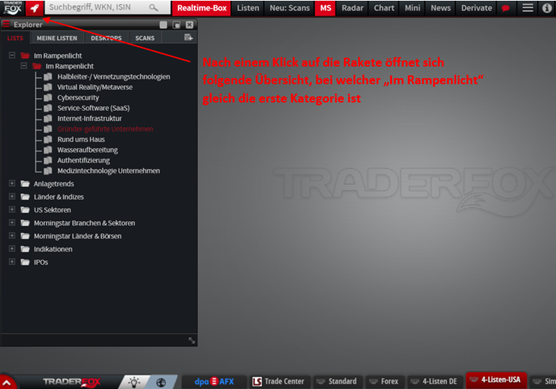

Drei gründer-geführte Unternehmen und deren CEOs möchte ich aus diesem Grund nachfolgend genauer vorstellen. Wie gewohnt, präsentieren wir euch auch diese Woche, die aus unserer Sicht zehn spannendsten Trends kostenlos im TraderFox Trading-Desk unter der Rubrik "Im Rampenlicht". Hierfür einfach über folgenden Link den Trading-Desk aufrufen: https://desk.traderfox.com/ und dann oben links im Eck auf die Rakete klicken. Hiernach öffnet sich ein neues Menü und dort ist "Im Rampenlicht" gleich die erste Kategorie. Neben den Metaverse-Aktien findet man dort beispielsweise auch eine Übersicht zu spannenden Aktien aus den Trends "Virtual Reality/Metaverse", "Medizintechnologie Unternehmen" oder "Wasseraufbereitung" (zu all diesen Rubriken finden sich auf meinem Profil bei Interesse ebenfalls ausführliche Artikel).

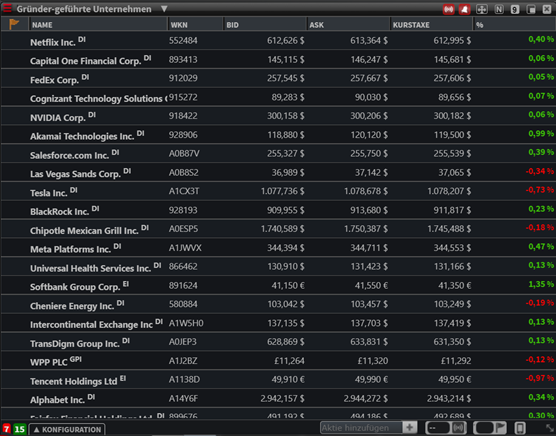

Durch einen einfachen Klick auf "Gründer-geführte Unternehmen" öffnet sich dann unsere Watchlist mit allen 22 Aktien, die unserer Meinung nach von den zukünftigen Entwicklungen in diesem Bereich profitieren werden:

Aufgrund des nachgewiesenen langfristigen Erfolgs hat die Anzahl an gründer-geführten Unternehmen in den letzten Jahren wieder deutlich zugenommen

Da bei gründer-geführten Unternehmen, der CEO und Gründer sowohl operative Verantwortung als auch finanzielles Interesse hat, werden diese Unternehmen in der Regel anders geführt als Unternehmen, bei denen CEO und Gründer unterschiedliche Personen sind. So zeichnen sich gründer-geführte Unternehmen in der Regel insbesondere durch einen stärken Fokus auf das Unternehmenswachstum aus, um einen langfristigen Erfolg des Unternehmens sicherzustellen. Gerade dieser Aspekt ist für interessierte Investoren natürlich besonders interessant, um ebenfalls auf lange Sicht vom Erfolg des Unternehmens profitieren zu können.

Um den langfristigen Erfolg zu gewährleisten, setzen gründer-geführte Unternehmen in der Regel auf einen stärkeren Fokus der Kundenbedürfnisse, weniger Bürokratie und motivierte Mitarbeiter. Da auf diese Weise sowohl Kunden als auch Mitarbeiter langfristig deutlich zufriedener sind und innovative Ideen weniger durch bürokratische Studien ausgebremst werden, erfreut sich das Modell der gründer-geführten Unternehmen in den letzten Jahren wieder erhöhter Beliebtheit.

Bereits seit längerem wurde aufgrund der oben genannten Gründe vermutet, dass gründer-geführte Unternehmen oftmals langfristig erfolgreicher sind. Dies wurde durch verschiedene Studien, wie jener der Vermögensverwaltungsgesellschaft Schroders aus dem Jahr 2016, schließlich auch wissenschaftlich belegt. In dieser wurden 3600 Unternehmen mit einer Marktkapitalisierung von mind. 500 Mio. USD aus unterschiedlichen Branchen und Ländern untersucht und die Besonderheiten von gründer-geführten und nicht gründer-geführten Unternehmen miteinander verglichen.

Die Ergebnisse der Studie zeigen unter anderem, dass gründer-geführte Unternehmen mehr Investitionen in den Bereich Forschung und Entwicklung tätigen und offener für Fusionen und Akquisitionen sind, was die These unterstützt, dass diese Unternehmen einen stärkeren Fokus auf langfristiges Unternehmenswachstum legen und offener für Innovationen sind. Hier resultierend konnte nachgewiesen werden, dass gründer-geführte Unternehmen schneller steigende Umsätze verzeichnen können und sich die Aktienkurse dieser Unternehmen in den letzten fünf Jahren (Zeitraum 2011 bis 2016) besser entwickelt haben als bei Unternehmen, die nicht gründer-geführt sind.

Dass gründer-geführte Unternehmen auf ganz besondere Art geführt werden und langfristig hohe Erfolgsaussichten haben, ist also nicht nur ein Gefühl, sondern kann auch wissenschaftlich nachgewiesen werden. Drei gründer-geführte Unternehmen und deren Gründer/CEO, die ich besonders spannend finde, stelle ich nachfolgend ausführlicher vor. Selbstverständlich findet man alle drei Unternehmen auch in der genannten Watchlist in unserem TraderFox Trading-Desk in der Rubrik "Im Rampenlicht":

NVIDIA Corp.: Weltbekannter Marktführer im Bereich KI-Computing

Das im Jahr 1993 gegründete Unternehmen mit Hauptsitz in Kalifornien ist einer der größten Entwickler von Grafikprozessoren und Chipsätzen für PCs, Server sowie Konsolen und führend im Bereich Künstliche Intelligenz (KI) Computing. Darüber hinaus ist NVIDIA ein Pionier im Bereich GPU Computing, was eine Lösung ist, die bei sehr rechenintensiven Aufgaben zum Einsatz kommt, wie bspw. in der Wissenschaft oder im Bereich Engineering.

Seinem Erfolg und seiner Bekanntheit verdankt das Unternehmen unter anderem seinen qualitativ extrem hochwertigen Grafikprozessoren, welche von Wissenschaftlern, Designern, Künstlern oder Gamern gleichermaßen geschätzt werden. Gerade der Gaming-Markt wächst dabei aktuell immer weiter und NVIDIA erwartet hier in den nächsten Jahren noch enorme Potentiale. Auch die Bereiche Virtual Reality (VR), High Performance Computing und KI erfordern immer hochwertige und leistungsstärkere Lösungen, für welche NVIDIA eine der absolut führenden Adressen ist.

Wie bereits erwähnt, hat sich NVIDIA zu einem Pionier im Bereich GPU Computing entwickelt. Hier hebt sich das Unternehmen entsprechend deutlich von seiner Konkurrenz ab. Wo andere Unternehmen aus dem Halbleiter-Sektor an ihre Grenzen stiegen und in den letzten Jahren nur noch geringe jährliche Leistungsverbesserungen realisieren konnten, schaffte es das Unternehmen mit dem NVIDIA GPU Computing neue Maßstäbe zu setzen und deutliche Leistungssteigerungen zu erzielen, welche so wichtig für die hohen Ansprüche in der heutigen Wissenschaft und anderen Bereichen sind.

NVIDIA GPU Computing ermöglicht darüber hinaus das betreiben von High Performance Rechenzentren und liefert unter anderem die nötige Leistung für die aktuell schnellsten und intelligentesten Supercomputer der Welt, wie beispielsweise dem Supercomputer Summit aus den USA. In diesen sind insgesamt 27.000 NVIDIA Grafikprozessoren sowie weitere Lösungen zum Trainieren der KI verbaut, wodurch bereits diverse wissenschaftliche Entdeckungen ermöglicht wurden.

Auch in den Bereich Gaming hat NVIDIA in den letzten Jahren intensiv investiert und betreibt mit NVIDIA GeForce aktuell die weltweit größte Gaming Plattform. Computer-Gaming ist in der heutigen Zeit die weltweit größte Unterhaltungsbranche. NVIDIA liefert hierfür leistungsstarke Grafikprozessoren und andere hochwertige Anwendungen, welche in den nächsten Jahren noch gefragter werden dürften als ohnehin schon. Neben Hardware-Lösungen liefert das Unternehmen auch hochwertige Software-Lösungen, welche beispielsweise von einer Vielzahl von Spiele-Entwicklern genutzt wird.

Vater des Erfolgs von NVIDIA ist Gründer Jen-Hsun Huang, welcher seit dem Jahr 1993 durchgehend Präsident, CEO und Mitglied des Board of Directors ist. Wie gesehen, hat er das Unternehmen und die gesamte Branche zu diversen Meilensteinen und höchstrelevanten Innovationen verholfen. Huang hat bereits früh das große Potenzial für den Bereich Gaming erkannt und durch den frühen Fokus auf den Bereich PC-Grafik das Unternehmen dorthin geführt, wo es heute steht. Im vergangenen Jahr schaffte es Huang auf die Liste der 100 einflussreichsten Menschen des TIME-Magazins, was seinen großen Einfluss auf die gesamte Gesellschafft bis in die heutige Zeit aufzeigt.

Nachdem die NVIDIA-Aktie zuvor extrem gut gelaufen ist, befand sich die Aktie seit Mitte November in einem leichten, aber stetigen Abwärtstrend. Auch zuletzt gab der Kurs – wie bei einer Vielzahl von Aktien - noch einmal etwas stärker nach, so dass der Kurs in den letzten 30 Tagen um etwa 18 % sank. Trotz diesen Rückgangs ist der Kurs der NVIDIA-Aktie in den vergangenen zwölf Monaten, um über 90 % gestiegen und langfristig gibt es keinen Grund, der vermuten lässt, dass der Kurs nicht weiter steigen wird.

Auch die letzten Kennzahlen des Unternehmens sprechen eine klare Sprache und deuten auf eine Stabilisierung des Kurses hin. Im dritten Quartal des vergangenen Jahres konnte NVIDIA einen neuen Rekordumsatz von 7,1 Mrd. USD erzielen, was eine Umsatzsteigerung um 50 % im Vergleich zum Vorjahreszeitraum und um 9 % im Vergleich zu Q2/2021 bedeutet. Glänzen konnte dabei insbesondere die Bereiche Data Center mit einem neuen Rekordumsatz von 2,94 Mrd. USD (+55 %) und Gaming mit 3,22 Mrd. USD Umsatz (+ 42 %) – ebenfalls neuer Rekord für diesen Bereich.

Insgesamt liegt der Umsatz für das Gesamtjahr 2021 bei ca. 16,7 Mrd. USD, was einer Steigerung von über 50 % im Vergleich zum Vorjahr entspricht. Für das aktuelle Geschäftsjahr wird ein weiteres starkes Umsatzwachstum auf 26,7 Mrd. USD erwartet und bis zum Jahr 2025 soll dieser sogar auf 43,32 Mrd. USD anwachsen. Aufgrund der starken Positionierung am Markt und der steigenden Nachfrage durch die Trends Metaverse/VR und Gaming können diese Prognosen definitiv erreicht werden.

Der Gewinn des Unternehmens stieg im vergangenen Jahr nahezu identisch zum Umsatz an, so dass der Gewinn je Aktie um ebenfalls über 50 % von 1,13 USD auf 1,72 USD anstieg. Es wird prognostiziert, dass NVIDIA im aktuellen Jahr seinen Gewinn nahezu vervierfachen wird, was einen Gewinn je Aktie von 4,34 USD zur Folge hätte. Im Jahr 2025 soll der Gewinn je Aktie dann bei 7,85 USD liegen.

Aufgrund des starken Anstiegs des Aktienkurses liegt das Kurs-Gewinn-Verhältnis von NVIDIA aktuell bei 155,7 und das Kurs-Gewinn-Verhältnis bei 39,9. Beide Werte sind extrem hoch und deuten auf eine mögliche Überbewertung des Unternehmens zum aktuellen Zeitpunkt hin. Da Umsatz und Gewinn in den nächsten Jahren deutlich steigen sollen, wird jedoch prognostiziert, dass die Werte bereits bis zum Jahr 2024 deutlich sinken, wobei insbesondere das KUV trotz der positiven Entwicklung noch immer sehr hoch bleiben würde (KGV: 44,9 / KUV: 18,5).

Der Verschuldungsgrad von NVIDIA ist in den letzten Jahren durchgehend relativ gering und lag in den letzten vier Jahren immer zwischen 40 % und 70 %, wobei er im vergangenen Jahr etwas angestiegen ist. Der aktuelle Cashbestand (11,6 Mrd. USD) übersteigt die kurzfristigen Schulden (3,9 Mrd. USD) jedoch nach wie vor deutlich.

Fazit: NVIDIA hat sich in einer Vielzahl Bereichen, die in den nächsten Jahren stark wachsen dürften, einen Namen gemacht und liefert qualitativ extrem hochwertige Lösungen für Megatrends wie KI, VR oder Gaming. Damit ist das Unternehmen bestens positioniert, um von der erhöhten Nachfrage nach leistungsstarken Grafikprozessoren und anderweitigen Lösungen zu profitieren. Aufgrund des aktuell sehr hohen KGV und KUV sowie der Abwärtsbewegung des Aktienkurses in den letzten Monaten, empfiehlt es sich, das Unternehmen zunächst noch auf der Watchlist zu lassen und bei einem bestätigten Aufwärtstrend zuzugreifen.

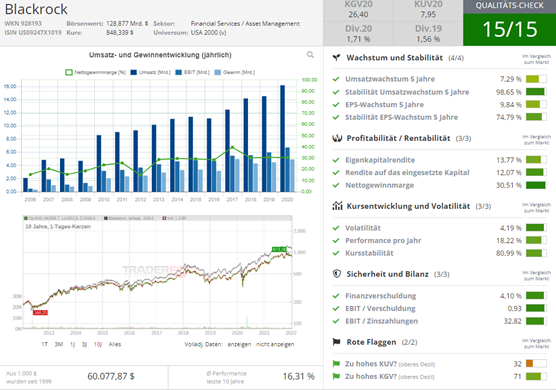

Blackrock: Weltweitgrößter Vermögensverwalter und führender Anbieter von Finanztechnologie

Blackrock ist eine 1988 gegründete Investmentgesellschaft mit Hauptsitz in New York und wurde von Laurence Douglas Fink gegründet, welcher bis heute CEO des Unternehmens ist. Blackrock agiert als Treuhänder für Investoren und ist seit dem Jahr 1999 einer der führenden Anbieter im Bereich Finanztechnologie. Aktuell beschäftigt der Vermögensverwalter etwa 16.000 Mitarbeiter weltweit und hat Kunden in 38 Ländern.

Ziel der Investmentgesellschaft ist es, Menschen zu finanziellem Wohlstand zu verhelfen, indem diese beim Aufbau von Ersparnissen unterstützt werden. Die Vielzahl an Kunden aus unterschiedlichen Bereichen zeigt dabei, wie hoch das Vertrauen in den Vermögensverwalter ist. So richtet sich das Angebot von Blackrock Einzelpersonen und Familien, Finanzberater, Bildungseinrichtungen und gemeinnützige Organisationen, Versicherungsgesellschaften, Regierungen sowie Ärzte, Lehrer und andere Arbeitnehmer oder auch Kleinunternehmen.

Die Investmentgesellschaft hat es sich für das Jahr 2022 und darüber hinaus maßgeblich zum Ziel gesetzt, dass Kunden stärker in die Entscheidungsfindung des Unternehmens eingebunden werden sollen und dass Klimainnovationen stärker vorangetrieben werden, um den zunehmend nachhaltigen Anlageziele der Anleger gerecht werden zu können.

Blackrock geht davon aus, dass die hohe Inflation auch im Jahr 2022 bestehen bleibt und hat deshalb bereits angekündigt, vorzugsweise auf Aktien anstelle von festverzinslichen Wertpapieren beim Vermögensaufbau seiner Kunden zu setzen. Auch wird das Unternehmen seine Risikobereitschaft im kommenden Jahr etwas zurückschrauben, aufgrund der Unsicherheiten durch Corona, die Inflation sowie die Zentralbanken. Abschließend ist der Vermögensverwalter fest entschlossen, das Ziel der Netto-Null-Emissionen bis zum Jahr 2050 zu erreichen, was unter anderem zur Folge hat, dass Blackrock beim Vermögensaufbau Aktien aus Industrieländern, jenen aus Schwellenländern vorzieht.

Laurence Douglas Fink, genannt Larry Fink, hat als Gründer, CEO und Vorsitzender maßgeblichen Einfluss auf den Erfolg des Unternehmens seit der Gründung im Jahr 1988 bis heute. Unter seiner Führung hat sich die Investmentgesellschaft zu einem weltweit führenden Anbieter von Investment- und Technologielösungen entwickelt, was man daran sieht, dass keiner anderen Investmentgesellschaft so viel Geld anvertraut wird wie Blackrock.

Auch außerhalb von Blackrock werden die Erfolge von Larry Fink wahrgenommen und entsprechend honoriert. So hat ihn das renommierte US-Wirtschaftsmagazin Fortune als einen der "World’s Greatest Leader" ausgezeichnet und die von der Dow Jones & Company herausgegebene Zeitschrift Barron’s führt Larry Fink sogar seit 15 Jahren am Stück als einen der "World’s Best CEOs".

Das hohe Engagement von Larry Fink zeigt sich auch darin, dass er neben seinen Rollen bei Blackrock auch zahlreiche weitere hohe Positionen bei bekannten und renommierten Institutionen innehat. Er ist aktuell unter anderem Mitglied des Kuratoriums der New York University sowie des Weltwirtschaftsforums und darüber hinaus Mitglied der Verwaltungsräte des Museum of Modern Art.

Grundsätzlich befindet sich die Aktie von Blackrock in einem stetigen Aufwärtstrend. Auch nach Bekanntgabe der Zahlen für Q3/2021, in welchem die Erwartungen der Analysten übertroffen werden konnten, ging es für die Aktie weiter bergauf. Nach einem kleinen Rücksetzer befand sich die Aktien von Mitte November bis Anfang Januar in einer Seitwärtsbewegung. Anschließend sank auch der Kurs der Blackrock-Aktie zunächst stark ab, ist nun aber wieder in einem leichten Aufwärtstrend.

Im vergangenen Jahr konnte Blackrock das stärkste organische Wachstum der Unternehmensgeschichte verzeichnen und sich gleichzeitig über einen neuen Höchststand des verwalteten Vermögens freuen, was umso beeindruckender ist, wenn man bedenkt, dass das Unternehmen auch zuvor bereits der weltweit größte Vermögensverwalter war. Auch im Jahr 2021 lag Blackrock wieder vor seinen Konkurrenten, wie beispielsweise an den branchenführenden aktiven Nettozuflüssen in Höhe von 267 Mrd. USD sichtbar wird.

Das Geschäftsmodell des Vermögensverwalters ist dabei differenzierter und auch erfolgreicher denn je. Die aktiven Strategien des Unternehmens trugen im Jahr 2021 zu mehr als 60 % des organischen Wachstums bei, während zusätzlich die branchenführende iShares-ETF-Plattform von Blackrock einen Rekordzufluss von 306 Mrd. USD verzeichnen konnte. Abgerundet wird der Erfolg des Unternehmens im vergangenen Jahr durch die weiterhin positive Entwicklung des Datenanalysesystems Aladdin sowie der weiteren Lösungen im Bereich Finanztechnologie, welche insgesamt einen Jahresumsatz von 1,3 Mrd. USD erzielen konnten. Gründer und CEO Larry Fink führt den Erfolg im Jahr 2021 vor allem auf fortwährenden Investitionen in zukunftsträchtige Bereiche, das frühzeitige Erkennen von Kundenbedürfnissen sowie das hohe Engagement der Mitarbeiter zurück.

Das Unternehmen mit einer aktuellen Marktkapitalisierung von ca. 129 Mrd. USD konnte seinen Umsatz im Jahr 2021 damit um rund 20 % auf etwa 19,4 Mrd. USD steigern. Bereits bis zum Jahr 2023 wird ein weiteres Umsatzwachstum auf 23,1 Mrd. USD prognostiziert. Der Gewinn von Blackrock stieg im vergangenen Jahr um knapp 22 %, so dass die Gewinne je Aktie von 31,85 USD auf etwa 38,80 USD anstiegen. Auch für diese wird für die kommenden Jahre ein deutliches Wachstum erwartet, so dass die Gewinne je Aktie bereits im Jahr 2023 46,61 USD betragen sollen.

Das relativ niedrige KGV der Investmentgesellschaft von aktuell 21,9 und das KUV von 6,3 deuten darauf hin, dass das Unternehmen aktuell fair bewertet scheint. Ein weiterer positiver Aspekt von Blackrock ist, das regelmäßige Ausschütten einer Dividende. Im vergangenen Jahr betrug die Dividendenrendite des Unternehmens 1,9 % und stieg damit im Vergleich zum Vorjahr um knapp 12 % an (Jahr 2020: 1,7 %). Damit konnte Blackrock seine Dividendenrendite in den vergangenen zehn Jahren von 0,6 % auf den aktuellen Wert jährlich steigern.

Fazit: Privatpersonen suchen aufgrund der stetig steigenden Inflation immer öfter nach Alternativen zum klassischen Sparbuch. Blackrock als weltweit größter Vermögensverwalter, welcher erst im vergangenen Jahr das stärkste organische Wachstum in der Unternehmensgeschichte verzeichnen konnte, ist bestens positioniert, um zukünftig von diesem Trend zu profitieren. Auch die bekannte iShare-ETF-Plattform durfte sich im vergangenen Jahr über einen neuen Rekordzufluss freuen und es gibt keinen Grund zur Annahme, dass sich dieser Trend in den nächsten Jahren ändern sollte. Auch die stetig steigende Dividendenrendite sowie das attraktive KGV des Unternehmens machen Blackrock zu einer interessanten Investitionsmöglichkeit für Anleger, die unter anderem vom Trend der gründer-geführten Unternehmen profitieren möchten.

Intercontinental Exchange: Marktführender Innovator im Bereich Wertpapierhandel und Hausbaufinanzierung

Intercontinental Exchange ist ein Betreiber von Börsen und Clearinghäusern (zuständig für die gegenseitige Auf- und Verrechnung von Forderungen und Verbindlichkeiten zwischen Geschäftspartnern) weltweit und bietet markführende Lösungen für festverzinsliche Wertpapiere sowie qualitativ hochwertige Datendienste zur Entscheidungsfindung. Darüber hinaus hat das Unternehmen mit Hauptsitz in Atlanta, die Hypothekenbranche, mit seiner Lösung zur Digitalisierung des gesamten Hauskaufprozesses, grundlegend revolutioniert. Gegründet wurde Intercontinental Exchange im Jahr 2000 von Jeffrey C. Sprecher, welcher bis heute CEO des Unternehmens ist.

Ziel des heutigen Börsenbetreibers war es zu Beginn, die Energiemärkte zu digitalisieren und auf diesen für mehr Preistransparenz zu sorgen. Dies gelang dem Unternehmen mit einer Kombination aus entsprechenden Technologien, wie vor allem den führenden Datendiensten, und dem notwendigen operativen Knowhow, so dass Intercontinental Exchange bereits früh einen merklichen Einfluss auf die Energiemärkte und deren Prozesse und Produkte genommen hat.

Heute handelt es sich bei Intercontinental Exchange um einen Betreiber von Netzwerken für die wichtigsten Anlageklassen (insb. Optionen & Futures) für die US-Energiewirtschaft. Dabei setzt das Unternehmen zum einem auf elektronische Märkte und hat zum anderen zur besseren Transparenz und Informationsversorgung das Datengeschäft deutlich ausgebaut. Somit handelt es sich bei Intercontinental Exchange um eines der ersten Unternehmen, welches Börsen digitalisiert hat.

Der Börsenbetreiber ist inzwischen führend in u.a. den Bereichen Preistransparenz, Kapitalbeschaffung, ESG-Indexierung sowie Risikominderung und sorgt mit seinen hochwertigen End-to-End-Lösungen für marktführende Daten zur Entscheidungsfindung bei Investitionen in die US-Energiewirtschaft. Zu den (potenziellen) Kunden des Unternehmens gehören dementsprechend alle Personen mit Berührungspunkten zum bzw. Interesse am globalen Finanzmarkt. Hierzu zählen Aktien- und Derivatehändler, börsennotierte Unternehmen oder Clearing-Mitglieder, welche bei der Kapitalbeschaffung und -investitionen sowie der Verwaltung der dazugehörigen Risiken unterstützt werden.

Jeffrey C. Sprecher (genannt Jeff Sprecher) ist seit Gründung des Unternehmens Vorsitzender und CEO von Intercontinental Exchange und gilt als Pionier der digitalen Netzwerke sowie der Elektronisierung von Trading und Börsen-Marktplätzen. So gelang es ihm, das kleine Start-Up aus dem Jahr 2000 zu einem abonnementbasierten Fortune500-Unternehmen mit fast 10.000 Mitarbeitern aufzubauen, indem er erst den globalen Wertpapierhandel digitalisierte und anschließend die Hypothekenbranche und die Datendienste zur Entscheidungsfindung im Wertpapierhandel innovierte.

Darüber hinaus ist Jeff Sprecher dafür bekannt, relevante Trends bereits frühzeitig zu erkennen, wie bspw. die Nachfrage nach dem Handel mit Emissionszertifikaten oder die hohe Relevanz von Bitcoin. Das Erkennen von und entsprechende Reagieren auf Trends sorgte dafür, dass das Unternehmen in den Jahren 2006 bis 2020 (Zahlen für das Jahr 2021 noch nicht final bekannt) ein jährliches Wachstum von durchschnittlich 17 % erzielen konnte. Unter anderem aufgrund dieses beeindruckenden Unternehmensentwicklung ist auch er nun bereits das sechste Jahr in Folge als einer der "World’s Best CEOs" in der US-Wirtschafszeitschrift Barron’s gelistet.

Der Aktienkurs von Intercontinental Exchange befand sich seit November 2021 in einer Seitwärtsbewegung bevor der Kurs kürzlich – wie auch bei anderen Unternehmen aus der Finanzbranche – aufgrund der unsicheren Situation durch die steigende Inflation absank. Trotz des Rückgangs um knapp 7 % in den vergangenen 30 Tagen, liegt der Kurs aktuell noch immer über 16 % über dem Niveau vor einem Jahr. Auch langfristig gibt es keinen Grund zur Annahme, dass der Kurs nicht weiter steigen wird. Die Kursziele der Experten wurden zwar teilweise etwas korrigiert, liegen jedoch noch immer bis zu etwa 20 % über dem aktuellen Kurs.

Die letzten veröffentlichen Kennzahlen für Q3/2021 sprechen eine klare Sprache und zeigen den Fortgang der positiven Unternehmensentwicklung in den letzten 15 Jahren. Intercontinental Exchange konnte zweistellige Wachstumsraten für den Umsatz, das Betriebsergebnis, den Gewinn je Aktie sowie die wiederkehrenden Einnahmen (insb. aufgrund der Abonnements für die Datendienste) verzeichnen. So stieg der Umsatz im dritten Quartal auf 1,8 Mrd. USD und der Gewinn je Aktie auf 1,30 USD.

Für das Gesamtjahr 2021 wird für das Unternehmen mit einer Marktkapitalisierung von etwa 71 Mrd. USD ein Umsatz von 7,1 Mrd. USD prognostiziert. Dieser läge zwar ca. 6,5 % unter dem Umsatz von 2020, dies wäre jedoch auch insbesondere auf das starke Umsatzwachstum im Jahr 2020 von fast 24 % zurückzuführen. Hier sollten jedoch erst die offiziellen Zahlen abgewartet werden, gerade auch aufgrund des starken dritten Quartals. Unabhängig hiervon wird davon ausgegangen, dass sich das Unternehmen ab diesem Jahr weiter positiv entwickelt und der Umsatz bis zum Jahr 2024 auf 8,2 Mrd. USD ansteigt.

Trotz des prognostizierten Umsatzrückgangs wird für das Jahr 2021 ein deutlicher Anstieg des Gewinns um ca. 35 % erwartet. So wird ein Anstieg des Gewinns je Aktie von 3,76 USD auf 5,10 USD prognostiziert, was aufgrund der positiven Entwicklung von Intercontinental Exchange und dem Gewinnwachstum in Q3/2021 auch realistisch erscheint. Bis zum Jahr 2024 soll der Gewinn je Aktie sogar auf 6,38 USD ansteigen.

Das KGV und KUV des Unternehmens sind auf einem ähnlichen Niveau wie jene Kennzahlen für Blackrock. Das KGV beträgt aktuell ca. 24,8 und das KUV 6,9. Gerade in Verbindung mit den Wachstumsraten des Unternehmens sind dies gute Werte. Auch Intercontinental Exchange zahlt eine Dividende an seine Aktionäre aus. Die Dividendenrendite liegt aktuell bei 1,0 % und ist seit der erstmaligen Auszahlung im Jahr 2013 (0,1 %) stetig gestiegen.

Fazit: Intercontinental Exchange hat sich mit seinen marktführenden Lösungen für den digitalen Wertpapierhandel in der US-Energiewirtschaft sowie für den digitalen Hauskaufprozess fest am Markt positioniert. Jeff Sprecher gilt als Pionier und Visionär und es ist damit davon auszugehen, dass er das Unternehmen auch in den kommenden Jahren zu starken Wachstumsraten verhelfen kann. Im Vergleich zu Blackrock kann Intercontinental Exchange ähnliche KGV und KUV Zahlen vorweisen, auch wenn diese leicht unter dem Niveau von Blackrock liegen und zahlt momentan noch eine niedrigere Dividendenrendite aus. Dafür liegen die Wachstumsraten teilweise deutlich über jenen von Blackrock. Beide Unternehmen sind aus meiner Sicht für ein erstes Investment geeignet, je nachdem ob man größere (Blackrock) oder wachstumsstärkere (Intercontinental Exchange) Unternehmen bevorzugt und wie groß der Wert ist, den man auf die Dividendenrendite legt.

Gesamtfazit

Gründer-geführten Unternehmen wird in vielen Fällen zurecht nachgesagt, dass diese eine besondere Art der Führung genießen und sich der stärkere Fokus auf Forschung & Entwicklung sowie damit verbundene Innovationen auszahlt. Die oben aufgeführten Unternehmen sind hierfür exzellente Beispiele. NVIDIA ist ein klarer Markt- und Branchenführer auf seinen Gebieten und das größte der aufgeführten Unternehmen. Aufgrund des hohen KGV und KUV für mich jedoch eher ein Kandidat für die Watchlist. Blackrock und Intercontinental Exchange können dagegen jedoch sowohl mit ihren Visionen, der aktuellen Unternehmensentwicklung sowie den Kennzahlen überzeugen, so dass Interessenten mit einer Investition in eines dieser Unternehmen meiner Meinung nach langfristig gut aufgestellt sind.

Viele Grüße

Daniel Dünn

Tipp: Das Morningstar-Datenpaket beinhaltet neben unserem Screening-Tool aktien RANKINGS und dem digitalen Kiosk vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich.

Nvidia skizziert die KI-Zukunft auf der CES

Nvidia skizziert die KI-Zukunft auf der CES

& Profi-Tools von

& Profi-Tools von