Diese Wachstumsaktie spielt einen langfristigen Trend und steigt trotz Abverkauf des Gesamtmarktes

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

viele Fundamentalanalysten halten wenig von der technischen Analyse. Die Annahme, dass man anhand historischer Preisdaten Prognosen für die Zukunft erstellen kann, klingt für sie naiv. Doch ergibt diese Aussage tatsächlich Sinn?

Volkswirtschaftler halten den Preis für eine, wenn nicht die wichtigste, Variable in der Wirtschaft. Der Preis spiegelt die Beziehung zwischen der Nachfrage und dem Angebot wieder. Technische Analysten nutzen die von Volkswirtschaftlern angepriesene Variable für Zukunftsprognosen. Unterstützungszonen sind beispielsweise Preiszonen, in denen tendenziell Käufer eintreten. Dies ist vergleichbar mit einem Supermarkt. Wenn man als absoluter Pizza-Freak sieht, dass die Lieblingspizza von 3,5 Euro auf 2 Euro heruntergesetzt wurde, dann schlägt man zu. Ähnlich verhält es sich bei Aktien. Große Institutionen bewerten Aktien und formulieren Einstiegskurse. Fällt die Aktie unter einen gewissen Preis, wird die Aktie gekauft. Technische Analysten erkennen diese Preismarken und können bei richtiger Analyse aus dem Preisverhalten Profit schlagen.

Dementsprechend besitzt der Preis Aussagekraft und es lassen sich Zukunftsprognosen erstellen. Doch wie auch bei der Fundamentalanalyse sind diese Analysen nicht jedes Mal richtig. Nur weil eine Unterstützungszone nicht hält, bedeutet dies nicht, dass die technische Analyse nicht funktioniert. Bei der Prognose handelt es sich um eine Wahrscheinlichkeitsaussage. Hinzu kommt, dass die technische Analyse im Kern reaktiv ist. Die Aktienkurse nähern sich auf lange Sicht ihrem inneren Wert an. Dies passiert allerdings nicht aufgrund der technischen Analyse, sondern aufgrund der Fundamentalanalyse. Am Ende ist eine Aktie ein Unternehmensanteil, der fundamental bewertet werden muss, um zu einer rationalen Preisfindung zu gelangen. Während die Fundamentalanalyse also die Unternehmensdaten bewertet, wertet die technische Analyse Geldströme aus, die zu einem Ungleichgewicht zwischen Angebot und Nachfrage führen. Die Geldströme werden durch fundamentale Veränderungen und Emotionen verursacht.

Ein Ungleichgewicht in Angebot und Nachfrage ist zum Beispiel auch das Verhalten der relativen Stärke. Eine Aktie besitzt relative Stärke, wenn die Aktie steigt, obwohl der Gesamtmarkt fällt. Eine Aktie weist relative Stärke auf, wenn selbst in einem schwachen Markt Geld in die Aktie fließt. Dieser Geldfluss wird erstmalig durch Fundamentalanalysten ausgelöst, die trotz eines Abverkaufs des Gesamtmarktes das Unternehmen als robust, profitabel und unterbewertet einschätzen. Technische Analysten werden dann auf die relative Stärke aufmerksam und investieren ebenfalls in die Aktie, was die relative Stärke noch verstärkt und offensichtlicher macht. Die relative Stärke beruht allerdings erstmalig auf einer fundamentalen Einschätzung des Unternehmens.

Relative Stärke ist ein Qualitätsmerkmal für eine Aktie aus einer technischen und fundamentalen Perspektive. Fundamentalanalysten investieren in einem fallenden Markt nur in eine Aktie, wenn diese ein sehr hohes Aufwärtspotenzial hat und weit unter dem fairen Wert notiert. Würden sie das Aufwärtspotenzial bzw. das Chancen-Risiko-Verhältnis nicht schon enorm hoch einschätzen, würden sie in einem Abverkauf des Gesamtmarktes auch auf ein Fallen der jeweiligen Aktie warten. In einem Abverkauf des Gesamtmarktes fließt Geld aus nahezu allen Aktien am Markt. Die Aktie mit relativer Stärke wird jedoch massiv aufgekauft. Sollte der Abverkauf des Gesamtmarktes stoppen und eine neue Aufwärtsbewegung einsetzen, dürfte die Aktie mit relativer Stärke eine stärkere Aufwärtsbewegung durchmachen, da der Gesamtmarkt nicht mehr abverkauft wird und man sozusagen nicht mehr "gegen den Strom schwimmt".

Ein Beispiel für das Phänomen der relativen Stärke ist die Aktie Hellofresh. Hellofresh wurde bereits vor dem Erreichen des Bodens (DAX) von Fundamentalanalysten, die erkannten, dass das Unternehmen von dem Lockdown und dem Schließen von Restaurants profitieren dürfte, aufgekauft. Während der DAX noch knapp 10 % fiel, ist die Hellofresh-Aktie um mehr als 25 % gestiegen. Dies geschah am Ende des Corona-Crashs innerhalb weniger Tage. Nach dem 25 %-Anstieg hat sich die Aktie nochmal verdoppelt. Technische Analysten hätten diese relative Stärke bemerken und aufspringen können.

In der derzeitigen Korrektur ergibt es also Sinn nach Aktien zu schauen, die eine hohe relative Stärke aufweisen. Diese werden von Fundamentalanalysten als günstig eingeschätzt. Eine Aktie, die kurz vor dem Ausbruch steht und in der Korrektur relative Stärke aufweist, ist Insulet.

Insulet - Ein Überblick

Insulet ist ein Unternehmen aus dem Bereich der Medizintechnik. Das Unternehmen beschäftigt sich mit der Entwicklung, Herstellung und Vermarktung eines Insulin-Infusionssystems für Menschen mit Diabetes. Das Hauptprodukt von Insulet ist das OmniPod-System. Neben dem Hauptprodukt verkauft das Unternehmen andere Diabetes-bezogene Produkte, wie z.B. Blutzuckertestzubehör, Insulinpumpen, Pumpenzubehör und andere Arzneimittel. Der Großteil des Umsatzes wird jedoch mit dem OmniPod-System erwirtschaftet.

OmniPod regelt den Insulin-Spiegel von Diabetes-Patienten. Diabetes-Erkrankte müssen dahingehend keine Spritzen mehr verwenden, sondern können das OmniPod-System an ihrem Körper anbringen und über das Mobiltelefon steuern. Ein OmniPod-System ersetzt 14 Insulin-Spritzen. Das OmniPod-System ist nicht nur aus medizinischer Sicht sinnvoll, sondern ermöglicht Diabetes-Erkrankten ein beschwerdefreieres Leben.

Riesiges Marktpotenzial und hohe Kundenzufriedenheit

Bisher ist Insulet nur in Nordamerika und Europa tätig. Der asiatische und afrikanische Markt wurde noch nicht erschlossen. In Nordamerika und Europa schätzt Insulet das Marktpotenzial auf circa 10 Mio. Patienten. Von den 10 Mio. Patienten haben circa 3,5-4 Mio. Diabetes Typ 1 und 5-6 Mio. Diabetes Typ 2. Das OmniPod-System hat ein solch riesiges Marktpotenzial, da es konventionelle Diabetes-Behandlungen durch mehrere Spritzen täglich ersetzt. Diabetes-Behandlungen durch Insulin-Pumpen werden ebenfalls ersetzt. 66 % aller Kunden von Insulet sagen, dass sie nur auf Insulin-Pumpen umgestiegen sind aufgrund des OmniPod-Systems. Dies zeigt, dass die Kundenzufriedenheit hoch ist. Das folgende Bild gibt einen Überblick des Insulin-Marktes und zeigt das OmniPod-System.

Quelle: Insulet Investor Relations

OmniPod hat nicht aufgrund gesundheitlicher Verbesserungen für Diabetes-Patienten einen Wettbewerbsvorteil, sondern, weil es deutlich praktischer und einfacher zu handhaben ist. Das System zeichnet sich durch Einfachheit, geringe Barrieren und minimalen Zeitaufwand für den Patienten aus. Außerdem wird das Produkt von Ärzten verschrieben und genießt damit auch in der medizinischen Welt eine immer größere Anerkennung.

Langfristig bietet sich für das OmniPod-System außerdem ein riesiges Innovationspotenzial. Über eine App kann das OmniPod-System gesteuert werden. Langfristig möchte man eine vollautomatisierte Insulin-Zufuhr ermöglichen und dauerhaft den Gesundheitszustand des Patienten tracken. Dies dürfte dann auch zu gesundheitlichen Verbesserungen führen und zur Sicherheit beitragen.

Starkes Wachstum und gesunde Bilanz

In den letzten drei Jahren konnte Insulet den Umsatz um durchschnittlich 26,23 % pro Jahr steigern. Im selben Zeitraum ist der Gewinn um durchschnittlich 33,37 % pro Jahr gewachsen. Die Nettogewinnmarge für das Gesamtjahr 2019 lag bei 1,57 %. Damit war Insulet das erste mal profitabel. Im Jahr 2015 lag die Nettogewinnmarge noch bei -22,68 %. Im Q2-2020 konnte Insulet den Umsatz um 28,8 % steigern. Der Gewinn lag im zweiten Quartal 2020 bei 15,4 Mio. USD (Vorjahr: 1,4 Mio. USD). Das Unternehmen hat die Umsatzprognose für das Gesamtjahr von ursprünglich 15 % Wachstum auf 17-19 % Wachstum angehoben.

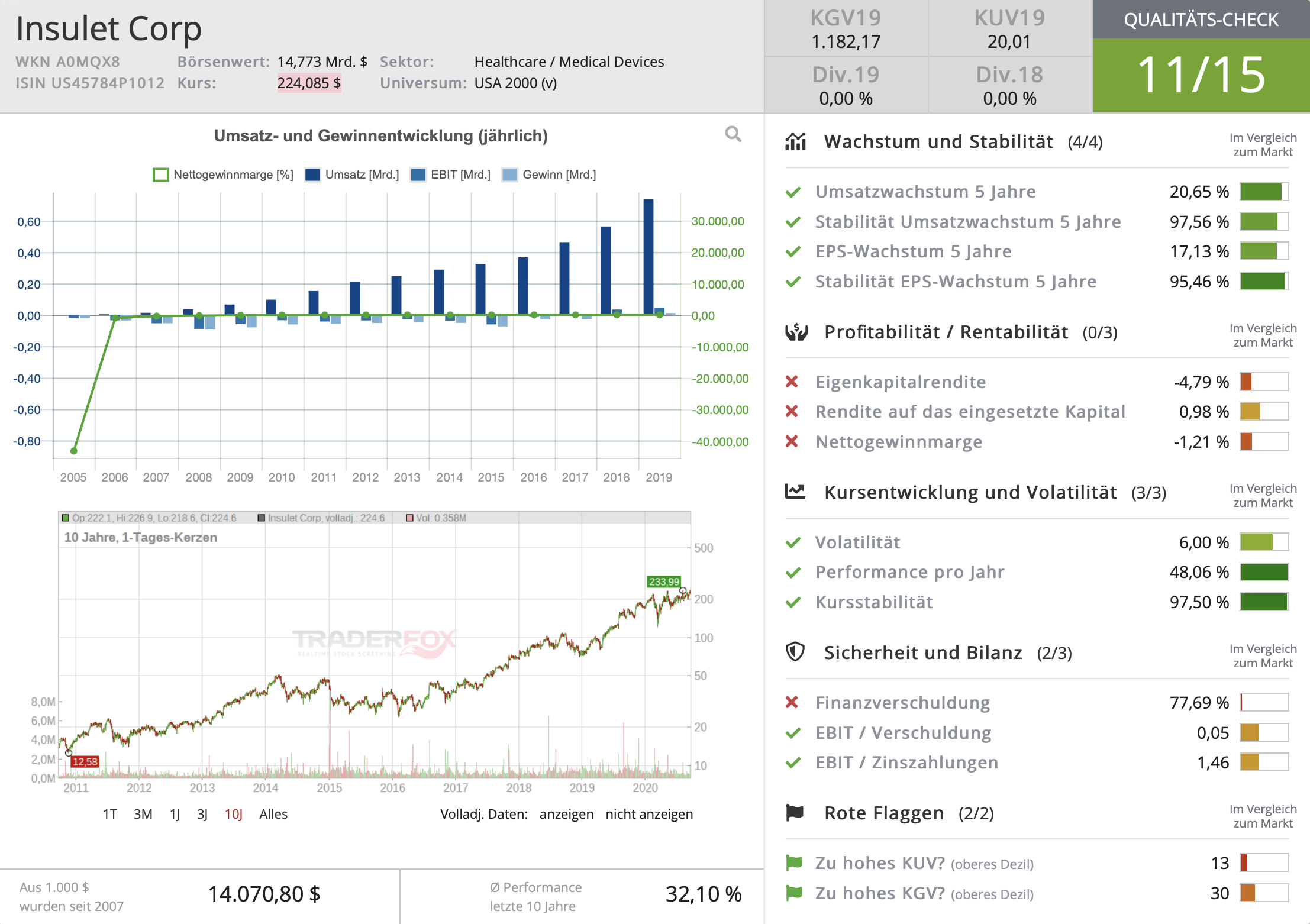

Die Bilanz des Unternehmens ist solide. Die Eigenkapitalquote liegt bei 34,6 %. Die Gesamtverschuldung des Unternehmens liegt bei 1,06 Mrd. USD. Dem gegenüber steht ein Cash-Berg in Höhe von 844,4 Mio. USD. Derzeit hat das Unternehmen ein KUV von 19,1. Der TraderFox Qualitätsscore gibt dem Unternehmen 11/15 Punkten.

Hohe relative Stärke und Ausbruch auf Allzeit-Hoch steht bevor

Die Aktie von Insulet brodelt wenige Prozent unter dem Allzeit-Hoch. In den letzten Wochen gab es insgesamt vier Breakout-Versuche. Von den vier Breakout-Versuchen fanden zwei in den letzten Tagen statt - und das trotz des schwierigen Marktumfeldes. Außerdem hat die Volatilität der Aktie in den vergangenen Wochen abgenommen. Die Abnahme der Volatilität ist ein Zeichen für eine Angebotsverknappung. Eine Angebotsverknappung ist für den Long-Investor positiv zu beurteilen, da durch kleinere Nachfrage-Anstiege höhere Kursanstiege möglich sind. Ein weiteres positives Signal ist das hohe Volumen vor wenigen Tagen. Der Abverkauf des Marktes wurde unter erhöhtem Volumen aufgefangen. Die genannten Faktoren deuten auf eine hohe relative Stärke hin.

Verwendete Tools:

Tipp: Im Live-Trading wird regelmäßig auf Aktien mit relativer Stärke aufmerksam gemacht. Eigene Screenings können mit der Börsensoftware durchgeführt werden. Mit etwas Glück findest so auch du die nächste Hellofresh!

& Profi-Tools von

& Profi-Tools von