Meine Top-5-Trading-Setups im derzeitigen Marktumfeld!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

in den vergangenen Wochen haben wir einen extrem gespaltenen Markt erlebt. Für mehrere Monate waren Value-Aktien in der Favoriten-Rolle und ehemalige Highflyer korrigierten um bis zu 70 %. Der ARK Innovation ETF verlor in der Spitze rund 40 % vom Hoch - solche Zahlen sieht man normalerweise in Bärenmärkten! In den letzten zwei bis drei Wochen hat sich das Bild allerdings geändert: Immer mehr Technologie- und Wachstums-Aktien stoßen auf neue 52-Wochenhochs und setzen ihre Aufwärtsbewegungen fort. Der Grund für die Stärke der Technologiewerte war die Veröffentlichung der Inflationsdaten für den April und Mai 2021 in den USA. Die Inflation hat an Überraschungseffekt verloren und wird zumindest kurzfristig nicht mehr als Risiko aufgefasst. Im folgenden Artikel habe ich diesen Sachverhalt bereits ausführlich analysiert. Im Rahmen dieses Artikels werde ich mich mit fünf Trading-Chancen beschäftigen, die jeder Trader auf dem Schirm haben sollte!

Tipp: Wenn du Trading lernen möchtest, dann ist die Trading-Masterclass das Richtige für dich. Von Montag bis Donnerstag von 18:30 bis 19:00 sprechen wir über interessante Trading-Setups. Wir, die Katapulter, finden gemeinsam neue Trading-Chancen!

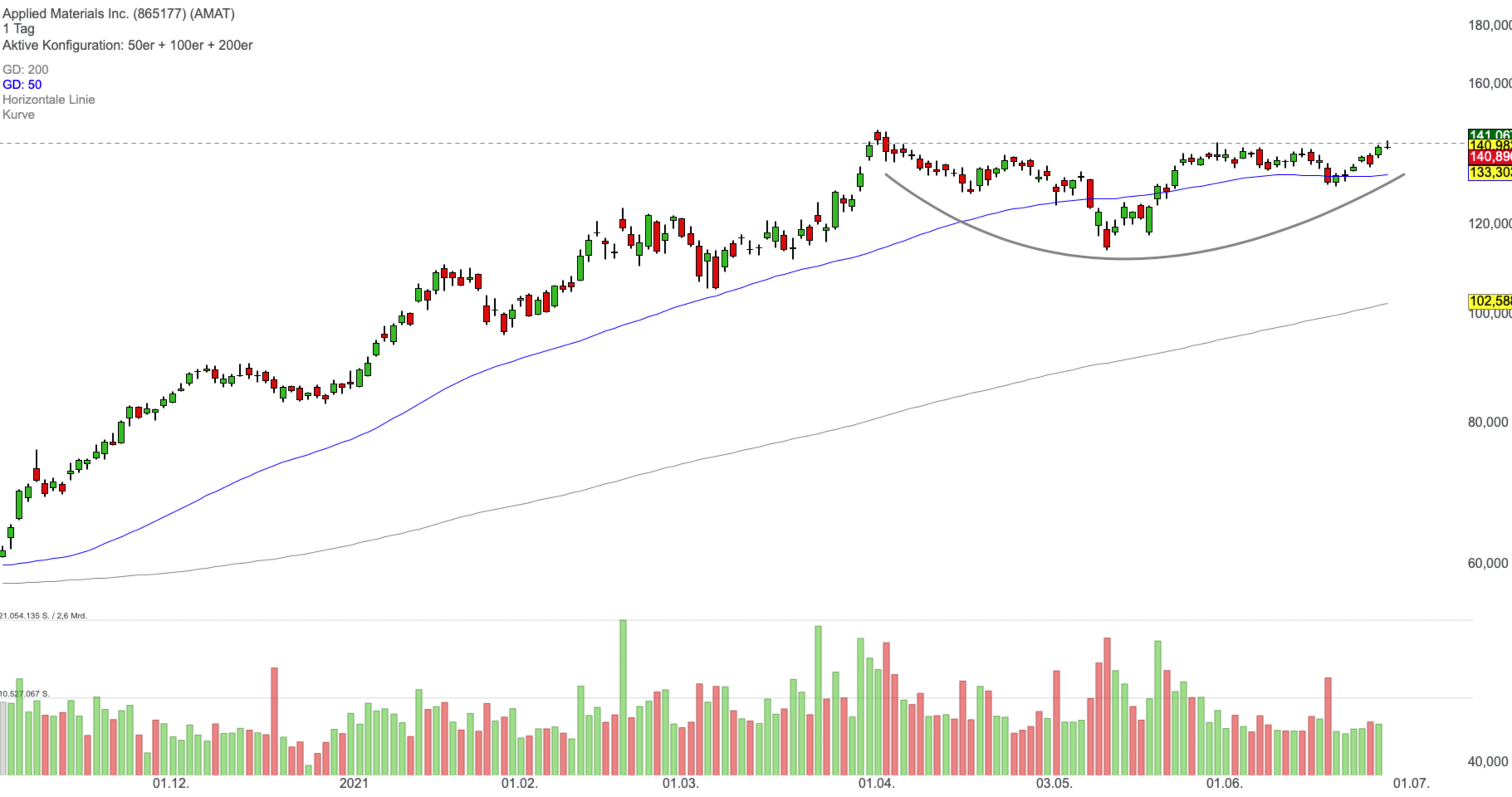

Trading-Chance Nr. 1: Applied Materials

Applied Materials ist ein weltweit führender Anbieter von Feinwerkstofftechnik-Lösungen für die Halbleiter-, Flachbildschirm- und Photovoltaik-Industrie. Die Lösungen des Unternehmens kommen bei der Herstellung von Produkten wie Smartphones, Flachbild-Fernsehern und Sonnenkollektoren zum Einsatz. Geliefert werden Ausrüstungen wie integrierte Schaltkreise, Anlagen zur Herstellung von dünnen Schichten, Solarzellen, organische Leuchtdioden und Wafer-Hantierungssysteme. In den letzten fünf Jahren konnte Applied Materials den Umsatz um durchschnittlich 12,24 % pro Jahr und den Gewinn je Aktie um durchschnittlich 28,44 % pro Jahr steigern. Aufgrund von Halbleiter-Engpässen und einer massiv steigenden Nachfrage nach Halbleitern, gehen die Analysten für Applied Materials im Jahr 2021 von einer Wachstums-Explosion aus!

Der Umsatz soll von 17,2 Mrd. USD (2020) auf 22,69 Mrd. USD (2021) anziehen - dies entspricht einem Wachstum von 31,9 %. Der Gewinn je Aktie soll im Jahr 2021 um 68,1 % auf 6,59 USD steigen. Das KGV21 von Applied Materials ist mit 21,3 moderat. Auch in den kommenden Jahren dürfte Applied Materials von der steigenden Nachfrage nach Halbleiter-Kapazitäten profitieren. Die großen Halbleiter-Auftragsfertiger haben riesige Investitionen in Halbleiter-Kapazitäten angekündigt (z.B. TSMC mit 100 Mrd. USD). Für fast alle Megatrends in den kommenden Jahren, sei es Künstliche Intelligenz, erneuerbare Energien oder autonomes Fahren, werden Halbleiter benötigt. Die großen Profiteure dieser Nachrichtenlage dürften Halbleiter-Ausrüster, wie z.B. Applied Materials sein. Wenn die Aktie über das Verlaufshoch zieht, können Trader einen prozyklischen Trade wagen und dem Ausbruch folgen!

Trading-Chance Nr. 2: Mitek Systems

Mitek Systems entwickelt und lizensiert sowohl Software-Lösungen für die Geldeinzahlung über mobile Geräte (u. a. Scheckeinzahlungen) als auch Lösungen für die Identitätsprüfung während einer digitalen mobilen Transaktion. Das Geschäft des Unternehmens unterteilt sich in die Segmente "Mobile Datenerfassung und Scheckeinreichung” (67 %iger Anteil am Umsatz) und "Digitale Identitätsprüfung” (33 %iger Anteil am Umsatz). Die Software"Mobile Deposit” ist beispielsweise eine Software, mit welcher Banken Checks scannen und digital erfassen können. Die Software "Mobile Verify” ermöglicht es Kunden sich digital per Foto zu identifizieren. Die größten Kunden von Mitek sind Finanzinstitute wie Morgan Stanley und Zahlungsabwickler wie Mastercard. Mitek hat über 80 Mio. Konsumenten mit den Software-Lösungen geholfen und insgesamt über 7.500 Kunden.

In den letzten Jahren (2012 bis 2020) konnte das Unternehmen den Umsatz um durchschnittlich 31 % pro Jahr steigern - von 9 Mio. USD in 2012 auf 101 Mio. USD in 2020. Die Q2-2021-Zahlen fielen stark aus: Das Umsatzwachstum betrug 24 % und der Gewinn je Aktie lag mit 0,16 USD über den Analysten-Erwartungen in Höhe von 0,13 USD. Da Papierschecks immer weniger verwendet werden, dürfte für Mitek Systems vor allem das Segment "Digitale Identitätsprüfung” wichtig sein. In den nächsten Jahren sollen digitale Verifikations-Lösungen stark nachgefragt werden - Experten prognostizieren ein Marktwachstum von 15,6 % bis 2024 (Marktgröße in 2025 von 15,8 Mrd. USD). Hier ist das Marktpotenzial gigantisch, denn die Lösungen können für unterschiedliche Anwendungen, wie z.B. Flug-, Mietwagen- oder Hotel-Check-Ins verwendet werden. Das KUV21 beträgt 7,1 und das KGV21 liegt bei 28. Trader können der Aufwärtsbewegung folgen, wenn die Aktie auf ein neues Hoch ausbricht!

Trading-Chance Nr. 3: Zebra Technologies

Zebra Technologies Corp. beschäftigt sich mit der Entwicklung, Herstellung und dem Vertrieb von Produkten zur automatischen Identifikation und Datenerfassung. Zu den Produkten gehören mobile Computer, Barcode-Scanner, RFID-Lesegeräte, Spezialdrucker für die Barcode-Etikettierung und Personenidentifikation, Echtzeit-Ortungssysteme, Zubehör und Verbrauchsmaterialien, wie z.B. selbstklebende Etiketten. Die Produkte des Unternehmens werden vor allem in Warenhäusern benötigt, um eine effiziente Lagerung und einen schnellen Versand zu garantieren. Kunden des Unternehmens sind u.a. Walmart, Amazon und Home Depot. In den letzten drei Jahren ist das Unternehmen mit lediglich 6 % p.a. gewachsen - im Jahr 2021 soll sich das Wachstum jedoch deutlich beschleunigen.

Die Q1-2021-Zahlen waren bereits hervorragend: Das organische Umsatzwachstum im Q1-2021 betrug 25 % und die bereinigte EBITDA-Marge stieg um 6,2 % YoY auf 25,3 %. Der Gewinn je Aktie lag mit 4,79 USD ganze 79 % über dem Gewinn je Aktie aus dem Q1-2020. Zebra Technologies hat im Q1-2021 einen Free Cashflow von 214 Mio. USD erwirtschaftet (+119 Mio. USD im Vergleich zum Q1-2020). Der 177 Mio. USD Cash-Bestand steht einer Gesamtverschuldung in Höhe von 1,1 Mrd. USD gegenüber. Im Gesamtjahr 2021 rechnet das Management mit einem Umsatzwachstum von 18-22 %, einer bereinigten EBITDA-Marge von 22-23 % und einem Free Cashflow von über 850 Mio. USD. Der Geschäftstreiber für Zebra Technologies ist vor allem der E-Commerce-Boom. Der globale E-Commerce-Markt soll sich bis 2024 verdoppeln auf 6,4 Bio. USD. Auch der globale Paketversand soll sich bis 2026 verdoppeln auf 220 Mrd. Pakete pro Tag. E-Commerce-Unternehmen, aber auch kleinere Einzelhandelsunternehmen, die das Online-Geschäft ausbauen möchten, sind auf die Lösungen von Zebra Technologies angewiesen. In Anbetracht der prognostizierten Wachstumsraten fällt die Bewertung mit einem KGV21 von 31 moderat aus.

Trading-Chance Nr. 4: Zooplus

Zooplus ist der in Europa führende Online-Tierbedarfshändler. Das Unternehmen hat enorm von der Corona-Pandemie, Lockdowns und Ausgangssperren profitiert, da viele neue Kunden gewonnen werden konnten. Unter anderem das Tierfutter-Abonnement-Modell kommt sehr gut an. Abonnenten kriegen Tierfutter monatlich oder alle zwei Wochen vor die eigene Haustür geliefert und müssen sich keine Gedanken mehr um den Einkauf von Tierbedarf machen. Das Abonnement-Modell ist für 54 % der wiederkehrenden Einnahmen von Zooplus verantwortlich. Kunden, die ein Abonnement besitzen, geben im Durchschnitt 83 % mehr Geld bei Zooplus aus als Kunden, die kein Abonnement besitzen. Die Neukunden, welche im Zuge der Corona-Pandemie gewonnen wurden, werden höchstwahrscheinlich auch trotz eines Re-Openings nicht das Abonnement beenden und plötzlich wieder Tierfutter im Supermarkt kaufen. Zooplus ist die deutlich bequemere Lösung!

Das Management hat bereits ambitionierte Wachstumspläne verkündet: Bis 2025 möchte das Management einen Umsatz von 3,4 bis 3,8 Mrd. Euro erzielen und einen 10 %igen Marktanteil auf dem Markt für Heimtierbedarf erlangen. Dies erscheint möglich, wenn man bedenkt, dass lediglich 14 % des Heimtierbedarfs online bestellt werden, obwohl Tierfutter sich eigentlich perfekt für den Online-Versand eignet. Derzeit ist das Unternehmen mit einer Marktkapitalisierung von 1,9 Mrd. Euro bewertet - dies entspricht einem KUV21 von unter 1. Das Problem bei Zooplus ist, dass die Margen noch sehr niedrig sind - die Nettogewinnmarge im Jahr 2020 lag bei lediglich 1 %. Dieser Entwicklung möchte man entgegenwirken, indem z.B. der Anteil der Eigenmarken am Gesamtumsatz ausgebaut wird. Derzeit machen Eigenmarken rund 17,4 % des Umsatzes aus - dieser Anteil soll bis 2025 auf 23 % gesteigert werden. Die Zooplus-Aktie könnte die kurze Konsolidierung beenden und den Aufwärtstrend fortsetzen - Trendfolge-Trader können der Bewegung folgen!

Trading-Chance Nr. 5: Alfen

Alfen ist ein niederländisches Unternehmen aus dem Energie-Sektor. Das Unternehmen verkauft Energiespeichersysteme, Ladestationen für Elektroautos, intelligente Stromnetze (Smart Grids), Umspannstationen und vieles mehr. Alfen ist ein sogenannter Systemintegrator. Das Unternehmen sorgt dafür, dass das Stromnetz zuverlässig funktioniert. Die Energiespeichersysteme können überschüssigen Strom von Solaranlagen oder Windkraftparks speichern und für einen späteren Zeitpunkt verfügbar machen. Der Markt für Energiespeicherung soll in den nächsten sechs Jahren um durchschnittlich 53 % pro Jahr wachsen. Umspannstationen sorgen dafür, dass die elektrische Energie aus dem Mittelspannungsnetz umgewandelt wird. Dies ist notwendig, um den Strom in Niederspannungsnetze (Ortsnetze) einzuspeisen. Durch das zukünftige Abschalten von Kohlekraft- und Atomkraftwerken und dem Aufbau neuer Windkraftparks und Solaranlagen dürften weitere Umspannstationen europaweit nachgefragt werden. Mit Ladestationen für Elektroautos spielt Alfen den Trend der E-Mobilität. Die Ladestationen für Elektrofahrzeuge im europäischen Raum sollen in den kommenden fünf Jahren um durchschnittlich 35 % pro Jahr zunehmen.

In den letzten drei Jahren konnte Alfen mit durchschnittlich 37,1 % im Umsatz und durchschnittlich 47,9 % im Gewinn je Aktie wachsen. Im Q1-2021 meldete Alfen ein 22 %iges Umsatzwachstum und bestätigte die Jahresprognose beim Umsatz von 225-250 Mio. USD. Die Analysten rechnen damit, dass der Umsatz von 189 Mio. USD in 2020 auf 416,5 Mio. USD in 2023 steigen wird und der Gewinn je Aktie sich im gleichen Zeitraum von 0,57 USD auf 2,14 USD knapp vervierfacht. Alfen ist mit einem KGV21 von 94,6 und einem KUV21 von 7 bewertet. Trendfolge-Trader können einem Ausbruch über das Verlaufshoch folgen und die Position ggf. beim Ausbrechen auf ein neues 52-Wochenhoch ausbauen.

Beste Grüße,

Hinnerk Lührs

Tipp: Wenn du als langfristiger Investor an den Finanzmärkten agieren möchtest und dich für unbekannte Wachstums-Aktien begeisterst, dann ist das Hidden-Champions-Magazin interessant für dich. Alle zwei Wochen veröffentlichen wir eine neue Hidden-Champions-Magazin-Ausgabe, in welcher wir unbekannte Wachstums-Aktien vorstellen und unser 100.000 Euro Echtgeld Hidden-Champions-Depot verwalten.

& Profi-Tools von

& Profi-Tools von