Microsoft, ASML & Co.: 6 Aktien mit breiten wirtschaftlichen Schutzgräben sind neuerdings als günstig bewertet einzustufen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Der jüngste Ausverkauf an den Börsen hat auch sein Gutes. Denn fallende Kurse führen bei gleichbleibenden Gewinnen zu niedrigeren Bewertungen. Besonders attraktiv ist die Konstellation, wenn diese auf Aktien mit breiten wirtschaftlichen Schutzgräben der Fall ist. Der US-Finanzdienstleister Morningstar stuft neuerdings 6 Titel mit so genannten "Wide Moats" als günstig bewertet ein. TraderFox berichtet, nennt die Namen dieser Werte plus 20 weitere Titel, die inzwischen ebenfalls günstig sind und über einen engen wirtschaftlichen Schutzgraben verfügen.

Die zuletzt an den Börsen vorherrschende Ausverkaufsstimmung hat den US-Aktienmarkt in dieser Woche kurzzeitig in eine Korrektur gestürzt, wovon ab Verlusten von mehr als 10 % gegenüber dem vorherigen Hoch die Rede ist. Das sorgt bei den Marktteilnehmern zwar für eine gewisse Nervosität, bringt durchaus aber auch Vorteile mit sich. Denn laut Angaben von Morningstar-Mitarbeiter Jakir Hossain sind dadurch inzwischen eine Reihe von zuvor teuren Aktien aus der Sicht der Analysten bei dem US-Finanzdienstleister in den Bereich der Unterbewertung gerutscht.

Die Talfahrt des Marktes hat die Kurse mehrerer Unternehmen in Bereiche gedrückt, die man intern als fair ansehe, konstatiert Hossain. Von den 859 Aktien, die von den Morningstar-Analysten beobachtet werden, werden nun 399 im fair bewerteten 3-Sterne-Bereich gehandelt, verglichen mit 346 am Ende des letzten Quartals. Gleichzeitig hat sich die Zahl der überbewerteten 1-Sterne-Titel von 80 auf 43 fast halbiert.

Die von Morningstar beobachteten Aktien rücken näher an ihre fairen Werte

Die Zahl der unterbewerteten 5- und 4-Sterne-Aktien im Morningstar-Universum hat in diesem Monat allerdings leicht abgenommen. Das heißt laut Hossain aber nicht, dass es keine neuen unterbewerteten Aktien gibt. Im Januar haben nach seinen Angaben 242 Aktien - fast ein Drittel der von Morningstar erfassten US-Unternehmen - ihr Sterne-Rating geändert, da sich die Bewertungen vieler Unternehmen geändert haben.

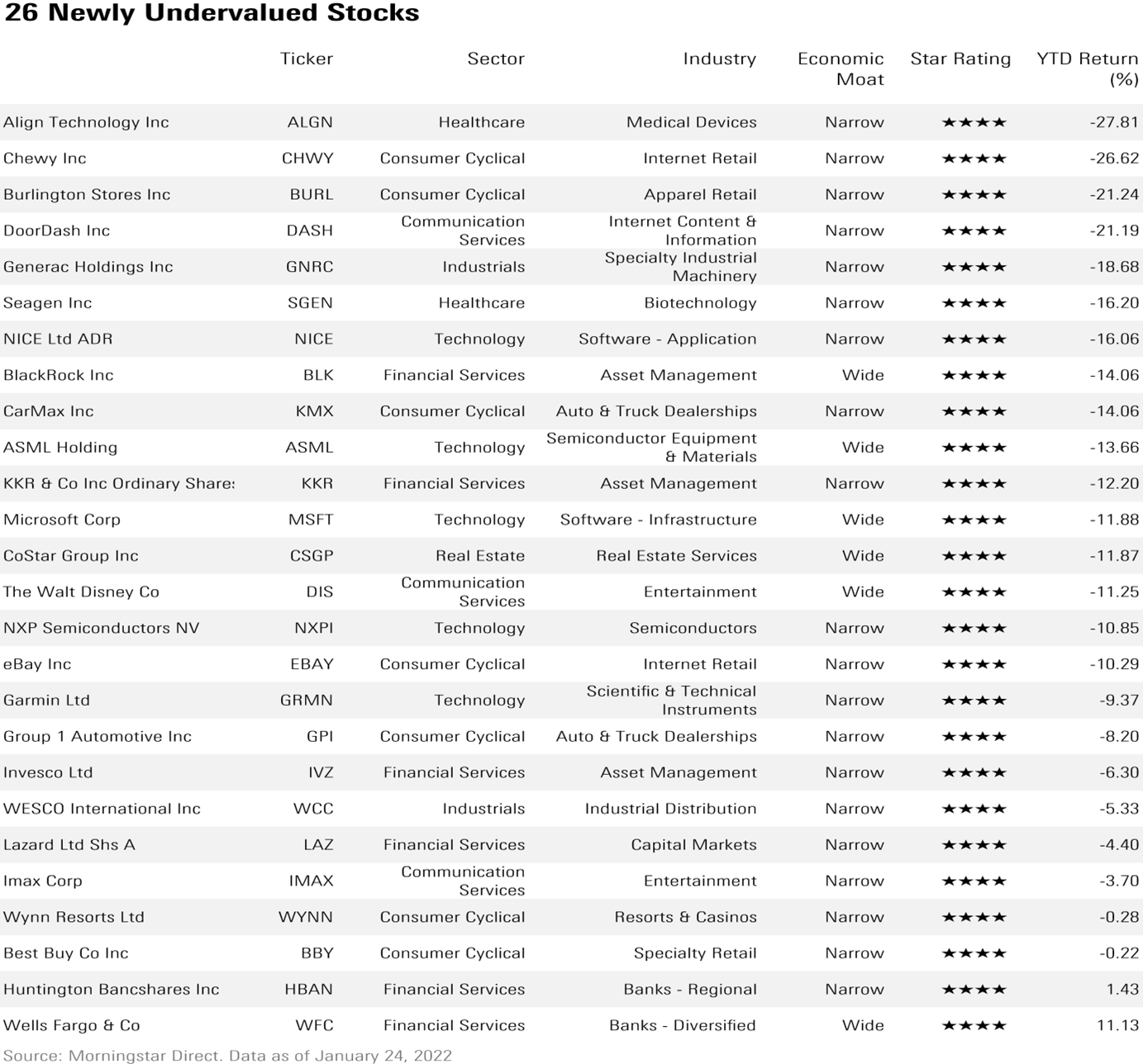

Um die neu attraktiven Namen hervorzuheben, hat man intern zwischen dem 17. und dem 24. Januar in der hauseigenen Aktienliste nach Änderungen im Morningstar Star Rating gesucht. Man fügte außerdem einen Morningstar Economic Moat Filter hinzu, um nach Unternehmen mit Wettbewerbsvorteilen zu suchen, und stellte dabei fest, dass 26 Aktien mit einem schmalen oder breiten wirtschaftlichen Schutzgraben in die engere Auswahl kamen. Jene sechs Aktien mit einem breiten wirtschaftlichen Burggraben, die nunmehr als günstig bewertet gelten, sind der nachfolgenden Tabelle zu entnehmen.

6 Wide-Moat-Aktien, die neuerdings als unterbewertet gelten

Das Sextett ist jeweils mit 4 Morningstar-Sternen (die Skala reicht von 1-5 Sternen) versehen, was einer Kaufempfehlung entspricht.

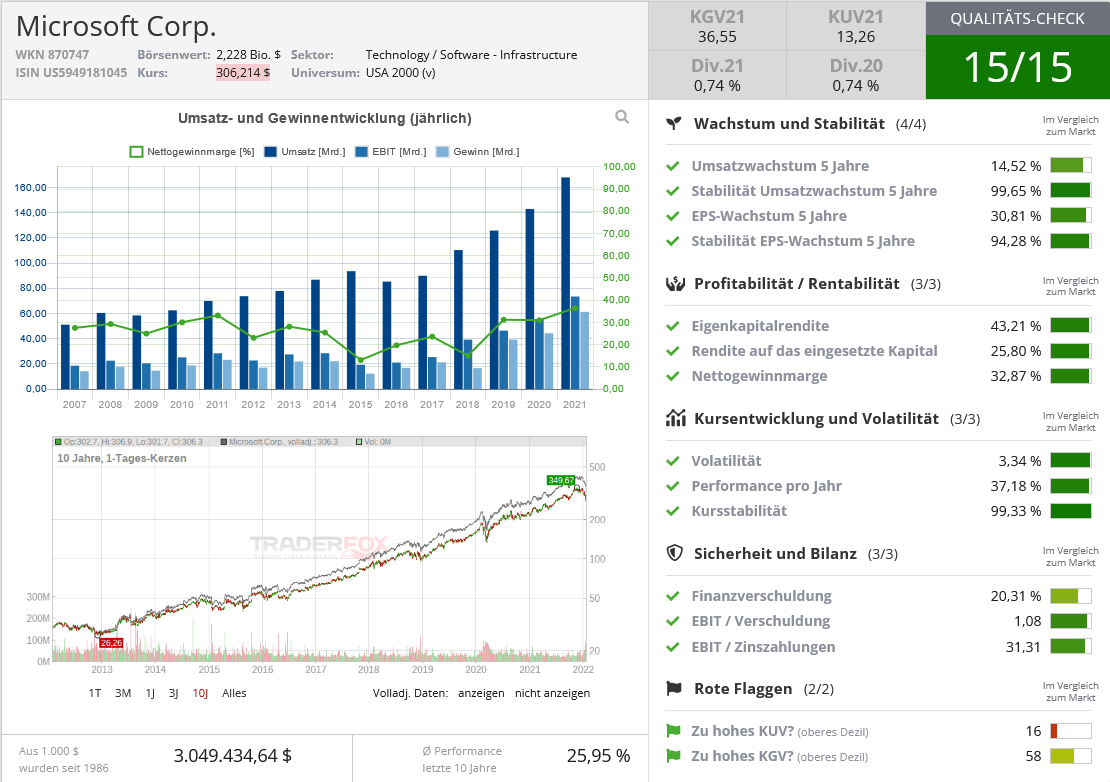

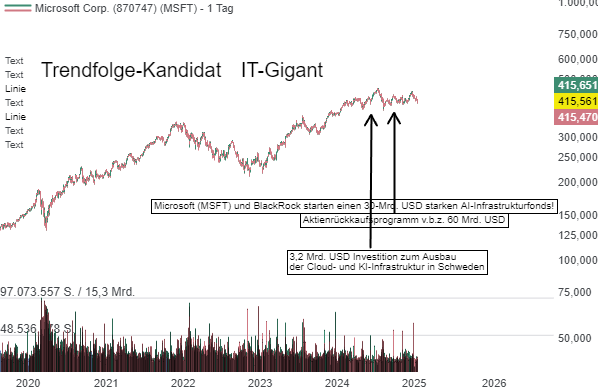

1. Microsoft

Zu den günstig gewordenen Titeln gehört Microsoft. Der Konzern entwickelt und lizenziert Software für Verbraucher und Unternehmen und ist bekannt für seine Windows-Betriebssysteme und seine Office-Produktivitätssuite.

Die breit aufgestellte Gesellschaft meldete laut Morningstar am Dienstag solide Ergebnisse, die von der Stärke im Bereich Personal Computing angetrieben wurden. Und darauf hindeuteten, dass die Nachfrage im Rahmen der digitalen Transformation intakt bleibt. Auch die Umsatzprognose für das dritte Quartal habe über dem FactSet-Konsens gelegen. Das Management sehe keine Anzeichen für eine Abschwächung der Nachfrage.

Microsoft sei nach wie vor beeindruckend in seiner Fähigkeit, sowohl Wachstum als auch Margen in großem Umfang zu steigern, und man glaubt, dass an beiden Fronten noch mehr zu erwarten ist. Konstatiert wird ein breiter wirtschaftlicher Burggraben, der sich aus Umstellungskosten, Netzwerkeffekten und Kostenvorteilen ergibt. In Reaktion auf die Ergebnisvorlage hat Morningstar die Fair-Value-Schätzung von 345 USD auf 352 USD angehoben.

Quelle: Qualitäts-Check TraderFox

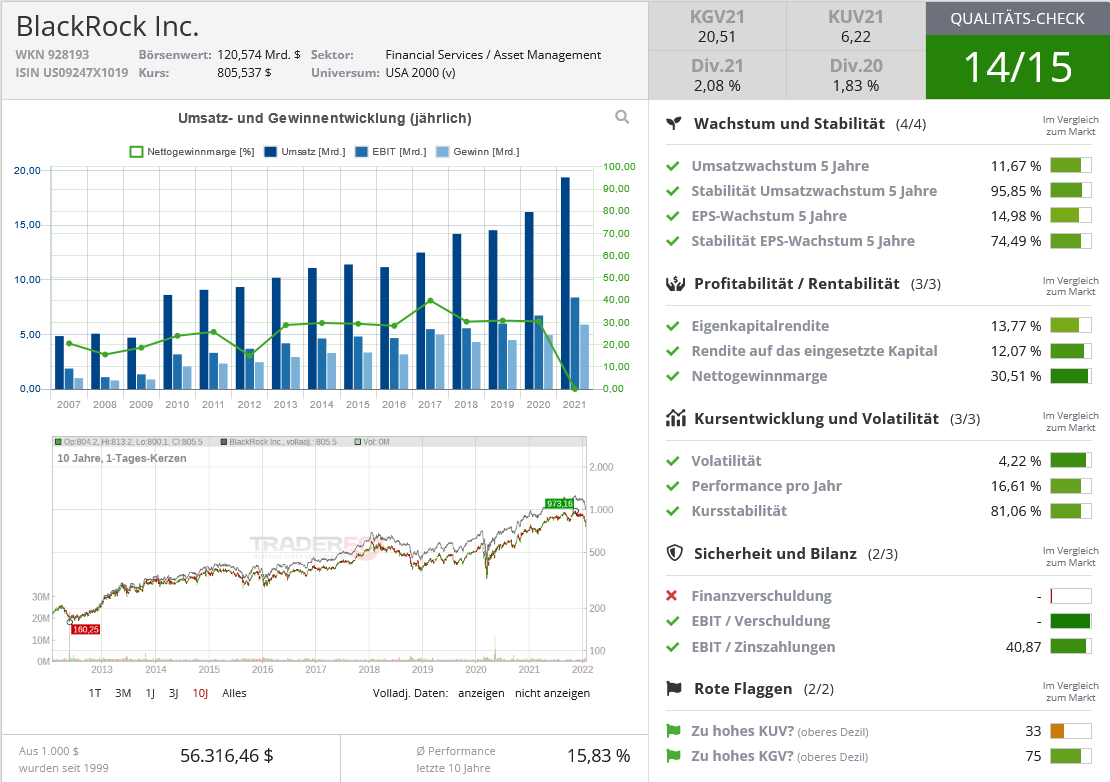

2. Blackrock

Die Aktien von Blackrock, dem mit einem verwalteten Vermögen von 10 Billionen USD Der weltgrößten Vermögensverwalter, haben im Januar ebenfalls bereits deutlich an Wert verloren. Nachdem Morningstar unlängst die Fair-Value-Schätzung für BlackRock von 910 USD auf 960 USD je Aktie nach oben genommen hat, um den Verbesserungen bei den verwalteten Mitteln und der kurz- bis mittelfristigen Prognose (einschließlich einer Senkung des langfristigen Steuersatzes des Unternehmens) durch die hauseigenen Analysten Rechnung zu tragen, wird der Titel nun mit einem Abschlag zum fairen Wert gehandelt.

"Im Gegensatz zu vielen seiner Konkurrenten generiert das Unternehmen derzeit ein solides organisches Wachstum mit seiner iShares-Plattform, dem führenden inländischen und globalen Anbieter von ETFs", sagt Morningstar-Analyst Gregory Warren. Was BlackRock einen Vorteil verschaffe, sei seine Größe, seine Fähigkeit, sowohl passive als auch aktive Produkte anzubieten, seine angemessenen Gebühren, seine starken Marken und seine starke Ausrichtung auf institutionelle Anleger.

BlackRock verfügt nach Ansicht von Morningstar über einen breiten wirtschaftlichen Schutzgraben um seine Geschäftstätigkeit. Die Größe und der Umfang des Unternehmens, die Stärke seiner Marken und die Vielfalt seines Vermögens nach Anlageklassen, Vertriebskanälen und geografischer Reichweite verschaffen der Gesellschaft einen Vorsprung vor der Konkurrenz, heißt es.

Quelle: Qualitäts-Check TraderFox

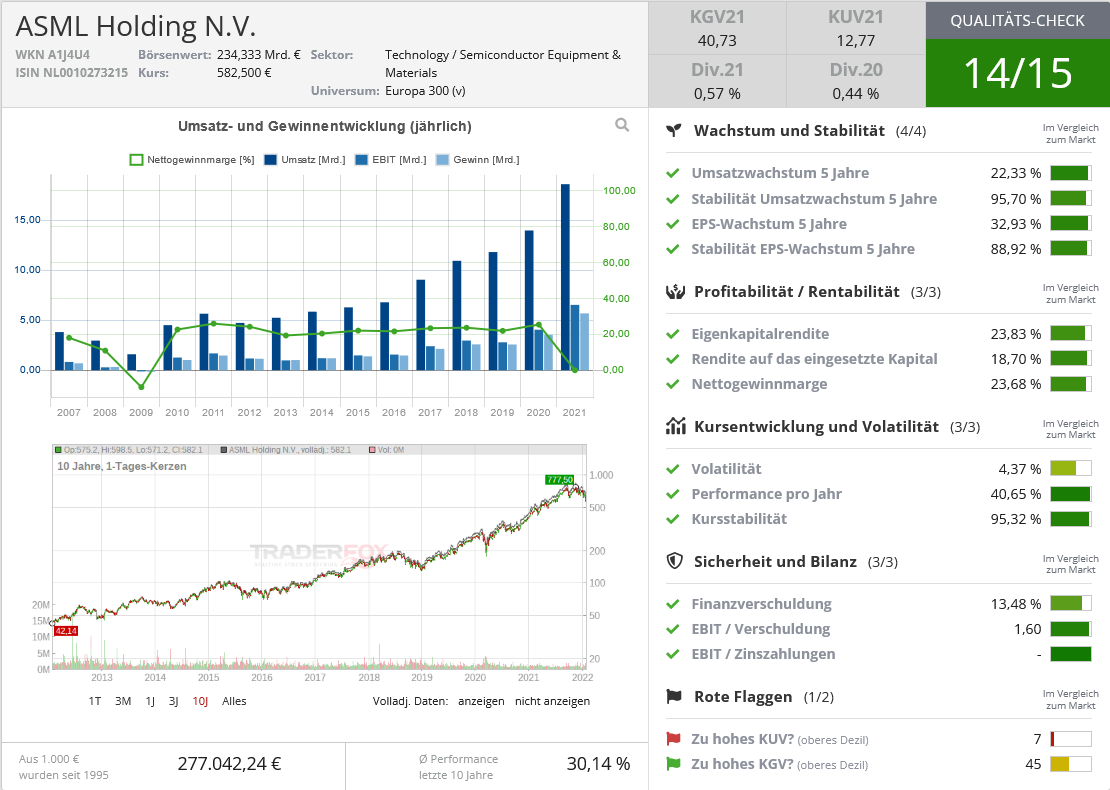

3. ASML Holding

ASML ist ein führender Anbieter von Fotolithografieanlagen, die von großen Halbleiterherstellern wie Intel, Samsung und TSMC verwendet werden. Die Aktien sind seit Jahresbeginn ebenfalls klar gesunken und werden nun mit einem deutlichen Abschlag auf den fairen Wert gehandelt.

Analyst Abhinav Davuluri hatte vor kurzem seine Schätzung des fairen Wertes auf 800 USD von 715 USD angehoben, nachdem das Unternehmen solide Ergebnisse für das vierte Quartal gemeldet hatte. "Während wir dank der robusten Nachfrage von TSMC und Intel ein starkes EUV-Wachstum erwarten, dürfte der Umsatz mit Nicht-EUV-Systemen aufgrund der breit gefächerten Nachfrage von Spitzentechnologien und Speichern sowie von führenden Logik- und Foundry-Kunden ebenfalls um mehr als 20 % steigen", so Davuluri. Das Management kündigte außerdem ein Umsatzwachstumsziel von 20 % für 2022 an, was über den Erwartungen von Davuluri lag.

Man ist der Meinung, dass ASML über einen breiten wirtschaftlichen Graben verfügt, der auf seinen immateriellen Vermögenswerten rund um das Know-how in der Geräteentwicklung sowie auf den Kostenvorteilen in der Forschung und Entwicklung beruht, die erforderlich sind, um mit den führenden Chipherstellern zu konkurrieren.

Quelle: Qualitäts-Check TraderFox

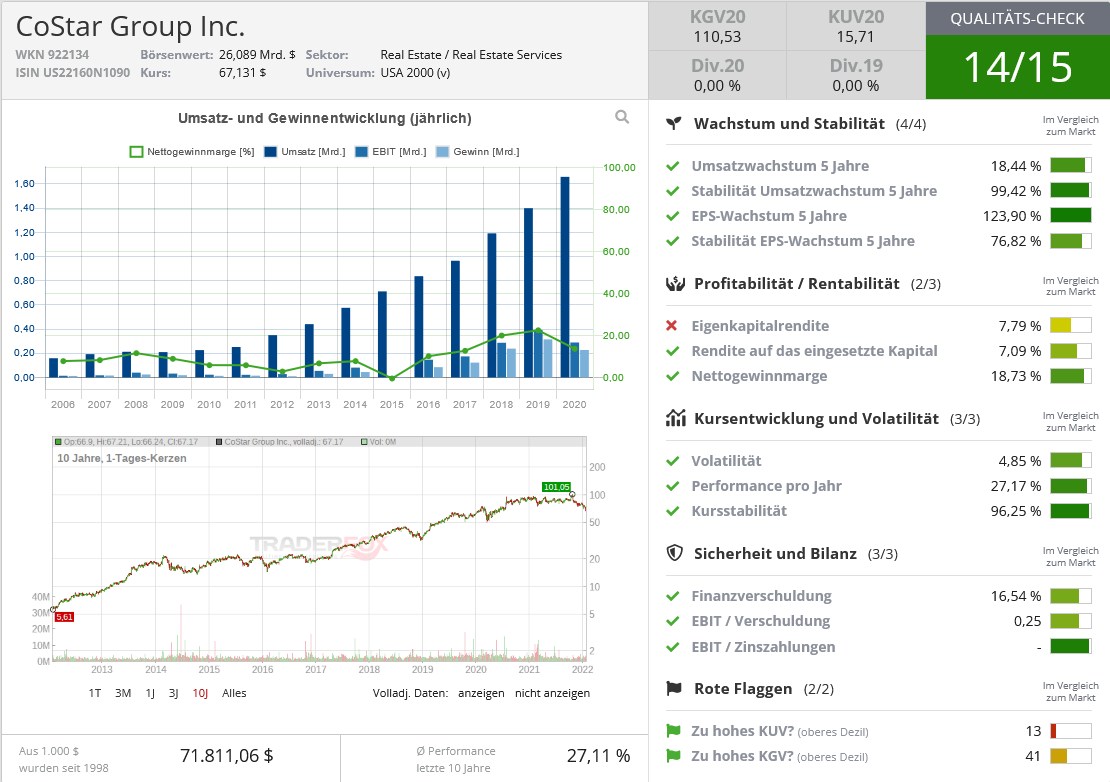

4. CoStar Group

Auch CoStar, ein abonnementbasierter Anbieter von Immobilien- und Marktplatzdaten, notiert nach spürbaren Verlusten deutlich unter dem fairen Wert, den Morningstar auf 87,00 USD beziffert. Als Quellen für die Existenz eines breiten wirtschaftlichen Schutzgrabens verweist der US-Finanzdienstleister hier auf immaterielle Vermögenswerte, Umstellungskosten und Netzwerkeffekte.

Das Unternehmen hat vier Geschäftsbereiche: CoStar Suite, Gewerbeimmobilien und Grundstücke, Mehrfamilienhäuser und Informationsdienste. Die CoStar Suite ist der größte Geschäftsbereich und machte in den ersten drei Quartalen 2021 37 % des Umsatzes aus. Multifamily ist der zweitgrößte und am schnellsten wachsende Bereich, so Analyst Kevin Brown.

Das Unternehmen hat mehrere Übernahmen getätigt, um sein Netzwerk von Angebotsdaten zu unterstützen, wie LoopNet im Jahr 2012 und Apartments.com im Jahr 2014. In den letzten Jahren hat das Unternehmen weiterhin ein beeindruckendes Umsatz- und Rentabilitätswachstum erzielt. "Wir glauben, dass es in der Lage ist, diesen Wachstumskurs fortzusetzen, indem es Anteile in der Wohnungssuchbranche übernimmt und die derzeitigen LoopNet-Nutzer auf seine CoStar Suite-Plattform umstellt", so Brown.

Quelle: Qualitäts-Check TraderFox

5. The Walt Disney Co

Beim Medienkonzern Walt Disney haben die zuletzt erlittenen Einbußen dazu geführt, dass der Kurs wieder in eine Preisspanne eingetaucht ist, die Morningstar-Analyst Neil Macker als günstig ansieht. Einem als fair bezeichneten Wert von 170,00 USD steht eine Schlussnotiz am Mittwoch von 133,60 USD gegenüber.

"Disney ist dabei, sein Geschäft erfolgreich umzugestalten, um der fortlaufenden Entwicklung der Medienbranche gerecht zu werden", so Macker. "Die Direct-to-Consumer-Bemühungen des Unternehmens, Disney+, Hotstar, Hulu und ESPN+ werden zu den Treibern des langfristigen Wachstums, während das Unternehmen in eine Streaming-Zukunft übergeht."

Disneys Streaming-Geschäft werde von einer Vielzahl neuer Inhalte profitieren, die von dem wachsenden Katalog von Studios wie Fox, Pixar, Marvel, Lucasfilm und Disney Animation produziert werden. Laut Macker gehören Disney mittlerweile 12 der 20 besten Filme nach weltweitem Einspielergebnis. "Jedes neue Franchise vertieft die Disney-Bibliothek, die im Laufe der Jahre weiter an Wert gewinnen sollte", sagt Macker.

Quelle: Qualitäts-Check TraderFox

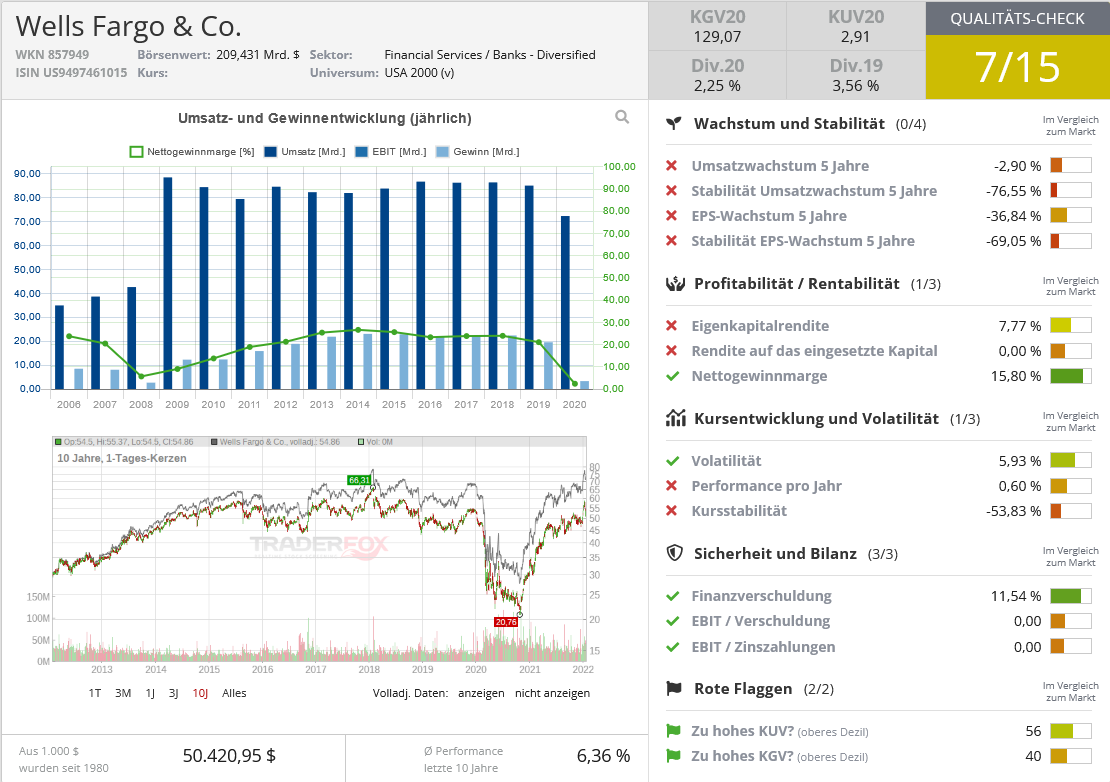

6. Wells Fargo

Anders als bei den 5 anderen Werten ist beim 6. Titel Wells Fargo der Kurs seit Jahresbeginn gestiegen. Der zuständige Analyst Eric Compton hat aber auch seine Fair-Value-Schätzung von 55,00 USD auf 62,00 USD erhöht, was dazu führt, dass der Titel als günstig bewertet gilt. Grund für diese Änderung waren die erwarteten Zinserhöhungen im Laufe dieses Jahres. Ein breiter wirtschaftlicher Schutzgraben resultiert in diesem Fall aus nachhaltigen Kostenvorteilen und Umstellungskosten.

Quelle: Qualitäts-Check TraderFox

Compton sieht das US-Kreditinstitut als eines der zinsempfindlichsten Unternehmen, die sein Team betreut. "Die Zinserhöhungen dürften dazu beitragen, einen Teil des Wachstumsdrucks auszugleichen, der sich daraus ergibt, dass das Unternehmen nicht in der Lage ist, seine Bilanz zu erweitern", sagt er.

Wells Fargo sei nach wie vor einer der größten Einlagensammler in den USA, mit den drittmeisten Einlagen im Land hinter JPMorgan Chase und der Bank of America. "Wells Fargo verfügt über eine der größten Filialpräsenzen in den USA, zeichnet sich im mittleren Marktsegment aus und hat ein großes Beratungsnetzwerk. Wir glauben, dass diese Größe und der bestehende Mix an Geschäftsbereichen der Bank die richtige Grundlage für den Aufbau einer anständig funktionierenden Bank bieten sollten", so Compton.

Die Namen der übrigen 20 Aktien, die laut Morningstar neuerdings als günstig bewertet gemessen am fairen Wert einzustufen sind und die laut dem US-Finanzdienstleister mit einem engen wirtschaftlichen Schutzgraben versehen sind, zeigt die nachfolgende Tabelle.

& Profi-Tools von

& Profi-Tools von