Alteryx (AYX), Sea Ltd. (SE) und Pan American Silver (PAAS) - spekulative Rebound-Stocks mit viel Erholungspotenzial!

Liebe Leser,

im heutigen Trend-Update blicken wir Richtung einiger spekulativer Stocks, die über ein mehr als 50%igen Erholungspotenzial verfügen könnten. Ihre Aktien verbleiben weiterhin in einer angeschlagenen charttechnischen Situation, wobei der charttechnische Boden in einigen Fällen schon gebildet wurde, was im Fall einer spekulativen Positionierung ein besseres CRV bedeutet. Explizit geht es heute um die Aktien zwei Tech-Konzerne: Alteryx (AYX) und Sea Ltd. (SEA), sowie Pan American Silver (PAAS), der sich auf die Produktion von Silber spezialisiert. All diese Unternehmen verfügen über eine plausible Wachstums-Story, was sie im BestCase in eine Rebound-Bewegung versetzen könnte.

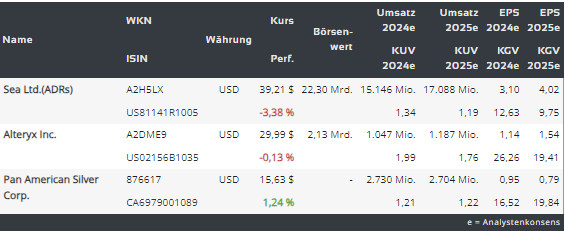

https://viz.traderfox.com/peer-group-tabelle/US81141R1005/DI/sea-ltdadrs/aktien-416304-3723757

Der asiatische Gaming-Konzern

Den Anfang macht heute die Aktie des Internet- und Gaming-Konzerns auf Südost-Asien Sea Ltd. (SE), die am 15. August vor dem Hintergrund schwacher Q-Zahlen mehr als 20 % abverkauft wurde. Der Wert notiert nun auf der starken Unterstützung im Bereich von 40 USD, muss sich aber noch stabilisieren, sodass eine Erholungsbewegung möglich wäre. Grund für den Kurssturz war die Ankündigung einer Umstrukturierung. In dem Kommentar zum vergangenen Quartal sagte der Konzern-CEO Forrest LI, dass Sea beabsichtigt, die Investitionen in der hart umkämpften Marktnische zu steigern, was zukünftig möglicherweise temporäre Verluste in die Höhe treiben wird (Der Konzern ist ja immer noch unprofitabel). Und genau diese Aussage hat für eine große Enttäuschung bei den Investoren gesorgt.

Umstrukturierung bietet Chancen, sorgt aber auch für große Risiken

Die große Frage, die man sich nun stellt, ist: ob die angekündigte Geschäftsumorientierung Sea helfen wird, die aggressive Konkurrenz seitens Lazada (E-Commerce-Unternehmen gehört Alibaba (BABA)) sowie TikTok von ByteDance erfolgreich zu bekämpfen, denn ihre Livestream-Shopping-Bonanza-Events werden im asiatischen Raum (v.a. in Indonesien) immer populärer und gewinnen immer mehr Nutzer, die alle potenziellen Käufer sind. Das Risiko besteht darin, dass Sea, das seit seiner Gründung im Jahr 2009 mehr als ein Jahrzehnt lang Verluste verzeichnete, nach nur drei profitablen Quartalen wieder in die roten Zahlen rutscht und dies verunsichert nun die Markteilnehmer.

No Risk No Fun

Sea hat im vergangenen Jahr einen aggressiven Kostensenkungskurs eingeleitet, um Gewinne zu erzielen, und sich auf das Endergebnis konzentriert, da sich das Umsatzwachstum von den dreistelligen Prozentraten von vor zwei Jahren nach dem Pandemieende verlangsamte. In seiner ersten Reaktion fror das Unternehmen die Gehälter ein und kürzte Hunderte von Millionen Dollar an Vertriebs- und Marketingausgaben, um positive Cashflows zu erzielen. Doch im Wesentlichen hat es operativtechnisch noch keine große Wirkung gezeigt. Der Umsatz von Sea stieg im zweiten Quartal nur um 5,2 % auf 3,1 Mrd. USD und blieb damit hinter dem Konsenswert von 3,2 Mrd. USD. Die E-Commerce-Sparte Shopee steigerte den Umsatz um 21 % und dies war das langsamste Wachstumstempo seit Geschäftsaufnahme. Im gleichen Zeitraum hat Alibaba bspw. hat sein internationales Handelsgeschäft um 41 % gesteigert. Um das schwächelnde Wachstum anzukurbeln, beabsichtigt Li nun, die Investitionen in Shopee zu erhöhen. Er verstärkt außerdem seine Bemühungen, seinen Livestreaming-Channel mit Live-Shopping-Events auszubauen. Und obwohl dieser Schritt langfristig Sinn macht, besteht hier ein enormes Risiko, dass man damit in ein Preiskrieg mit TikTok und Lazada geraten wird, was letztendlich eine sehr negative Wirkung auf die Margen haben wird. Im BestCase würde aber der Konzern zum stabilen Wachstum in einem zweistelligen Prozent-Bereich zurückkehren, was letztendlich auch die Aktie Richtung der Marke von etwa 50-60 USD schieben könnte. Doch zunächst sollte man in diesem Fall eine Bodenbildung abwarten.

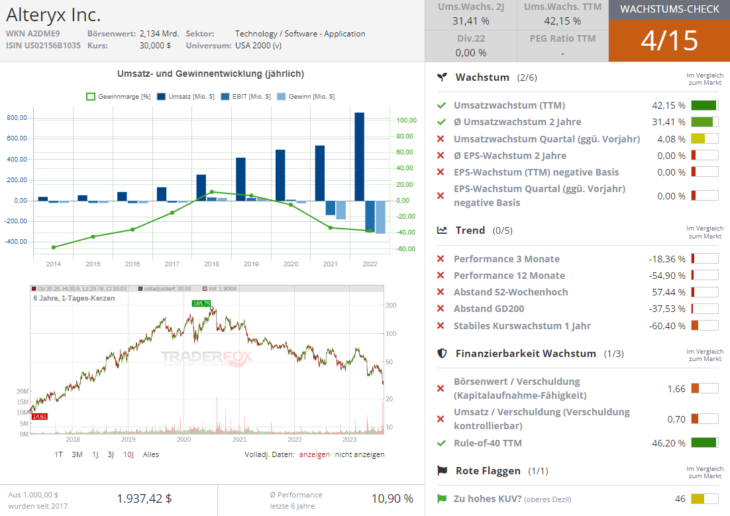

Digitalisierungsspezialist

Nummer zwei ist heute die gut bekannte Aktie von Aleryx (AYX), die sich weiterhin in einem Abwärtstrend befindet. Im Wesentlichen hat AYX ein ähnliches Problem wie SE. Der Konzern kann immer noch keine Gewinne erwirtschaften, da sich das Wachstum abkühlt. Der Jahresumsatz von Alteryx wuchs von 2017 bis 2022 mit einer durchschnittlichen jährlichen Wachstumsrate von 45 %. Für 2023 erwartet das Unternehmen jedoch nur einen Umsatzanstieg von 9 % bis 10 %, da der makroökonomische Gegenwind die Nachfrage des Marktes nach seinen Analysediensten drastisch reduziert. Auch das Wachstum bei der Gesamtzahl der Kunden hat sich im vergangenen Jahr verlangsamt, und das Unternehmen hat die Veröffentlichung dieser Kennzahl im zweiten Quartal 2023 ganz eingestellt. Positiv zu vermerken ist, dass die auf dem Dollar basierende Nettoexpansionsrate (ARR), die das Umsatzwachstum pro bestehende Kunden im Vergleich zum Vorjahr misst, stabil bei rund 120 % geblieben ist.

Das Marktpotenzial stimmt zuversichtlich

Alteryx bietet ja eine automatisierte Data-Science-Plattform für Unternehmen aus einer Vielzahl von Branchen, darunter Einzelhandel, Gastronomie, Konsumgüter, Telekommunikation, Finanzdienstleistungen, Energie, Gesundheitswesen und Technologie. Und damit ist man in einem großen und wachsenden Markt für automatisierte Datenverarbeitung und -analyse tätig. Der globale Markt für Big-Data-Analysen wird aktuell auf rund 272 Mrd. USD geschätzt und dürfte Richtung 2030 auf ein Niveau von etwa 745 Mrd. USD anwachsen, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von etwa 13,5 % entspricht. Das langfristig hohe Wachstum der Branche ist auf die Zunahme der Anzahl vernetzter Geräte, aber auch eine schnelle Integration von Algorithmen für maschinelles Lernen, die Entwicklung des Internets der Dinge (IoT) und der künstlichen Intelligenz (KI) zurückzuführen. Und genau dieser Umstand dürfte auch für das Geschäft von AYX eine positive Rolle spielen.

Wachstumsperspektive mit der Aussicht auf bessere Marge

Angesichts der starken Marktpositionierung von Alteryx ist es plausibel anzunehmen, dass das Unternehmen in der Lage sein wird, mindestens im Branchendurchschnitt (zusammen mit dem Markt) zu wachsen. Zuversichtlich stimmt hier auch die Annahme, dass die Datenaufbereitungslösungen von Alteryx fortschrittlicher als die der Konkurrenz sind und ermöglichen es Kunden zusammen mit anderen Funktionen, Probleme innerhalb einer Plattform zu lösen, was sowohl für Kundenloyalität als auch für das Wachstum der Kundenbasis sorgen dürfte. Gleichzeitig besteht hier die Möglichkeit, dass die Entwicklung von entsprechenden Cloud-Lösungen langfristig einer der wichtigsten Treiber für das Wachstum von Alteryx sein könnte. Im Erfolgsfall wird dies dem Konzern noch mehr Kunden, aber v.a. höhermargige Umsätze bescheren, was dann auch die Situation mit den Verlusten verbessern wird. Doch auch in diesem Fall muss man zuerst eine charttechnische Bodenbildung und im BasCase eine positive fundamentale Veränderung abwarten.

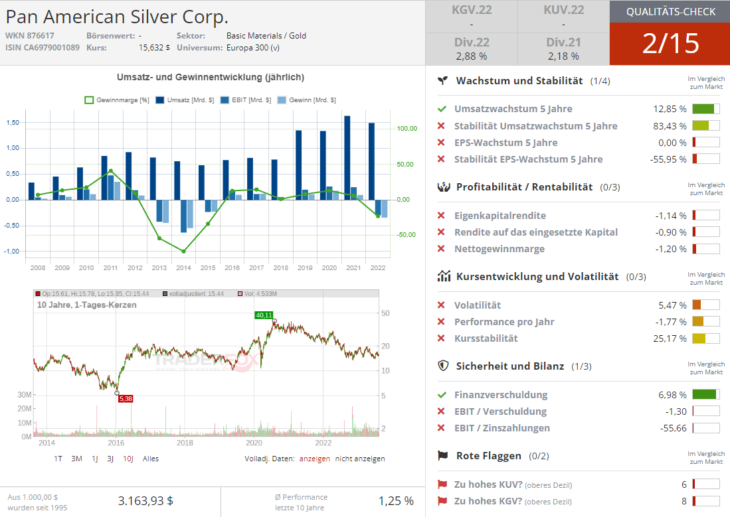

Silver-Stock

Nummer drei ist heute die Aktie von Pan American Silver (PAAS), die sich schon in einer Bodenkonsolidierung befindet. Der Konzern kommt aus Kanada und betreibt Silberminen in den USA, Kanada, Peru, Mexiko und Argentinien. Das Unternehmen hat in seiner Vergangenheit Akquisitionen als strategisches Instrument genutzt, um zukünftiges Wachstum zu fördern. So übernahm man z. B. im Jahr 2019 das kanadische Edelmetallbergbauunternehmen Tahoe Resources. Gleichzeitig verfügt PAAS heute über eine sehr nette Diversifikation. Im Jahr 2021 erzielte das Unternehmen rund 60 % seines Umsatzes mit Gold; etwa 26 % mit Silber, 8 % mit Zink, 4 % mit Kupfer und 2 % mit Blei. Aktuell betreibt PAAS acht Minen in der westlichen Hemisphäre, darunter in Peru, Mexiko, Kanada, Argentinien und Bolivien.

Langfristige Wachstumsstory ist intakt, denn…

…der Gegenwind, mit dem Pan American Silver aktuell konfrontiert ist, dürfte eher einen vorübergehenden Charakter haben. Zumal die im April 2023 abgeschlossene Akquisition von Yamana Gold Pan American Silver zum größten Produzenten von Edelmetallen in Lateinamerika macht und eine Diversifizierung der Einnahmen ermöglichte. Die Goldminen von Yamana weisen niedrigere Investitions- und Gesamterhaltungskosten auf als die älteren Pan American Silver-Minen. Gleichzeitig besteht hier die Möglichkeit, dass die Inbetriebnahme der Escobal-Mine in Guatemala (eines der größten Silbervorkommen der Welt) es dem Unternehmen ermöglichen wird, den freien Cashflow um etwa 20 % oder etwa 20 USD pro Aktie zu steigern, was letztendlich zur besseren Profitabilität beitragen wird.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von